归创通桥:身处黄金赛道,然却壮志难酬!

归创通桥是一家小型医疗器械公司,产品主攻神经和外周血管介入,2020年的销售额仅2763万元。$归创通桥-B(02190)$

介入治疗是一种高科技微创性治疗,与外科、内科并称为三大支柱性学科,由于介入治疗具有创伤小、适应症较多、疗效确切、术后恢复快等特点,是未来医学的发展趋势。

目前,介入治疗主要分为:消化介入、心脏介入、肿瘤介入、神经介入等。

其中,神经介入难度大、范围广,被誉为介入手术皇冠上的明珠!

归创通桥身处黄金赛道,已上市的介入医械公司主要有微创医疗、美敦力、心脉医疗、沛嘉医疗、先健科技等,多数为资本市场上的大牛股。

然而,神经和外周血管介入市场规模并不大,且归创通桥作为后来者,每一研发产品都有多家公司竞争,面对医疗器械集采大势,壮志或难酬!

产品高精尖,竞争压力大大大!

归创通桥的研发管线相当丰富,目前在国内有37款处于不同开发阶段的在研产品,已上市的产品有6款,核心产品为蛟龙颅内取栓支架和UltrafreeTM药物洗脱PTA球囊扩张导管。

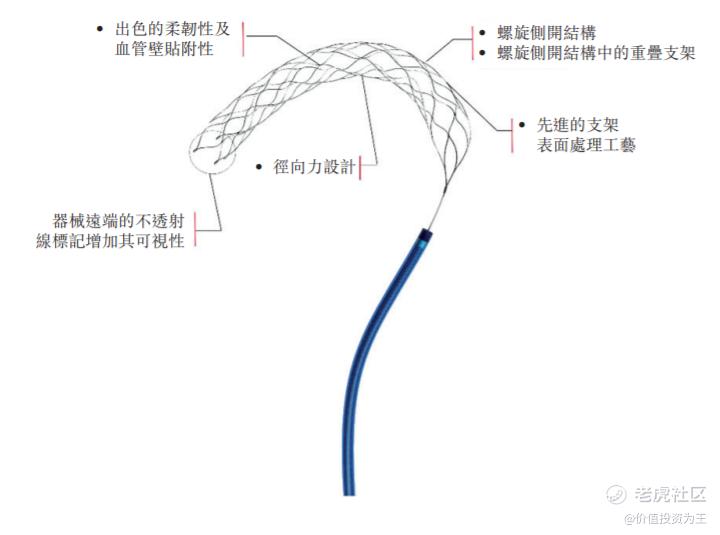

蛟龙颅内取栓支架可捕获和消除血栓堵塞血管以治疗急性缺血性脑卒中(AIS)等神经血管疾病,于2020年9月获批上市。

脑卒中是全球高死亡率与高致残率的疾病,在所有脑卒中病例中,近90%为急性缺血性脑卒中(AIS)。

AIS是由脑动脉血栓或栓塞性闭塞引起,其特征是大脑某一区域突然失去血液循环,导致相应的神经功能丧失。

随着人口数量增多及老龄化加剧,急性缺血性脑卒中(AIS)的新病例数稳步上升。在中国,AIS的发病数由2015年的2.8百万例增至2019年的3.4百万例,且预计将增至2030年的5.8百万例,年复合增长率为5.0%。

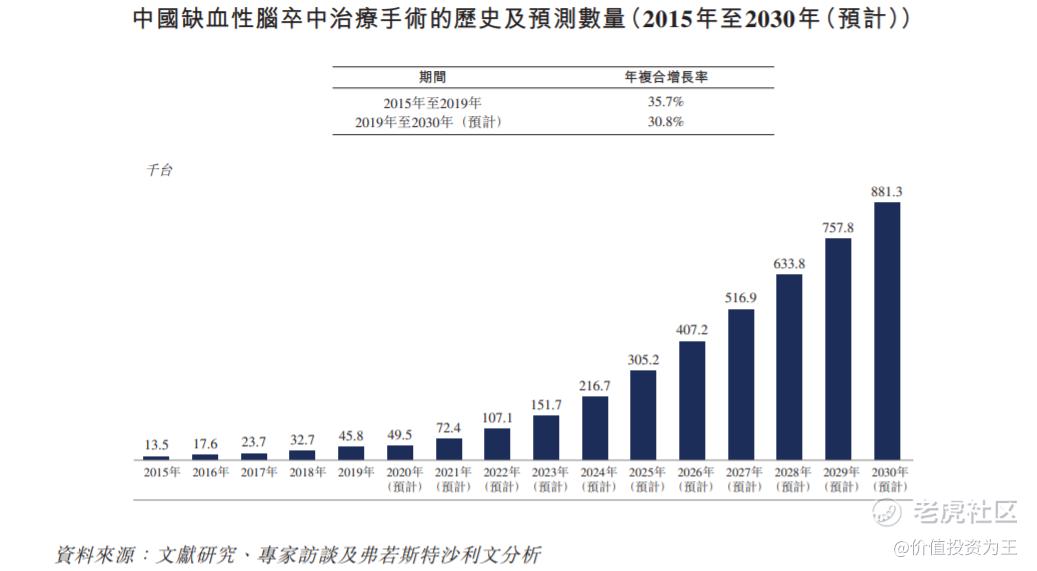

中国缺血性脑卒中治疗手术的数量由2015年的13.5千台增至2019年的45.8千台,且预计于2030年将进一步增至881.3千台,2019年至2030年的年复合增长率为30.8%。

高死亡率及庞大的病患数量,无疑归创通桥选中了一条黄金赛道,然而,目前已上市的取栓支架有4家国际公司和3家国内公司同台竞争,压力不可谓不小。

尴尬的场面出现在归创通桥另一款核心产品UltrafreeTM药物洗脱PTA球囊扩张导管上。

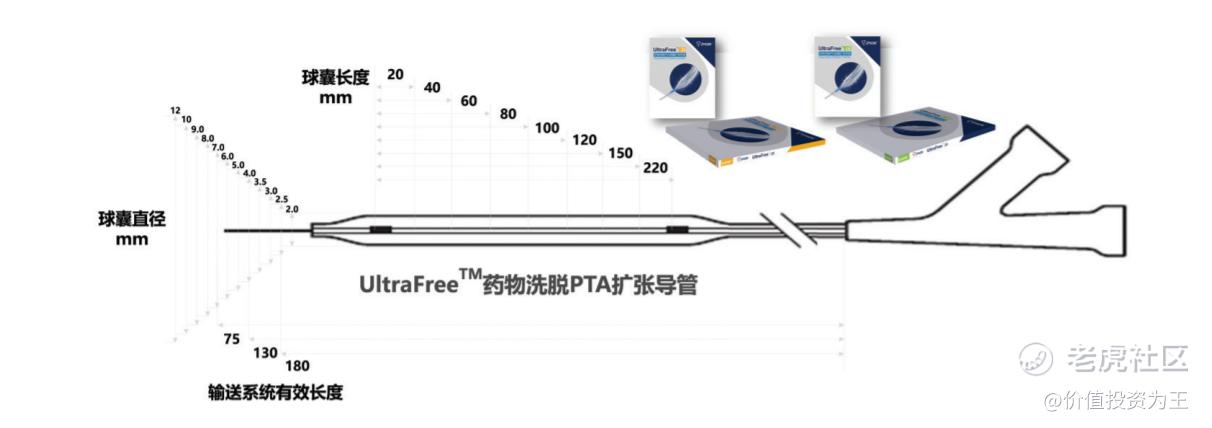

UltrafreeTM药物洗脱PTA球囊扩张导管简称Ultrafree DCB,是一种用于治疗股动脉和膕动脉(膝下内侧动脉除外)狭窄或堵塞患者经皮腔内血管成形术的介入器械,该产品于2020年12月商业化销售。

随着整体生活水平的提高及老龄化人口的增多,外周动脉疾病(PAD)已逐步成为中国的严重健康问题。

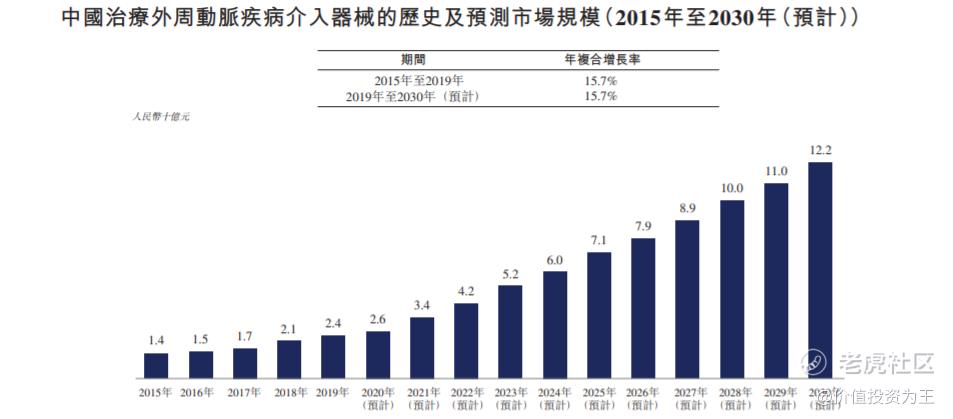

中国PAD介入器械的市场规模由2015年的人民币14亿元增至2019年的人民币24亿元,年复合增长率为15.7%,且预期将于2030年进一步增至人民币122亿元,2019年至2030年的年复合增长率为15.7%。

目前,国内有5款DCB上市,由一家国际公司和三家国内公司制造。

如果同一产品有超过3家公司竞争,往往会面临着医保集采风险,资本市场对集采闻风丧胆,而归创通桥无论是已上市的核心产品还是大部分在研产品,多数都面临着2-3家以上的竞争对手。

黄金赛道与激励竞争相伴相生,归创通桥能否成功尚是未知数。

远忧无碍中期爆发!

虽然归创通桥的产品竞争激烈,但核心产品都是在去年下半年获批上市,而且预计2021年、2022年、2023年、2024年及 2025年将分别有5款、9款、4款、13款及5款产品在中国上市。

产品线的丰富会带来财务数据上的大爆发。

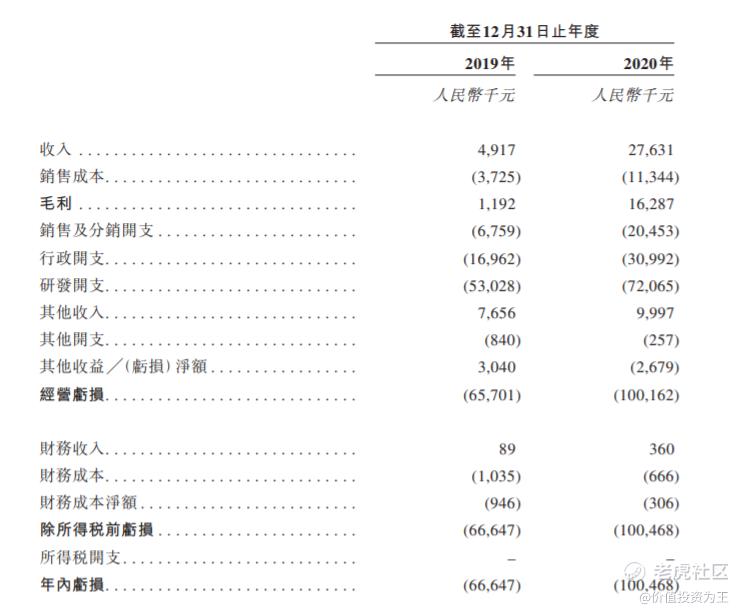

2019年,归创通桥营收仅492万,2020年在核心产品上市的加持下,营收暴增至2763万元。

虽然当下年亏损在1亿左右,但主要是研发支出带来,目前,归创通桥是神经血管介入医疗器械领域唯一一家正在研发主要神经血管类别(即缺血性、出血性、狭窄、颈动脉、血管通路装置)的全套产品的国内公司。

根据弗若斯特沙利文的资料,归创通桥亦是国内唯一一家在神经及外周血管医疗器械领域已于欧洲获得CE标志并实现商业化的医疗器械公司。

归创通桥的这种专注或许能在竞争中占据上风,目前国内神经介入治疗依然被外资垄断,仅仅国产替代的空间就足以诱惑人。

因此,只要归创通桥上市估值合理,上市空间依然富有想象力!$微创医疗(00853)$ $沛嘉医疗-B(09996)$ $美敦力(MDT)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[微笑] [微笑]

[思考] [思考]

[思考]

[思考]

[微笑]