Sell in May, No way!

千里之行 始于足下

在美股投资界有一句常见的俗谚叫「Sell in May and go away」,意思是5月份的美股通常表现不佳,建议投资人到5月份时赶紧把持股卖了,听起来煞有其事,挺让人心慌的,但实际上是否如此呢?如果把标的换成一洋之隔的$欧盟50指数主连 2109(FESXmain)$ 欧洲蓝筹50期货(Eurostoxx50)是否也有相同的现象呢?今天就让我们实际来检验看看这句俗谚的真实性!

首先我利用欧洲蓝筹50期货(Eurostoxx50)的波动率-也就是VSTOXX指数来作为衡量市场恐慌程度的工具,由于VSTOXX指数就是欧洲蓝筹50指数选择权的隐含波动率,通常会与大盘成反向变化,所以当欧洲蓝筹50期货上涨时,VSTOXX指数通常在低位或者是下跌;反之,当欧洲蓝筹50期货重挫时,VSTOXX指数通常都会以大涨来反应,也就是说,如果真的需要「Sell in May」的话,代表5月份的欧洲蓝筹50期货应该较常下跌,也就是说5月份的VSTOXX指数应该会较高才对:

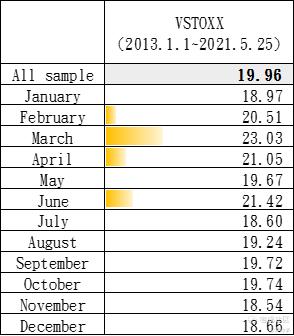

【表一】

表一是2013-2021年5月间的逐月VSTOXX指数均值,我们可以看到全样本平均数为19.96,高于平均数的月份其实只有2月、3月、4月以及6月,5月份19.67只能算是接近均值,并没有突别高,看起来欧洲蓝筹50期货并没有「Sell in May and go away」的现象。

那么,既然VSTOXX指数与欧洲蓝筹50期货呈反向关系,我们是不是应该选择在表中VSTOXX明显高于平均的几个月份(2月、3月、4月、6月)买进较便宜的欧洲蓝筹50期货呢?

这个推论大方向正确,但有点不够严谨,更精准的说应该是我们要在「VSTOXX正要进入下降阶段」的期间赶紧买进欧洲蓝筹50期货:

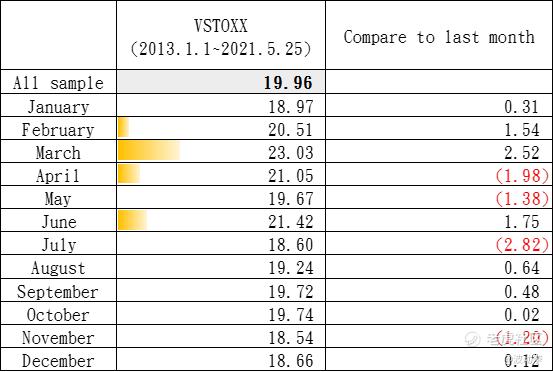

【表二】

从表二中可以看到,出现「VSTOXX较前一个月份下降」现象的分别有4月、5月、7月及11月,且其中有三个月份(4月、5月、7月)都是发生在前段所说VSTOXX指数「明显高于平均」值月份(3月、4月、6月)的后一个月,这其实并不是巧合,因为VSTOXX指数本来就具有非常强烈的均值回归特性,所以当前一个月份VSTOXX偏高时,后一、两个月VSTOXX下降的强度自然就会增加。

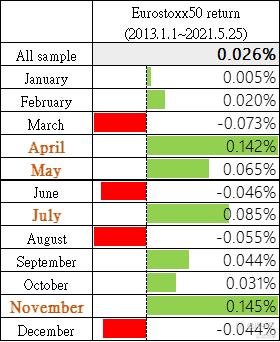

接著,我们就来实测一下「4月、5月、7月及11月」的欧洲蓝筹50期货报酬率是不是真的有比较高:

【表三】

如表三,2013-2021年5月的欧洲蓝筹50期货平均日报酬率为0.026%,而4月、5月、7月及11月的日报酬率分别为0.142%、0.065%、0.085%、+0.145%,全数均为正报酬且高于全样本平均值0.026%,显然具有较佳的表现,所以,我们可以利用这样的特性建立一个$欧盟50指数主连 2109(FESXmain)$ 专属的【季节性策略】!

季节性策略 即将粉墨登场

想知道季节性策略是什么?又是如何创造出每年超过10%报酬率的吗?关注我,下个礼拜马上端出策略好菜,让你第一时间收到热腾腾的欧洲蓝筹50期货策略实战篇[龇牙] [龇牙] [龇牙]

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- CcFeng·2021-06-29😊😊点赞举报

- randomwalk·2021-06-25期待期待1举报