当巴菲特说“NO”,新一代投资者还听得进去吗?

很少、很少、很少有人能够挑选出赢家。大多数投资者从长期来看会受益于购买一只标普500指数基金,而不是挑选个别股票。

当地时间5月1日(周六)下午,伯克希尔-哈撒韦的年度股东大会在洛杉矶以线上方式举行。巴菲特的老搭档——97岁的芒格在股东大会上“回归”,二人再度并肩回答投资者提问。这是伯克希尔股东大会第一次在奥马哈以外的地方举行,也是因为疫情原因,第二次在几乎没有现场听众的情况下进行。

巴菲特在四个小时的线上会上先是谈了一些个人经历,告诉股东和观众他是何时以及如何遇到芒格以及伯克希尔另外两位副董事长格雷格 · 阿贝尔(Greg Abel)和阿吉特 · 贾恩(Ajit Jain)。然后,他简短地回顾了周六早上发布的伯克希尔第一季度业绩报告。因美国经济复苏有助于提振该集团铁路部门、保险部门和其他各种业务的表现,该季营收远远超出分析师普遍预期。

“股神”巴菲特对一些公司和机构提出了“重点表扬”,比如苹果和美联储,而对一些市场热点和公司则相当不以为然,比如SPAC和Robinhood。在会上,他多次提到了近期的市场狂热,并提醒投资者保持谦逊的信念。

不过,巴菲特对一些问题的态度并不坦率: 他在很大程度上回避了对伯克希尔在去年航空公司股接近底部时进行抛售决定的质疑,以及他对**可能增加税收的看法。

1

对个股说NO,对指数说YES

巴菲特通过与新投资者分享经验教训,拉开了股东大会的序幕。

“对于那些新投资者,他们不一定是伯克希尔的投资者,而是去年进入股市的人,我会给他们分享一两个简短的教训……我认为进入股市的人数已经创纪录了。我会给他们举几个小例子,”巴菲特在开场白中说。

在疫情居家隔离、零佣金交易和政府现金补助的刺激下,开设美股账户比以往任何时候都更容易,让一大批新手涌入。

这位90岁的“奥马哈先知”告诉这一代新投资者:“这并不像听起来那么容易”,当他们“每天进行30或40笔交易,希望从看起来非常简单的游戏中获利之前”,巴菲特希望他们“进行一些思考”。

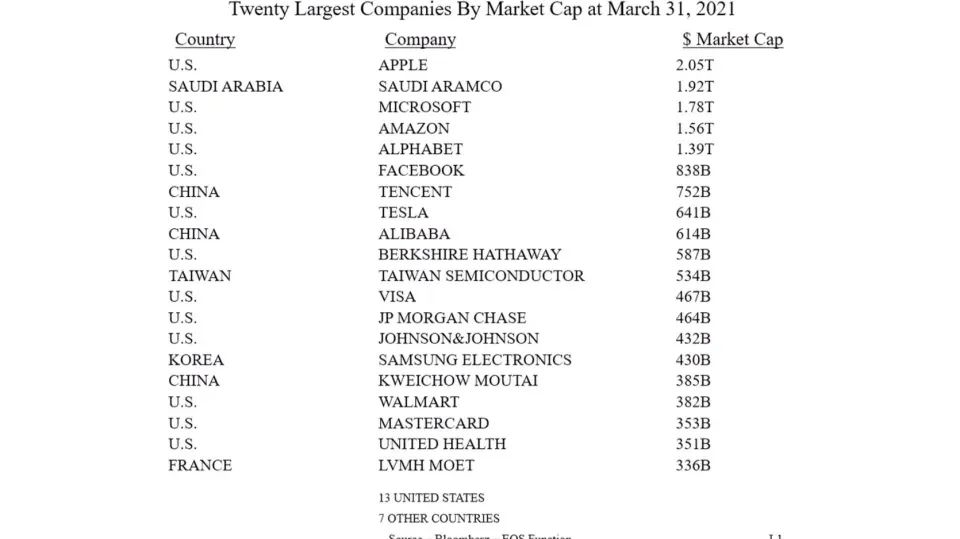

为了佐证他的观点,巴菲特展示了两张幻灯片。一个是截至2021年3月31日的全球市值T0p20公司,其中13家为美国公司,7家来自其他国家。前十名包括苹果(AAPL),沙特阿美,微软(MSFT),亚马逊(AMZN),Alphabet(GOOG,GOOGL) ,Facebook(FB),腾讯,特斯拉(TSLA),阿里巴巴(BABA)和伯克希尔-哈撒韦(BRK-A,BRK-B)。

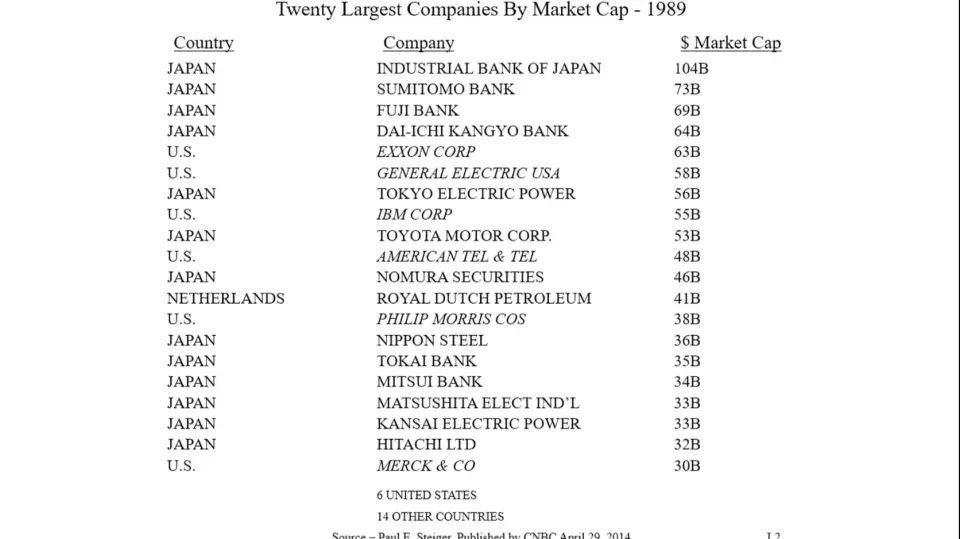

在另一张1989年的市值Top20公司幻灯片中,6家为美国公司,14来自其他国家,其中日本公司占据了前四。

这两份名单上,没有一家公司的名字重合。“这提醒我们,可能会发生什么非凡的事情... ..我们在1989年和今天一样,对自己作为投资者自信心十足,但世界可能会发生非常、非常巨大的变化。”巴菲特说。“30年后,还有多少公司会在名单上?”

巴菲特说,这是 “持有指数基金的一个很好的理由,你只需要待在船上”。在他看来,大多数投资者从长期来看会受益于购买一只标普500指数基金,而不是挑选个别股票,甚至包括伯克希尔-哈撒韦公司,错过整体市场收益。

为了进一步阐述他的观点,巴菲特还展示了一份已经倒闭的汽车制造商名单。在他父亲出生的1903年,汽车是一个令人兴奋的产业,至少有2000家公司进入了该行业,到2009年,还剩下三个,其中两个破产了。“很少、很少、很少有人能够挑选出赢家。”

巴菲特告诫新投资者:“我要告诉你的是,(投资)没有听上去那么容易。”

2

对SPAC和Robinhood说NO,拒谈比特币

巴菲特对市场的谨慎,体现在他对很多市场热点的看法上。

对于特殊目的并购公司(SPAC,又称“空白支票公司”),巴菲特说,当前的狂热不会永远持续下去。他称之为“市场过度和投机的信号”,并对大多数SPAC能否在截止日期前找到有吸引力的并购标的表示怀疑。

巴菲特说: “如果你拿枪指着我的头说‘你必须在两年内买下一家公司’,我会买下一家,但这不是什么大生意。”

巴菲特还表示,随着股票交易应用Robinhood上市临近,他期待看到该公司的招股说明书。但他认为,Robinhood为股票市场的投机性、赌场般的交易活动做出了贡献。在过去一年半,Robinhood已经成为市场所呈现的“赌场性质方面非常重要的一部分”。

巴菲特看到很多像短期股票期权交易、Meme股买卖之类的活动在通过Robinhood进行。在他看来,这种行为如同赌博。“事实证明,美国企业是人们投资的好地方,但它们也制造了极好的赌博筹码。如果你迎合那些第一次有钱的人的赌博筹码,你告诉他们每天可以做30、40或50笔交易,而且你不收取任何佣金,而是出售他们的订单流或其他什么……我希望我们不会有更多这样的东西。”

巴菲特说:“这没有什么不合法,也没有什么不道德的,但我不认为你建立一个社会就是为了让人们做这些事。”

当被问及如何评价比特币时,巴菲特拒绝讨论这个话题,称自己不想让“拥有比特币的成千上万的观众感到不快”。

但芒格的态度非常直接:比特币是“凭空捏造出来的金融产品”,它对绑架者和勒索者非常有用”,他“讨厌比特币获得成功”,不喜欢这种虚拟货币绑架我们现有的货币系统。

“我认为(加密货币)该死的整体发展趋势令人作呕,而且违背了文明利益。”

3

对ESG报告和道德判断说NO,对雪佛龙说YES

伯克希尔的主要机构股东提出了两个建议,要求公司每年披露在减轻气候影响和解决多样性和包容性方面的进展情况。但巴菲特已敦促股东投票反对这些提议。

针对增加环境、社会和治理(ESG)报告的要求,巴菲特称这将对公司众多子公司施加不必要的严格要求,他将公司责任相关的事务留给这些子公司自行决定。

有投资者问到伯克希尔•哈撒韦公司在气候变化方面做出的有益贡献,巴菲特回应称“我们做得已经比其他公司好”。

副董事长阿贝尔解释说,伯克希尔-哈撒韦能源公司自2007年以来每年都会披露环境信息,公司的大型公用事业部门正朝着脱碳化方向发展。到目前为止,伯克希尔-哈撒韦能源公司已经关闭了16家燃煤发电厂,并计划在2030年前关闭另外16家,在2050年前关闭剩下的14家。

巴菲特还为2月份买入41亿美元的雪佛龙(CVX)股份遭到的环保方面的批评进行了辩解。他认为这家石油巨头造福于社会,“至少不是一家邪恶的公司”。“就实际业务经营角度而言,我不喜欢对股票做出道德判断。”他说。“如果您知道什么,您会不喜欢每家企业。”

对雪佛龙的批评主要集中在化石燃料所含的烃类化合物上。巴菲特表示:“世界正在抛弃烃类化合物,但我们在很长一段时间内都需要烃类化合物。双方极端的人都有点疯狂。我不希望在三年内禁止所有烃类化合物,这行不通。另一方面,随着时间的推移,人们将适应正在发生的事情。

芒格则质疑环保主义者是否比他们更了解。“我不知道我们是否知道所有有关全球变暖问题的答案……提出问题的人认为他们知道答案。我们只是谦虚。”

4

对航空股继续说NO?对苹果说YES

周六的第一个问题是关于伯克希尔在2020年5月抛售了所持有的美国航空(AAL)、达美航空(DAL)、美国西南航空(LUV)和美联航(UAL)四大航空公司的股票,当时伯克希尔在四家公司各持有10% 的股份。

巴菲特解释说,出售股票的决定是在去年春天美国政府的联邦救助资金到位之前做出的,当时这些公司破产的可能性比他能接受的要高。“我是伯克希尔的首席风险官,”他说。而且,巴菲特认为如果不是因为伯克希尔卖了航空股,航空公司在仍有“非常富有的股东”的情况下,可能得不到政府这种支持。

这位伯克希尔的 CEO 说,事后看来,当时买股票会更好,但当时出售的航空公司股份大约只是伯克希尔市值的1%,比例不算大。而由于商务旅行仍然没有恢复,航空业就不太可能回复到疫情前水平,因此他依然不想在全球范围内押注航空公司业务。巴菲特还指出,伯克希尔持有美国运通(AXP)大量股票,旗下全资子公司精密铸件公司(Precision Castparts)航空业的供应商,因此仍然能受益于全球旅游业的反弹。

巴菲特高度评价了蒂姆•库克(Tim Cook)和苹果公司(Apple),他在2020年的股东致股东信中,将苹果与保险、能源和铁路业务并列为伯克希尔投资组合“王冠上的四颗宝石”之一。截至去年底,伯克希尔持有苹果公司约5.4% 的股份。巴菲特指出,苹果在全球拥有庞大的 iPhone 用户群,而且它有能力在互补的设备和服务上向用户推销 iPhone。

因此巴菲特承认减持苹果是一个错误的决定。但他也指出,由于从伯克希尔和苹果公司回购股票,伯克希尔股东仍然看到他们在苹果公司中所占的比例有所增加。

巴菲特还高度评价了美联储和美联储主席鲍威尔在2020年疫情暴发最初几周采取的紧急措施,其中包括将利率降至接近零的水平,以及购买数千亿美元的国债和其他证券。巴菲特说:“他们行动迅速而果断,改变了经济停滞的局面。”

对于拜登政府提出的潜在增税计划,巴菲特回避了这个问题。他说,他不想利用股东大会来表达可能被解释为政治性的观点。

5

巴菲特和芒格学到了什么

在问答环节即将结束时,巴菲特和芒格被问及他们从过去的一年中学到了什么。巴菲特开玩笑说:“我学到的最重要的一课就是多听听查理的话。他在某些我错了的事情上是对的。”

芒格回答:“如果你对在发生的事情一点儿也不感到困惑,那么你就无法理解它。我们处于未知领域。”

巴菲特补充说,无论事情多么疯狂,“将来都会发生陌生的事情”。巴菲特承诺确保伯克希尔·哈撒韦公司能够长期经受住时间的考验,这是加倍的承诺。

文 | 《巴伦周刊》中文版撰稿人 康娟

(本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

值得学习和转发。