转自:新华财经

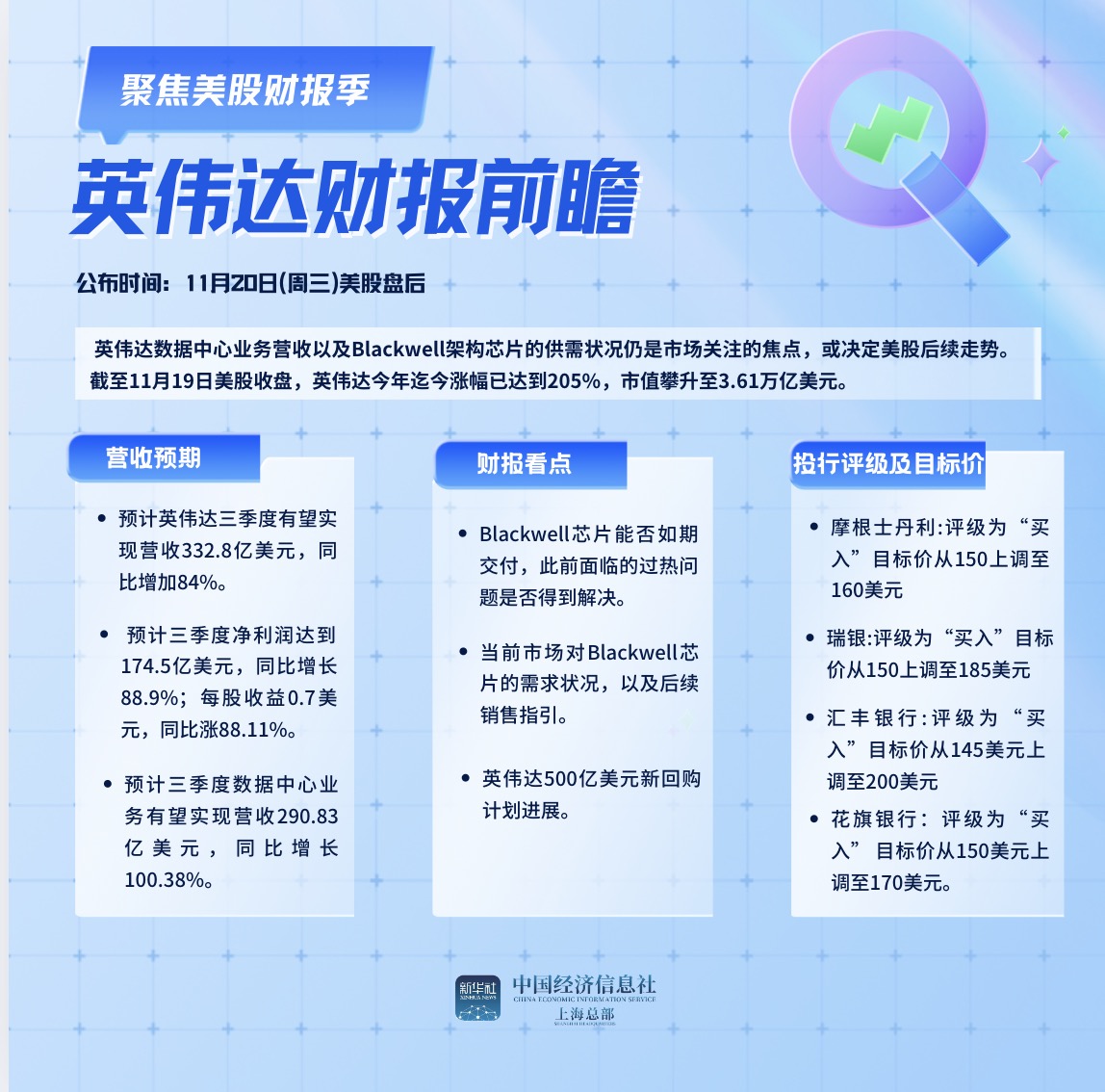

新华财经上海11月20日电(葛佳明) 美东时间11月20日(周三)美股盘后,英伟达即将公布其三季度财报,或成为美股后续走势的又一“风向标”。

今年以来英伟达股价持续攀升,截至11月19日美股收盘,英伟达收涨4.89%,今年迄今涨幅已达到205%,市值攀升至3.61万亿美元,为全球市值最大的上市公司。

分析师普遍认为,此次财报英伟达数据中心业务营收以及Blackwell架构芯片的供需状况仍是市场关注的焦点。据期权分析公司ORATS数据,英伟达期权市场的隐含波动为8.5%,表明期权市场押注其绩后单日涨跌幅达8.5%的波动,市值或波动超3000亿美元。

数据中心业务营收仍为关键

当前分析师预期,英伟达三季度有望实现营收332.8亿美元,同比增加84%;净利润达到174.5亿美元,同比增长88.9%;每股收益0.7美元,同比涨88.11%。

分析师普遍认为,作为英伟达最关键的业务——数据中心业务有望在三季度继续刷新其营收记录,预计实现营收290.83亿美元,同比增长100.38%,该业务在公司收入中的份额有望从上一季度的87.5%继续扩大至88.06%。

摩根士丹利分析师在近期发布的报告中表示,预计英伟达的数据中心业务仍将在未来5年成为主要增长引擎,目前Blackwell产量提升相当强劲,市场对生成式AI的热情为英伟达营收持续走强创造了环境。

上周将英伟达股票目标价从150美元上调至160美元,并维持“增持”评级,理由是其数据中心增长强劲。

值得注意的是,过去的七个季度,受益于AI芯片的强劲需求,英伟达的营收和利润均超出市场预期,因此在此次财报前夕多家华尔街投行都对英伟达此次财报表达了乐观的情绪,并上调其目标价。

摩根士丹利分析师将英伟达目标价从150美元上调至160美元;瑞穗分析师将其目标价从140美元上调至165美元;瑞银分析师将其目标价从150美元上调至185美元;汇丰银行分析师将目标价从145美元上调至200美元。

聚焦Blackwell的供应状况

就在英伟达财报公布前夕,有消息称,其新一代Blackwell人芯片因在高容量服务器机架中存在严重的过热问题,可能再度面临延迟交付的问题。

自3月份发布、6月份宣布投产以来,Blackwell架构芯片最初定于2024年第二季度发货,但在接近发货时间之际,英伟达称Blackwell芯片因设计缺陷将延迟交付。英伟达CEO黄仁勋在此后的二季度财报电话会议上表示,设计上的问题都已修复,有望在第四季度实现量产。

分析师表示,对于三季度财报,Blackwell的出货情况以及是否解决了架构缺陷以及过热的问题备受市场关注。

摩根士丹利在报告中称,目前AI应用发展仍处于早期阶段,Blackwell周期将继续推动英伟达业绩上行,当前的供应限制可能会限制英伟达的增长空间,预计Blackwell将在明年一季度进一步推动英伟达营收,销售额将在50亿至60亿美元间。

近期,黄仁勋在摩根士丹利举办的投资者会议上透露,Blackwell已经全部售罄。摩根士丹利分析师 乔·穆尔(Joe Moore)表示,据了解Blackwell GPU产品的订单积压已达12个月,AI硬件需求强劲。

英伟达后续还有多大的上涨空间

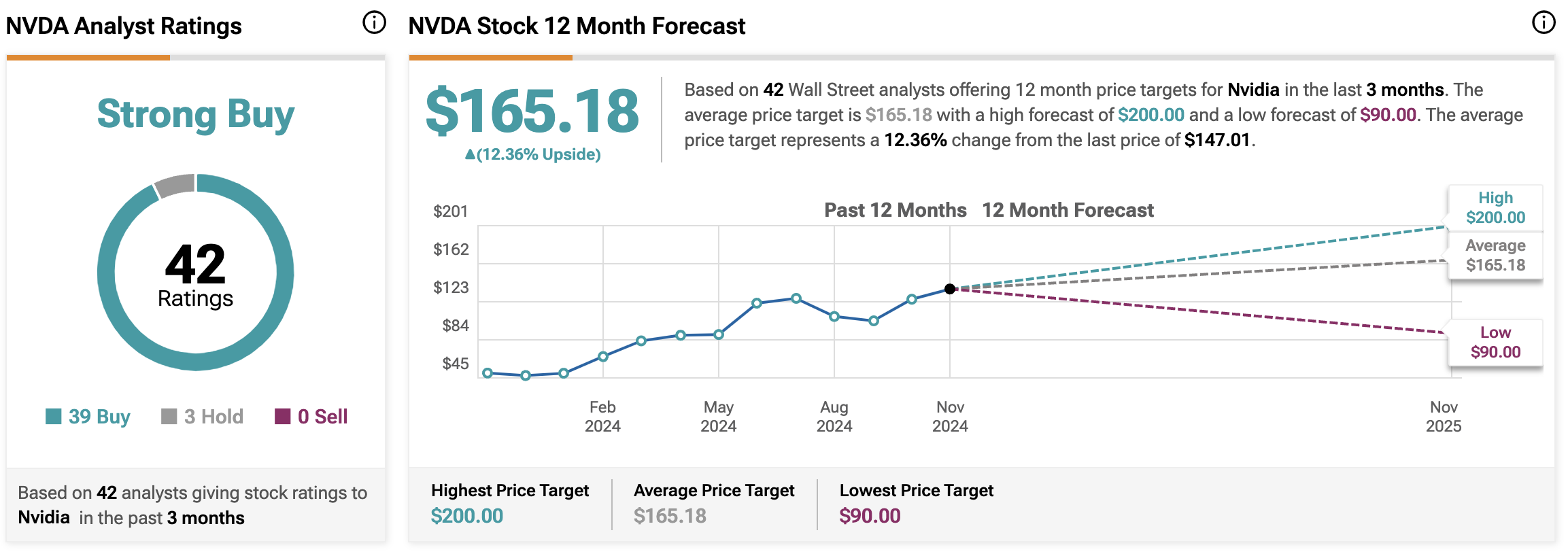

根据数据统计,42位分析师近期对英伟达的评级中,39位给出了“买入”评级和3位给出了“持有”评级,未来12个月平均目标价为165.18美元,较当前水平高出12.36%左右,其中最高目标价达到了200美元。

但随着近期各大投资机构三季度13F持仓报告出炉,一些大型投资机构的交易动作浮出水面。其中,景林资产三季度清仓了包括英伟达、特斯拉、亚马逊、微软等在内的12只股票;桥水、高瓴也纷纷减持了部分英伟达。

分析师称,今年8月,英伟达董事会新批准了500亿美元的回购计划。英伟达股票当前的市盈率(P/E)和市现率(P/FCF)低于过去两年的平均水平,若Blackwell真能推动公司股价上涨,管理层或在三季度开始扩大股票回购规模。公司回购股票的时机就显得尤为重要。

如果英伟达未在Blackwell驱动股价大涨前以更加合理的估值回购股票,或Blackwell的销售指引不及预期,或将成为后续走势的不利信号。

美银表示,英伟达当前在美国股市中占据主导地位,在过去一年中贡献了标普500指数约20%的回报。如果英伟达业绩令人失望,那么与该公司相关的“单一股票脆弱性”风险就会上升。

投资者似乎也已经做好了美股将迎接巨震的准备,据数据显示,当前期权市场英伟达的隐含变动为8.5%,表明期权市场押注其绩后单日涨跌幅达8.5%,市值可能将出现超3000亿美元波动。

编辑:胡晨曦