从13F出发,看海外资管机构对中资股的季度调仓

以海外前二十大主动型管理机构为观测样本,从美国13F报告视角出发,剖析二季度海外头部资管机构对于中资股的调仓动向:1)总量,二季度头部资管机构减仓中资股,超(低)配比例回落至2018年以来20%的历史低位。2)分行业,金融/日常消费是A、港股共同的加仓方向,但内部或略有分化。A股,家庭与个人用品/食饮/保险是主要加仓方向,减仓零售/消费者服务/制药;港股,哑铃型加仓高股息(运输/保险)及成长品种(消费者服务/媒体),减仓汽车与汽车零部件/零售业。向前看,联储降息周期有望开启,外资或回流,把握四条高胜率线索:①AH溢价收敛;②红利“平替”的A50;③景气有持续性的消费电子/船舶等;④降息强受益的医药、港股互联网。

点击小程序查看研报原文

核心观点

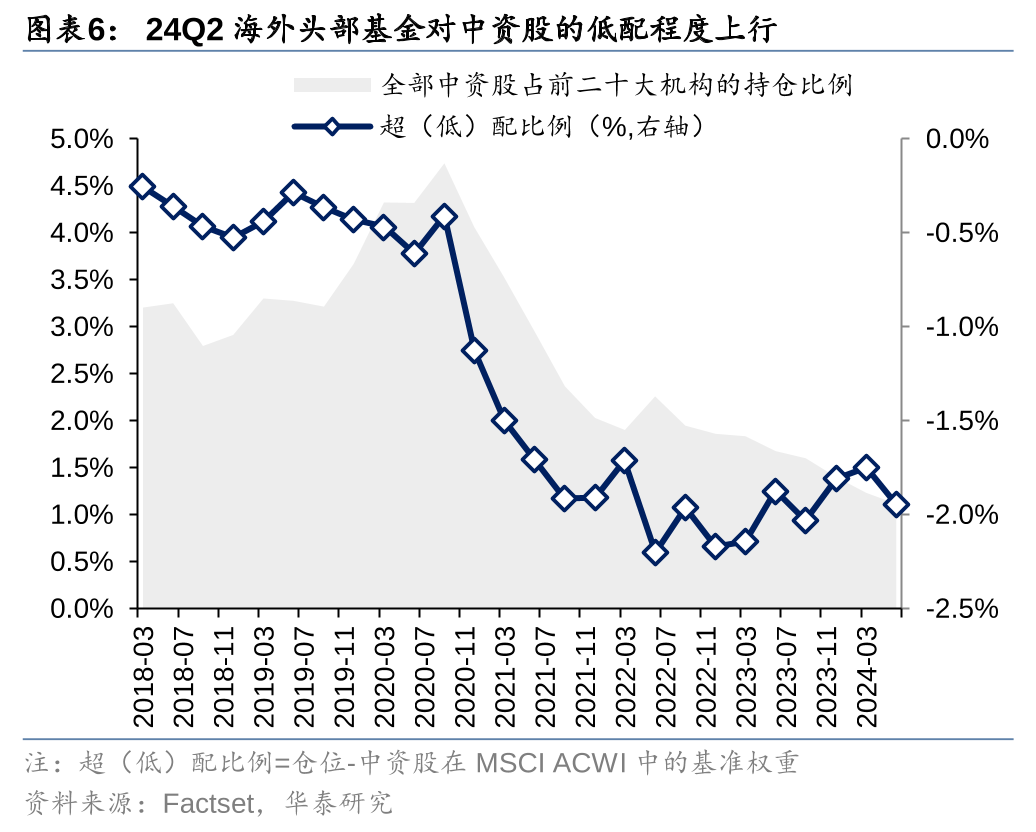

二季度海外头部基金对中资股的低配程度上行

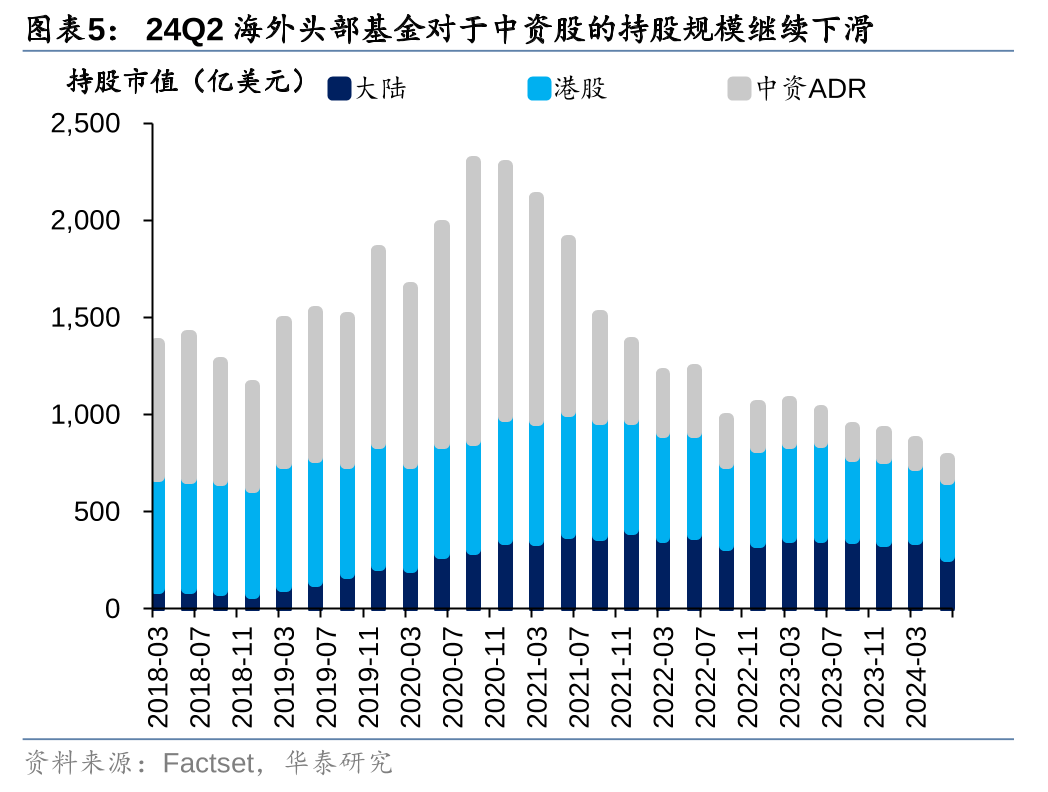

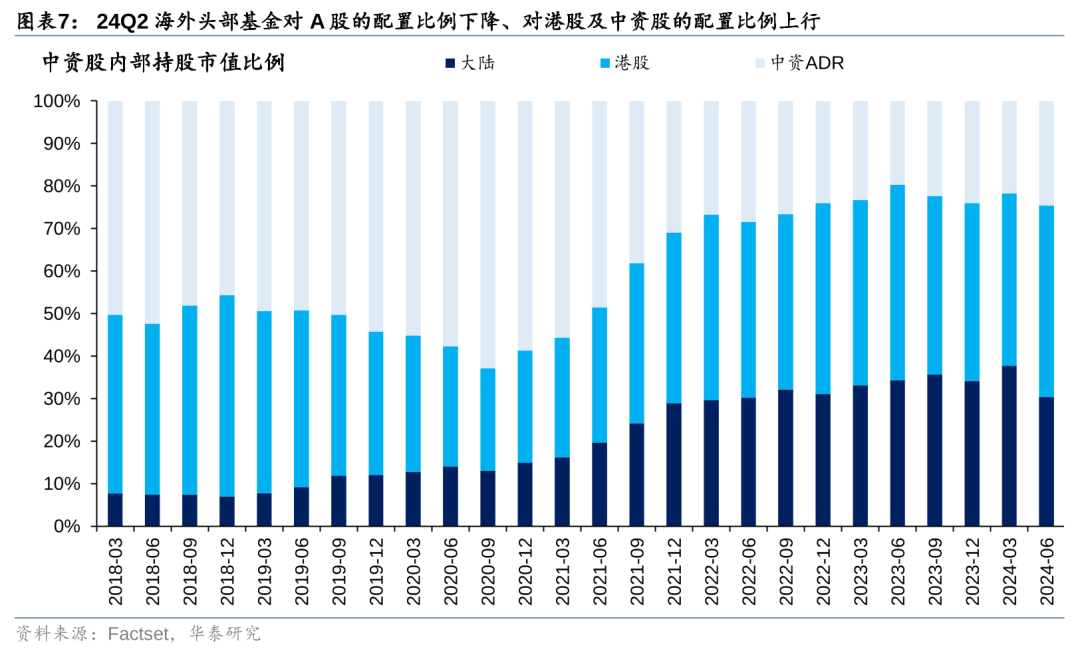

以海外前二十大主动型管理机构为观测样本,从美国13F报告视角出发,探讨海外头部基金对于中国权益市场的持仓情况及调仓动向:1)海外头部基金对于中资股的持仓比例从23Q1即开始下滑,24Q2降至1.27%,为2018年以来最低水准;超(低)配比例在今年二季度降至-1.95%,回落至2018年以来20%的历史低位。2)中资股内部,二季度海外头部基金对于A股的配置比例下降、对于港股及ADR的配置比例有所上行。其中港股仓位升至近一年来最高值(45%),或主因今年四月底以来,空头资金回补+全球资金再平衡推动下的港股阶段性反攻行情。

A股:加仓家庭与个人用品、食饮、保险,减仓零售、消费者服务

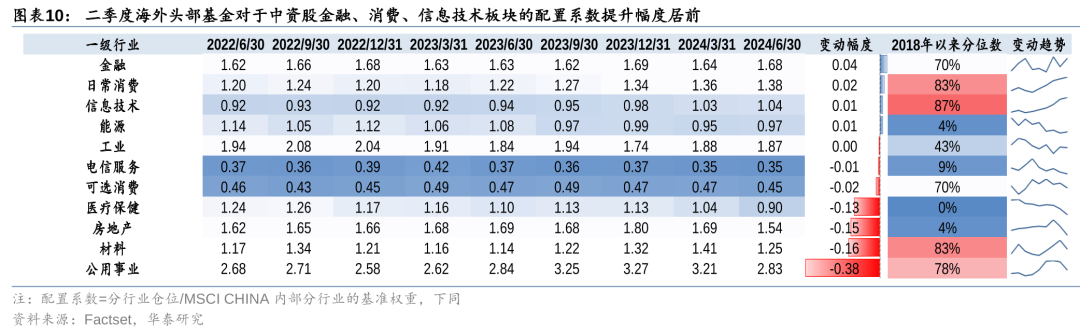

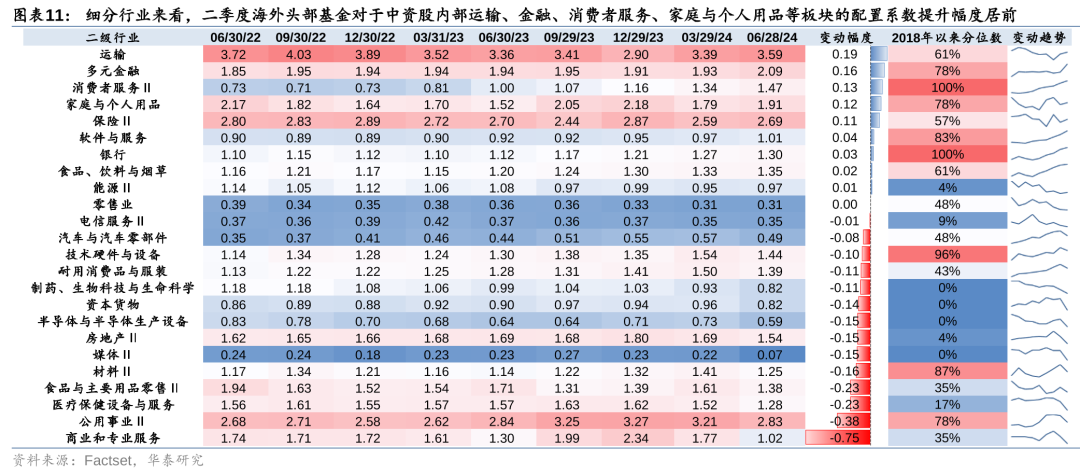

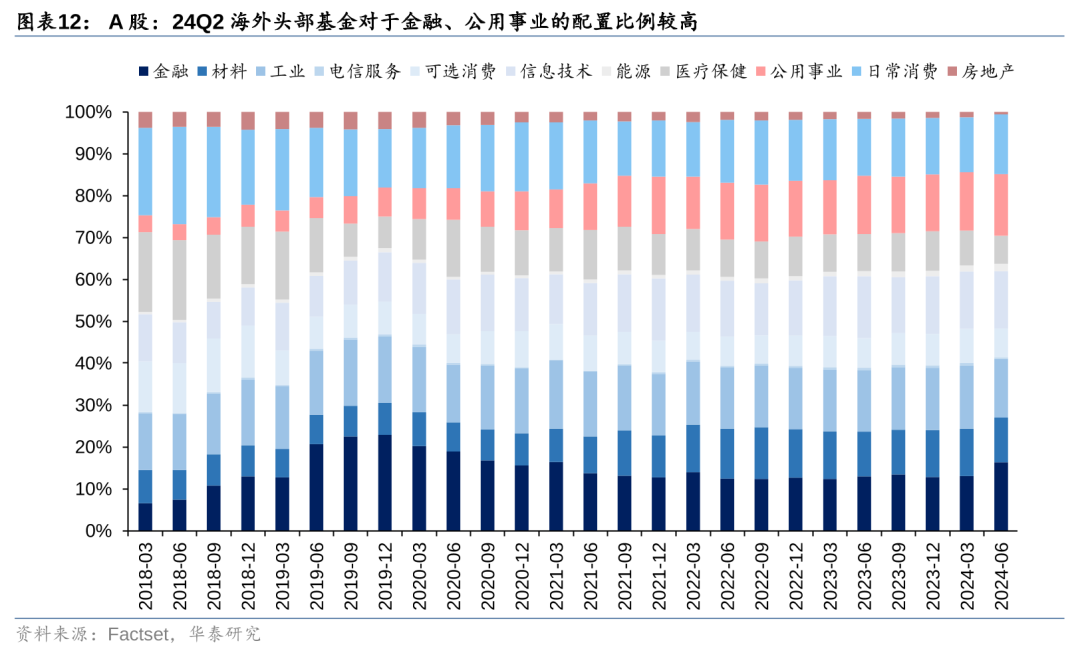

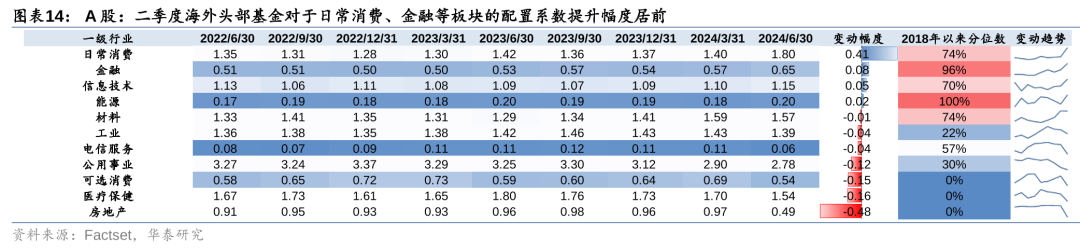

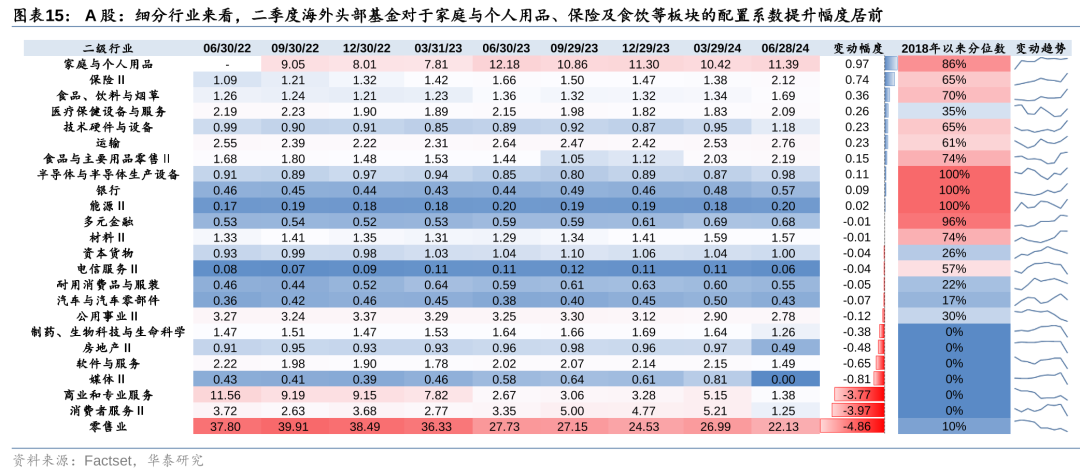

A股内部看海外头部资管机构的行业调仓:1)加仓方面,二季度日常消费、金融、信息技术的配置系数环比提升幅度居前,其中金融板块的配置系数上升至2018年以来的96%分位;家庭与个人用品、食饮、保险、技术硬件与设备或是主要加仓方向,且四大行业的配置系数均升至2018年以来的相对高位(65%分位以上)。2)减仓方面,地产、医疗、可选消费的配置系数环比下降幅度居前,且配置系数来到2018年以来的历史较低位,零售、消费者服务、制药或是头部资管机构的主要减仓方向。3)能源、材料等周期类板块的配置系数基本持平。

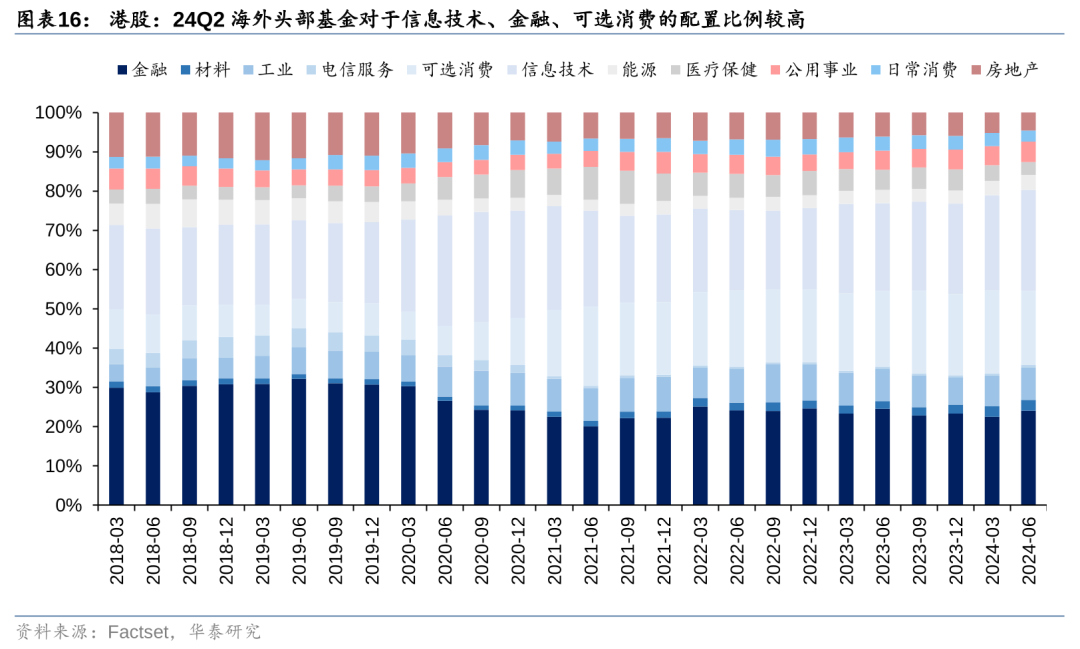

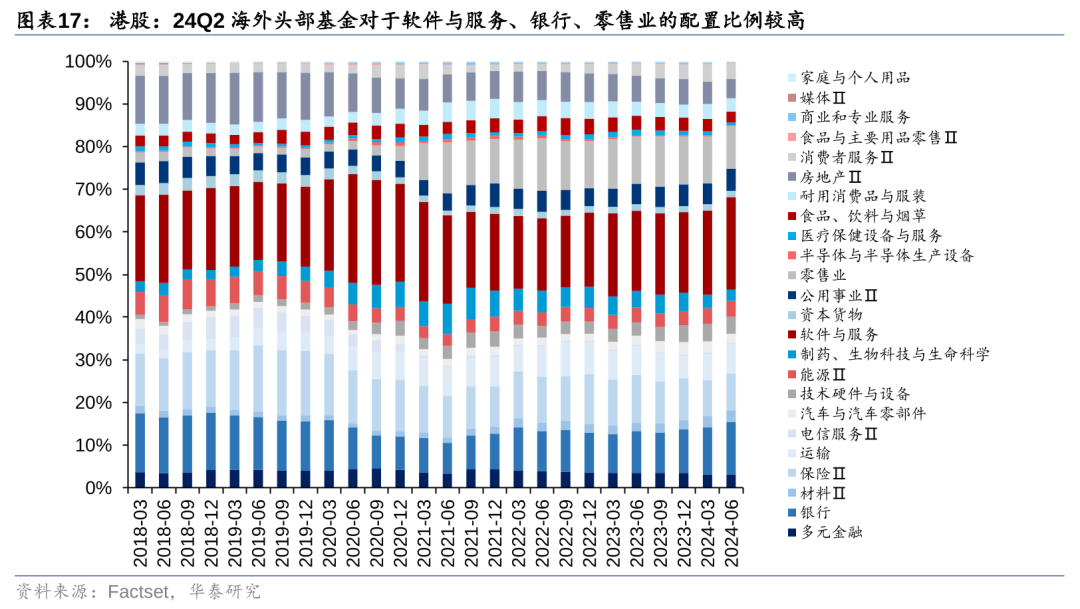

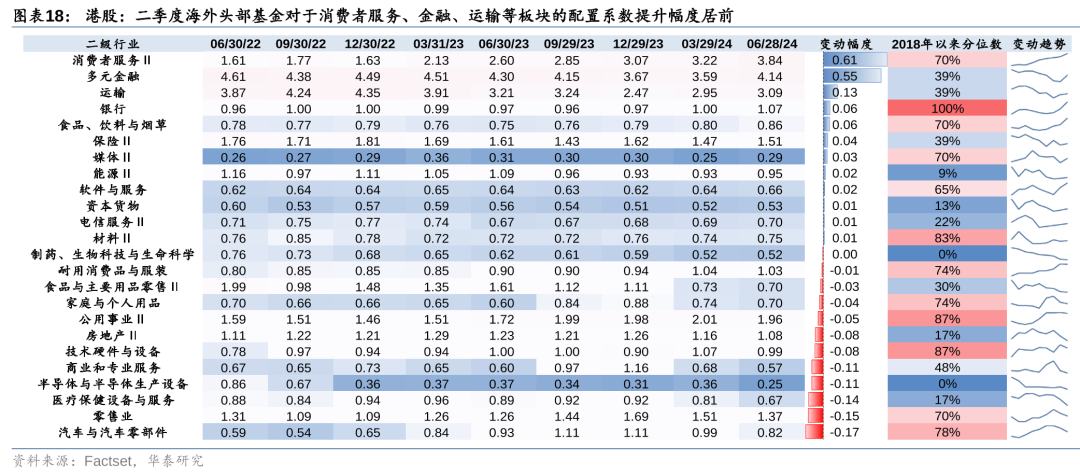

港股:维持高股息+成长性的哑铃型加仓结构

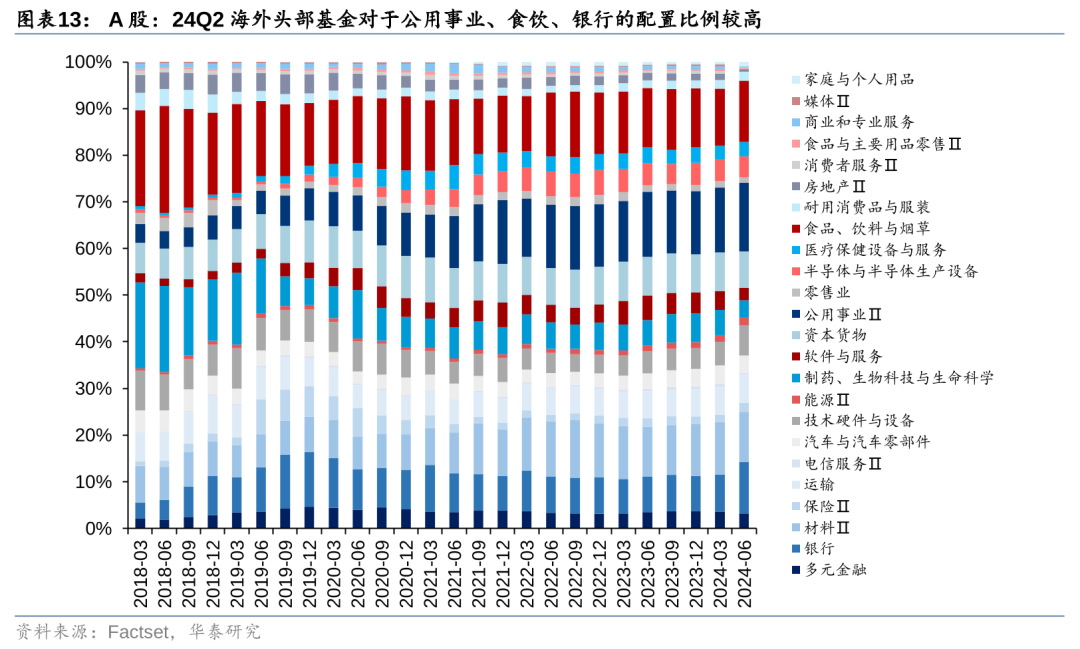

港股内部看海外头部资管机构的行业调仓:1)加仓方面,二季度海外头部资管机构继续呈现“哑铃型”加仓结构,一方面,加仓高股息板块,多元金融、运输、银行、保险等板块的配置系数环比提升幅度居前,其中,银行配置系数已来到2018年以来的历史高位;另一方面,加仓成长性品种,消费者服务、媒体、软件与服务等板块的配置系数提升幅度居前。2)减仓方面,二季度汽车与汽车零部件、零售业的配置系数下降幅度居前,但仍处2018年以来的历史高位(70%分位以上)。3)电信、材料、制药等板块的配置系数基本持平。

配置线索:AH溢价收敛、A50、景气持续性、降息强受益的医药/互联网

近期海外交易重心从衰退交易重回降息交易,美国二季度经济数据超预期&劳动力市场回归平稳,海外流动性宽松周期有望开启,外资或回流新兴市场。当前海外降息、大选交易和国内中报、政策交易交织下,市场或仍有较高不确定性,建议把握四条高胜率线索:1)AH溢价收敛——增配港股;2)红利“平替”——ROE和派息稳定、估值偏低的A50;3)景气有持续性+中报业绩改善的交集——消费电子/船舶等;4)降息预期升温——降息强受益的医药、港股互联网(《降息周期复盘系列:权益篇》,2024.08.19)。

风险提示:数据测算有误,样本代表性出现偏差。

正文

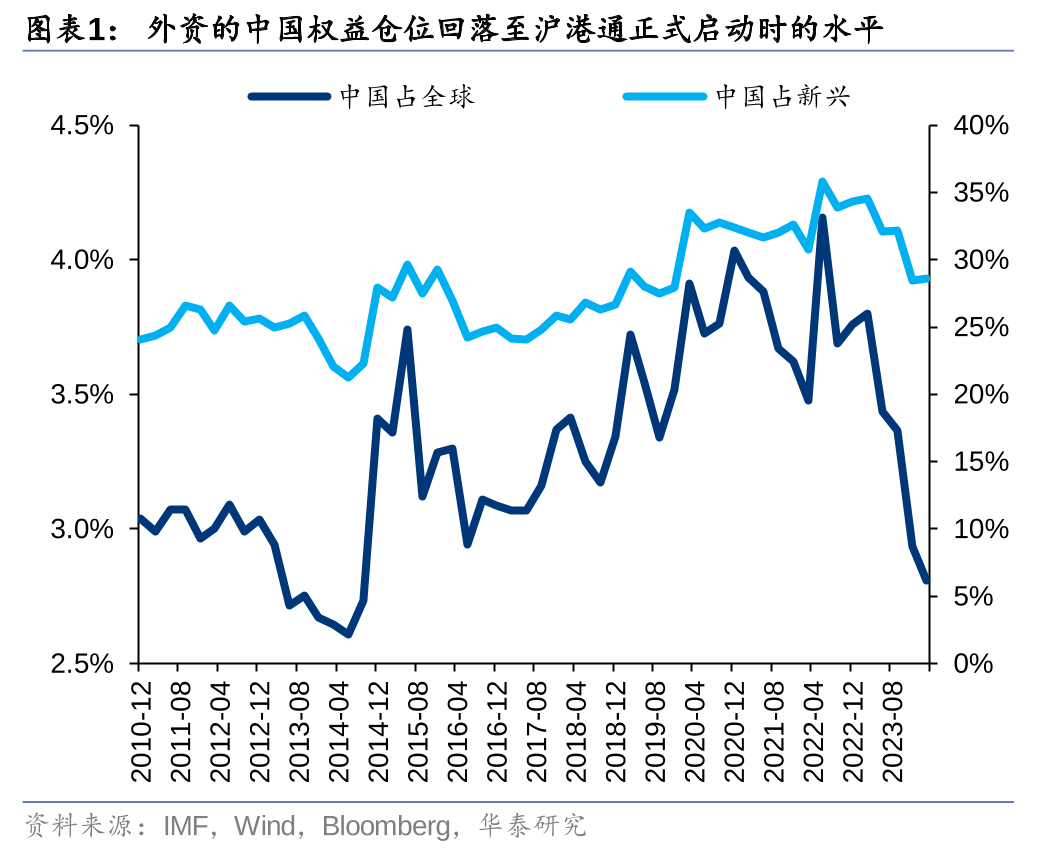

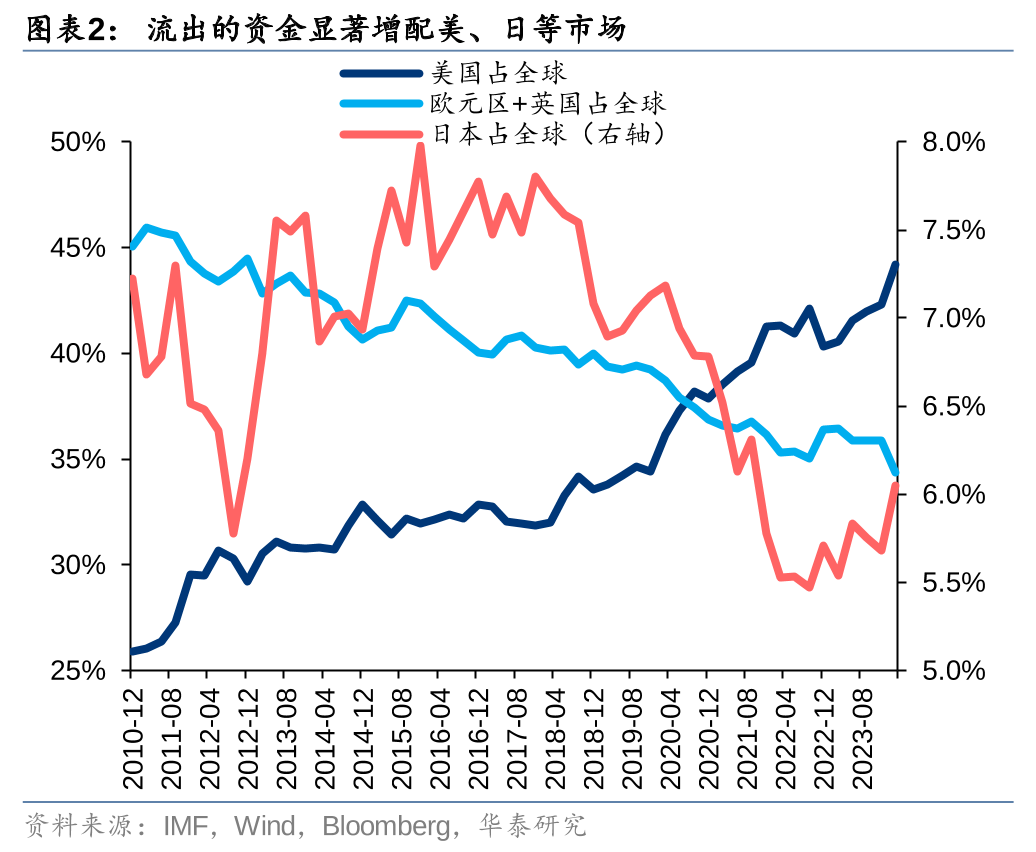

外资对中国权益市场的配置仓位行至何处?

以A股、香港中资股、美国中资ADR合计作为观察对象,三者在外资全球权益组合中的仓位约2.8%(最新可得数据截至2024Q1末),已下滑至3Q14-4Q14水准,即沪港通正式启用时期对应水平(2014.11)。对应的,近年来外资对美日欧等市场则进行了仓位权重的提升,外资权益组合中美股和日股的权重,自2022Q3以来有不同比例的上升,其中,美股仓位处于近10年顶部区域。

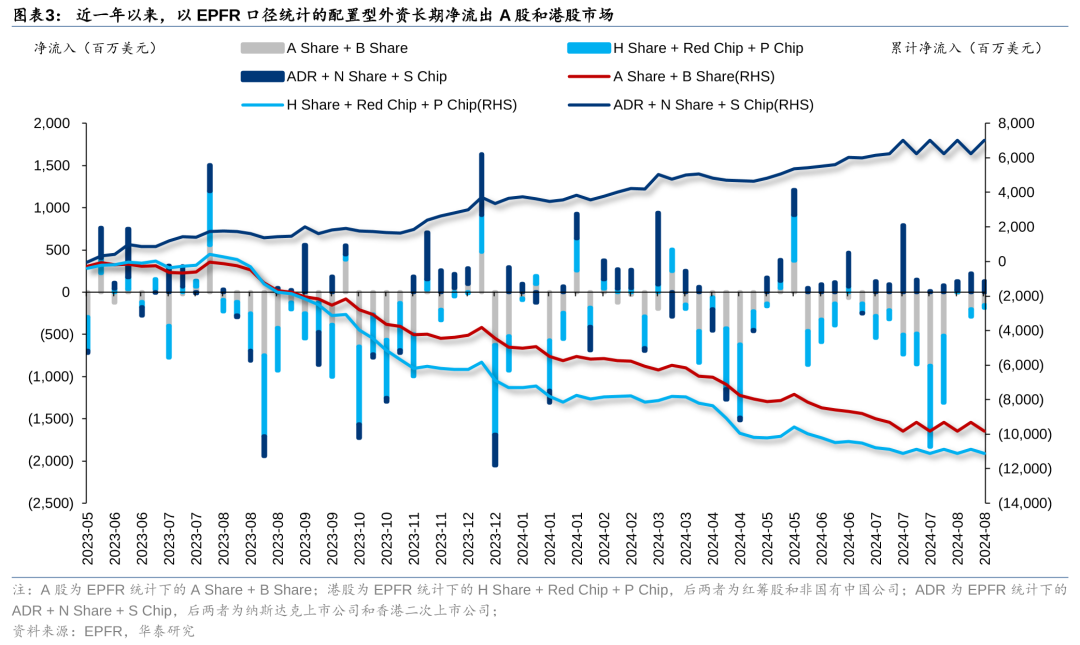

高频数据方面,我们观察EPFR口径统计的配置型外资近一年对于中国权益市场的净流向。去年8月以来,在美国通胀反复、地缘政治风险不断、国内基本面修复预期折返跑等因素的交织共振下,配置型外资长期净流出中国A股及港股市场。今年4月底,随着国内政策预期上升、海外流动性减压及全球资金的再平衡,配置型外资明显加仓中资股;5月底-7月底,海外流动性“钟摆式回归”,叠加外资的获利了结动力,配置型外资再度净流出中国权益市场;8月以来,市场博弈点从“何时降息”转向“降息斜率及路径”上来,海外流动性宽松可见度提高,配置型外资净流出规模收敛。结构上有所分化,配置型外资对于A股及港股呈现长期的净流出态势,而对于海外中资股则连续加仓,或主因后者(纳斯达克上市公司和香港二次上市公司)所受海外映射更为明显。

海外头部基金对于中资股的持仓结构几何?

在上文中,我们分析了整体外资对于中国权益市场的配置仓位,并高频观察了EPFR口径下配置型外资近一年来的净流向情况。上述观测口径的局限性在于:1)可得数据存在滞后性,外资全球权益组合仓位的最新可得数据仅截止为2024Q1;2)数据颗粒度较大,无法提供更细致的、分结构的持仓表现。考虑到投资者对于外资整体动向、尤其是头部机构的详细调仓行为更为关注,为此,我们梳理出2018年以来全球主要外资管理机构的季度持仓报告(13F),以进一步观察外资对于中国权益市场的最新调仓动向。具体来看:

观测样本:外资管理机构的头部效应显著,因此,我们按照资产管理规模(AUM),筛选出全球前二十大主动型管理机构(向上穿透至母公司,图表4),以此为样本观测海外头部基金的调仓行为。

总体:海外头部基金对于中资股的低配程度上升

整体来看,二季度海外头部基金持有中资股881.7亿美元,占其全部持股规模的1.27%,环比今年一季度的944.9亿美元、1.35%占比有所下滑,海外头部基金对于中资股的持股规模连续两个季度回落、仓位则从2023Q1即开始下滑。超(低)配比例来看海外头部基金的调仓情况,我们以MSCI ACWI中中资股(A股+港股+中资ADR)的权重作为中国权益市场的标配权重,海外头部基金对于中资股的持股市值比例(仓位)减去前者即为头部基金对于中资股的超(低)配比例。今年二季度,海外头部基金对于中资股的低配程度有所上行,或意味着头部基金减仓中资股,且超(低)配比例来到2018年以来20%的历史低位。

中资股内部分结构来看,二季度海外头部基金对于A股的配置比例下降、对于港股及ADR的配置比例有所上行。二季度海外头部基金对于A股、港股及中资ADR的持股规模分别为268、397、217亿美元,配置比例分别为30.4%、45.1%、24.6%。环比24Q1,头部基金对A股的持股比例明显下滑(357亿美元→268亿美元、37.7%→30.4%)、港股(40.5%→45.1%)及中资ADR(21.8%→24.6%)的配置比例则有所上行。其中港股的配置比例上升至近一年来最高值,或主因今年四月底以来,随地缘政治局势的缓解、联储降息预期基本调整到位、国内地产/内需/香港流动性等政策利好不断,在空头资金回补+全球资金再平衡的推动下,港股/ADR开启一轮阶段性的反攻行情。

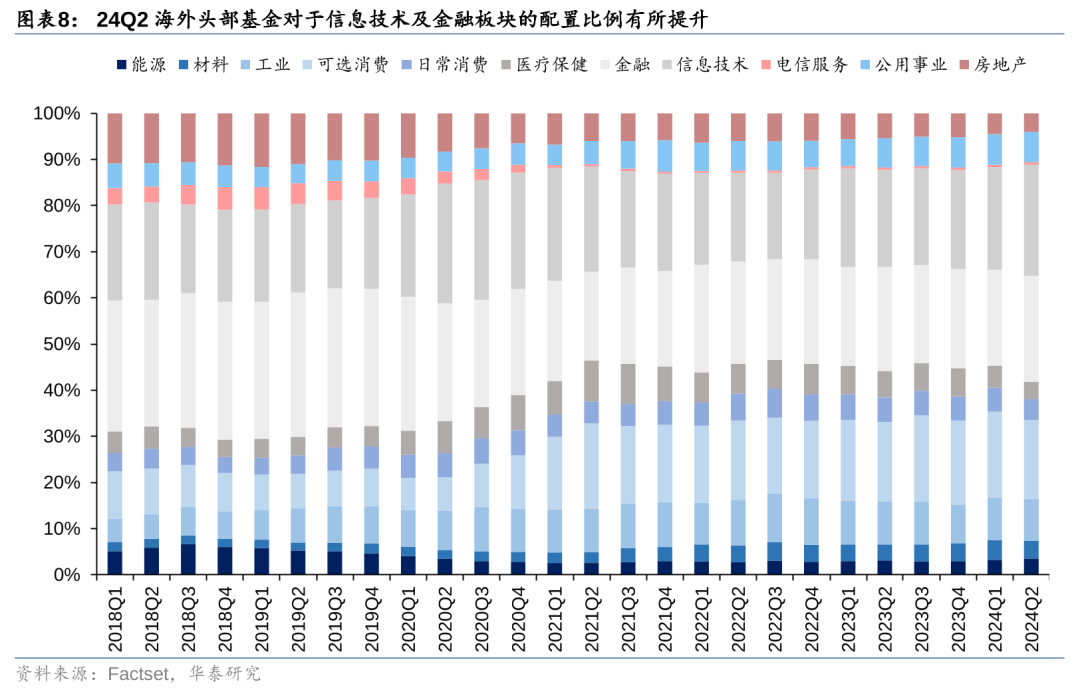

分结构:加仓交运/金融/消费者服务等,减仓商业和专业服务等

分结构来看,二季度海外头部基金加仓运输、金融、消费者服务板块,减仓商业和专业服务、公用事业等。横向视角出发,自2018年以来,海外头部基金在中资股内部中更偏向信息技术、大金融及可选消费板块,且2020年以来对于可选消费的偏好程度提升明显。纵向视角来看,24Q2头部基金明显加仓哑铃两端——①高股息,运输、保险、银行等板块的配置系数提升幅度居前;②偏成长,消费者服务、家庭与个人用品等板块的配置系数提升幅度居前。

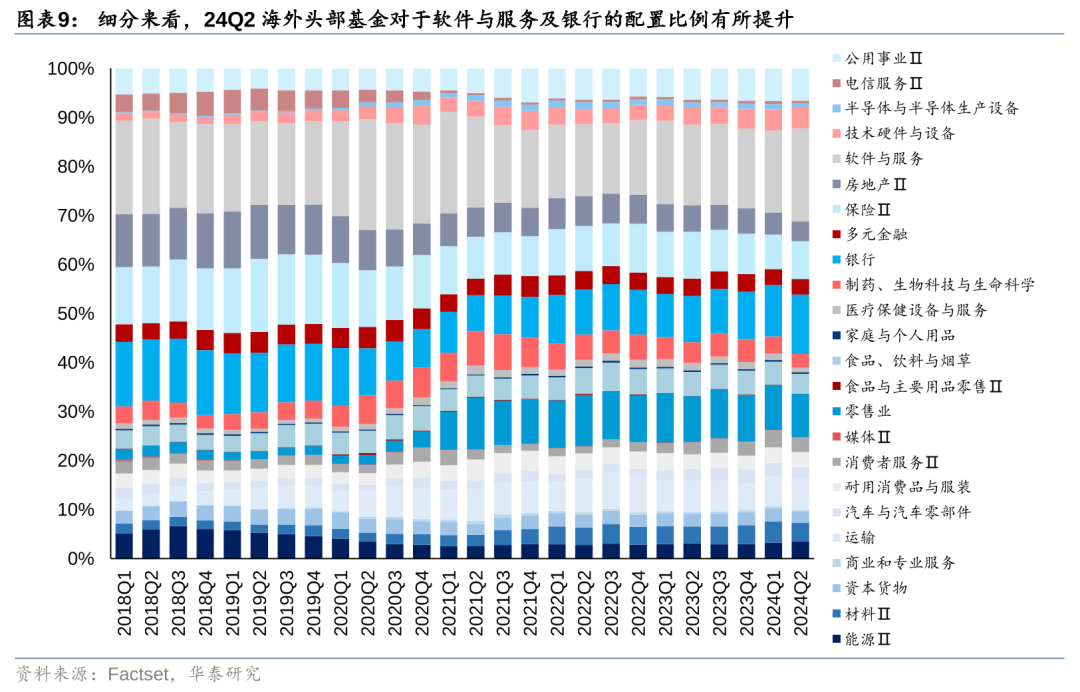

A股、港股普遍加仓金融/消费板块,内部或略有分化

具体到A股及港股内部看,海外头部基金在A股及港股中均加仓消费、金融板块,内部细分赛道或略有分化。A股方面,家庭与个人用品、保险、食饮、医疗等板块的配置系数提升幅度居前,零售、消费者服务、商业和专业服务等板块的配置系数下降居前。港股方面,二季度消费者服务、多元金融、运输、银行、食饮等板块的配置系数提升幅度居前,汽车与汽车零部件、医疗、半导体等板块的配置系数下降居前。

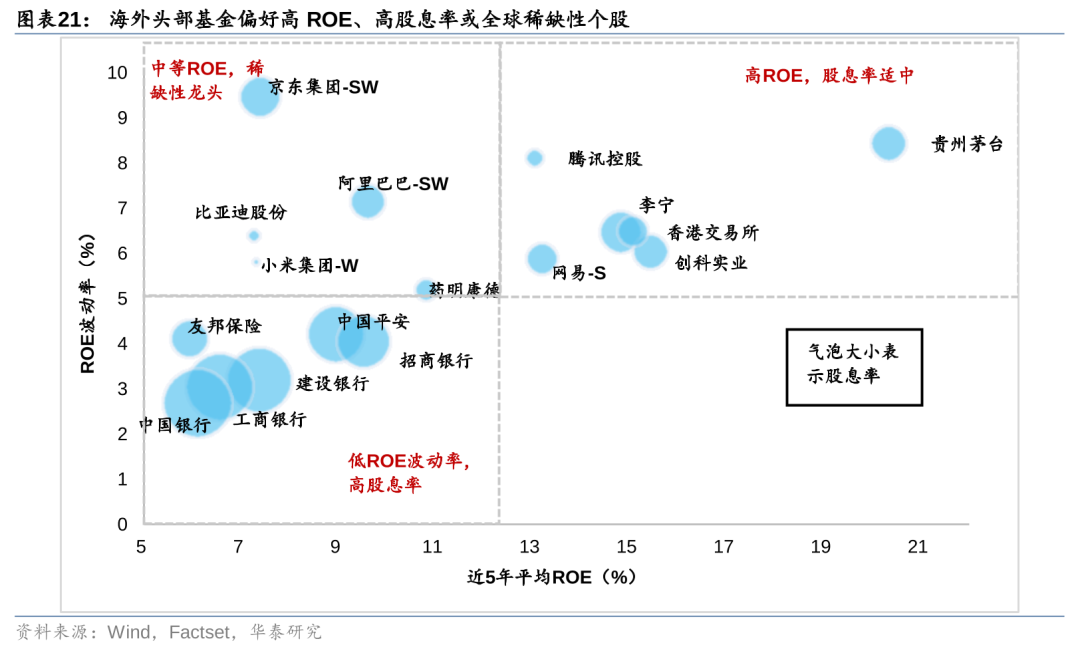

下沉至个股:偏好高ROE/高股息率/或全球稀缺性个股

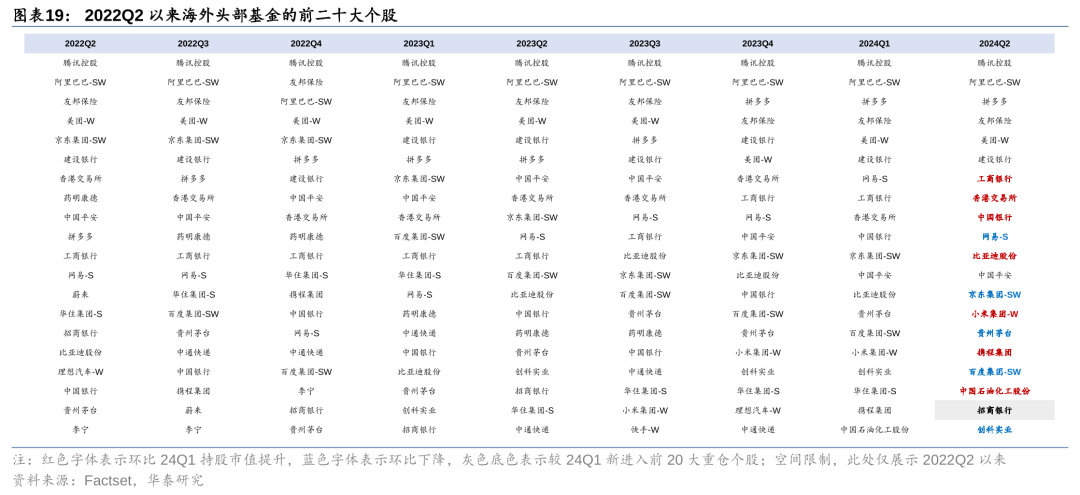

进一步地,我们下沉至个股,以探究海外头部基金的持仓偏好。统计2018Q1以来海外头部基金持仓规模排名在前二十的中资股,我们发现如下特征:

1) 遍历2018Q1以来的重仓股名单,海外头部基金偏好的个股普遍集中在可选消费、信息技术与大金融板块,契合我们在上文中的行业透视。

2) 腾讯、阿里、拼多多、美团是海外头部基金最为青睐的的四大个股,亦是高稀缺性的全球新经济龙头个股。建设银行、中国银行、工商银行、招商银行等银行个股是海外头部基金始终持有的重仓股票,且在市场震荡的环境下仓位排名进一步提升,高股息/低波动特性或使其成为震荡市中的避风港。

3) 为进一步探讨海外头部基金的持仓偏好,我们梳理出2018年以来被海外头部基金重仓最为频繁的前20只个股,并分析其ROE、ROE波动率及股息率表现。海外头部基金或更偏好三类个股:①底仓——高股息率且ROE稳定的个股;②加配——高ROE、股息率适中的个股;③进取——中等ROE、全球稀缺性、新经济龙头个股。

风险提示

1) 数据测算有误。我们采用美国13F报告所披露的成分股自下而上计算分行业的持仓构成,若计算有误,可能导致全球头部资管机构的持仓分析发生偏差。

2) 样本代表性出现偏差。我们采用全球资管规模排名前二十的资管机构作为观测样本,若样本代表性失效,则可能导致对全球资管机构的行为分析发生误差。

相关研报

研报:《海外资管机构如何投资中国? ——美国13F报告视角(2024Q2)》2024年9月5日

王以 分析师 S0570520060001 | BMQ373

孟思雨 联系人 S0570123080072

关注我们

华泰证券研究所国内站(研究Portal)

https://inst.htsc.com/research

访问权限:国内机构客户

华泰证券研究所海外站

https://intl.inst.htsc.com/research

访问权限:美国及香港金控机构客户

添加权限请联系您的华泰对口客户经理

免责声明

▲向上滑动阅览

本公众号不是华泰证券股份有限公司(以下简称“华泰证券”)研究报告的发布平台,本公众号仅供华泰证券中国内地研究服务客户参考使用。其他任何读者在订阅本公众号前,请自行评估接收相关推送内容的适当性,且若使用本公众号所载内容,务必寻求专业投资顾问的指导及解读。华泰证券不因任何订阅本公众号的行为而将订阅者视为华泰证券的客户。

本公众号转发、摘编华泰证券向其客户已发布研究报告的部分内容及观点,完整的投资意见分析应以报告发布当日的完整研究报告内容为准。订阅者仅使用本公众号内容,可能会因缺乏对完整报告的了解或缺乏相关的解读而产生理解上的歧义。如需了解完整内容,请具体参见华泰证券所发布的完整报告。

本公众号内容基于华泰证券认为可靠的信息编制,但华泰证券对该等信息的准确性、完整性及时效性不作任何保证,也不对证券价格的涨跌或市场走势作确定性判断。本公众号所载的意见、评估及预测仅反映发布当日的观点和判断。在不同时期,华泰证券可能会发出与本公众号所载意见、评估及预测不一致的研究报告。

在任何情况下,本公众号中的信息或所表述的意见均不构成对任何人的投资建议。订阅者不应单独依靠本订阅号中的内容而取代自身独立的判断,应自主做出投资决策并自行承担投资风险。订阅者若使用本资料,有可能会因缺乏解读服务而对内容产生理解上的歧义,进而造成投资损失。对依据或者使用本公众号内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。

本公众号版权仅为华泰证券所有,未经华泰证券书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号发布的所有内容的版权。如因侵权行为给华泰证券造成任何直接或间接的损失,华泰证券保留追究一切法律责任的权利。华泰证券具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:91320000704041011J。