在过去十年中,中国互联网经历了狂飙突进,但也留下了不少低效资产。处置低表现资产,对现有流量池的优化,可能是接下来以5年计的中周期内的核心看点。

腾讯和阿里的一季报,就拼凑出了这样的序章。

01腾讯的墙更高,阿里的坑更深

腾讯和阿里,前者在国内社交应用领域拥有绝对市场份额,后者则是国内最大的电子商务平台。

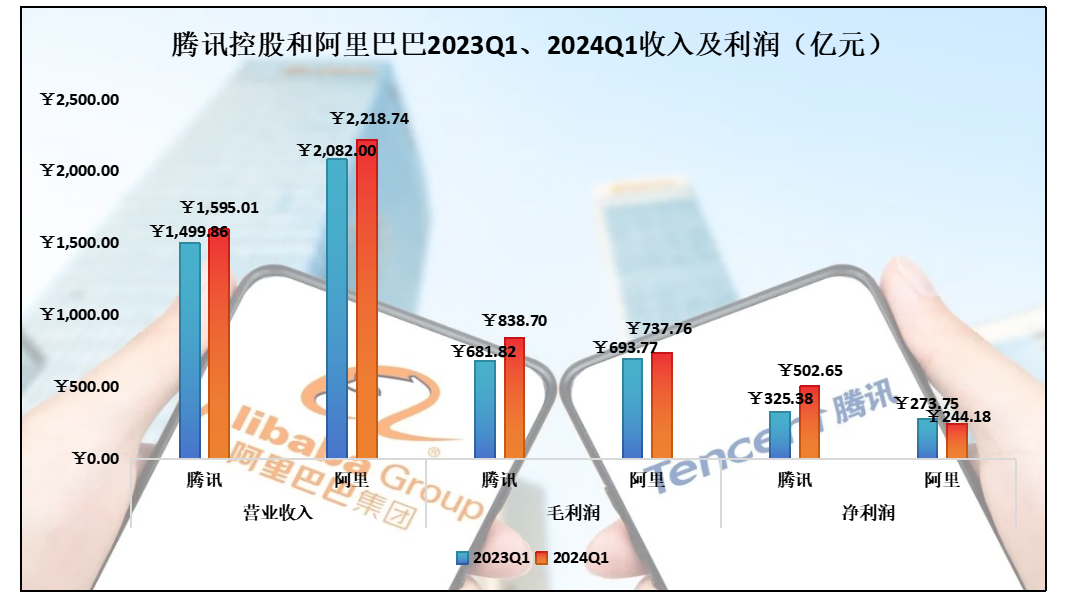

2024年第一季度,两大巨头营业收入同比增速基本相当,其中腾讯同比增长6.34%至1595.01亿元,阿里同比增长6.57%至2218.74亿元。

从收入绝对值上看,腾讯的营业收入为阿里巴巴的71.89%。

然而,商业生态的不同以及护城河的深浅差异,使得在流量红利见顶、强监管背景之下,两者的收入质量的差距,在过去一年内出现了较大分化:

(1)腾讯的毛利润为838.7亿元,Yoy+23.01%;实现对阿里737.76亿元毛利润、Yoy+6.34%的反超,为阿里的1.14倍。腾讯毛利率同比提升7.12个百分点至52.58%,而阿里基本持平在33%出头;

(2)经营杠杆的力量差,将两巨头的利润差距进一步放大,此消彼长之下,腾讯的净利润达到502.65亿元,Yoy+54.48%,为阿里巴巴——244.18亿元,Yoy-10.8%——的2.06倍。

毛利率的增长,助推腾讯的净利率水平同比提升9.82个百分点,至31.51%;而阿里则因支出增加,导致净利率同比下降2.14个百分点,至11.01%。

从营业收入构成上看:

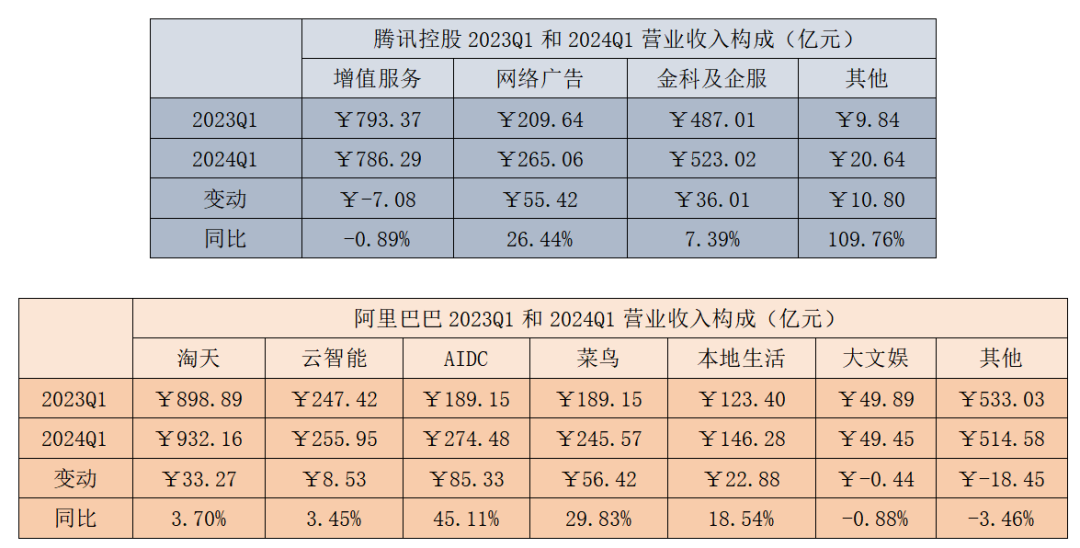

(1)腾讯除了“增值服务”受游戏递延收入影响外,“网络广告”和“金融科技及企业服务”均录得同比增长,分项业务毛利率均有所增长。

其中“网络广告”受益于视频号的带动实现“价量齐升”:收入同比增长26.44%,毛利率提升13个百分点至55%。

(2)阿里除了“大文娱”受优酷影响外,其余业务基本均实现增长,其中“淘天集团”在GMV双位数增长前提下,仅提升3.7%;“云智能”则开始以价换量;“AIDC”持续发力速卖通Choice和地域扩张实现高速增长;“菜鸟”在与速卖通的协同下提升跨境物流覆盖面,亦录得近30%的增长;“本地生活”在饿了么和高德的带动下同比增长18.54%。

从营业利润率上看,核心的“淘天”下降2.13个百分点至41.3%,“云智能”发挥规模效应提升2.4个百分点至5.59%;

除了“AIDC”受持续投资扩张外,其余板块基本均实现亏损收窄。

相同时空背景下,腾讯与阿里的财务数据显现出一定的曲线背离,究其原因,至少有两个层面:

1.阿里的坑更深

同样是战线收缩,腾讯的低效资产更轻,因此调整弹性更大——比如云服务、直播文娱内容等。相对而言,阿里线下零售业务资产更重,当前环境下,减值幅度较大同时,剥离出表更为困难。

2.腾讯的墙更高

众所周知,腾讯的商业逻辑就在于社交软件带来的超级流量池变现——以游戏、支付等为核心。即使已经2024年,在全球性经济周期下行背景下,这样的城墙依然发挥着价值中枢稳定器的关键作用。

强大的用户粘性和高转换成本使其微信几乎成为刚需的基础设施,其应用场景在目前仍未看到竞品。

从C端流量的扩张上看,腾讯在国内基本实现全覆盖,而海外则因监管(尤其是美国)问题中短期很难有所突破,因此腾讯的发展重心并不在于获得更多的C端流量,而是在“知足”的心态下充分发挥“微信”这棵摇钱树的经济效益,通过丰富赋能手段和赋能场景提高B端的创收能力和营收质量。

本质上,腾讯和阿里与其他一众互联网厂商一样都是充当“连接器”的平台,依托流量或2C或2B,基本都是围绕着“(C端)免费+(B端)收费”的模式开展业务;然而同样具有先发优势的两大巨头,在国内流量趋于见顶(互联网贝塔红利不再)之后,寻求新的增长曲线上出现本质性差异。

阿里巴巴则不同,尽管长期在国内电商平台称霸,但其“可选”属性注定其面临的竞争压力和增长动力与腾讯大相庭径。

一言以蔽之,这就是“唯一”与“第一”的差异所在。

但即使如此,我们也依然要注意到,下行经济周期内,阿里系商业模式所承受的压力更大,但主营业务基本盘——淘天,依然保持着相对的韧性。尽管增速不再性感,但实打实的现金流,仍在最大程度上,为整个集团层面战略转向——“时间换空间”、“守正出奇(AI)”,提供着耐心基础与操作空间。

02以阿里为镜,看大厂们的未来趋势

不过,腾讯毕竟是第一无二的存在,这意味着参照性比较弱。而阿里的当前现状以及其中蕴含的逻辑,则更能反映互联网大厂的未来趋势。

基本事实在于,可选型互联网平台的流量分化极其严重,作为传统电商的阿里不仅面临拼多多的强势竞争,还承受着来自抖音为主的内容电商等新势力的全面冲击。

但不论是传统电商(阿里、拼多多、京东等)还是新兴平台(抖音、快手等),在国内的竞争重点仍是C端。

因此,在消费者拥有越来越多的选择方案后则反过来要求平台让利,叠加“免费+收费”的底层逻辑导致平台企业,可能会继续强化以下趋势:

(1)压缩B端溢价空间,但B端同样拥有选择权,正如阿里在业绩电话会中说的商户极其看重ROI,没有巨量弥补价差的条件下只会导致商户群体流失;

(2)加码投资提升对B端赋能的价值,或者说是提高效率以降低“多余”成本,例如菜鸟不断提升供应链规模以及和电商业务强化协同效应——最直观的就是剩下1块钱的运输费则可让C端少付1块钱。

再者,在稳住既定业务的前提下开拓新业务,趋势可能在于:

(1)对于平台型经济而言,沉淀的流量池的复用是极其便利的,在核心业务承压之际就必须通过新业务打造新的增长曲线,例如阿里发展云、抖音切入外卖、美团切入打车;

(2)国内的竞争过于充分,那就开拓国际业务,将运营经验复制到海外开启新战场,但是相比初始运营要上手得多,但行业的一致性并不会让开拓成本大幅减少:例如拼多多的Temu和阿里Lazada一样,同样通过巨额亏损开启海外之旅。

此外,阿里巴巴的88VIP会员数量(同比双位数增长)超过3500万,并且在今年4月22日宣布从“每月6张5元退货券”升级到“不限次数且每单退货最高补贴25元邮费”,这基于“以用户为中心”的战略是值得商榷的,甚至是在无形中给自己挖坑。

因为平台型企业的创收底层逻辑基本是“免费+收费”,而电商平台对C端客户收费(例如淘宝和京东的会员制度)从短期上通过“更具性价比”冲击消费者心智不仅能带来VIP的增收还能利用消费者的心理账户和沉没成本思维进行“冲量”(无限次了,干嘛不多买多试,反正不合适就退,还有补贴),经济效益如何尚未可知。

但从长期来看,向C端“伸手”或者把客群范围缩小、或者引来新的平台烧钱夺食——拼多多不就是这么崛起的吗?流量产生的巨大规模效应总能在未来产生“完全免费”的新模式。

是为结语,我们最后再度引述此前《缩表时代》这篇报告中的核心观点:所有你依依不舍的,都是必须放下的执念。腾讯、阿里们如此,中国互联网的新序章主题亦是如此。