1月23日新瑞鹏提交赴美上市招股书,拟在纳斯达克上市,意味着中国宠物医疗行业也开始准备进入股票市场。

由于国内宠物医院都带有一些护理业务,所以行业也有统称为宠物护理,但本质都是在宠物医院发生的业务。

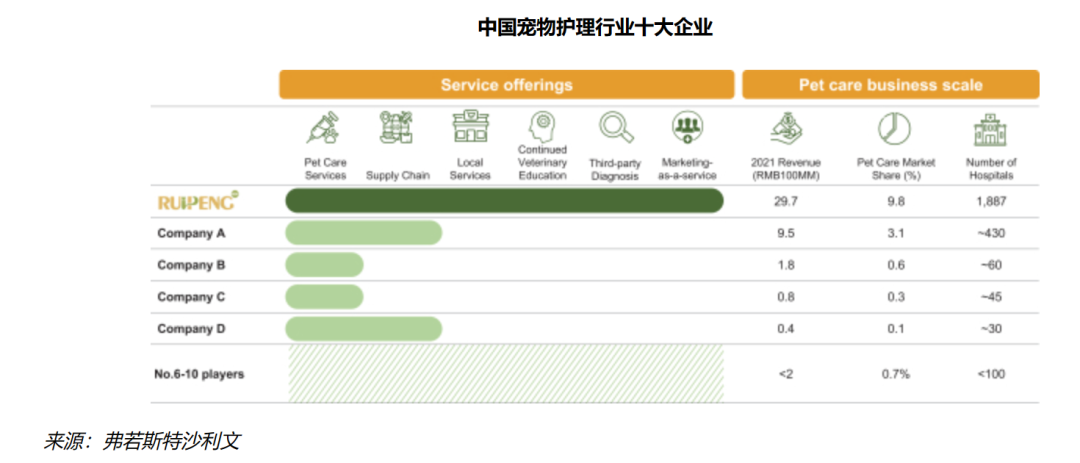

据弗若斯特沙利文报告数据,按照2020年和2021年的医院数量和宠物护理服务收入计算,新瑞鹏是中国最大、全球第二大宠物护理平台。截至2021底,拥有23个宠物医院品牌和1887 家宠物医院,约为国内排名第2~10名竞争对手宠物医院总数的3倍,在国内一线城市的宠物护理市场份额约为 30%。

而它背后的股东阵容豪华,投资新瑞鹏的不仅有国内外知名投资机构,还有国际知名宠物医药企业,甚至还有国际食品巨头等。新瑞鹏先后获腾讯领投,碧桂园创投与德国医药企业勃林格殷格翰战略投资,雪湖资本、OrbiMed、Aspex Management、Lake Bleu Capital(清池资本)等多家海内外机构跟投。值得注意的是它最大的股东是高瓴资本持股35.8%,达晨肖冰、高瓴李良的持股比例不足1%,其中李良亦担任新瑞鹏联席董事长一职。而创始人彭永鹤公司在本次IPO前合计持股31.8%属于第二大股东。

众多资本大佬入局,宠物医疗是个怎样的行业,是一个好赛道吗?

一、养宠物的钱宠物主说了不算

现代社会,孤独是生活的常态。没有了以前街坊邻居走街串巷的热闹,取而代之的是人群的边界感,每个人有各自的角色,分工合作。随着社会的阶级固化,年轻人怀揣的压力与希望的比例也在随之变动,也影响了生活观念。相比结婚生育的复杂琐碎,简单自由地养只宠物满足自己的陪伴需求似乎更被年轻人所接受。

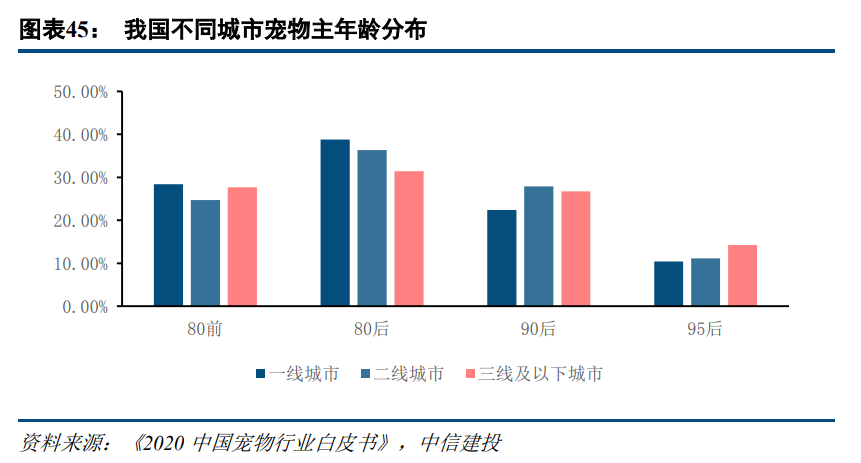

据 CBNdata 统计,我国养宠人群正在呈现年轻化趋势,80后和90后成为宠物饲养和消费主力军,占比分别为 36.2%、38.1%。从性别差异方面看,女性养宠者占比达到 89.5%,显著高于男性养宠者。女性养宠意愿更强。

被年轻人接受的事物,市场趋势一般不会差。同时也随着国内人均收入的提高,目前国内的宠物市场仍处快速成长期。

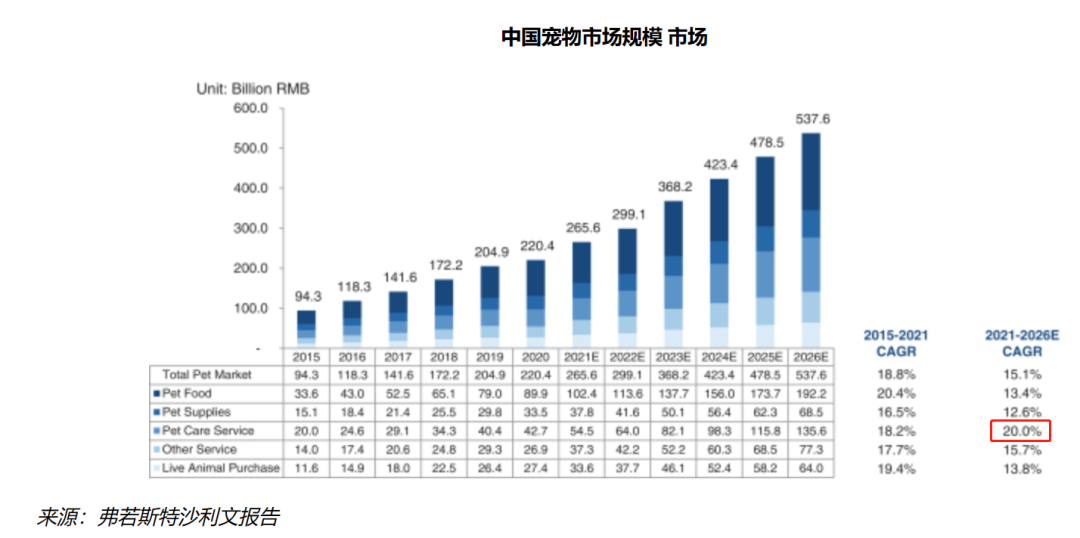

根据Frost & Sullivan的数据,国内宠物市场规模从2015年的943亿元增至2021年的2656亿元,复合年增长率为18.8%。

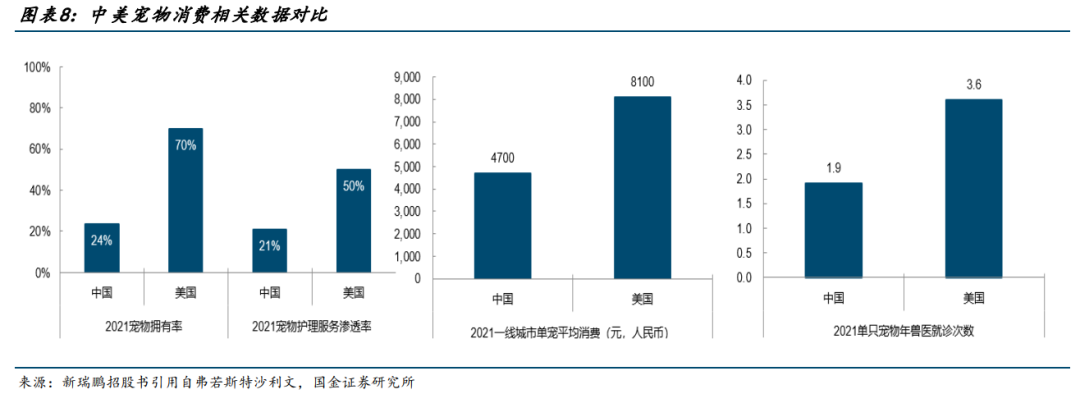

看起来规模似乎已经不小了,不过与最大的宠物市场美国相比,国内的宠物市场仍处于发展初期。2021年国内家庭宠物拥有率为23.7%,同期美国为 69.7%,而从单宠消费额角度,2021年国内一线城市单宠消费额为4700元,仅为美国2021年每只伴侣宠物年均消费约人民币8100元的58.0%。

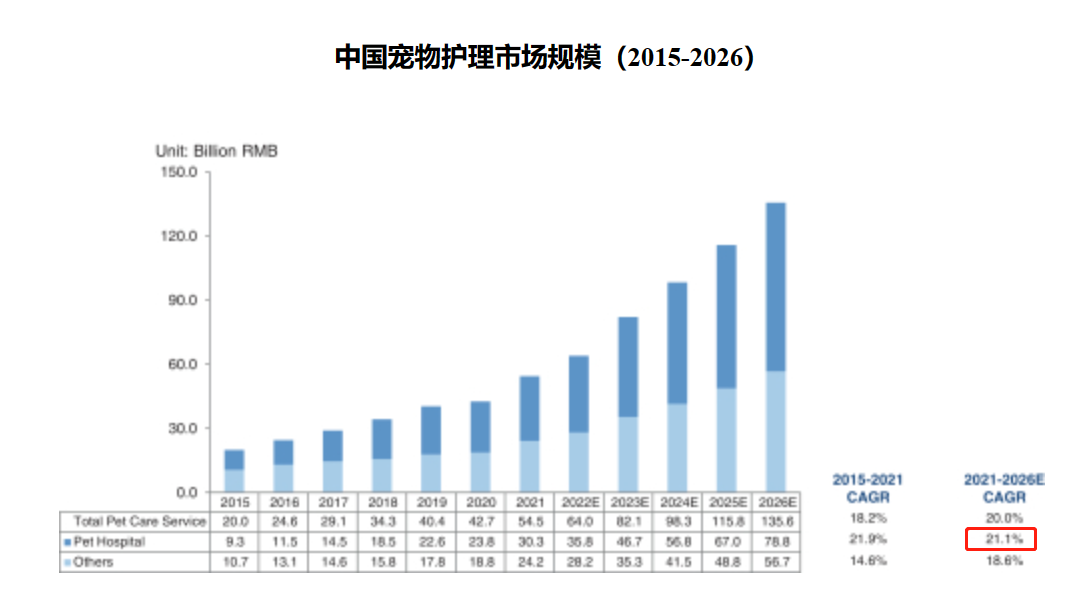

细分到宠物护理市场,可能是宠物市场中最佳的细分领域。国内宠物护理市场规模由2015年的200亿元增长至2021年的545亿元,复合年增长率约为18.2%。预期到2026年达到1356亿元,复合增长率进一步提升达到20%,为细分市场中最快。宠物护理市场可进一步分为宠物医院和其他包括畜牧和兽医站或者具有证书的宠物店。其中2021年宠物医院规模达到303亿元人民币,预计2026市场规模将达到788亿元,复合年增长率为21.1%。

国内约42%的宠物主人年龄在30岁以下,现在的年轻人对宠物有更高的认识健康管理,把宠物作为家庭的一分子,也更愿意在宠物健康上花费。

如果依旧对比最大的美国宠物市场,21年国内宠物护理服务渗透率21%,同期美国为50%;国内单宠年兽医就诊次数1.9 次,仅为美国的1/2,宠物医疗市场具备不错的发展空间。

这种类医疗行业的特点在于医生的话语权重,是专业的代表。很多养宠的人,对于宠物的了解并不深,如果宠物出现什么问题,只能是医生说什么就是什么,和我们人去医院是一个道理。而且宠物自身不会说话,很难表达它自身的感知,你也无法咨询它的意见,对于宠物主人来说丝毫没有和宠物医院博弈的资本,如果真心爱护宠物,一套流程很难说个不字。

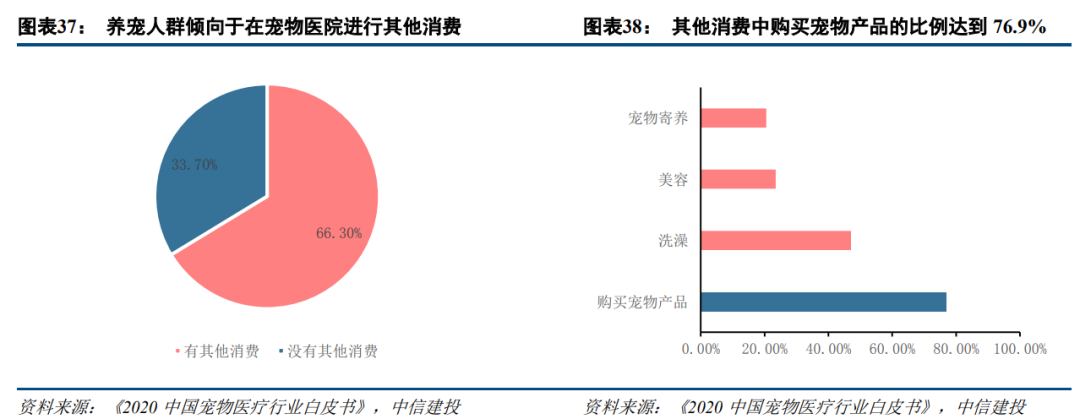

这样的场景,在医生“更专业的建议“之下,多做几个体验,多买一些合适的食物或者用品基本水到渠成。根据《2020 宠物医疗行业白皮书》的数据,66.3%的消费者在宠物医院会有宠物诊疗之外的消费行为,而在这些消费行为之中,购买宠物相关产品的比例达到 76.9%。

也就是说,即使把关于宠物的其他相关消费拆出来单独运作,宠物主可能还是更信任“专业化身”的医院。宠物没法为自身负责,宠物主只能把期望寄托在较为专业的宠物医院。宠物医院就成了一个产业链的中间枢纽,话语权很重的渠道,甚至可能是垄断宠物中下游产业的一个存在。

看起来是很不错的一个生意,事实是不是如此呢?

二、美国宠物医疗的发展借鉴

理解宠物市场的生意,最好就是参照美国市场。

目前美国是全球宠物拥有率最高、宠物相关产业最发达的国家之一,宠物医疗体系经过多年演进已渐趋成熟。

APPA 统计数据显示,2020年,美国宠物医疗市场规模达314亿美元,同比增长7.17%,占整个宠物消费市场规模的30%,是仅次于宠物食品的第二大细分产业。随着美国经济的持续增长,美国居民人均可支配收入从2000年的2.63 美元增长至2020年的5.28 万美元,为宠物医疗消费水平的提升奠定了经济基础。

从前文的分析其实我们可以意识到,做宠物医院最重要的是专业,既是品牌形象也是强大的壁垒。所以这个行业发展最掣肘的就是专业的兽医人才。无法快速成规模的扩大,只能等待时间不断培养。

美国宠物医疗在长期的发育之下,已经形成了较为完善人才培养机制和严格的专业审查制度,让行业高壁垒专业化运作。在美国,兽医学院学生须经过两年的兽医理论学习及两年的临床实习才能取得参加北美执业兽医资格证(NAVLE)考试的资格。拿到兽医资格证后,每两年还要接受美国兽医协会(AVMA)的年审。美国施行专科制,划分成内科、外科、眼科、肿瘤科、皮肤科、产科等,每个专科兽医不得接诊其他科室病例,以确保在研究领域的深度和专业度,否则兽医资格证将被吊销。

也因此美国宠物医疗行业已形成专业化发展格局,宠物医院的科室划分逐渐向人类医院靠拢,同时康复中心、行为矫正、重症监护等专业服务也不断在市场中涌现。

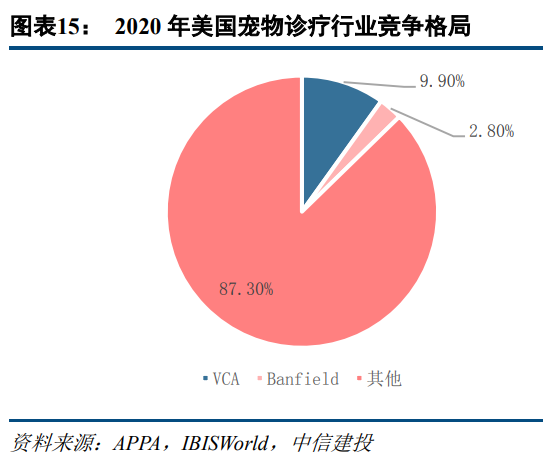

美国宠物医院龙头是 VCA ,龙二是Banfield,2020年销售额仅分别占全市场份额的9.9%及2.8%,由于存在大量非连锁的宠物诊所,行业集中度仍旧较低。

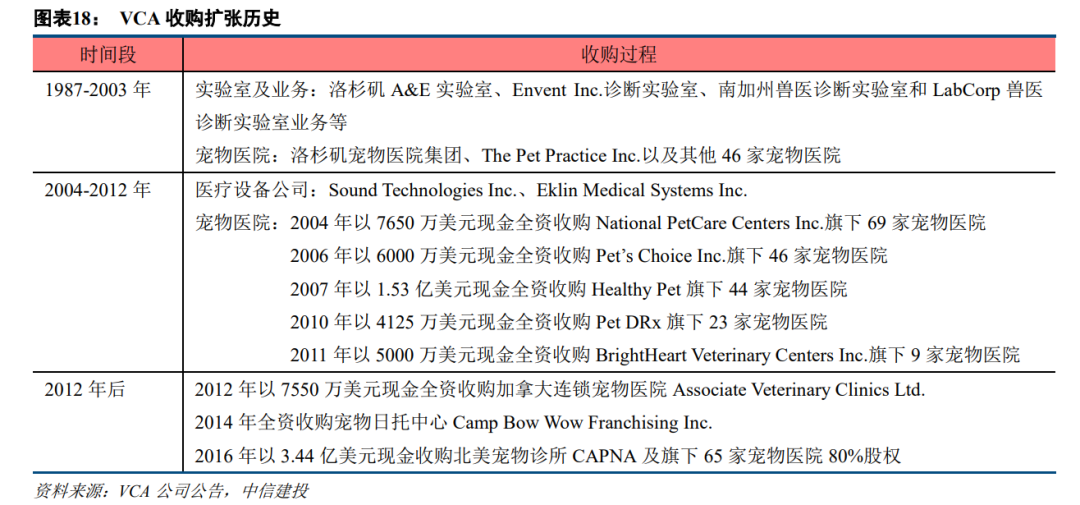

VCA 成立于 1986 年,最初为洛杉矶一家私人宠物医院,2001 年在纳斯达克上市,2017 年被玛氏以91亿美元,约31%溢价整体收购后退市,成为玛氏宠物医疗版图的重要组成部分。经过30余年的内部增长和外延并购,今天的VCA,已经是是美国领先的动物保健品公司、最大的宠物连锁医院。提供兽医服务和诊断测试,并向兽医市场销售诊断成像设备和其他医疗技术产品及相关服务,业务覆盖美国和加拿大。

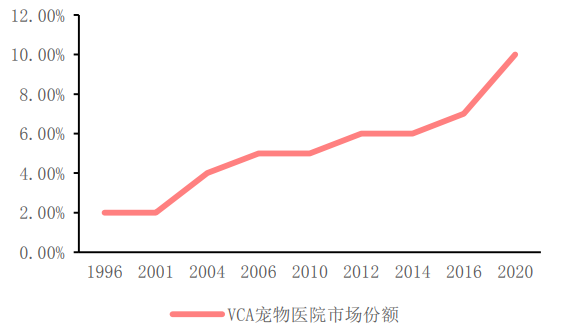

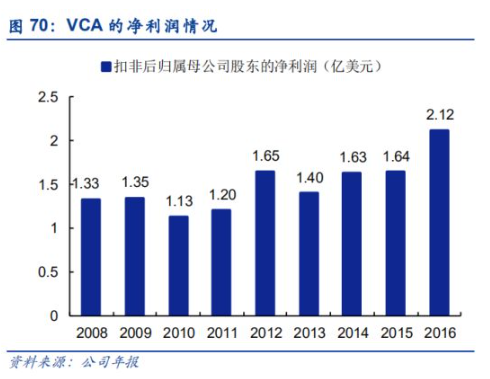

目前,VCA 在美国和加拿大拥有超过 1000 家宠物医院、85 家宠物专科医院、35 家宠物癌症中心以及 6000 名兽医,已形成一定规模效应,统一的管理体系和专业的兽医培训提供了不断扩张的复制性,营收增速不断加快,市场份额也不断上升。财报截止2016年,VCA 营业收入 25.16 亿美元。

VCA的扩张历史,即是一部收购史。收购是快速扩张网点,提升行业集中度的有效方式。同时VCA通过自建诊断实验室体系、内生培育宠物医生以及吸纳行业头部专家,不断在供应链、人才培养和医疗技术上沉淀,形成了技术领先和服务优质的核心竞争力。

国内有没有机会诞生了像VCA这样的连锁宠物医院领导者?

如果有可能,那或许就是新瑞鹏了,以规模来说,国内除了新瑞鹏,其他暂时也拿不出手。2019年通过与高瓴旗下的宠物医疗资产的合并,诞生了现在规模遥遥领先的新瑞鹏。背后众多资金方,加上上市,后续依旧有继续并购扩张的资本。

2021年中国约有2.34万家宠物诊所和医院,仅有15至20家连锁宠物医院经营超过10家医院。其中,新瑞鹏市场份额约为 9.8% ,前10名参与者市场份额不到15%。

和美国市场一样,国内市场也是很分散。不过内里的结构差别较大,目前中美宠物医院行业存在着规模差异,且在专业化与规范化上仍有差距。

最明显也最核心的在于人才缺口,并且从业人员整体资质有待提高。

《2020 中国宠物医疗行业白皮书》数据显示,据不完全统计,目前我国执业兽医师仅 7.8 万人,助理执业兽医师3.1万人,但其中只有约 30%从事宠物医疗工作。依照农业部 2016 年修订的《动物诊疗机构管理办法》中规定的“具备手术能力的宠物医院需要至少 3 名以上执业兽医”来计算,我国对于宠物医生的需求大约在 7 万名左右,而这一数字会随着宠物医疗行业的发展持续增长,每年产生大量人才缺口。

从从业人员资质角度看,与发达国家相比,目前我国宠物医师以全科培训为主,宠物医疗的师资与教材都亟待完善,并且兽医专业的学生在取得从业许可证后普遍存在临床知识缺失的问题,相比成熟宠物医疗市场的人员在整体资质方面仍有一定程度的差距。国内宠物医院被投诉、或者行政处罚都不在少数,包括龙头。

长期来说生意是好生意,但道阻且长。

三、结语

国内宠物医疗的整体基础并不稳健,还有很长的路要走。尤其是人才方面,急不来。VCA长期扩张所以利润并没有多少提升,增收不增利属于正常现象,但是经营现金流是必须稳健的,这也支持了VCA持续的对外扩张。对于要保持龙头地位的新瑞鹏,也需要不断向远处看,才能等待收获。

另一方面,宠物行业的最大利空可能已经开始出现。ChatGPT或许是世界的一个小拐点,如果与机器人融合,逐渐发展出更智能更受欢迎更懂人的宠物机器人,替代普通宠物的陪伴需求,那么长期来说对整个宠物市场的天花板相信是有较大影响的。而对于宠物医疗行业的参与者,或许只能一条路走到黑。

丫丫商务合作微信:wushuxi_

(添加好友请备注:公司+合作事项)

丫丫内容投稿:2458032576@qq.com

巴菲特又短线?

新东方在线,脆弱的估值奇迹

玩砸了的"超级房主" 领展(823.HK)

文章原文