本文来源:时代财经 作者:兰烁

(来源:视觉中国)

当市场为新能源汽车狂欢时,锂电池材料也获得了一众青睐。

1月20日,铜冠铜箔(301217.SZ)披露了网下发行配售结果。结合此前的公告内容,该股网上发行中签率为0.0361%,中签号码共有15.17万个。

铜冠铜箔是铜陵有色(000630.SZ)的控股子公司,主要产品有PCB铜箔和锂电池铜箔,锂电池领域的客户包括比亚迪、宁德时代、国轩高科等。

以2019年上市的同行企业嘉元科技(688388.SH)作为对比,铜冠铜箔在募资、市盈率等方面均高过前者,这也给了投资者较高的预期,那么铜冠铜箔的上市前景究竟如何?

250倍市盈率?“怕破发”

2022年开年以来,A股已有5只新股上市破发,分别是亚虹医药(688176.SH)、唯科科技(301196.SZ)、星辉环材(300834.SZ)、翱捷科技(688220.SH)、迈微生物(688062.SH),其中翱捷科技上市首日跌幅为新股中最高,达到33.75%。

打新如中枪,成了投资者心中的阴霾。甚至对于入市多年、中签概率极低的股民来说,到底要不要缴款也是一个问题。

“炒股9年,第一次中签”“2017年来入市首签”,在铜冠铜箔的股吧,投资者讨论得热火朝天,有不少人担心这只新股重演上市破发的悲剧,“心塞,中了又不敢买”。按照一签500股计算,中签后投资者需缴款8635元。

早在20年12月,铜冠铜箔便提交了招股书申报稿,期间收到深交所关于业务相关问题的问询函。今年1月10日,证监会批复其上市发行注册。

时代财经了解到,铜冠铜箔本次发行新股2.07亿股,定价17.27元,发行后总股本为8.29亿股,发行成功后将在深交所创业板上市。

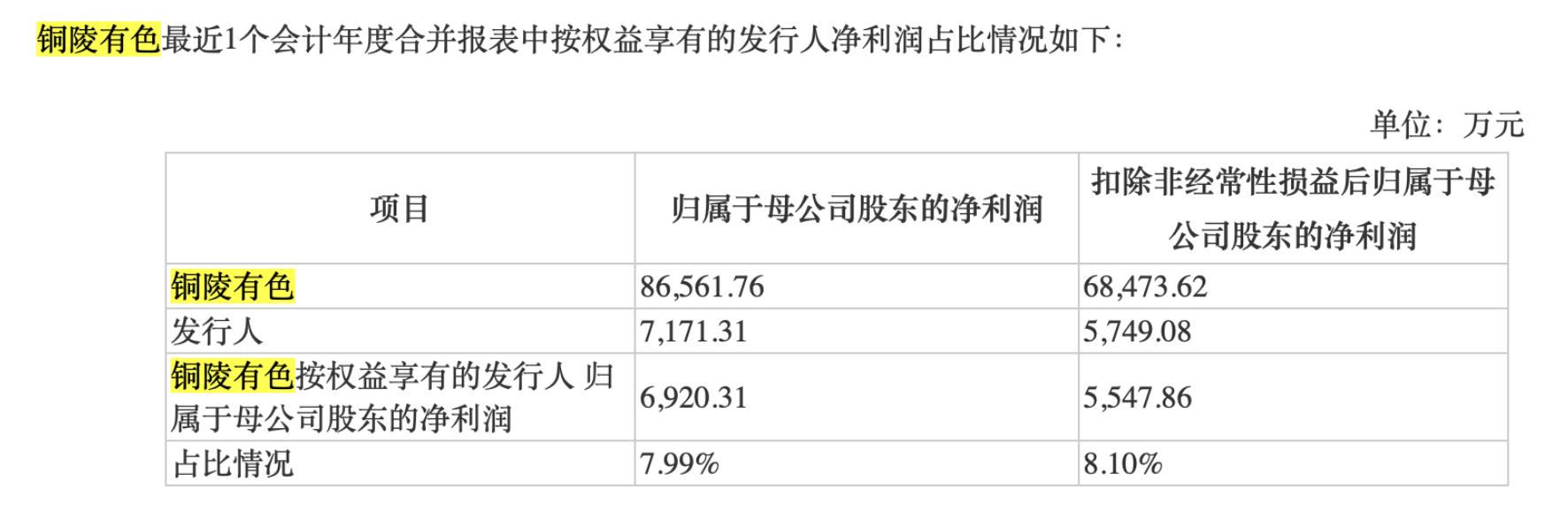

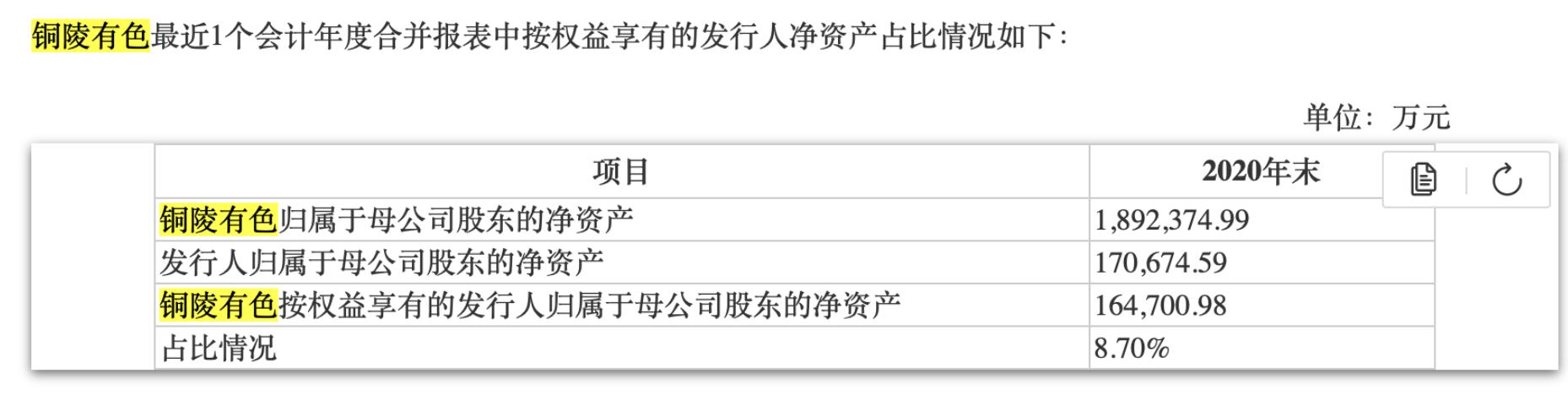

铜冠铜箔的控股股东为铜陵有色,本次发行属于分拆上市。招股书显示,2020年铜冠铜箔扣非后归母净利润占比为8.10%,净资产占比为8.7%。此次发行前铜陵有色持有铜冠铜箔股份比例为96.5%。

(来源:铜冠铜箔招股书)

在铜陵有色的股吧里,有投资者表示“有这好消息股价都不动”,“希望铜冠铜箔上市不要破发”。铜陵有色股价自去年9月14日触及盘中高点5.72元以来持续下跌,截至1月20日跌幅达到30.09%。

根据招股书,铜冠铜箔发行市盈率为249.03倍,远高于同行,这也是引发广泛讨论的问题之一。

1月19日,铜冠铜箔一名相关人士回复时代财经称,“这个市盈率是根据2020年的财务数据计算的静态市盈率,如果根据目前的盈利来看,那跟同行还是比较相近的。”

时代财经查阅相关数据,计算该市盈率的每股收益是以铜冠铜箔2020年扣非后的归母净利润(5749.08万元)除以发行后总股本得出的,但若以2021年财务数据作为参照,则其市盈率处于常规水平。

根据招股书,铜冠铜箔预计其2021年扣非归母净利润为3.3985亿元,以此计算2021年度每股收益=扣非归母净利润(3.3985亿元)/发行后总股本(8.29亿股)=0.41元,据此计算出其市盈率为42.12倍,接近于同行嘉元科技(37.41倍)、超华科技(002288.SZ)(34.57倍)的发行市盈率均值(35.99倍)。

铜冠铜箔也在发行公告中提示了市盈率过高的风险。“本次发行市盈率高于中证指数有限公司发布的行业最近一个月平均静态市盈率49.39,高于可比公司2020年扣非后平均静态市盈率,存在未来发行人股价下跌给投资者带来损失的风险。”

对比来看,嘉元科技2019年7月22日在科创板上市时,市盈率仅有37倍左右,其募资净额15亿元也低于铜冠铜箔。嘉元科技发行价28.26元,上市首日盘中最高涨到75元,收盘涨幅100.50%。截至1月20日收盘,嘉元科技上市以来的涨幅为334%。

超募资金近3倍

值得关注的是,铜冠铜箔原计划募资12亿元,不过其发行后净募资却达到34亿元,超募近3倍。

发行公告显示,按本次发行价格17.27元/股,铜冠铜箔预计募资总额35.79亿元,扣除预计发行费用约1.5亿元后,预计募资净额约为34.30亿元。

“超募资金的用途,我们这边还需要提交董事会进行商议。”铜冠铜箔相关人士1月20日告诉时代财经,“这部分(超募资金)是由网下机构申购的。”

在申购阶段,投资者对于铜冠铜箔可谓热情满满。

具体来看,铜冠铜箔1号资管计划作为战略配售者获配412万股,金额7122万元。战配股份回拨至网下后,参与申购的机构多达238家(6000余名对象),涵盖知名券商、基金、保险及私募,如国联人寿、华泰证券、中信建投、鼎晖投资、明汯投资等。

根据公告,其网上初步有效申购倍数为5958倍。将4062万股股份启动回拨后,网上中签率为0.036%,申购倍数2767倍。更直观地对比,2019年上市的嘉元科技网上超额认购倍数达到1916倍,但也远低于铜冠铜箔。

获得如此青睐,或与铜冠铜箔所在的行业前景有关。

去年12月,嘉元科技宣布与宁德时代(300750.SZ)签订合资经营投资意向备忘录,规划建设年产10万吨高性能铜箔项目,优先向宁德时代供货。此后,行业在铜箔领域纷纷加大布局力度,如白银有色(601212.SH)、诺德股份(600110.SH)、超华科技(002288.SZ)等。而铜冠铜箔本次IPO,资金投向之一也是用于年产2万吨的高精度储能电子铜箔项目。

(来源:铜冠铜箔招股书)

时代财经了解到,铜冠铜箔的主要产品有PCB铜箔和锂电池铜箔。招股书显示,其PCB铜箔出货量2020年在内资企业中排名第一,锂电池铜箔出货量排名第五。

申港证券在研报中介绍,锂电铜箔位于产业链中游,定价方式采用“原材料+加工费”,技术壁垒享受产品溢价。铜箔企业处于产业链中游,同时受上游原材料和下游锂电池消费的影响,定价方式通常为原材料价格+加工费的模式,具备成本传导能力。

在新能源领域,锂电池铜箔主要用于锂电池的负极集流体,是其中一项重要基础材料。根据招股书,铜冠铜箔在锂电池铜箔领域的客户包括比亚迪、宁德时代、国轩高科、星恒股份等。

值得一提的是,铜冠铜箔的参股股东中包括国轩高科(002074.SZ)的全资子公司合肥国轩,发行前持有其2.2万股股份,持股比例3.5%。铜冠铜箔在2020年4月引入合肥国轩为战投,后者以2176万元认购其新增注册资本。

从业绩来看,2021年1-9月,铜冠铜箔营收30.71亿元,同比增长77.93%;归母净利润2.84亿元,同比增长574.28%;扣非后归母净利润为2.7亿元,同比增长741.06%。

根据业绩预告,铜冠铜箔预计2021年全年实现营收39.65亿元,同比增长61.17%;预计扣非后归母净利润3.4亿元,同比增长491.14%。

不过另一方面,截至去年6月末,铜冠铜箔应收帐款高达6.1亿元,比2020年同期增长48%;短期借款也达到近9亿元,比2020年同期增长49.67%。