今年是新能源车爆发年,9月单月,中国新能源车渗透率超过了20%,德国超过了30%。就连财大气粗烧油不眨眼的美国,新能源车渗透率也超过了5%。

其中,大放异彩的是特斯拉。

2021年1-9月份,特斯拉销量突破62万辆,以绝对优势成为全球新能源车霸主。销量排在第二位的,是比亚迪,32.9万辆。

刚刚结束的10月,比亚迪单月新能源车销量超过8万辆。

公司的市值更是高达9000亿,超越大众、奔驰,仅次于奔驰,成为市值全球第三大汽车公司。

在传统汽车行业面临寒冬的时候,比亚迪凭借其出色的混动技术和纯电技术,迎来了销量新高。

在同价位品牌中,比亚迪的车型一车难求,甚至排队好几个月,重现了合资车当年的辉煌。

这么好的销量,业绩也是非常好看吧?

在打开公司的财报之前,星空君也是这么想的。

1

业绩滑落,一夜回到十年前

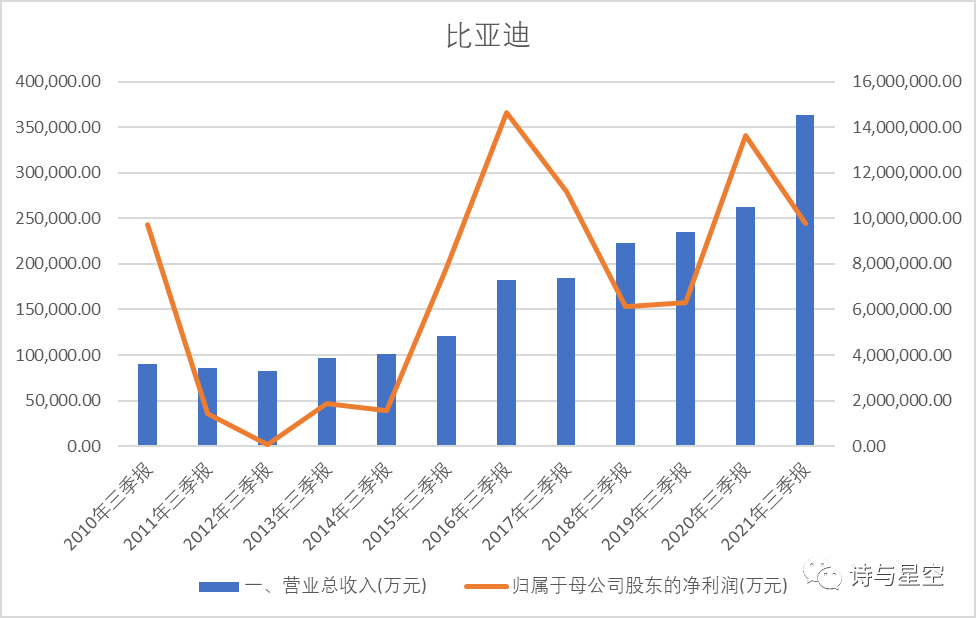

公司发布的三季报显示,1-9月份,共实现营业收入1451.9亿元,同比增长38.2%;归母净利润24.4亿元,同比下降28.4%。

把时钟拨回11年前的2010年三季报,公司归母净利润是24.3亿元… …

对于一家营收超千亿的上市公司来说,净利润只有二十几个亿,而这二十多亿净利润中,还有15亿的政府补贴,实在有点说不过去。

公司的利润都去哪儿了?

公司的财报透露出来两点:一是造车毛利太低,二是公司经营结构不合理。

比亚迪的造车业务,毛利率不足20%,作为对比,特斯拉的造车业务已经突破30%毛利率。

要知道,比亚迪的芯片和电池都是自己的,毛利率如此之低从侧面也说明车价比较厚道。

不过,这么低的毛利率,投资者是不开心的。

除此之外,公司的营收构成中,有很大一部分是毛利率极低的手机代工业务。

2

再造一个“富士康”

大家印象中的比亚迪,是一家勤勤恳恳造车的公司。

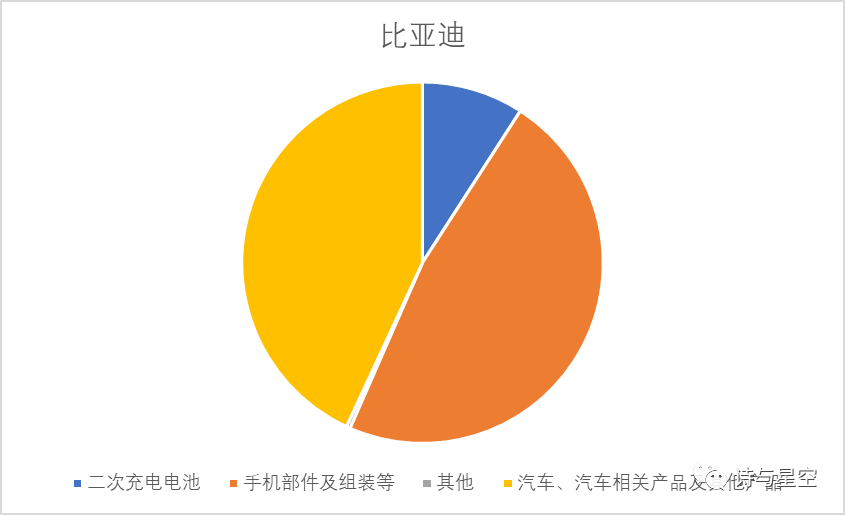

但到了2021年,由于承接了一部分苹果iPad等产品的代工,比亚迪的营收构成发生了不小的变化。

据半年报,公司营收占比最高的已经不是汽车业务,而是手机代工。手机业务主要由比亚迪电子承担,比亚迪电子是比亚迪的控股公司,参与并表。

因此A股比亚迪的报表中,是包含着港股比亚迪电子的数据。

从并表后的数据看,这么“不务正业”的企业,还真是不多见。

手机业务最大的问题是毛利率极低,只有7%左右。如此低的毛利率,考虑到工资费用水电费利息支出,公司基本不赚钱,搞不好还赔钱。

星空君去查了下工业富联(富士康)的财报,发现毛利率只有8%左右,看来代工行业竞争非常惨烈,怪不得富士康在努力造车。

造车的把业务拓展到造手机,造手机的把业务拓展到造车,有些人总是在南辕北辙之后,殊途同归。

3

令人尊敬的研发投入

2020年,比亚迪研发费用75亿;2021年前三季度研发费用52亿,全年大概率突破85亿。

这是一个值得尊敬的数据,在巨额研发投入的基础上,比亚迪做出了前所未有的成就。

一个是,刀片电池。

比亚迪在磷酸铁锂电池领域深耕多年,并且在今年迎来了全面开花。

和三元锂电池相比,磷酸铁锂电池的优缺点都十分明显:安全但冬天掉电太快,便宜但能量密度太低。

刀片电池很好的减轻了磷酸铁锂电池的缺点,当特斯拉宣布标准款车型全面使用磷酸铁锂电池的时候,比亚迪的技术路线得到了知音。

虽然特斯拉的磷酸铁锂电池暂时从宁德时代采购,但马斯克作为全球最渣的“渣男”之一,早就和比亚迪眉来眼去。

特斯拉依托松下起家,在松下做大后很快投入LG的怀抱,当LG马上成为世界第一的时候,又去找宁德时代合作磷酸铁锂。

在和宁德时代合作的同时,比亚迪已经在试装刀片电池了… …

对于马斯克来说,对特斯拉有足够的信心,哪怕和最大潜在的竞争对手合作,也没有关系。

还有,DM-i混动。

市面上很多混动车型,是从油车向电车的过渡技术。而比亚迪的混动发动机,却是电车兼容油车的技术。

比亚迪的这套DM-i技术严格意义上来说应该叫做带机械驱动能力的增程式电动车系统。

有了这套技术后,比亚迪基本就抛弃了纯燃油技术。10月份销售的新车中,绝大多数是混动车和纯电车。

4

令人担忧的固定资产

三季报显示,公司的非流动资产中,固定资产、在建工程和以土地为主的无形资产个,超过1000亿。

在计提相对较保守的情况下,比亚迪上半年的折旧超过50亿,全年稳破百亿。

尽管比亚迪融资手段繁多,在扩大生产规模方面不差钱。但这些固定资产当前的投资回报率并不高,给公司的后续经营发展带来较大的隐患。

作为重资产经营的企业,公司资产减值损失也非常严重。2019年资产减值损失4.8亿,2020年资产减值损失9亿。

再加上坏账,2020年资产端的损失接近20亿。

未经审计的2021年三季报只体现了3.3亿左右,年报审计时可能会有较大额的损失出现。假如和2020年的情况接近,公司前三季度赚的利润都回去了。

分析比亚迪的时候,容易陷入一个两难境地:一边希望比亚迪能加大投入,实现技术和销量的突破;另一边,比亚迪的盈利能力实在太拉胯了,公司还没走上稳定的盈利道路,前方有很多可能存在的雷。