来 源 | 月风投资笔记

在写完《站在通缩的悬崖边上仰望宽松》后的第二天,我们如期看到了美联储的动作:美联储周二降息50个基点至1.00-1.25%区间,这是美联储自金融危机以来首度紧急降息。

而在非农数据公布后,市场继续100%预计联储将在3月18日会议上降息50个基点;并将在4月会议上大概率再降息25基点;整体来看市场认为联储年内总共还将降息3次共75基点。

周五(3月6日)尾盘,美国10年期基准国债收益率下跌14.97个基点,报0.7623%,盘中一度录得历史新低0.6572%。目前市场关注美债是否会加入全球14万亿负收益资产的行列。部分分析师认为,由于短期债券对于美联储降息预期特别敏感,因此2年、3年和5年美债收益率将很快转为负值。

与此同时,澳大利亚、马来西亚、阿联酋、沙特、中国香港和澳门也都纷纷跟进了降息,市场也开始预期欧洲央行3月12日会降息10个基点(目前利率为-0.5%,处于历史低位)、日本央行可能继续下调已经低至-0.1%的利率、英国央行也可能在3月26日的会议上降息25个基点。

这一轮全球宽松,真正完全如我们预期的那样,正式开启。

不过也会有人提出异议:比如央行降息做宽松,难道会对疫情的控制有任何帮助么?

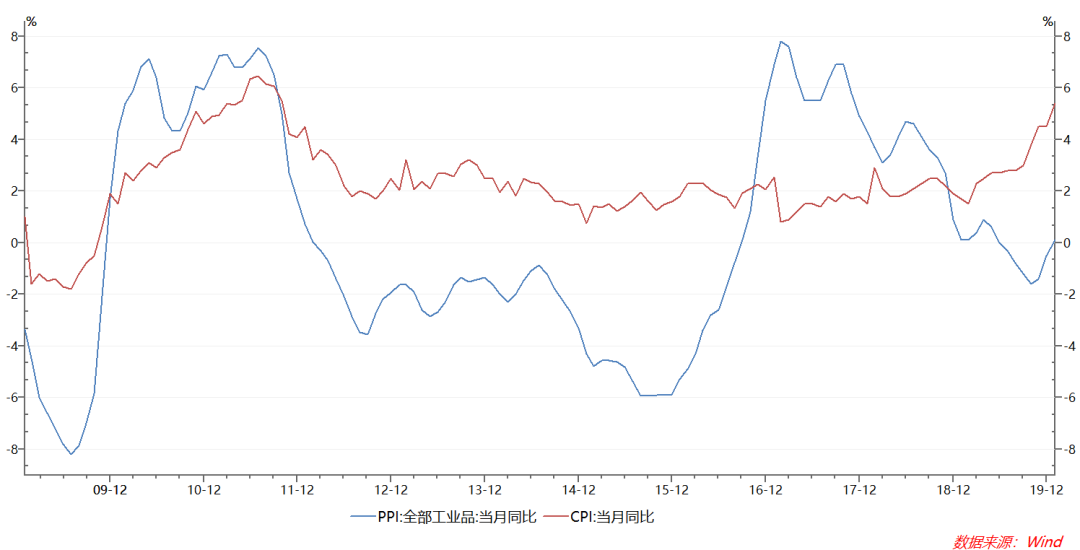

确实,降息实质上对疫情控制没有什么帮助,但是各国央行的管理目标里,主要包括了对通货膨胀的管理。前面已经提到,上周五(2月28日)黄金价格的大跌,实质上隐含了市场对于全球通缩的担忧,这一点恰好落在各国央行极力希望避免的管辖区间内。

所以,看起来包括美联储的各家央行好像是以宽松对抗疫情,但是实质上,是各家央行在以宽松政策来对抗需求的短期大幅回落,以及由此带来的通缩魅影。——这样的逻辑链是不是一下子就清晰了?

毕竟如之前所说,谁都不敢想象落入通缩的惨状。

欧洲目前的存款便利利率是-0.5%,对你没看错,是负数的0.5%。也就是说,我们往银行存1000块,到期只能拿回来999.5元,还要倒贴银行5毛钱。

欧洲央行上一次降息,是2019年9月,把利率从-0.4%降10BP到-0.5%,而市场预期3月12日欧洲央行还会再次降息10BP到-0.6%。

为什么去年9月欧洲央行坚持降息,是因为欧洲从9月开始,通胀(CPI)又跌到1%附近了。要知道,欧洲央行从2013年以来,一直致力于把欧洲的CPI提升到2%的目标位,但是一直没有成功过。

而欧洲央行本身的任务就比我们人行、美国美联储要少很多,人家唯一的政策目标就是保证通胀达到预期水平,而无需和其他央行一样实现就业目标和稳定汇率 。在看到去年9月的CPI数据后,欧洲央行在当时马上降息并重启了量化宽松——以预期2021年之前通胀将持续走低为由,实施了每个月200亿欧元的购债计划。

但是和国内野生经济学家试图和大众灌输的逻辑不一样,放水不一定会带来通胀,甚至一点屁用都没有。

我们之前提过费雪公式MV=PQ,你投放更多的基础货币(M),事实上不一定会带来通胀(P上涨),因为在经济体量(Q)稳定的前提下,往往会导致货币流转速度(V)的回落,也就是“宽货币到宽信用”的艰难,俗称,社会的(消费投资等)欲望低迷期。

不过,与我们国内许多人觉得“通胀是一个坏东西,那么通缩感觉应该不错”的朴素认知一模一样,欧洲央行里面也有反对2%通胀目标的鹰派,他们认为,本来就不应该期待2%的通胀目标,1%就挺不错,0通胀也是可以接受的嘛。

但是欧洲央行内其他官员则反对这种危险的想法,认为为了弥补欧洲央行长期以来未能实现的通胀目标,该央行应该将通胀目标上修至3%甚至是4%,这样做的好处是让欧洲央行在经济衰退时有更多的降息空间以支撑经济。因此对于这些致力于提高通胀目标的欧洲央行官员而言,当前通胀水平过低,因此欧洲央行应当更快的推动降息以提振经济。——虽然至今都没成功。

结果现在一觉醒来,油价跌到40多美元,新冠疫情全球扩散,需求预期大幅萎缩,上周五的黄金暴跌更是市场通缩预期抬头。眼睁睁地看着欧洲再次陷入通缩魅影,我想欧洲央行,内心应该是骂着“MMP”的吧。

这里的情况非常难堪,前面提到了,欧洲央行其实一直希望通过政策刺激让通胀达到3-4%(这隐含着经济的回升),然后顺势收回政策,这样在下一轮经济衰退时,才有政策的释放空间。结果现在的欧洲央行,都已经超额运用量化宽松了,通胀还只在1%附近摇摇欲坠,基本上等于小姑娘被堵到胡同的角落里,已经基本失去反击和腾挪的空间了。

至于那些喊着通胀目标1%也不错的鹰派官员,他们会认错么,不会的。他们的下一步说不定就是转型成国际关系博主,开始写“非欧盟国也慌了”、“罗马之后是伦敦”、“疫苗是美国人的阴谋”这些流量文收割情绪了。

其实这里深究为什么通胀无法被刺激起来,话题就太长了,最主要的原因其实是:欧洲本身根源问题没有解决,那么QE宽松政策本身就是掩盖症状但是无法根治的表面药方;而且这里还涉及到欧洲本身人口、资本、和技术创新都停滞了,宽松投放的流动性也就缺乏了转化为通胀的基础。——详细的逻辑后文会提。

不要再被忽悠通货膨胀是坏事了,某种意义上说,国内还有这样通胀和利率水平,珍惜这些高水位吧,不然咱们就和欧洲央行一样也被堵在胡同角落里了。

虽然...扣掉猪肉,咱也挺危险的。

当然,有朋友问到,为啥日本通缩了二十年啥事没有,有没有一个比较好的解释?

其实是日本的情况特别特殊:这个国家某种意义上已经接近于死亡了(年龄意义上的),少子化、老龄化、欲望低下,带来的问题就是需求低迷,也就是说,日本推行了近30年的货币宽松政策,并没有使本国通胀达到目标水平。

这也是一个放水的宽松政策并不一定导致通胀的国外例证,因为需求起不来。

但是日本经济和社会不至于坍塌的核心在于——日本在泡沫破灭前在许多科研领域做到了领先地位(尤其是材料、设备、消费电子、半导体等方面),过去三十年所积累的科技创新和技术进步,以及在一些上游行业获得的巩固地位。

这里如果谈细节或者产业,就超出了本文的论述范围了,但是谈某个宏观公式是可以的,就是潜在GDP的其中一个计算方法——内生增长理论。

内生增长理论的提出者索洛和改进者罗默分别获得了1987年与2018年的诺贝尔经济学奖,获奖原因用一句话就解释的很清楚:“他们找到办法解决我们这个时代最基本、最紧迫的问题:全球经济的长期可持续增长和世界人口的福祉。”

柯布-道格拉斯化后的公式其实特别简单:Y=A * K^(a) * L^(1-a)

其中Y是潜在GDP,A是外部技术进步,K是人均资本水平,L是人均产能。

索洛通过最初的索洛公式告诉我们,无论经济体的初始发展水平在哪,但随着时间的推移,其人均资本水平和人均产出都会向均衡水平收敛,会出现边际效用递减的情况,因此外生的技术进步是保持一个国家经济持续增长的唯一动力。

这就是前文提到的欧洲央行困境,他们作为老牌发达国家,人口增长和人均资本都已经达到均衡水平,技术创新又不显著,所以才陷入低通胀而且刺激无效的困局。

改进者罗默开始在“索罗公式”的基础上进一步优化和反思,他提出了“内生增长理论”。内生增长理论指出,经济增长的动力来自于对人力资本、创新和知识的投资。最简单的理解就是“科学技术就是第一生产力。”

就是上面公式里的A(技术进步),只有它是常变量,而且上面的幂(即A的几次方)是等于1的,其他的都是小于1(a<1, (1-a)<1),也就是技术进步没有边际效用递减的担忧。

所以撑住日本在90年泡沫破灭后经济地位没有明显回落的,长期看不是人口(因为少子老龄化了)、不是资本和货币投放(并没有成功刺激经济和通胀),而是在广场协议之前所积累的许多技术壁垒和知识储备、亚洲第一的诺贝尔获奖人数、以及在90年代崩盘后对这些技术科研金矿的开发和利用。

这也是中国早晚要走上的一条路,没有后续的技术进步,随着老龄化的到来,早晚有一天我们的经济增长也会陷于停滞,因为人口和资本的边际效应是递减的。

所以鼓励科技发展肯定是对的,甚至是包括我们在内所有国家唯一的出路。

不过这不代表科技股可以炒上天,这是两回事。

所以,科技这个逻辑本来是没问题的,包括当年的双创政策、到今天各种新基建概念、以及于科创板的推出,都是倾向于认可“外生性的技术进步是未来人口和资本停滞后唯一的出路(除了战争)”这个方向的。

也就是说,高层对于这个朴素易懂的西方宏观经济学公式,是有清晰认知的。只是最后在实际上拧动“促进科技发展”这个旋钮的时候(类似于之前的央行旋钮),也会地动山摇,然后出来各种情况。

包括之前提过,现在回头看2014年前后,那时有5个经典的创业方向:VRAR、人工智能、大数据/云计算、精准/创新医疗,最后一个才是门槛最低、成功率最高、风险最小、产业链最成熟、变革空间也最小的电动车。

电动车没有形成对原有产业的革命性替代,达到新者与老者之间明显的隔代差,但是为什么大家都去做电动车了?因为门槛低、见效快、补贴高、名声大。前4个方向的创业者、以及投这些方向的一级PE,这两年哑火了很多,甚至于无法退出。

因为这里的技术进步、科技创新太难了,本来这个变量A的突破就非常艰难,所以它才是一个幂值为1的关键变量,才会有那么明显的拉动效果。

我们,以及全世界都急需一次新的技术突破。

总结一下就是:经济发展到一定地步会放缓甚至停滞增长,内生增长理论指出技术进步是唯一的希望。日本就是一个证明了宽松无法刺激通胀,而靠点科技树抵御少子化老龄化种种问题的个例。新基建来拉动就业和经济是预期过高的,不如说国家在寻求新的增长动力。虽然个体成功概率渺茫,但我们最大的优势就是人口基数足够大。

好,要讲一个有意思的结论了:什么时候全球的负利率可以结束,很可能要撑到一次新科技突破的出现,只有技术突破才能把全球的生产效率和经济增长抬上一个新的台阶,从而结束全球负利率续命的状态。

如果没有的话,我们所有人都只能继续在存量博弈的泥潭里挣扎。

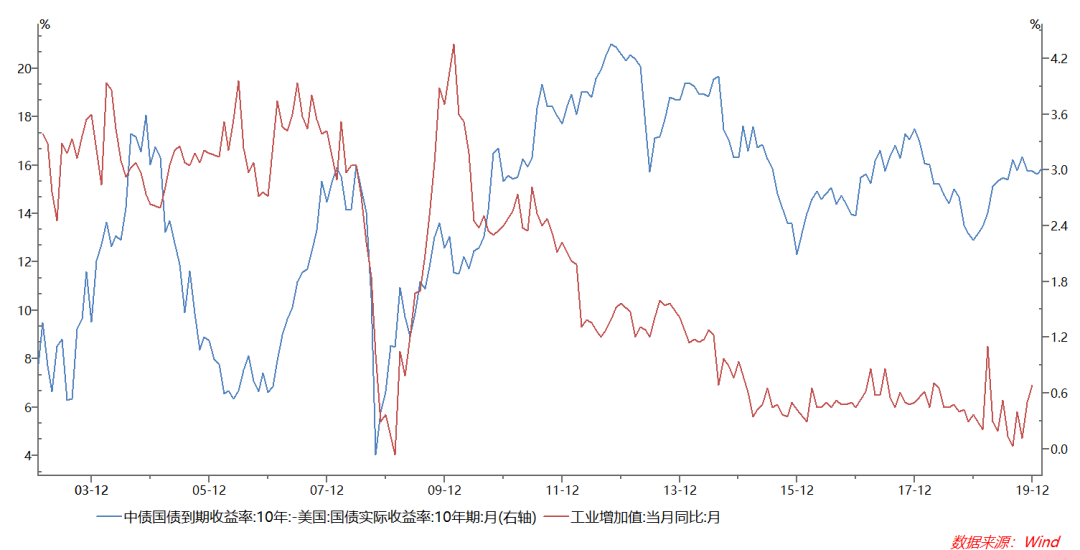

还有一个有意思的数据值得我们关注:目前中美利差(10年期国债),已经达到了近15年历史高位附近——160BP。

随着中美利差的扩大,我们的汇率以及对应的出口会承受越来越大的压力,尤其是目前全球需求回落的大背景下,出口的这种压力会被进一步放大。

从2003年至今的数据来看,中美利差与国内工业增加值同比这两个数据的相关系数是-0.65(剔除2008年极端值会更高),也就是这种高利差,会对本土经济造成预期外的压力,并带来热钱的扰动。

全球宽松跟还是不跟,是否继续推进成功概率很低但是唯一解的科技创新,留给我们的时间其实已经不多了。