国也是一个家,是土地上所有人吃饭的大锅。

于这口锅而言,李嘉诚跑了并不可怕。因为他的钱多数本就是在海外赚的,他的多数财富也本就在海外。于一个国家而言,真正可怕的,是把故事、信贷、负债、问题统统都留在境内,人却在境外,拿把长勺子,把锅里的东西源源不断捞出去。

1、什么才是割韭菜的最优雅方式

上周,涉案70多人的中国特大A股“杀猪盘”覆灭的新闻再次把这个奇葩的黑色产业曝光媒体的聚光灯下。

所谓“杀猪盘”,是指通过忽悠散户接盘目标股票,再在某时刻突然瞬间砸盘一次性完成出货,散户因为来不及反应,往往不能及时出逃,最终惨遭收割的骗局。

这种杀猪盘,一般杀的是股市里那些喜欢小道消息的最底层散户。

在港股,有一种割韭菜方式比A股的杀猪盘要恐怖一百倍。

9月25日,港股伟源控股午盘一开市突现闪崩,5分钟内股价极速暴跌超90%,本来不大的盘子一下子就蒸发近40亿港元,收盘市值仅剩下一点渣渣。

先持续快速拉高——再更快速暴力收割——这只股票完美演绎了这两年在港股市场里一些妖股很流行的玩法,在股民们还沉浸在账户盈利飙升的梦幻快感中时,瞬间实现收割,甚至不给一点点反应时间。

伟源控股是一家来自新加坡的工程建筑商。这些年头从新加坡过来港股上市的公司不少都属于这个行业。2019年以来共计有16个新加坡企业赴港上市,一半都是建筑相关行业,然后多数也热衷这种收割。

所以香港股市有句经典的戏谑说法:新加坡人来香港(股市),不带钱包,只带镰刀。

尤其这两年,来自新加坡的上市公司在割韭菜这方面的动作尤其显得“扎眼”。

类似伟源控股的,还有优源控股(1343)、冠轈控股(01872)、星亚控股(8293)、新加坡美食控股(8496)、GT STEEL GROUP(8402)等一大堆,都是在这两年里突然惊人暴跌的新加坡妖股,如今都已经成为无人问津的垃圾了。

这类割韭菜方式,模式的技术含量比上面的杀猪盘高了一丢,也狠了不少,专杀喜欢追涨的所谓技术派。

但说实话,这些小妖股,仍属鸡鸣狗盗之徒,一开始就只盯着散户口袋里那几块钱,设定目标太小,连故事都懒得讲一个,才上市没多久韭菜还没发芽多少就直接开挖,能有什么大收获?辛辛苦苦把股价倒腾上去,到头来还是顶多捞那么三两个小目标,就是个劳碌命。还惹得天怒人怨,散户各种抱怨不说,官府也会时不时盯过来。

风险收益比太低,简直不是做金融的。

只能说这些外来和尚,还是眼界太低,格局太小,一看就不是做大事的,让人瞧不起。

那,有没有什么收割方法,可以优哉游哉,不停割,割大的。割完了,散户不仅不抱怨,甚至还沉迷账面财富,齐声夸赞,官府也不会盯上门来。最后事了拂衣去,深藏功与名?

有的。

吃火锅。

这个世界上,没有什么是一顿火锅解决不了的。

如果有,那就两顿!

2、行业创新 VS 讲故事

孰轻孰重?

我小时候最喜欢看一本小杂志《故事会》,我会看得如痴如醉。后来高考,我把那些年看故事积累的情节,都揉进了作文里,结果我的高考作文得了满分。

所以,从很小时候,我就懂了一个道理:会讲故事,是能帮你迎来人生高光时刻的——等我进入证券行业,我更深刻理解了讲故事与make money之间的直接关系。

如果你告诉顾客,锅里捞的是毛肚,是鸭血,这是火锅。你是隔壁老王,在起早贪黑,挣几个辛苦钱。

如果你告诉顾客,锅里捞的是寂寞,是人生,这是故事。恭喜你,你是一个艺术家,并极可能成为柬埔寨或者新加坡首富。

无论哪个市场,机构也罢,散户也好,最爱听的,除了不知真假难辨的小道消息外,还有就是听上市公司讲故事。

一只股票的估值有多高,往往很大程度上不是依据过去的业绩表现,而是出于对未来的预期。于是,只要你的故事越性感,越圆满,越能让人相信,你公司的估值溢价就会越高。

在这方面,A股市场里盛产各种脑洞概念、神仙玩法,盛名全球。中国神X遍地走,涨停三连多如狗,也早已见惯不惯。

港股市场本不兴这套玩法。但随着香港玩壳的老一辈革命家逐渐退隐落幕,以及深港通、沪港通的联通,港股玩法越来越偏向A股化,甚至青出于蓝。

多数A股,往往只是热衷蹭短期概念,撒些小慌,说些应景式的、很快就容易被证伪的短期故事,普遍盯的也就是三两个小目标。

如果盯的是几百、乃至几千个小目标呢?

两个原则。

Rule 1,讲大故事,或者,撒弥天大谎。

大故事,才能支撑高估值,才能无法短期证伪。弥天大谎,才更具有可信的力量。民众在大谎和小谎之间,更容易成为前者的俘虏。因为民众自己时常在小事上说小谎,而不好意思编造大谎。他们从来没有设想编造大的谎言,因而认为别人也不可能厚颜无耻地歪曲事实。

Rule 2,混杂部分真相的故事(说谎),比直接说真相,或者说谎,更有效。

建一个宏大的概念,讲一个相对长期一点(短期不易证伪)的大故事,再配合资金把市值做上去,然后才坐下来优哉游哉地套现财富,这才是做大事应有的优雅方式。

海底捞无疑既是一个实干家,革新和引领了餐饮行业的商业模式创新,更是一个讲故事的高手,颠覆了大众对中式餐饮的根本认知。

全市场有个共识:中式餐饮做大,有两个不可逾越的槛,一是标准化,二是服务的一致性。

中式餐饮的标准化太难了。标准化没做好,餐饮扩张几乎是找死。事实上,在海底捞之前,港股里也曾经上过许多明星般的餐饮企业,比如小南国,比如翠华等。它们曾经也受到过资本市场的追捧,但最终统统凋零,无一例外。

然后海底捞来了,带着一个非常完美的标准化故事——火锅。

火锅的基础味道由底料奠定,再由消费者自由选择调味料来满足不同的口味需求。底料和调味料都有统一的配方,可以统一生产,统一配送,这就最大限度保证了每一家门店的口味都是一致的。食材也无需大厨来烹饪,这就甩掉了中式餐饮店最主要的人力成本之一——厨师的成本,同时也甩掉了厨师较难复制的标准化难题。

但,故事走到这里,标准化还只走了一半。

这只是解决了产品的标准化。餐饮是一个服务行业,但餐饮业的员工工资一般不高,职业发展也有限,所以员工流失率很高,从而造成餐饮店的服务一致性难保障。纵使产品一样,服务走样了,消费者的体验也就完全两样了。

海底捞最牛逼的就是,把这个故事也讲圆满了。

大故事,换来的是600倍的高估值与超过三千亿的市值:

哪怕上半年新冠疫情的冲击一度导致全球消费经济陷入大萧条,海底捞也面临几个月门可罗雀,导致半年报业绩大亏超9个亿。然鹅,这并没有影响海底捞的股价持续创出新高,二季度以来股价累计翻了一倍。

很明显,宏大的故事框架,在估值上起到了重要作用。

所以,(故事)问题的关键,还是回到了:

中国究竟有没有那么多的地方,让海底捞无限开店,且每家店开出后的坪效,依然得以维持?

答案是不能。

又如何?

So what?

反正短期不会证伪。

长期?长期你可能早死了。

而我,或在太平洋某个岛上晒太阳。

3、激流“勇”退,还是国民财富黑洞?

如果只是你少我多,其实也无妨。反正肉烂在一个锅里。

如果不是呢?

信息显示,才49岁的海底捞老板张勇却开始考虑退休的事了。

今年4月27日,张勇发布公司内部邮件,宣布采纳未来10年至15年的接班人选拔计划,同时自己也将在选出接班人后完成退休。

紧接着1周之后,张勇夫妇及施永宏夫妇就分别抛售小部分股权,各自套现了7.8亿港元。

这不是个小数字,但只占当下海底捞市值的很小一部分。2020年的海底捞的中报披露,创始人张勇夫妇持有海底捞68.16%股权,施永宏持有15.95%。按现在的估值算,张勇夫妇身家超过了2000亿。

如果是其他市值才几十亿的餐饮股这么搞法,那肯定非砸个大坑不可。但已经三千亿市值的海底捞的大股东却能在轻描淡写间,十多亿的财富轻松入袋,带入坡国,不泛起一点儿涟漪。

别人是霸王硬上弓,把股价强拉高出货,然后往下砸收割。海底捞不同,它是先搭宏大的架子,讲最美妙的故事,文火快炖,把盘子悄悄做大,再做大,再一点点悄然套现,波澜不惊,春梦无痕。

除了减持计划,大股东还有更大的“阳”谋。

海底捞已经换成了外资的洋身份,大股东张勇在2016年时就移民新加坡把自己变成了国际友人。在3月份疫情最严峻的时候,海底捞为了转移成本压力宣布菜品涨价,引发全国热议,有很多人为其站队声援,说作为国民火锅,做这么大不容易,要相互理解共渡难关,殊不知大股东其实早就是纯粹的国外老板、国外公司。

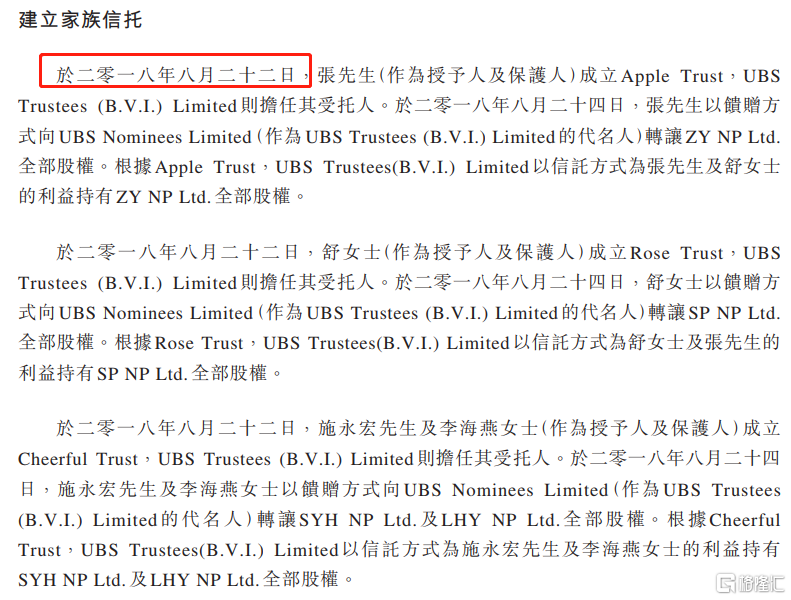

海底捞大股东移民新加坡的打算与布局,远早于其获得新加坡国籍。

据新加坡的移民有关规定,投资移民申请者须先在新加坡境内注册公司,且有关项目至少经营5年,投资额度在150万新币以上,方能达成移民条件。

为了迎合新加坡的移民政策,早在2011年海底捞大股东开始在新加坡注册公司,次年海底捞首家海外店落地新加坡,此后在新加坡陆续又开了12家,经过满5年的经营,2016年大股东就立即变更了国籍,并于海底捞上市的前一年,在新加坡买下了价值1.38亿人民币的顶级豪宅。

系列动作并未结束。

除了移民,海底捞在上市前,张勇、舒萍夫妇就把所持海底捞公司的全部股份62.70%全部通过“离岸家族信托+BVI公司”的方式设立了海外家族信托,把这些在国内“捞”到的巨额财富提前纳入了英美普通法系(离岸信托)的保护之下,并最终流去了新加坡。

为何做离岸家族信托?

首先,离岸信托独具资产破产保护机制,信托资产一旦成立,就从委托人、受托人、受益人的财产中分割出来,成为一笔独立运作的资产,它不能被抵债、清算和破产。从而实现资产的法律所有权的转移和有效保护,而不受婚姻变故、债权人追索等情况影响。

其次,巨大的税收逃避。

由于国内相关规定,对于信托受益分配不是中国税收居民个人,无需缴纳信托分配收益全额缴纳20%的个人所得税,其非本国注册地的BVI公司赚取的收入,也无需缴纳中国税收。

移民——做离岸信托——海外上市,这一环环相扣的整套连环动作做完后,接下来,如果是你,你会做什么?

是的,聪明如你,立即,马上,去订造一批包装精美的《故事会》,说一个超级宏大的美妙故事,分发给那块叫中国的土地上的所有文学爱好者,号召大家一起搭建一个高高耸立的“巴比伦之塔”。

600倍PE。

然后,一点一点,岁月静好,波澜不惊地减持,改善生活。

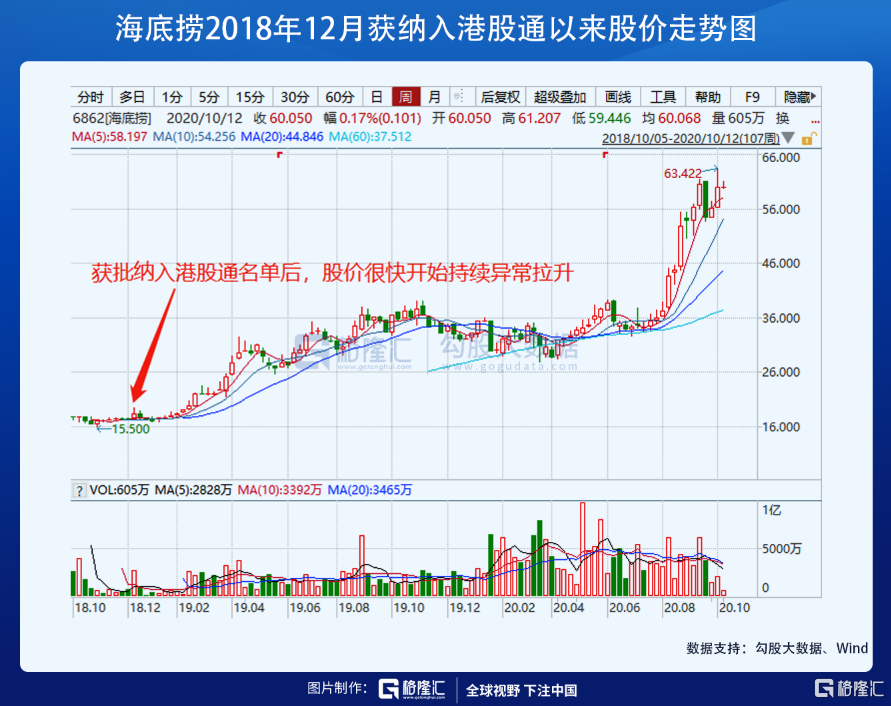

所以,不难理解,海底捞自2018年12月被纳入港股通后,其股价就开始持续异常大幅拉升?

2019年三季度起,港股市场在各种风险事件下持续震荡明显,但海底捞却开始获得源源不断的南下资金关注,港股通资金从持有海底捞1%的股份被逐步拉高至3%——对于股权超高度集中的海底捞来说,这比例虽还不算大,但足以对股价起到四两拨千斤的推动效果。

故事讲好了,估值才能去往600倍。估值去到600倍,市值才能大到每次套现十多亿,也引不起任何警觉。

也唯有市值堆砌得足够高了,哪怕最后故事结束,哗啦崩盘,只要变现了其中一部分,足矣。

让我们把事情做个更简单化的印象梳理:一个外国友人+一家海外上市的外资公司,不远万里,来到大陆,举债疯狂扩张,把公司市值推到云端,这是一种什么样的精神?

我们知道,无论A股港股,有那么一大批短短几年内不断通过各种手段融资加杠杆的方式,去纵横并购、或业务复制扩张迅速把上市公司做成超级大白马,市值巨无霸。然后股权质押套现、异常大比例分红套现、海外资产并购、重大关联交易等各种方式实现资产转移。

这种方式,虽然企业也是做大做强了,股东也实现了账面财富增值了,但上市公司的风险性却被放大了无数倍。

把赚到的利润大笔分光,把公司的核心资产折腾空,留下的却是巨大的债务杠杆、不确定性,以及无数一时无法被看穿的坑和雷,这是不少上市公司的真实写照。

这些公司,无需点名,大家都知道典型的有哪些。

尤其是对于那些公司实控人在海外(或外籍身份)、公司主体是外资、而融资、负债、营收都在中国国内、利润却不断流向海外的外资公司,它们的资本盛宴,难道不是一个国家的财富黑洞?

4、结语

对资本市场的游戏规则来说,海底捞大股东的套现也好,即便是转移资产到海外也好罢,都是合乎于法理的。

但,如果故事讲不下去了,楼塌了呢?

埋葬的是谁?损失的,又是谁家的财富?

诚然,成立家族信托办公室的富豪不在少数,港股里面几乎90%都是BVI、百慕大、塞舌尔……但问题归结回来,海底捞,不是互联网企业,也不是科技企业;它,只是一家火锅连锁店。

这就存在一个巨大的悖论闭环:

如果它不赚钱,它600倍PE谁来买单?如果它赚钱,自己被窝里数钱多好,干嘛拿出来go public?

退一步讲,即便它又赚钱又乐善好施,喜欢跟小股东分钱,例如贵州茅台。那么,这种公司在A股上市,有茅台海天伊利格力美的作伴,难道不香吗?为什么创始人要移民新加坡?然后杀个回马枪上香港上市?

再退一万步讲,创始人创业成功、功成名就、想换个国籍换个身份,享受生活,没问题!那么,正常的顺序应该是,公司上市,套现财富自由,移民海外。但海底捞确实反过来,也就是说,在创始人已经移民成功之后,反过头来把公司拿回到香港来上市?

再退十万步讲,为什么在公司香港上市、纳入港股通、南下资金大局接盘、估值炒到600倍之后的当下,创始人(大股东)开始套现?

也许,海底捞真的不是骗局,一切都只是那么巧合;但这一切,已经构成了一个完美的闭环的资本局的所有因素!

最后,我想郑重提醒的是,无论是资本市场监管层,还是政府部门,都应该意识到:江山是自己的。我们欢迎任何外国友人到中国赚钱,喝酒,吃火锅,交朋结友,但却决不能允许他们砸锅。

我们吃饭的锅,也只有一口。