12月1日,泡泡玛特发布公告,公司将于2020年12月1日-12月4日招股,全球发售135,715,200股,在港发售16,286,000股,国际发售119,429,200股,发售价区间为31.50-38.50港元/股,一手200股,入场费约为7777.6港元。股份预计12月11日挂牌。联席保荐人为摩根士丹利、中信证券。

老虎证券将于今天11:30 开放申购,申购入口

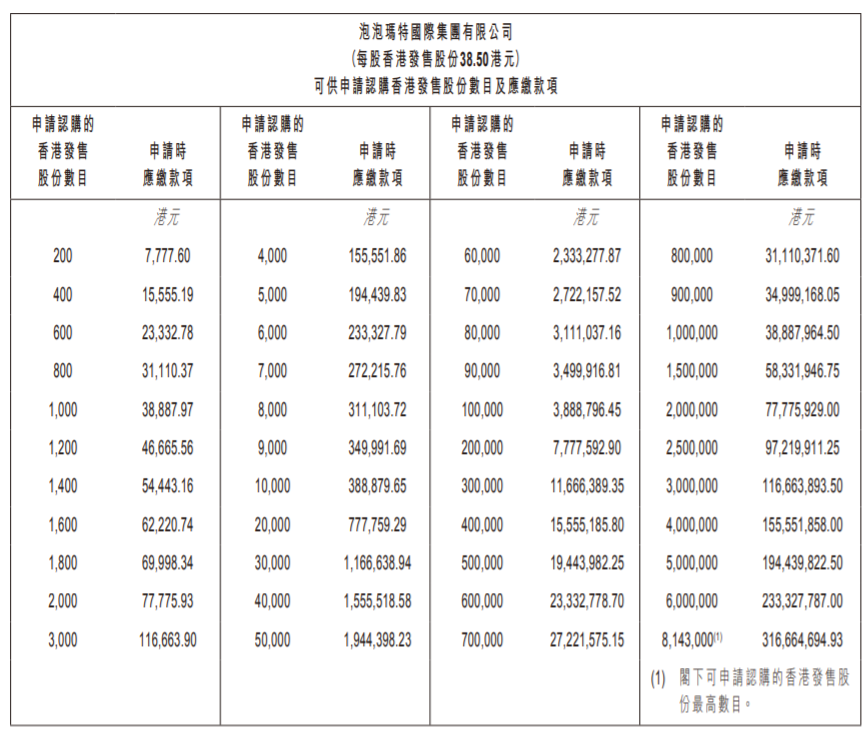

申购阶梯:

甲组每手入场费7777.6港元。

乙组头为20万股,申购所需资金约777592.9港元。

据悉,泡泡玛特是国内潮玩市场头部玩家,以2019年的零售价值(市场份额为8.5%)及2017年至2019年的收益增长计,泡泡玛特是中国最大且增长最快的潮流玩具公司。

公司建立了覆盖潮流玩具全产业链的一体化平台,包括艺术家发掘、IP运营、消费者触达及潮流玩具文化的推广,IP是泡泡玛特业务的核心。截至2020年6月30日,泡泡玛特运营93个IP,包括12个自有IP、25个独家IP及56个非独家IP。

财务方面,凭藉覆盖潮流玩具全产业链的一体化平台,公司的业务于往绩记录期间实现快速增长。公司的总收益由2017年的人民币1.58亿元(单位下同)增加至2019年的16.83亿元,复合年增长率达226.3%;2017年~2019年,公司的纯利润分别为160万元、9950万元、4.51亿元,复合年增长率为1595.6%。

行业方面,据弗若斯特沙利文预估,2019 年潮流玩具市场规模约 207 亿元,2019-2024年复合增长率约为 29.8%,仍处于行业高速增长期。

中国的IP 授权行业的市场规模从2015年的485亿元增长至2019年的844亿元,复合年增长率为14.9%,预测未来将继续保持高速增长,在2024 年前将达到1686 亿元。

筹资用途方面,公司拟将股份发售所得款项净额用于以下用途:约30%预期将用于为公司的消费者触达渠道及海外市场扩展计划拨付部分资金;约27%预期将用于为潜在投资、收购本行业价值链上下游公司及与该等公司建立战略联盟拨资。此外,约15%预期将用于投资技术举措,以增强公司的营销及粉丝参与力度及提升业务的数字化程度;约18%预期将用于扩大公司的IP库;约10%预期将用作营运资金及一般公司用途。