诡异的是,当专家观点一致时,市场往往会朝着相反的方向发展。

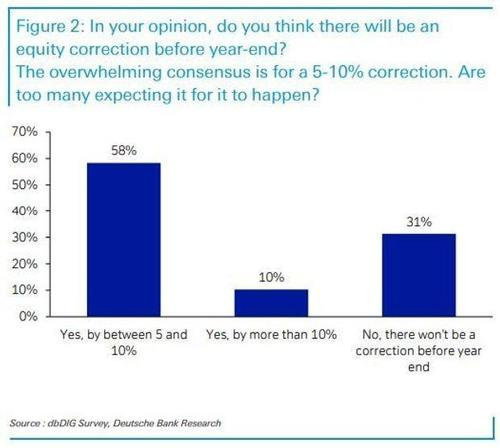

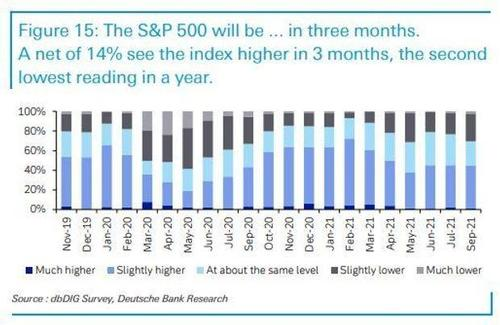

9月15日消息,德意志银行近日一项调查发现,在接受调查的550名全球市场专业人士中,有58%的人预计到年底市场将会出现5-10%的回调,仅有14%的人认为指数在未来3个月内高于当前水平。

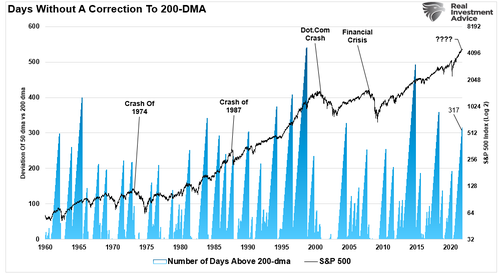

截止当前,200日均线已经连续319天没有修正,除此之外,还有更多因素需要担忧。

FOMO心理作祟,分析师共识沦为‘反向指标’

正如德意志银行策略师指出的那样,是不是有太多人期待调整?从历史看,多数时候市场会在担忧中继续攀升。正如我们摘要中描述的,当多数华尔街分析师预计某些事情会发生时,朝着反方向押注往往是有利可图的。

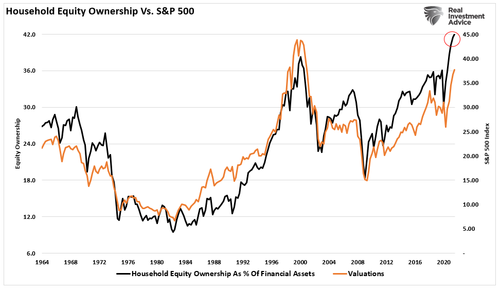

这一点在过去一年尤为明显,市场无视估值、Delta变异株、经济增长放缓、通胀压力以及地缘政治事件的影响,相反,大家押注美联储持续的货币干预措施,不断做多。该行动也推动个股及三大指数走高,并将估值推向历史高位。

这种‘非理性’投资背后,其实是FOMO(fear of missing out)心理在作怪。尽管投资者意识到,个股被高估,但因为股价连续走高,投资者对错过的厌恶远远超过理性的逻辑判断。当前阶段,投资者心理依旧是对“逢低买入”的执着超过了对更重大修正的担忧。

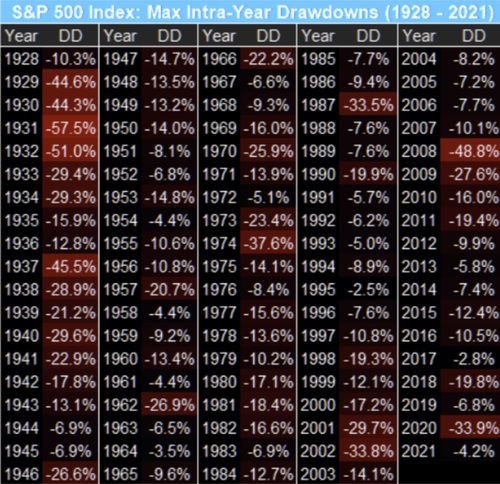

这也意味着,市场很有可能继续低波动性地上涨一段时间。但从历史上看,低波动性总是导致更高的波动性。下表(由The Market Ear提供)显示了每年的最大回撤。请注意,多年的最小回撤紧随其后的总是多年的大回撤。

换句话说,虽然目前可能有“太多的空头”,但这并不意味着他们会错。

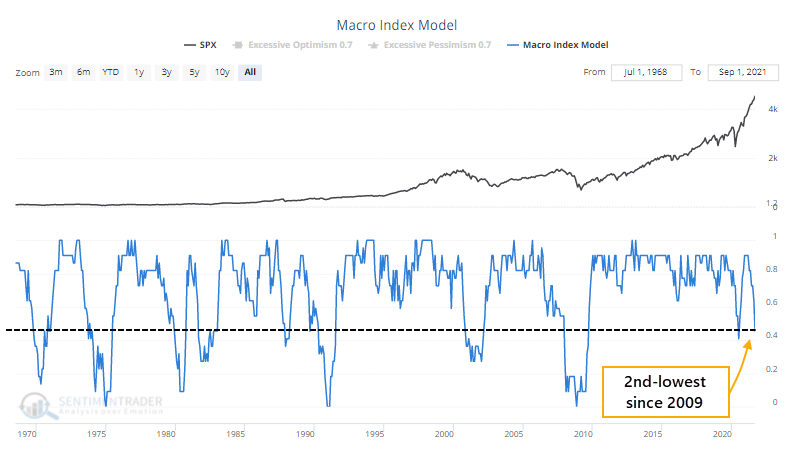

问题在于,何时风险会爆发。情绪交易员的宏观指数模型提供了更直观的参考。情绪交易员称,宏观指数模型结合了11种不同的指标来衡量美国的经济状况。当该指数超过0.7时,投资者应该看涨,低于0.7时应该看跌。在8月份的最终报告出炉后,模型跌至46%以下,这是过去十年来的第二低水平。

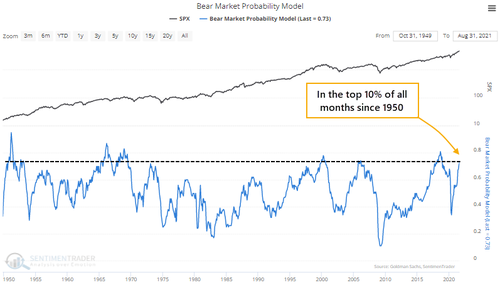

与此同时,情绪交易员指出,他们的熊市概率指标也跳升。该模型包含5个宏观变量,分别是失业率、ISM制造业指数、收益率曲线、通货膨胀和估值。“分数越高,未来几个月出现熊市的可能性就越大。去年5月,该模型得分处于1950年以来所有月份的底部10%。本月,它跃升至前10%。“

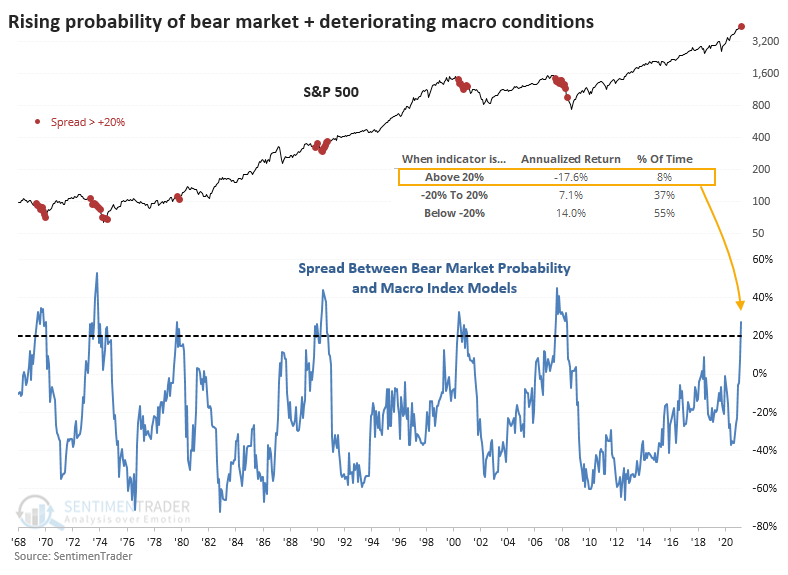

这两个模型的结合尤其值得关注。即:

下图显示了熊市概率模型和宏观指数模型之间的价差。价差越高,出现熊市的可能性就越大。当像现在,二者价差超过20%时,标准普尔500指数的年化回报率是可怕的-17.6%。

摩根士丹利财富管理分析师丽莎·沙利特(Lisa Shalett)也预测,她认为“完美定价”的市场将出现15%的回调。沙利特建议投资者提高现金水平,增加非相关资产,并降低整体风险,她说:“美国主要股指在8月和9月的前几天走强,面对令人担忧的事态发展,推升至更多日内和连续新高,本着‘爬上担忧之墙’的精神不再具有建设性。”

做逆势交易者

短期看,市场短期下跌的风险不大,因此,未来几天很可能会出现“逢低买入”的机会。自去年11月以来,这种情况屡见不鲜。

不过,市场早晚将迎来调整并完成对200日均线的修正。这是不确定市场中唯一确定的事。但什么因素什么事件会触发调整,以及何时迎来调整仍然未知。

逆向交易者想要取得成功并不容易,‘羊群效应’等因素存在,增加了逆势操作的难度。因为动量会使得顺周期操作在一段时间内看起来是正确的,这也是无法将‘超前操作’和‘误判’区分开来的原因。

考虑到未来的不确定性,尤其当前价格不利时,逆势交易者很难确信自己是正确的,这是所有逆势交易者必须面临的挑战,另一个挑战是,时机的选择。不过,长期看,与“羊群”相反方向的交易能获取最大利润。

随着投资者继续“逢低买入”,市场有可能继续反弹。但是,也有可能在5%到10%之间进行修正的风险。虽然我们很难预测这种情况何时发生,不过,目前仍然可以提前做一些简单的行动来降低风险,并通过调整投资组合中各类资产的权重重新平衡风险。

- 当止损水平收紧至个股当前的支撑位;

- 建立对冲的投资组合,包括现金、非相关资产甚至期权对冲等;

- 盈利较多的及时获利了结;

- 亏损甚至失败的及时止损;

- 增加现金并重新调整各项资产的权重。

(本文翻译自zerohedge,原文链接:https://www.zerohedge.com/markets/are-too-many-bears-looking-correction)