一、市场概览 (10月11日)

美股周二收盘涨跌不一,纳指创两年新低。纳指与标普500连续第五个交易日下跌。市场关注美股财报、通胀数据与紧张的地缘政治形势。国际货币基金组织下调2023年全球GDP预期。英国央行行长贝利称买债救市仅为临时之举,原定本周结束,市场风险情绪重挫。

期权市场总成交量达34,352,226张合约,环比增长约6%,其中,看涨期权占比52%,看跌期权占比48%。

二、期权成交总量TOP10

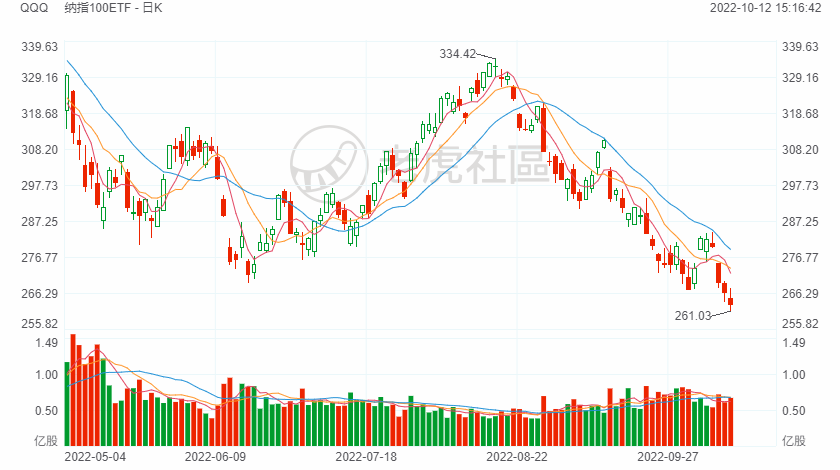

纳指100ETF期权成交251.5万张合约,升至总成交榜的第二位,其中看涨期权占比46%,看跌期权占比54%。周二,纳指100ETF跌1.37%,盘中创年内,同时也是近两年的低点。

值得思考的是,本周,美联储货币政策纪要及美国CPI数据将陆续公布,一旦消息面不利,最被看空的一定是纳指及科技股,纳指100ETF此时创下新低同时成交放大,明显反应了短线情绪的发泄。但是,股神说“别人恐惧时我贪婪”,既然风险情绪已被释放,如果政策及数据符合预期,或有所改善,科技股及纳指会否迎来短线反弹?

从走势上看,纳指100ETF日线四连阴持续下探,放量之后,以一两根阳线修补走势,或许是可以期待的。

三、异动观察

周二,相比传统的苹果、特斯拉霸榜,情况有所改变,优步、台积电、阿里巴巴、京东跃居榜单前几位。

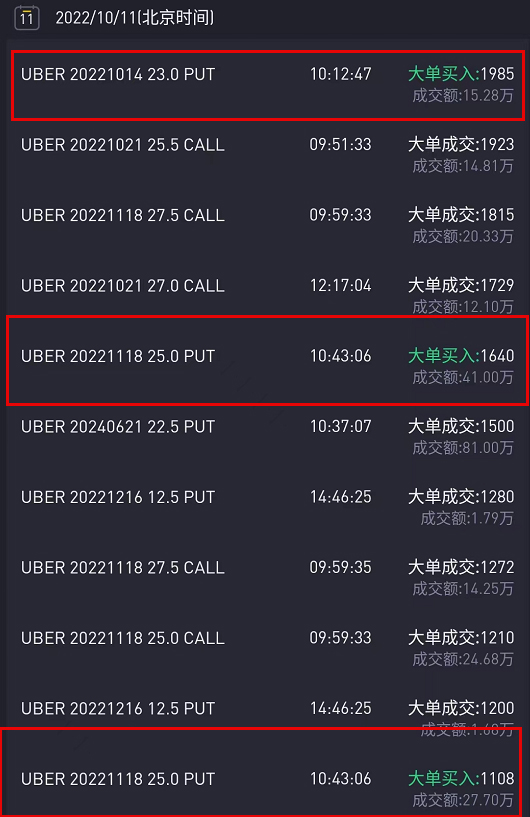

优步遭遇政策“空袭”

优步正股周二大跌超10%,消息面上,美国劳工部周二公布了一项提案,该提案将使数百万看门人、家庭护理和建筑工人以及零工司机更有可能被归类为雇员,而非独立承包商。优步和Lyft表示,将司机视为雇员可能会迫使它们改变自己的商业模式,市场预计此政策将使这两家公司的劳动力成本上升20%至30%。

期权方面,出现大单买入PUT Option的情况,行权价格在23-25美元间。这意味着当天有资金认为优步的股价在此位置不能止跌,押注后市有更深的跌幅,布局等待获利。由于劳工新政尚未真正落地,后续还可能发酵,对优步、Lyft的长期负面影响不可低估。

阿里巴巴有望开启翻倍行情?

阿里巴巴期权交易上榜,且“形势喜人”,CALL Option占比突出,且最高行权价达165美元,该笔期权的到期日为2023年6月16日,也就是说,有投资者看好阿里可在半年时间内涨超100%!

消息面上,股神巴菲特搭档芒格坐镇的Daily Journal 向美国证监会提交了截至9月30日的美股持仓记录。Daily Journal在一季度对阿里巴巴进行了大幅减仓,减持的幅度高达50%。而最新纪录显示,二季度、三季度, Daily Journal对阿里巴巴按兵不动。

须知在三季度,阿里跌幅高达30%,芒格在这种情况下不再抛售,反映了投资大佬的定力。同时,芒格也许想向世界证明自己没有看错,阿里巴巴会回到它值得的那个位置。

单日的期权成交量及价格,并不能决定个股前景。但是在目前的情境及价位上,有投资者敢于中长线大跨度地押注,或许,是阿里走向价值回归之路的一个信号。