9月23日,乐享互动港股上市首日破发低开6.25%,报2.7港元。此前公司超购1600多倍,一手中签率10%,获嘉实基金、移卡加持。

在港股上市的乐享互动,是国内最大的效果类自媒体营销服务商,基石投资者阵容亮眼,获得美国知名投资人TerrenPeizer的家族基金办公室AcuitasGroupHoldingsLLC、来自阿联酋阿布扎比资本集团旗下的投资机构CapitalInvestmentLLC、国内知名基金管理公司——嘉实基金以及港股公司移卡的认购。

从财务数据来看,就不难理解为何乐享互动会如此受追捧。2017年至2019年,公司营收为1.35亿元、2.62亿元和4.74亿元,年复合增长率高达87%;经调整净利润为3206万、4703万和8470万,年复合增长率为63%。

此前,有不少人可能会把乐享互动看作营销商标的,这就大大低估了它的价值。它实际是一家AdTech公司,称之为一家算法技术公司更为准确。

身处快速增长的自媒体营销市场,以乐享互动为代表的头部平台在接下来几年会受益两个增长驱动,一个是市场增长,另一个是市场份额的提升。换句话说,公司现阶段的爆发式增长只是一个开始,其高速增长的飞轮正在启动。

简单来说,靠算法驱动从而不断提高广告效果的业务逻辑,会使得客户对它的平台粘性不断增强,支付给它的广告预算不断增长。在供给侧,不断增长的广告预算使得它能够触达的流量越来越广,积累更多数据,由此进一步提高广告转化率和效果,吸引更多客户和自媒体流量。

永远不要低估增长飞轮的力量,因为它在很长一段时间内都能提供令企业持续增长的动力。

1、“量价齐升”,乐享互动营收年均复合增长率高达87%

过去三年,乐享互动增长迅速,2017年-2019年分别实现营收为1.35亿元、2.62亿元和4.74亿元,年复合增长率高达87%。

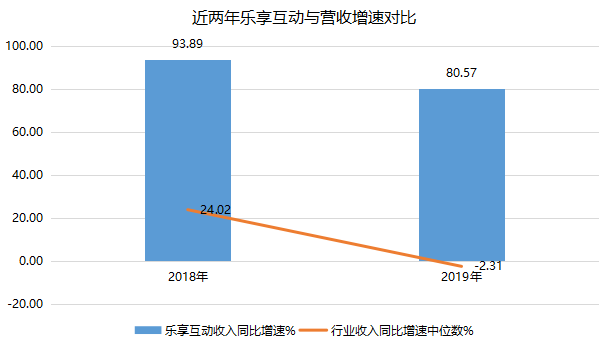

要知道,A股营销服务行业的营收复合增速(2017年-2019年)平均数为21.13%,中位数只有11.27%。在2018年、2019年广告行业整体艰难时期,像乐享互动这样连续保持80%以上增速的公司,凤毛麟角。今年一季度,公司仍持续了过去的高增长态势,营收同比大幅增长71.5%。

如此稳定的高增长,必然有其坚实的业务逻辑和算法技术做支撑。

由于乐享互动满足了广告供应方与广告需求方的需求。从需求方来看,自媒体流量变现需求旺盛,而乐享互动是为数不多具备跨平台投放能力的营销公司,过去三年其流量端营销点位不断接入,流量库存增加。

截至目前,公司覆盖了微信公众号等主流平台,也对短视频、直播等平台机进行了覆盖。加起来,公司与2.3万个自媒体发布者合作,营销点位22.96万个,触及超过7.33亿粉丝。

供应方,乐享互动与超过145个行业客户合作,移动应用组合覆盖超过10种类别,丰富、高质量的产品组合,使其能够在保证客户营销效果的同时,帮助自媒体发布者实现变现效率最大化。

供给端的丰富也会反哺到需求端,乐享互动对媒体的吸引力加大。优质且广泛覆盖的流量作为业务发展的关键环节,能够帮助平台累积数据、迭代算法,提高广告ROI,吸引更多的广告主投放。

乐享互动还在继续寻求与优质自媒体的合作,以微信公众号为例,目前数量已超2000万,公司未来渗透的天花板还很高。

乐享互动算法分析能力也在不断增强。由于乐享互动与行业客户按照CPC/CPS效果结算,与流量主按照CPM结算,这中间会产生一个转化差。核心是算法。

算法本身并不是一种单纯的技术,它更像是一个数学模型。乐享互动需要不断训练模型进化,拿已有的数据去喂这个模型,模型根据这些数据不断调整参数,喂的越多调整的就越准确,最终预测的效果也就越好,无论是点击单价还是点击率都将获得提高。“量价齐升”将会是乐享互动在相当长时间内的成长逻辑。

2、盈利能力不断增强,净利润年均复合增长率达45%

比起收入增长,乐享互动的盈利能力也让人惊喜。

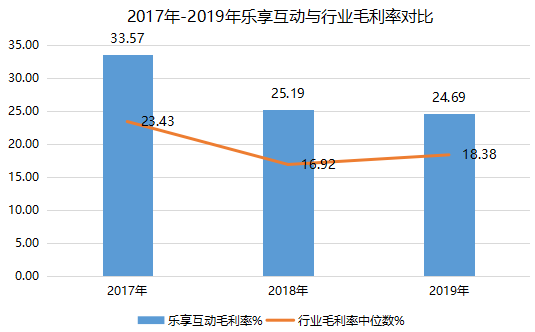

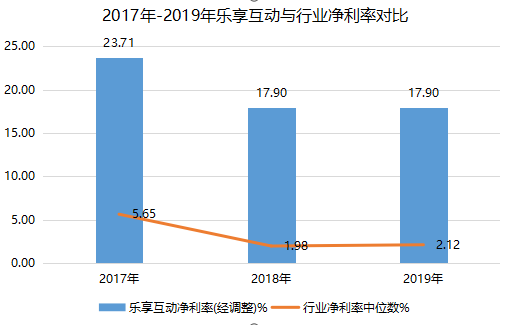

2017年至2019年,公司分别实现净利润3206.3万元、4545.1万元、6736万元,年复合增长率达45%。平均25%的毛利率、18%的调整后净利率(加回IPO费用),其盈利能力远超行业中位数水平。

过去三年,乐享互动的毛利率分别为33.57%、25.19和24.69%。其中,2018年相比2017年8个点的毛利下滑,是由于公司变更部分业务的收入确认方式导致的。

2018年之前,由于公司参与H5游戏发行,收入按净额法确认,毛利率在50%以上,2018年年初,公司将H5游戏收入改为按总额确认,毛利率稳定在35%左右。

因此,我们看到2018年以来乐享互动的毛利率稳定在25%左右,而A股营销服务行业的平均毛利率在21%左右,中位数只有17%。

拉长周期看,随着算法分析能力的继续增强,自有流量提高、直客占比的提升、线下产品收入的增长,乐享互动的毛利率还有很大的提升空间。

算法的增强,不仅能带动收入的持续增长,还能带来盈利能力的提升。匹配越精准,产品营销效率越高,在保持流量成本相对稳定的前提下,能够不断提升产品营销单价,从而赚取更高利润。

而自有流量是指乐享互动正在开发的短视频1P流量,1年时间积累了2300万的粉丝,基于该业务的推进,公司的流量成本有着巨大下降空间;线下产品业务则主要是指乐享互动通过抖音电商带货,收入按照净额法确认,毛利率更高势必会带动公司整体毛利率的提升。

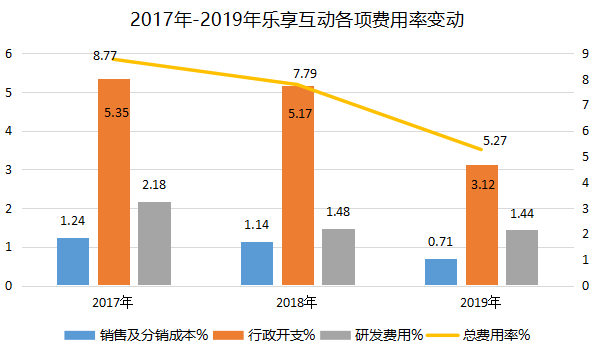

如果乐享互动相对较高的毛利率是其盈利能力提升的基本盘,那么不断下降的费用率就是其净利率增长的主要动力。

过去三年乐享互动收入增长迅速,但公司费用并未明显增长,其中销售费用率下降了0.53%,管理费用率下降了2.23%,整体费用率由8.77%下降至5.27%。

考虑到公司毛利率变动的因素,这里仅对比2018年、2019年的数据,公司费用率由7.79%降至5.27%,经营利润率则由17.64%提升至19.19%,经营杠杆日益提升。

作为一个靠技术、算法驱动增长的公司,乐享互动的客户拓展主要依赖于广告效果的提高和品牌力的增强。某种程度上,公司并不需要销售人员和销售费用的大幅投入来扩大客户群。

同时,所有产品与营销点位的对接,是通过对产品和流量两端进行全面数据化,最终通过智能商业算法实现的自动化对接。相比过往人工对接,这样也能极大提高营销效率。

随着广告效果的提高,规模效应的逐渐显现,乐享互动的营销和管理费用率还有一定下降空间。一升(毛利率)一降(费用率)之间,公司的盈利能力有望继续提升。

3、3年5倍,乐享互动增长飞轮启动

乐享互动现阶段的爆发式增长只是一个开始,它的成长逻辑已经非常清晰:在一个巨大且持续高增长的市场上,有着数据和先发优势,依靠研发而非销售驱动,通过广告效果维系客户粘性、吸引客户投放增长的逻辑使得公司具备更强的经营杠杆。

行业层面,2014年至2019年,效果类自媒体营销的市场规模从13亿元增长到318亿元,年复合增长率高达90%。

原因很简单。首先,用户在哪里,用户的时间在哪里,广告就应该投放到哪里,庞大而分散的自媒体已成为用户获取信息的主流平台;

其次,效果广告ROI更好。如何将有限的预算在合适的时间,投入到合适的媒体,触达精准的目标人群,正成为所有广告主最大的诉求。

公司层面,数据和算法能力将成为关键竞争力。乐享互动通过获得积累用户脱敏大数据、大量广告主需求的投放,进行数据校对、模型精细,积累数据和投放经验,不断优化ROI,积累足够业务量后,先发优势将形成强大的客户粘性优势和规模优势。

一旦其算法模型、增长引擎经过反复校对、实践达到正值,收入规模的增长就不是靠人工推动,而依靠大量的流量积累、数据积累,形成高速增长的势能。

换句话说,乐享互动高速增长的飞轮正在启动。这与亚马逊的增长飞轮是一个道理。为了推动轮子转动起来,一开始必须使很大的力气,一圈一圈反复地推,但每一圈的努力都不会白费,飞轮会转动得越来越快。

更重要的是,这会形成竞争壁垒,后来者想进入已经没有重新被广告主和流量主培养和试错的机会。从财务数据上就可以看出差异,乐享互动与行业大部分公司相比,有着更高的毛利率净利率(有壁垒)和净利润增速(享受行业增长)。

在可见的未来,乐享互动将继续演绎高成长性,市占率进一步提升,公司希望2022年实现5%的市占率。以500亿的市场规模保守估算,即其收入规模要达到25亿元。2019年公司收入只有4.74亿元,3年5倍的增长空间。

与此同时,短视频的战略布局打开了乐享互动更大的成长空间。

根据弗若斯特沙利文的报告,短视频作为新的增长点,其用户增长速度、平均用户在线时长及变现服务市场规模增速均远超于文字类自媒体。伴随5G的应用,短视频将迎来一个新的爆发增长期。

目前,乐享互动不仅已经开始研发服务短视频营销的平台——美接平台,还策略性地投资了优质的短视频制作公司,增加自有流量。不出意外,短视频变现业务将是乐享互动业绩增长的重要动力。

这样的乐享互动,比你想象的价值要大得多。