11月9日,贝壳今日公布了该公司截至9月30日的2021财年第三季度未经审计财报。报告显示,贝壳找房第三季度净营收为人民币181亿元(约合28亿美元),与去年同期的人民币205亿元相比下降11.9%;净亏损为人民币17.66亿元(约合2.74亿美元),相比之下去年同期的净利润为人民币7500万元。

据雅虎财经频道汇总的数据显示,华尔街6名分析师此前平均预期贝壳找房第三季度营收将达24亿美元。财报显示,贝壳找房第三季度净营收为人民币181亿元(约合28亿美元),超出分析师预期。

另外,华尔街7名分析师此前平均预期,不按照美国通用会计准则计算,贝壳找房第三季度每股美国存托股票亏损将达0.04美元。财报显示,不按照美国通用会计准则,贝壳找房第三季度归属于公司普通股股东的调整后每股美国存托股票摊薄净亏损为人民币0.75元(约合0.12美元),逊于分析师预期。

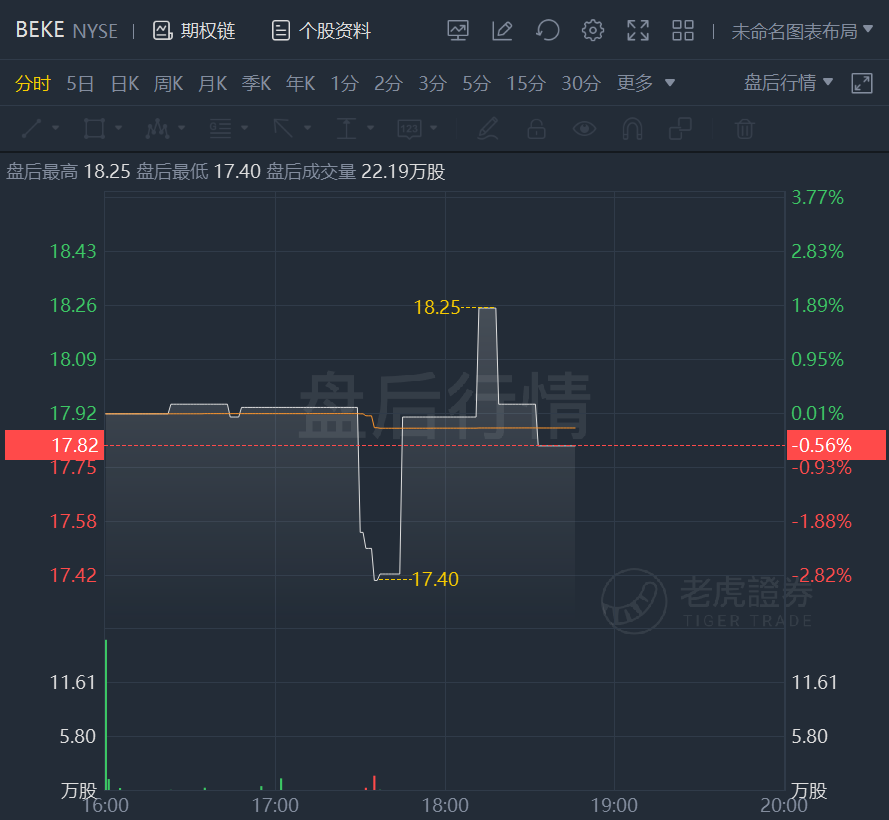

财报发布后,贝壳盘后股价一度跌近3%,现跌幅回落至不足1%

主要业绩:

- 贝壳找房第三季度总交易额(GTV)为人民币8307亿元(约合1289亿美元),与去年同期相比下降20.9%。其中,现房交易的总交易额为人民币3782亿元(约合587亿美元),与去年同期相比下降34.3%;新房交易的总交易额为人民币4101亿元(约合637亿美元),与去年同期相比下降2.5%;新兴及其他服务的总交易额为人民币423亿元(约合66亿美元),与去年同期相比下降20.4%。

- 贝壳找房第三季度净营收为人民币181亿元(约合28亿美元),与去年同期的人民币205亿元相比下降11.9%。

- 贝壳找房第三季度净亏损为人民币17.66亿元(约合2.74亿美元),相比之下去年同期的净利润为人民币7500万元。不按照美国通用会计准则,贝壳找房第三季度调整后净亏损为人民币8.88亿元(约合1.38亿美元)。

- 截至2021年9月30日,贝壳找房的门店数量为53946家,与去年同期相比增长20.2%。截至2021年9月30日,贝壳找房的活跃门店数量为49468家,与去年同期相比增长20.2%

- 截至2021年9月30日,贝壳找房的经纪人总数为515486人,与去年同期相比增长7.9%。截至2021年9月30日,贝壳找房的活跃经纪人总数为468014人,与去年同期相比增长13.1%。

- 贝壳找房第三季度移动月度活跃用户(MAU)人数平均值为4610万人,相比之下去年同期为4790万人。

财务分析:

营收

贝壳找房第三季度净营收为人民币181亿元(约合28亿美元),与去年同期的人民币205亿元相比下降11.9%,这种下降主要是由于总交易额从去年同期的人民币10500亿元下降至第三季度的人民币8307亿元(约合1289亿美元),同比降幅为20.9%。

- 贝壳找房第三季度现房交易服务的净营收为人民币61亿元(约合9亿美元),相比之下去年同期为人民币88亿元,这种下降主要是由于现房交易的总交易额与2020年第三季度的人民币5761亿元相比下降34.3%,至2021年第三季度的人民币3782亿元(约合587亿美元)。其中:(1)来自平台服务、特许经营服务及其他增值服务的收入(主要向公司平台上的关连经纪人收取)为人民币8亿元(约合1亿美元),相比之下去年同期为人民币9亿元,这种下降是由于公司平台上的关联经纪人的总交易额与2020年第三季度的人民币2904亿元相比下降33.6%,至2021年第三季度的人民币1929亿元(约合299亿美元);(2)佣金收入为人民币53亿元(约合8亿美元),相比之下去年同期为人民币79亿元,这种下降是由于公司旗下链家品牌所服务的现房交易的总交易额下降至人民币1853亿元(约合288亿美元),而去年同期为人民币2857亿元。

- 贝壳找房第三季度来自新房交易服务的净营收为人民币113亿元(约合18亿美元),与去年同期的人民币111亿元相比增长2.5%,主要是由于新房交易佣金率小幅上升,而2021年第三季度的新房交易总交易额达到人民币4101亿元(约合637亿美元),相比之下去年同期为人民币4207亿元。其中,通过关联经纪人和其他销售渠道在贝壳平台上完成的新房交易服务总交易额为人民币3376亿元(约合524亿美元),相比之下去年同期为人民币3379亿元;由链家品牌所服务的总交易额为人民币726亿元(约合113亿美元),相比之下去年同期为人民币828亿元。

- 贝壳找房第三季度新兴服务和其他服务的净营收为人民币6.10亿元(约合9460万美元),相比之下去年同期为人民币6.25亿元,这一下降主要是由于来自于与现房交易服务有关的金融服务的净营收下降,但被来自于翻新服务的净营收增长29.4%所部分抵消。

营收成本

贝壳找房第三季度总营收成本为人民币153亿元(约合24亿美元),相比之下去年同期为人民币162亿元。其中:

- 佣金分成:2021年第三季度,贝壳找房向关联经纪人和其他销售渠道收取佣金的营收成本为人民币76.89亿元(约合11.93亿美元),相比之下去年同期为人民币77.37亿元。在第三季度中,通过关联经纪人和其他销售渠道而完成的新房交易量相对保持稳定。

- 内部佣金和薪酬:2021年第三季度,贝壳找房内部佣金和薪酬的营收成本为人民币60亿元(约合9亿美元),相比之下去年同期为人民币66亿元,这种下降主要是由于通过链家经纪人完成的新房和现房交易数量下降所致。

- 与门店相关的成本:与2020年第三季度相比,贝壳找房2021年第三季度与门店相关的成本为人民币10亿元(约合2亿美元),与去年同期的人民币8亿元相比增长19.7%,这主要是由于链家品牌门店数量增加,以及2021年开设的合同服务中心租赁费的增量上涨。

- 贝壳找房第三季度其他成本为人民币7亿元(约合1亿美元),与去年同期的人民币10亿元相比下降28.1%,主要由于股权奖励支出下降。

毛利润

贝壳找房第三季度毛利润为人民币28亿元(约合4亿美元),相比之下去年同期为人民币44亿元。贝壳找房第三季度毛利率为15.2%,相比之下去年同期为21.3%。毛利率下降主要是由于现房交易的净收入减少以及链家代理商的固定补偿成本相对持平,导致现房交易的贡献利润率较低。

运营利润/亏损

贝壳找房第三季度运营支出为人民币51亿元(约合8亿美元),相比之下去年同期为人民币45亿元。其中,总务和行政支出为人民币24.12亿元(约合3.74亿美元),相比之下去年同期为人民币26.49亿美元,这种变化主要是由于股权奖励支出下降,但被人员成本和坏债准备金的增长所部分抵消;销售和营销支出为人民币12.02亿元(约合1.87亿美元),相比之下去年同期为人民币10.26亿元,这种增长主要是由于业务开发人员增加;研发支出为人民币10.43亿元(约合1.62亿美元),相比之下去年同期为人民币7.89亿元,这种变化主要是由于经验丰富的研发人员增加,但被股权奖励支出的下降所部分抵消;商誉和无形资产减值为人民币3.97亿元(约合6200万美元),而去年同期并无这项支出。

贝壳找房第三季度运营亏损为人民币23亿元(约合3.57亿美元),相比之下去年同期的运营亏损为人民币8100万元。贝壳找房第三季度运营利润率为-12.7%,相比之下去年同期为-0.4%。

不按照美国通用会计准则,贝壳找房第三季度调整后运营亏损为人民币14.35亿元(约合2.23亿美元),相比之下去年同期的调整后运营利润为人民币17.40亿元。不按照美国通用会计准则,贝壳找房第三季度调整后运营利润率为-7.9%,相比之下去年同期为8.5%。不按照美国通用会计准则,贝壳找房第三季度调整后EBITDA(即未计入利息、税项、折旧及摊销的净利润)为人民币-5.50亿元(约合-8500万美元),相比之下去年同期为人民币22.48亿元。

净利润/亏损

贝壳找房第三季度净亏损为人民币17.66亿元(约合2.74亿美元),相比之下去年同期的净利润为人民币7500万元。

不按照美国通用会计准则,贝壳找房第三季度调整后净亏损为人民币8.88亿元(约合1.38亿美元),相比之下去年同期的调整后净利润为人民币18.58亿元。

归属于普通股股东的净利润/亏损

贝壳找房第三季度归属于公司普通股股东的净亏损为人民币17.65亿元(约合2.74亿美元),相比之下去年同期为人民币2.71亿元。

不按照美国通用会计准则,贝壳找房第三季度的调整后净亏损为人民币8.87亿元(约合1.38亿美元),相比之下去年同期的调整后净利润为人民币18.57亿元。

每股美国存托股票净利润/亏损

贝壳找房第三季度归属于公司普通股股东的每股美国存托股票摊薄净亏损为人民币1.50元(约合0.23美元),相比之下去年同期为人民币0.33元。

不按照美国通用会计准则,贝壳找房第三季度归属于公司普通股股东的调整后每股美国存托股票摊薄净亏损为人民币0.75元(约合0.12美元),相比之下去年同期归属于公司普通股股东的调整后每股美国存托股票摊薄净利润为人民币1.38元。

现金、现金等价物、限制性现金及短期投资

截至2021年9月30日,贝壳找房所持现金、现金等价物、限制性现金及短期投资的总余额为人民币527亿元(约合82亿美元)。

业绩展望:

贝壳找房预计,2021财年第四季度的总净营收将在人民币145亿元(约合23亿美元)到人民币155亿元(约合24亿美元)之间,与2020年第三季度相比下降约31.6%到36.0%。这一业务展望反映了公司对业务状况和市场条件的当前和初步观点,未来可能会有所改变。

据雅虎财经频道提供的数据显示,5名分析师平均预期贝壳找房第四季度营收将达26.9亿美元。