JEPQ 和 JEPI 是今年迄今为止受欢迎的主动管理衍生品收益 ETF,每月支付高收益。以下是对他们的详细介绍。

摩根大通股票溢价收入 ETF (JEPI)今年受到了投资者的巨大需求。JEPI 迄今已流入107 亿美元,管理资产达 288 亿美元(年初为 175 亿美元),成为超级明星。

但 JEPI 并不是摩根大通唯一引起投资者关注的“溢价收入”交易所交易基金。摩根大通纳斯达克股票溢价收益 ETF (JEPQ)的管理资产也不断扩大。自今年年初以来,该公司已流入 32 亿美元的新资金,使其资产管理规模从约 10 亿美元增至 46 亿美元。

JEPQ 和 JEPI 采用几乎相同的策略,只是后者从标准普尔 500 指数中选择股票,而前者从纳斯达克 100 指数中选择股票。

这使得 JEPQ 成为一只更加注重科技股的基金,在科技股飙升的一年中得到了回报。今年迄今,该 ETF 上涨了 27.9%,而 JEPI 上涨了 7.1%。

JEPI与JEPQ有什么相似之处?

这两个ETF由两个关键构建块组成,基本面驱动的股票投资组合和期权覆盖。

股票挂钩票据

JEPI采用与JEPQ类似的方法,出售一个月期的虚值看涨期权以产生收入,并每月向其持有人支付股息(投资者应注意,这些分配付款可能会因月份而异)

以JEPI为例,摩根大通股票溢价收入(JEPI)是一种与 SPY 类似的 ETF,它跟踪与标准普尔 500指数中相同的公司。唯一的区别是,该基金约 80% 投资于标准普尔 500 指数公司。

然后,它通过所谓的股票挂钩票据(ELN)将剩余资金投资于期权市场。它出售这些与标准普尔 500 指数挂钩的 ELN,使其有机会通过期权溢价产生收入。

在大多数情况下,JEPI 和其他备兑看涨 ETF 在牛市中往往表现不佳,因为期权溢价随着股票上涨而下降。然而,一件好事是,该基金倾向于利用其投资于标准普尔 500 指数其他部分的 80% 来捕捉上涨空间。

主动管理型ETF

JEPI与JEPQ均为主动型股票 ETF。基金经理做出的决定对塑造 ETF 的投资组合和确定其回报大有帮助,这些决定包括持有哪些股票以及持有的比例。

JEPQ的投资组合看起来与纳斯达克 100 指数没有太大不同。该ETF的前八名持仓与QQQ的前八名持仓相同。但这八只股票占 QQQ 的 46%,但仅占 JEPQ 的 40%。

当您深入了解投资组合时,还会发现一些其他差异,但这是一只非常接近其基准的 ETF;它不像ARK Innovation ETF 那样激进。

该基金的招股说明书称,JEPQ“旨在为投资者提供与基准相关的大部分回报的业绩”。

备兑看涨期权头寸

不幸的是,对于 JEPQ 的投资者来说,今年 ETF 并没有兑现这一承诺。该基金上涨了 27.9%,但这远远落后于 QQQ 44.3% 的回报率。

很难明确这种差异有多少来自 JEPQ 所持股票的表现,又有多少来自其备兑看涨期权头寸,但毫无疑问,大部分表现不佳的因素来自后者。

当市场上涨时,备兑看涨期权策略往往表现不佳。这就是投资者所做的交易:放弃一些上涨空间以换取有保证的收入(JEPQ 10.7% 的 SEC 收益率并不是免费的午餐)。

当市场缓慢上涨时,投资者放弃的上涨空间可能不会很大,并且可能完全由收到的收入来弥补。但当市场像今年那样快速上涨时,上行空间的损失可能会很大。

这就是 JEPQ 在 2023 年发生的情况。随着纳斯达克指数的大幅上涨,它采用了备兑看涨期权策略,而这恰恰是使用此类策略的最糟糕时机。

JEPI 也上演了类似的故事。与SPDR S&P 500 ETF Trust (SPY) 20.7% 的回报率相比,其 7.1% 的涨幅相形见绌,这主要是因为它在市场飙升时一直在出售备兑看涨期权。

JEPI和JEPQ有什么区别?

JEPI 是摩根大通著名且备受讨论的备兑看涨 ETF,其收益率约为 10.5%,每月支付股息,自 2020 年推出以来席卷了市场。截至6月底,今年的净流入量为100亿美元,目前它是市场上最受欢迎的主动管理ETF。

JEPQ 采用与 JEPI 类似的方法,出售一个月期的虚值看涨期权以产生收入,并每月向其持有人支付股息(投资者应注意,这些分配付款可能会因月份而异)。

JEPQ 的股息收益率甚至比 JEPI 还要高,为 11.9%。该 ETF 比 JEPI 小得多,管理的资产约为 40 亿美元,而 JEPI 管理的资产为 280 亿美元。JEPQ 也比 JEPI 更新,于 2022 年 5 月推出。

JEPI 和 JEPQ 之间最显著的区别在于它们的基准指数。JEPI 主动从标普 500 指数中选择股票,而 JEPQ 则从纳斯达克 100 指数中主动选择股票。前者是由 500 只大中型股票组成的大盘指数,而后者是由 100 只最大的非上市公司组成的范围较窄的指数。在纳斯达克交易所交易的金融股票。

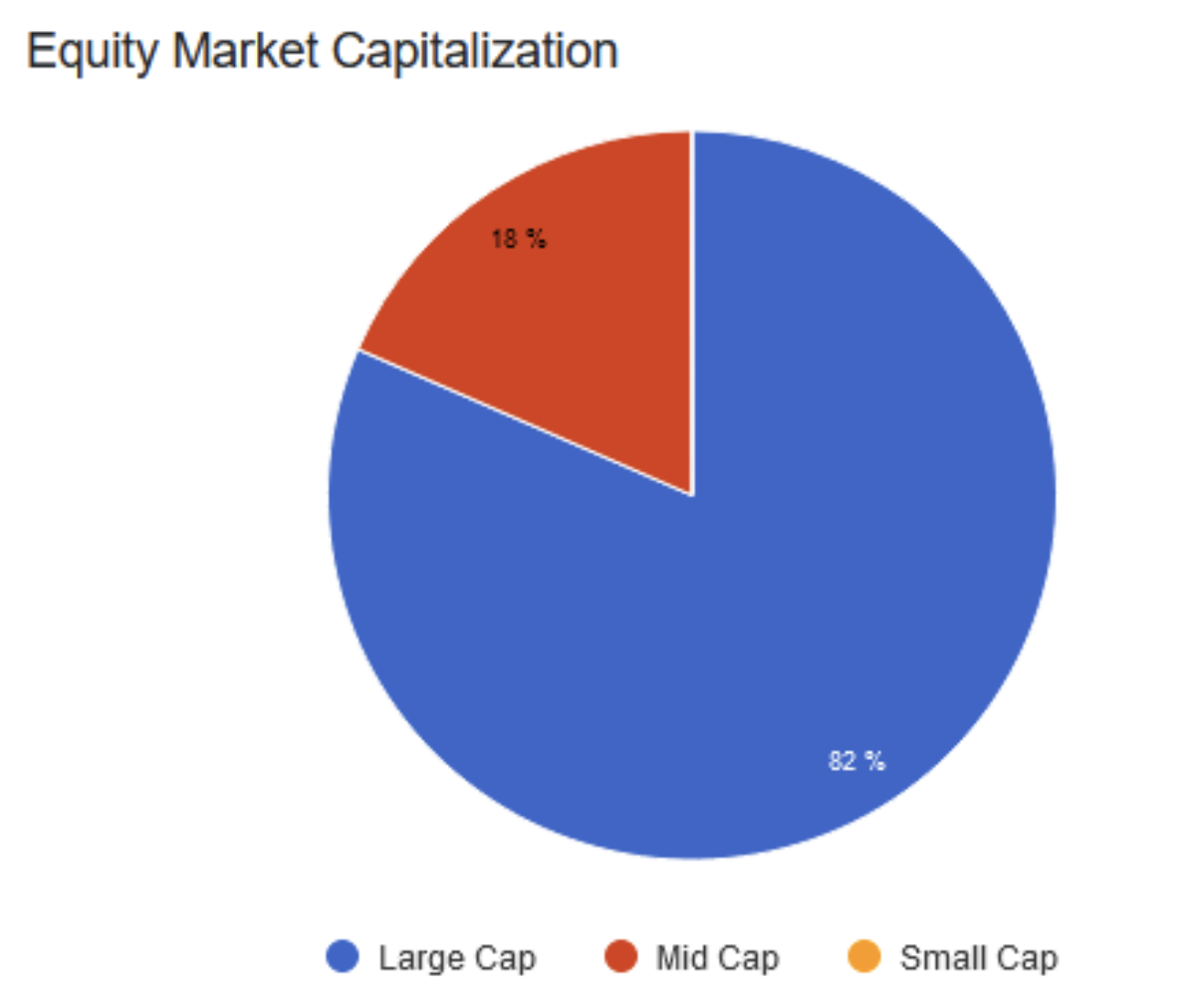

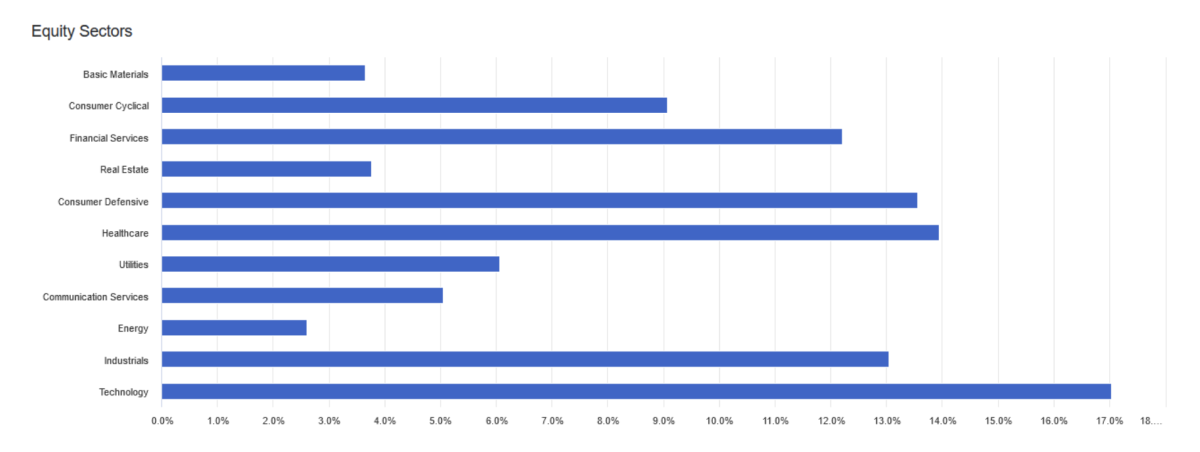

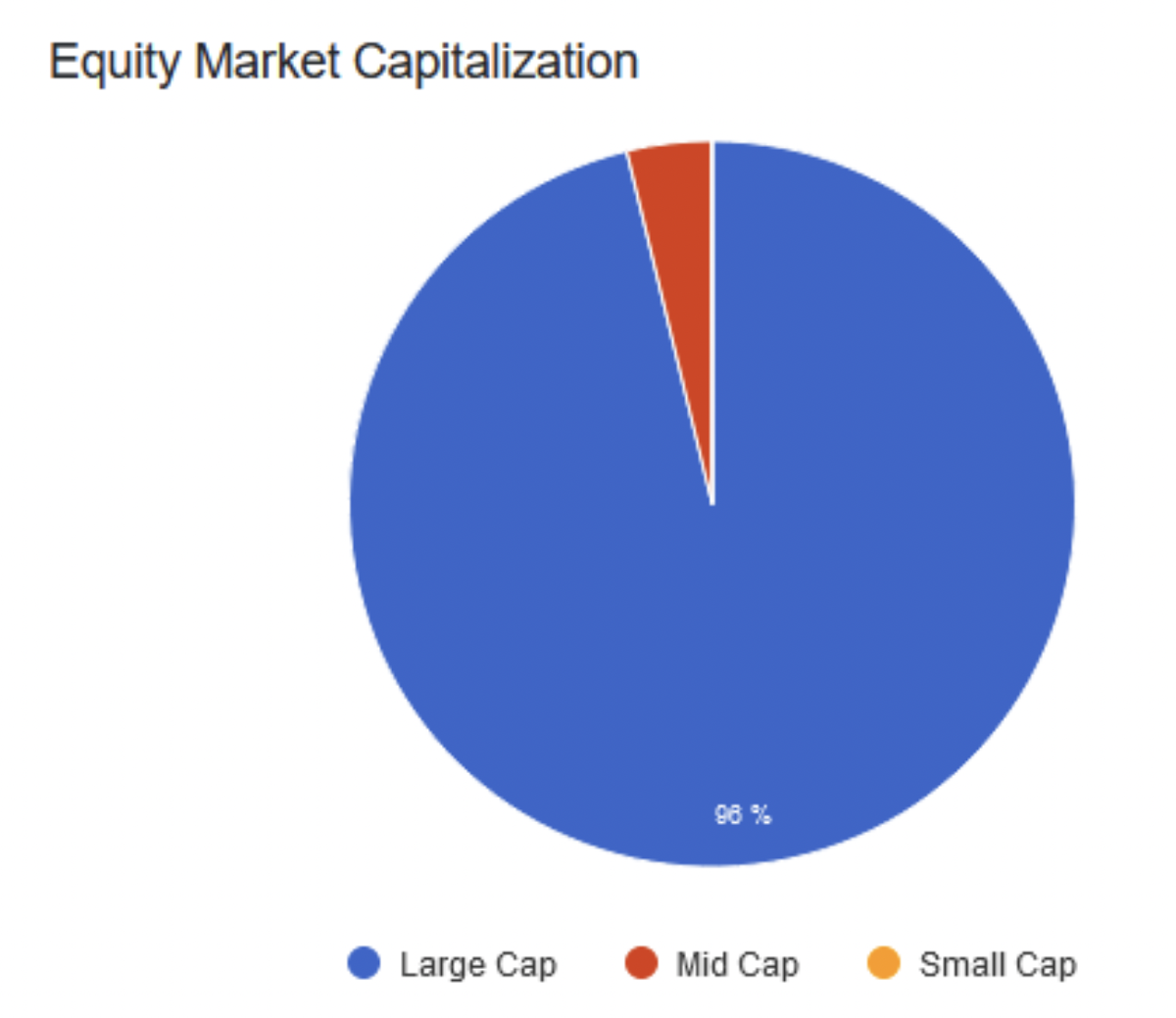

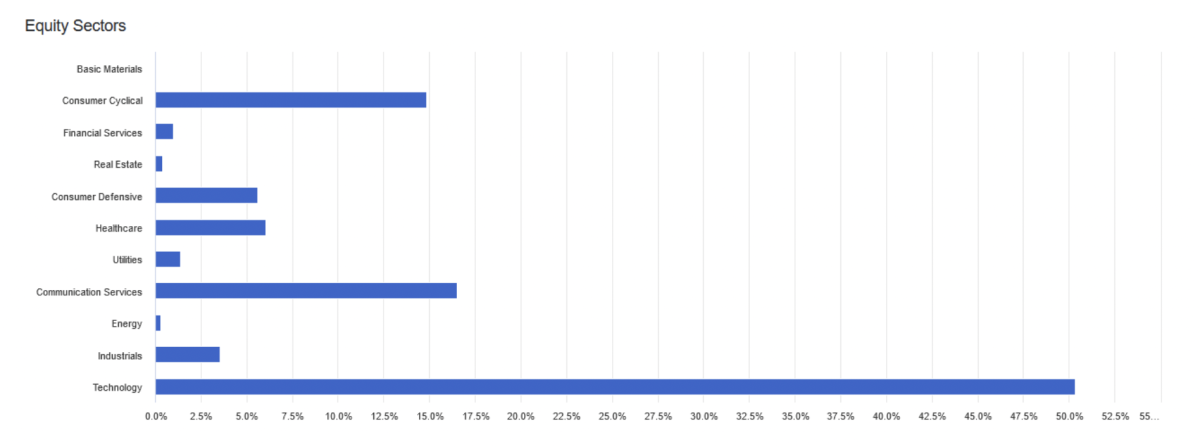

这个区别导致两只 ETF 的规模和行业风险敞口存在一些重大差异。如下所示,与 JEPQ 相比,JEPI 的中型股比例要高得多。后者在材料、金融、房地产、公用事业和能源方面的配置也非常低,而在技术和通信服务方面的配置却非常高。

总体而言,JEPI 在行业和市值代表性方面比 JEPQ 更加多元化,考虑到纳斯达克 100 指数相对于标准普尔 500 指数的范围要窄得多,这是正常的。

另一个主要区别在于产量。由于纳斯达克 100 指数是波动性较大的指数,因此 JEPQ 的备兑看涨期权覆盖(由 ELN 提供)获得的收入历来(并且目前)高于 JEPI。

与 JEPI 一样,JEPQ 的费用率为 0.35%,高于许多流行的被动管理指数基金,但对于主动管理基金来说还不错。

最后,请注意,JEPI 和 JEPQ 由同一投资组合经理团队运营。

为什么JEPI和JEPQ如此受欢迎?

JEPI和JEPQ受到欢迎背后的原因是什么?看看其两位数的股息收益率就明白了,如前所述,目前股息收益率刚刚超过10%。在退休人员和其他以收入为导向的投资者寻求创造更多收入的眼中,这种两位数的收益率很有吸引力。这一收益率超过了大盘的收益率,标准普尔 500指数的平均收益率仅为 1.5%。

它还显著高于投资者从10年期国债获得的3.94%的无风险收益率。此外,它远高于通胀率,通胀率自峰值以来已经降温,但5月份的通胀率仍为 4%。JEPI不仅拥有令人瞠目结舌的收益率,而且每月支付股息,这对于寻求可靠且频繁的被动收入流的投资者来说更具吸引力。

JEPI与JEPQ应该选哪个?

JEPI 出现的时间并不长,因此我们无法跟踪它在十年或更长时间内的表现。然而,它现在已经存在三年了,过去三年的年化总回报率为11.6%,相当可观。而JEPQ存在的时间不足三年,过去一年的年化回报率为15.3%。

年轻的投资者可能会倾向于选择 JEPQ。由于在美国大盘科技股中的高配置,纳斯达克 100 指数在过去十年(以及今年迄今为止)一直是绝对的强势股。然而,这也伴随着更高的波动性。

然而,保守的投资者会更倾向于选择 JEPI,因为它的行业更加多元化。JEPI 的收益率已经足以满足大多数流动性需求,并且两只 ETF 均提供每月股息。