来源:Dow Jones

周四,英伟达在盘前走低,不过跌幅已有所收窄。投资者对这家芯片制造商的最新财报感到失望,他们痴迷的毛利率略有下降,但事实上,他们只见树木不见森林。

英伟达的 GAAP 毛利率(预计该公司第四财季毛利率为 73%)在整个半导体行业中仍然令人羡慕。正如一位分析师周三告诉 MarketWatch 的那样,“许多公司会拼命争取超过 70% 的加价幅度”。

今年到目前为止,英伟达的股价已经上涨了近 200%,因此华尔街显然想要更多,尽管一些分析师已经在讨论利润率问题,这与向英伟达的新 Blackwell 系列芯片的重大产品过渡有关。

Susquehanna Financial Group 分析师 Chris Rolland 在本周早些时候的一份报告中表示:“我们注意到新产品在利润率和稀释程度方面带来了一些不确定性。”英伟达在向新产品线过渡时成本更高,Third Bridge 分析师 Lucas Keh 也认为英伟达最初可能会以略低的价格为 Blackwell 系列定价。收益电话会议上没有提到定价问题。

“如果产品过渡对英伟达的利润率产生负面影响,这证实了英伟达对 Blackwell 的定价不会那么激进,以避免客户转向AMD等竞争对手”,Keh 在给客户的一份报告中写道。

根据 FactSet 的数据,英伟达目前的毛利率在半导体公司中排名第三。授权其知识产权的Arm的利润率为 97%,而现在拥有更大软件业务的博通的利润率为 76.6%。英伟达上个季度报告的利润率为 75%,其第三财季利润率略有下降,并预计第四季度利润率将再次下降。

投资者在财报电话会议中花了一些时间试图了解利润率何时会反弹。一位分析师询问:“到 2025 年底,毛利率是否会反弹至 75% 左右?”

“明年下半年我们能达到 75% 左右吗?……是的,我认为这是合理的假设或目标,但我们只能视情况而定”,英伟达首席财务官科莱特·克雷斯 (Colette Kress)说,“但绝对是有可能的。”

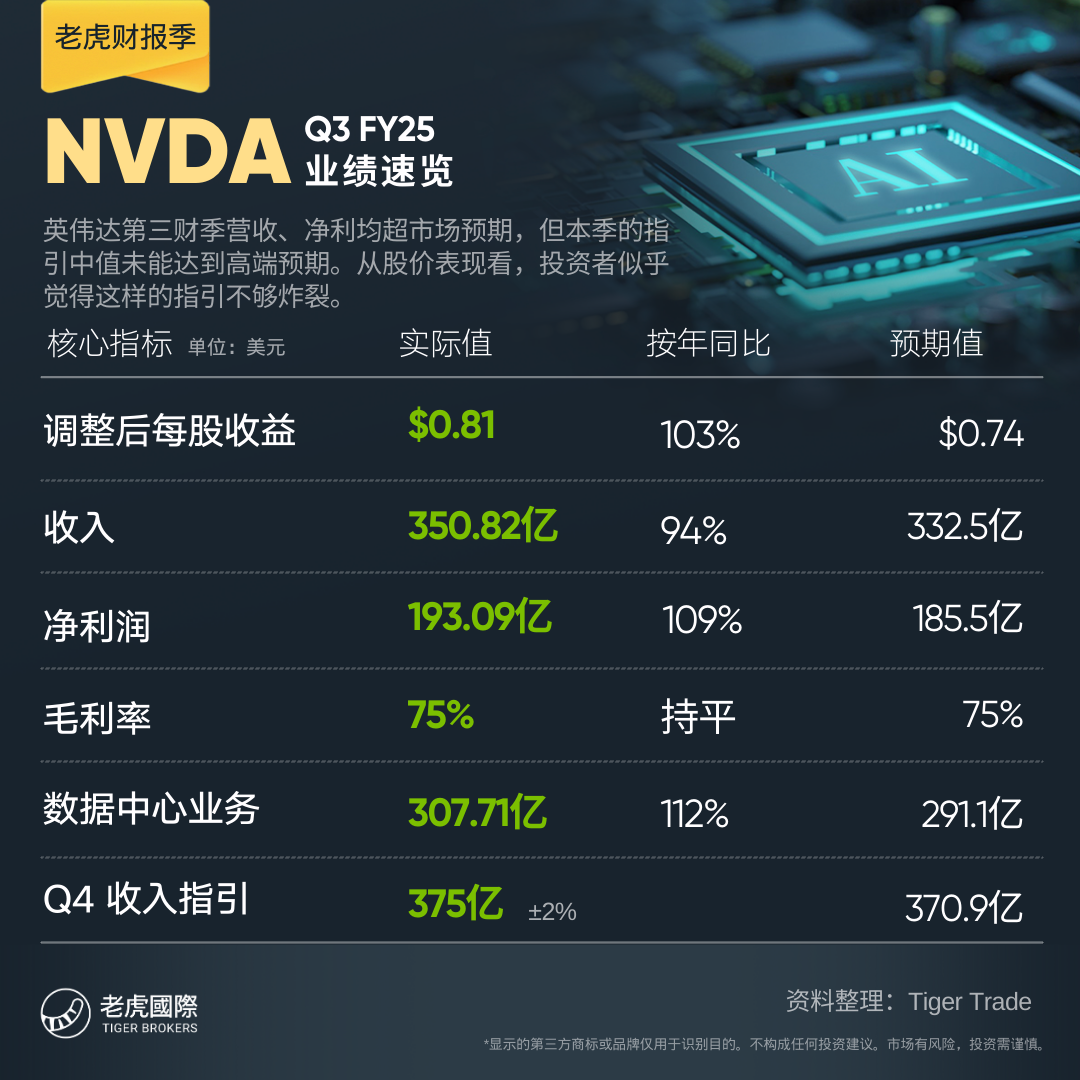

分析师可能还有另一个问题,他们对截至 2025 年 1 月的第四财季收入预测为 375 亿美元(上下浮动 2%)感到有些失望。之前的预测数字在 390 亿美元至 410 亿美元之间。这也可以用产品转型和 Blackwell 系列低于预期的定价来解释。

投资者应该意识到,目前英伟达仍然是 AI 热潮背后的主要推动力之一。 Hargreaves Lansdown 股票研究主管 Derren Nathan 在给客户的一份报告中表示:“今天的结果进一步证实了英伟达是一家千载难逢的公司,将塑造下一次工业革命的观点。”

将英伟达 70% 以上的利润率与之前的芯片霸主英特尔15%的利润率比较一下,投资者就不会那么失望了。无论华尔街如何吹毛求疵,英伟达的数据仍然相当惊人。