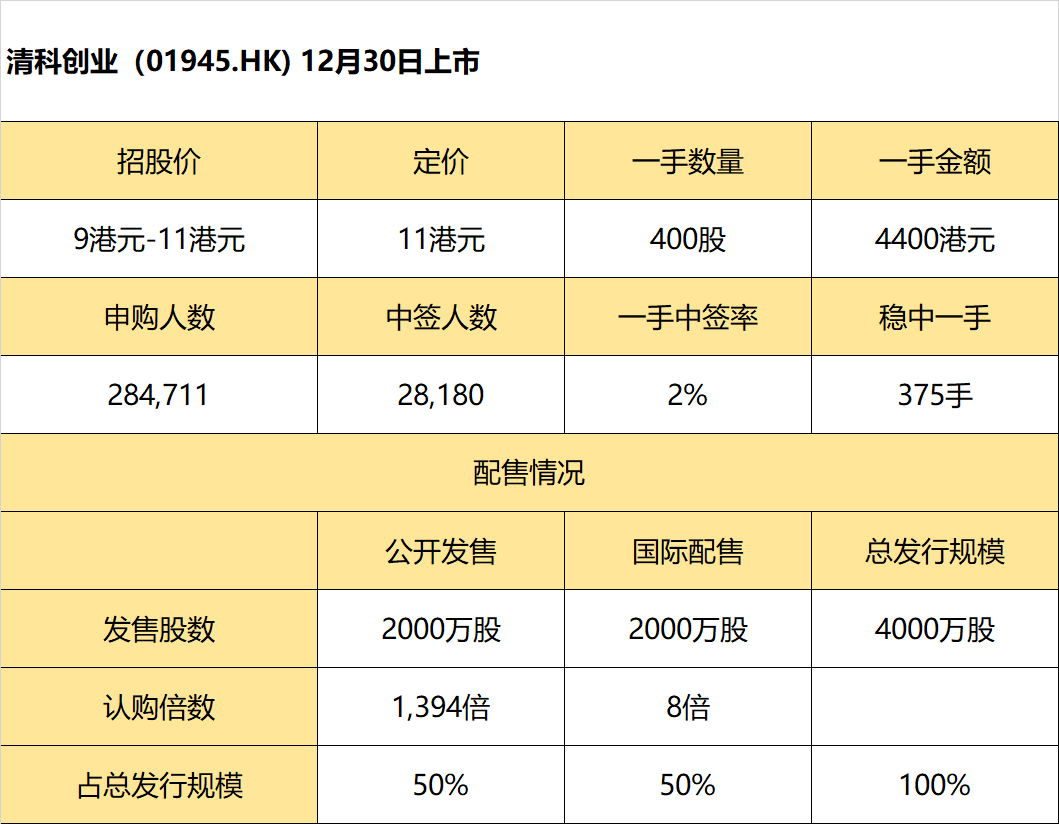

12月29日讯,清科创业将于12月30日(周三)港股上市,今日暗盘报15.80港元,较发行价涨43.64%。公司发行约4000万股,每股定价11港元,每手400股。

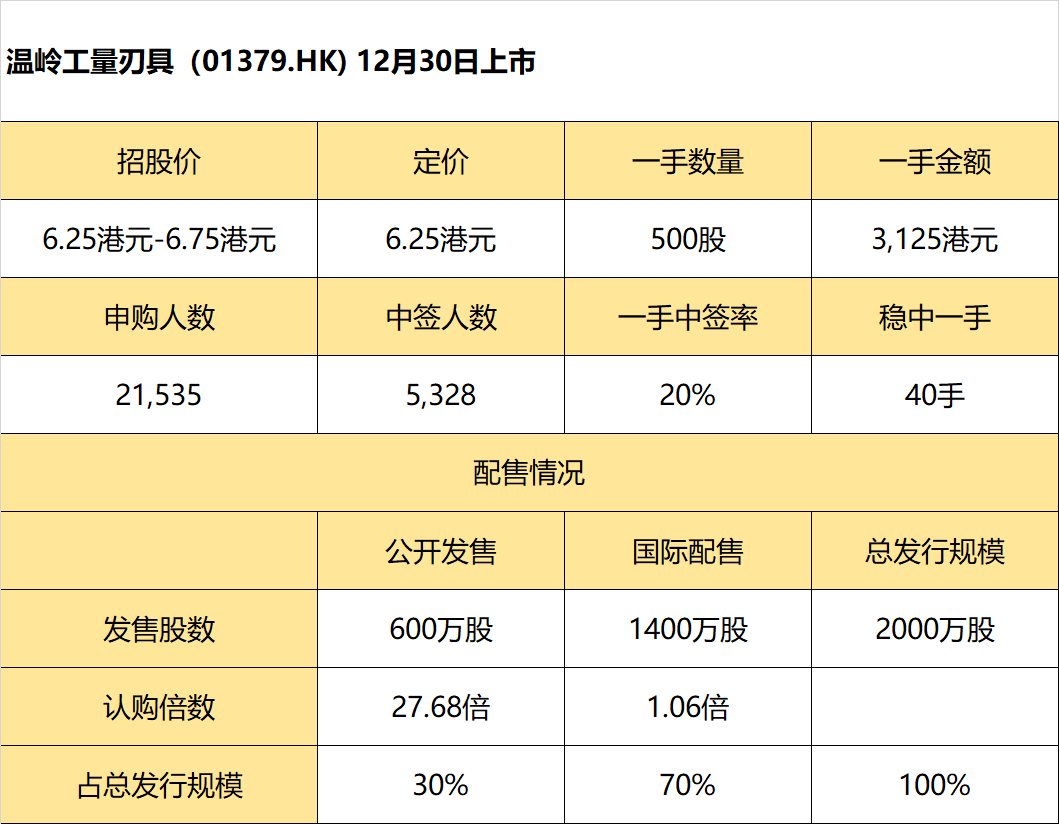

温岭工量刃具将于12月30日(周三)港股上市,今日暗盘报6.39港元,较发行价涨2.24%。公司发行约2000万股,每股定价6.25港元,每手500股。

清科创业在此前的公开认购阶段,共有284711人申购,一手中签率2%,公开发售阶段获1394倍认购。

温岭工量刃具在此前的公开认购阶段,共有21535人申购,一手中签率20%,公开发售阶段获27.68倍认购。

老虎资讯整理相关数据如下表:

据悉,清科创业控股有限公司是一家股权投资行业的综合服务平台。根据灼识咨询报告,该公司在中国高度分散的股权投资行业服务平台市场中,占有3.1%市场份额(按2019年收入计),主要为私募股权╱风险投资公司及增长型企业提供服务;截至2020年12月31日,就数据涵盖范围而言,该公司运营着中国最大的股权投资数据库私募通。

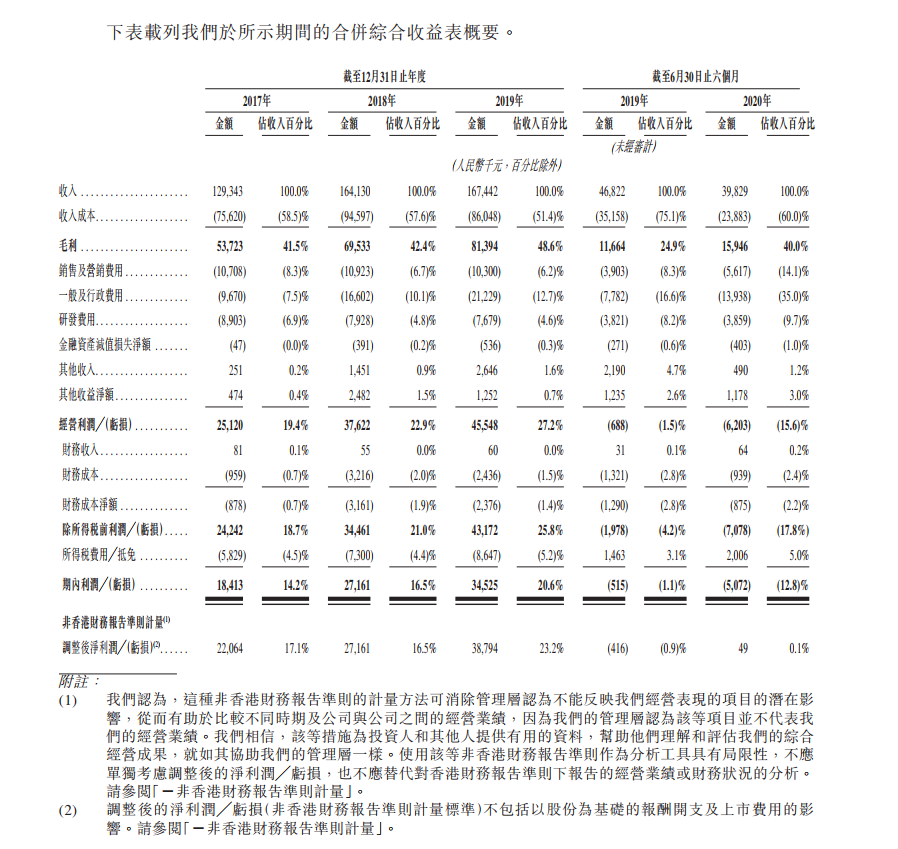

财务数据方面,招股书显示,清科创业在2017年-2019年的营收分别为人民币(下同)1.29亿元、1.64亿元、1.67亿元。期内利润分别为1841万元、2716万元、3453万元;年度利润率分别为14.2%、16.5%、20.6%。

清科创业在2020年上半年营收为3983万元,较上年同期的4682万元下降14.9%;上半年期内亏损为507万元。

筹资用途方面,公司全球发售所得款项净额将用作以下用途:

- 其中,约39.4%将用于扩大公司在中国的地理覆盖范围;

- 约17.1%将用于扩展至约40座更低线城市,并设立联络点,就40座城市各招聘约两名雇员,作为公司的本地代表;约5.6%将用作为沙丘学院建立培训中心;

- 约2.4%或将用于提升公司的项目工场;

- 约1.9%或将用于升级私募通,以及引入新服务;

- 约9.9%或用于加强公司的销售及市场推广工作;约5.6%用于扩大公司的服务规模,以进入东南亚及印度等海外新兴市场,从而捕捉重要的增长机会;

- 约20.0%将用作选择性地寻求投资及收购机会,包括投资或收购专注于股权投资二级市场的数据服务提供商、或线下活动服务提供商,以执行公司的业务扩张计划,并受惠于与公司现有业务的协同效应;

- 约9.5%将用作额外营运资金及其他一般企业用途。

公司已与基石投资人订立基石投资协议,基石投资人已同意在若干条件的规限下认购合共约2440万美元的若干数目发售股份,其中高瓴资本认购1000美元,尚润圣运认购990万美元,Applause Team Limite认购300万美元、SCEP Master Fund认购150万美元。

温岭工量刃具成立于2003年,为中国知名工量刃具交易中心运营商,经营及管理位于中国浙江省温岭市温峤镇前洋下村的交易中心,主要业务活动及收益来源主要来自经营工量刃具行业交易中心的物业租赁业务。

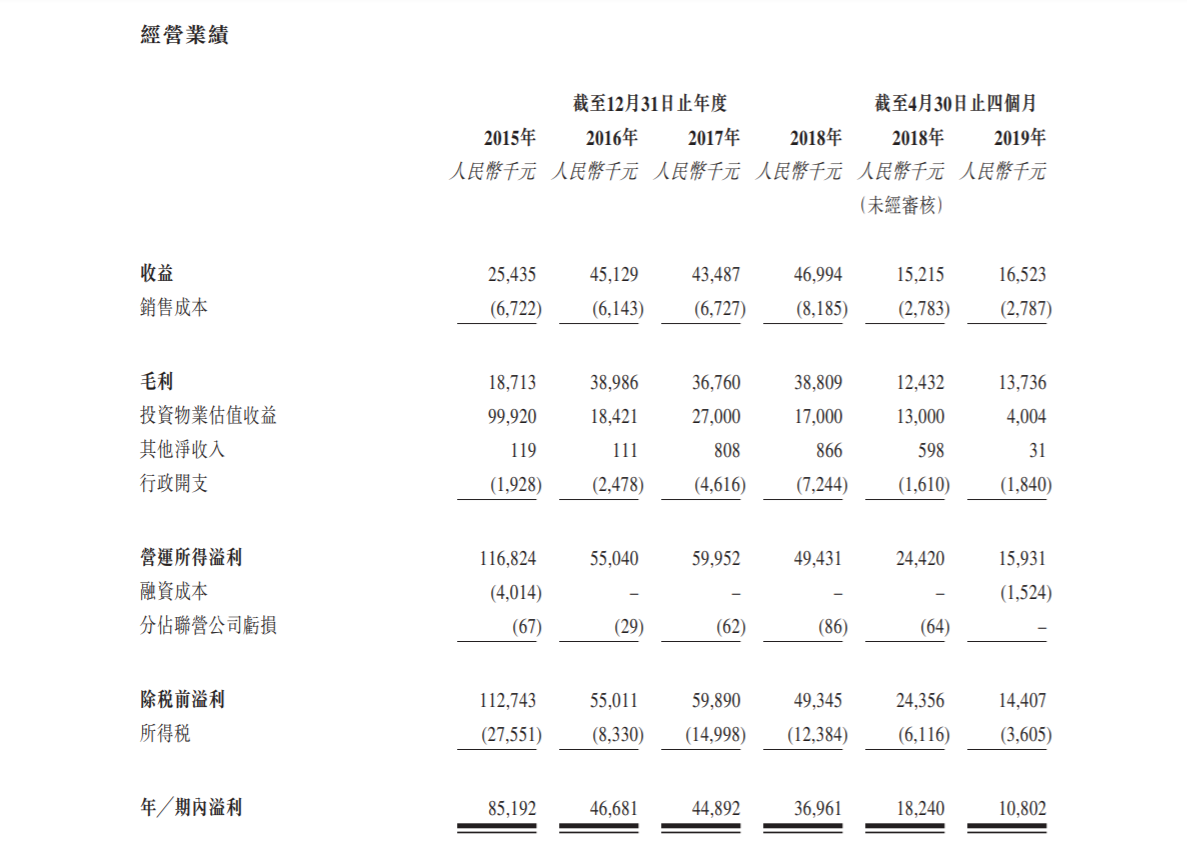

财务数据方面,公司2017财年至2019财年总营收分别为人民币4348.7万元、4699.4万元及5015万元,复合年增长率为7.39%;同期录得净利润4489.2万元、3696.1万元及3244.7万元,复合年增长率为-14.98%。2020年上半年,公司录得总营收2001.1万元,净利润1079.1万元。

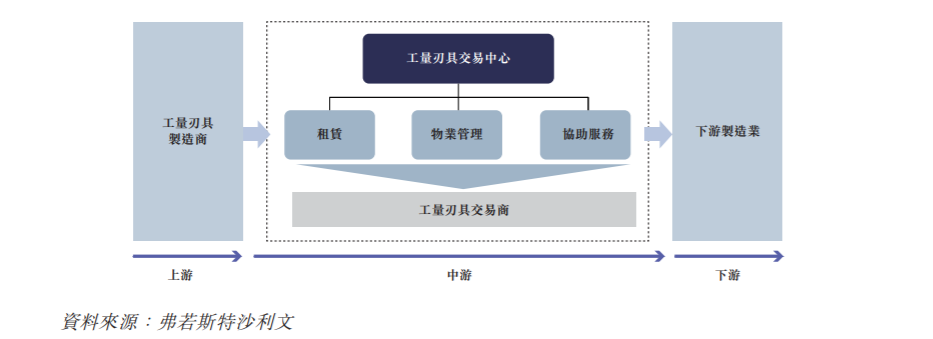

行业方面,工量刃具行业的上游是指为交易中心之交易商提供工量刃具的制造商;中游包括工量刃具交易商及交易中心。工量刃具交易中心的服务主要包括店铺租赁、物业管理及其他协助服务;下游包括纺织业、造纸业、制药业、汽车业等各种制造业。

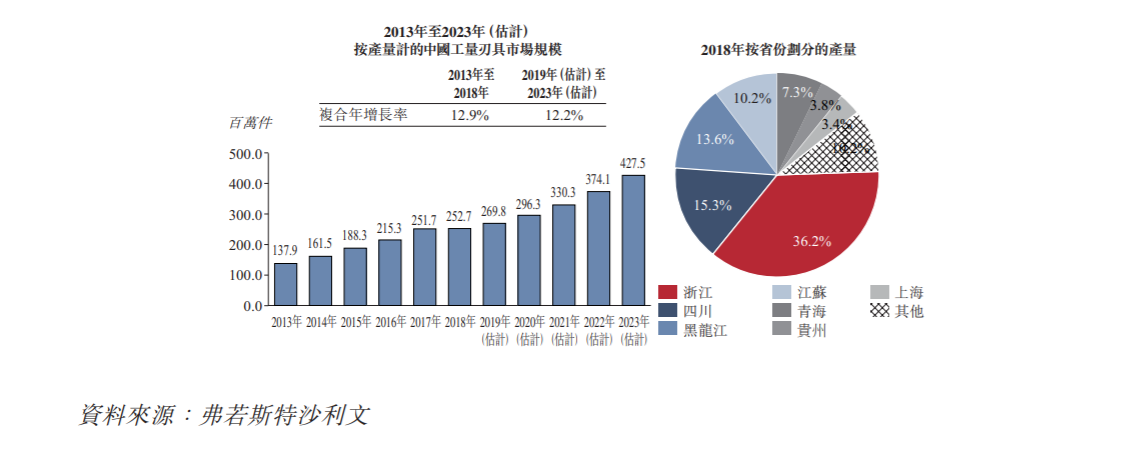

受机床业需求增长及出口需求增加驱动,工量刃具总产量由2014年的161.5百万件增至2019年的259.5百万件,复合年增长率为10.0%。由于经济周期问题,工量刃具产量增长率于2019年放缓。尽管受到COVID-19的影响,工量刃具的产量将不会遭受负增长,增长率于2020年将预期下降至0.6%。长期来看,考虑到对固定资产的投资增加及实施机床升级带来的额外需求,预期工量刃具总产量将于2024年进一步扩大到378.5百万件,2020年至2024年期间的复合年增长率为9.7%。

筹资用途方面,公司拟将股份发售所得款项净额用于以下用途:约70%将用于为建立及建造产业园的成本及开支提供部分资金,以扩张该公司于工量刃具行业的覆盖面;约20%将用于为三楼的进一步开发提供资金;约10%用于一般营运资金及其他一般企业用途。