5月27日消息,本周四京东物流发布公告,公司发行约6.09亿股股份,每股定价40.36港元,每手100股,预期5月28日上市。

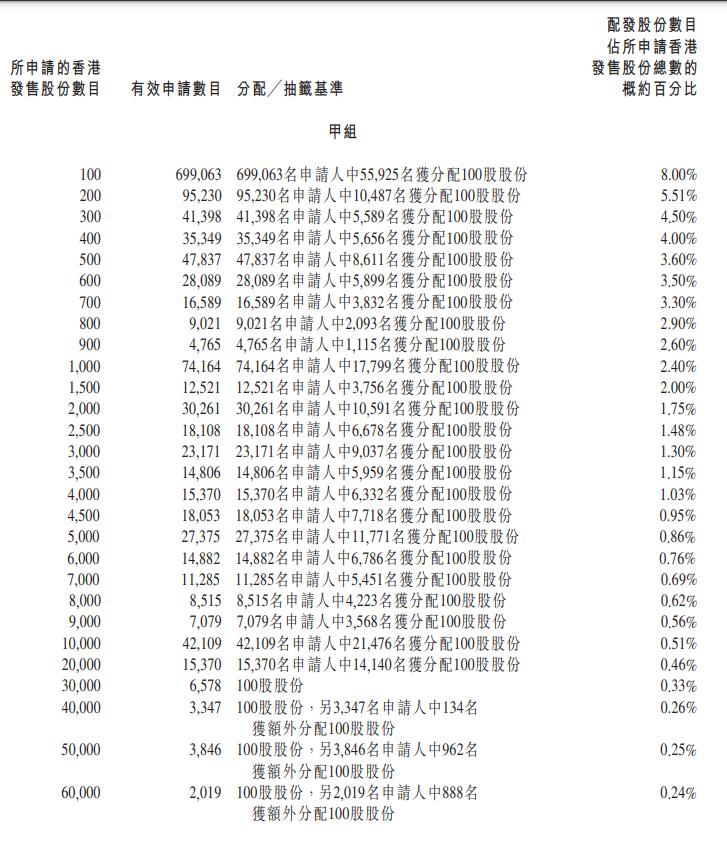

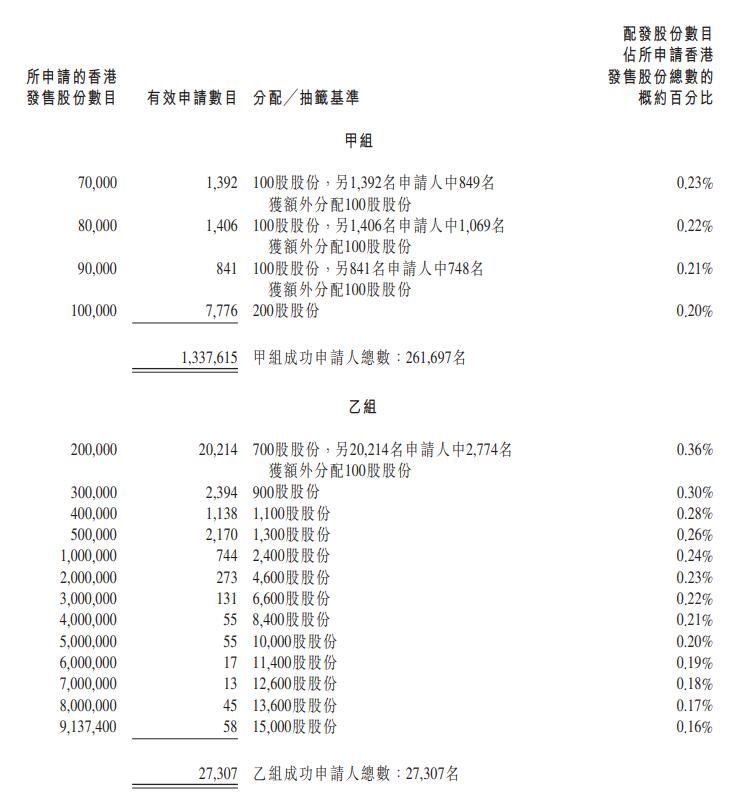

此外,国际发售获超额认购,发售股份最终数目为6.46亿股(其中包括超额分配的9137.41万股),相当于发售股份总数的106%(任何超额配股权获行使前)。老虎资讯整理相关数据如下表:

分配结果:

甲组每手100股,入场费4379.70港元。一手中签率8%,认购300手稳中一手。

乙组头为20万股(2000手),申购所需资金约8,759,387.74港元,获配700股(7)手。

据悉,京东物流是中国领先的技术驱动的供应链解决方案及物流服务商。根据灼识咨询报告,按2020年收入计,公司在中国一体化供应链物流服务商中排名第一。

公司通过科技赋能提供全方位的覆盖各个业务领域的供应链解决方案和优质物流服务,从仓储到配送,从制造端到终端客户,涵盖普通和特殊物品。2020年,公司为超过19万家企业客户提供了服务,覆盖快速消费品、服装、家电、家具、3C、汽车和生鲜等行业。公司作为京东物流于2007年成立的内部物流部门,十多年来,持续积累并建立自己的物流基础设施、技术以及运营和行业专业知识。

公司股东阵容中,京东集团-SW持股占比79.12%,高瓴资本持股占比2.9%。

财务状况方面,公司的总收入由2018年的379亿元增加31.6%至2019年的498亿元,并进一步增加47.2%至2020年的734亿元,2018~2020年的复合年增长率为24.65%;于2018~2020年,公司分别产生亏损约28亿元、22亿元及40亿元人民币。

行业方面,2020年中国一体化供应链物流服务行业的市场规模达人民币20,260亿元,预计到2025年将进一步增至人民币31,900亿元,复合年增长率为9.5%。此外,一体化供应链物流服务渗透率预计将由2020年的31.0%增至2025年的34.6%。