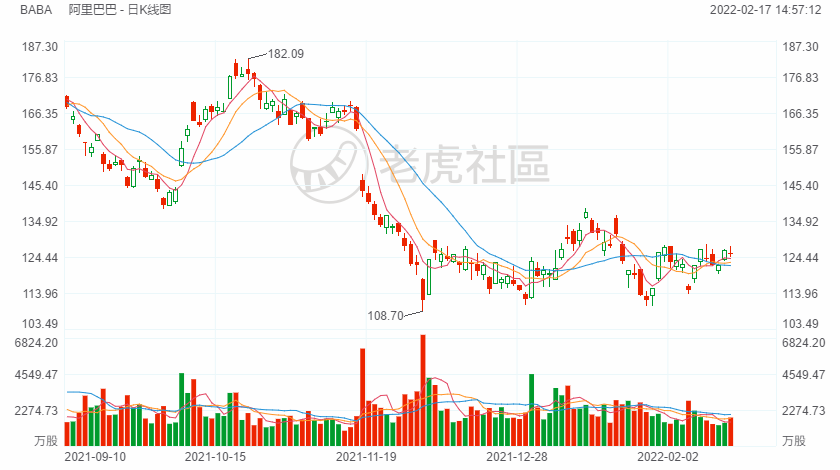

阿里巴巴将于2月24日(周四)美股盘前公布2022财年第三季度(2021年第四季度)财报。二季报以来,阿里巴巴美股股价跌超25%,一定程度反映出投资者对基本面的悲观预期。三季报的到来,能否成为股价结束调整,迎来反弹的契机?

上季度回顾

阿里巴巴上季度业绩不及预期,财报当日美股股价暴跌逾11%。财报显示,阿里巴巴第二财季(单位:人民币,下同):

- 营收2006.9亿元,同比增长29%,不及市场预期的2061.7亿元;

- 调整后净利润285.24亿元,同比下降39%,不及市场预期的332亿元;

- 调整后EBITDA 348.4亿元人民币,同比下降27%,不及市场预期的401.9亿元;

- 调整后每ADS收益11.20元人民币,不及市场预期的12.37元。

分业务来看:

- 商业收入同比增长31%至1711.70亿元,中国零售商业收入同比增长33%至1268.27亿元;

- 云计算业务收入同比增长33%至200.07亿元,为首次突破200亿元水平;

- 菜鸟网络收入同比增长20%至98.46亿元;

- 本地生活服务收入同比增长8%至95.13亿元;

- 数字媒体及娱乐收入为80.81亿元。

基于对当前宏观经济状况及竞争环境等的不确定性,阿里上季度调整了2022财政年度的总收入指引,预计2022财年总收入同比增长为20%至23%,此前预计为30%。

本季度看点

阿里巴巴可能会降低2022财年收入同比增长至少20%的目标。阿里第三财季收入增长可能收缩至11%以下,这增加了该公司在本财年实现增长目标的难度。由于新法规下的商业不确定性增加以及房地产市场的低迷,消费者的消费情绪疲软,中国四季度在线零售额的增速降至6%,而之前九个月同比增长13%。疫情下,这种疲软可能会持续到2023财年。

预计核心电商业务增长放缓

根据国家统计局数据计算得出,2021年第四季度实物商品网上零售总额同比增长6.1%(10月-12月同比增速为8.7%、7.4%、1.9%)。

鉴于阿里在大盘中已经有较大占比,预计第三财季核心电商GMV增速接近大盘,但考虑到商户补贴及扶持的增加,CMR增速或将慢于GMV增长,CMR预计增长1%左右。(前两个季度同比增长14%/3%),增速进一步放缓。预计季度内中国零售其他收入同比增速放缓至20%左右,主要由于消费低迷以及高鑫零售并表满1周年,根据CNCIC,10月/11月全国百家重点大型零售企业零售额分别同比-5.9%/-9.8%。

淘特和淘菜菜将是阿里巴巴未来国内电商AAC及GMV增长的主要驱动,目前都处在早期的用户积累阶段,GMV贡献尚不显著,预计2023财年将能看到更多的订单及GMV的转化,预计阿里巴巴2022财年末将实现国内AAC达到10亿的阶段性目标。

国际商业方面,欧盟关税调整影响或一定程度扰动速卖通业务进展,此外土耳其的汇率波动也将对Trendyol造成影响,季度内板块收入同比增速也将有所放缓。

云计算受宏观和监管影响增速放缓

预计季度内阿里云收入同比增长25%左右,相比上季度增速放缓,同时板块收入增速的下滑及钉钉亏损也将对盈利造成一定影响。一方面公有云受到了头部互联网客户终止合作及在线教育和游戏行业的监管影响,另一方面混合云板块则因宏观逆风,导致政企数字化转型预算及项目进展面临一定阻力。

但短期挑战不该阿里云长期向好趋势,助力传统行业数字化转型正成为驱动阿里云增长的重要动力,阿里云仍是生态内最具潜力的板块。中国信通院预计中国云计算市场未来5年复合增速达37%,到2025年中国市场规模将超过1万亿元。《“十四五”数字经济发展规划》中,也明确提出“加快企业数字化转型,推行普惠性‘上云用数赋智’服务,推动企业上云、上平台”。

创新业务及其他:架构理顺后或有新变化

随着2022年初阿里对集团架构的重塑,对于顶层架构的分权在增强,而业务条线的权力却在集中,四位大总裁的战略地位提升直接带来管理效率的提升,各板块下的业务将受统一的管理思想进行布局。通过组织能力驱动创新业务发展,将更注重发展质量而非单纯拓宽规模,效率提升将带动服务深化。预计创新及其他板块收入增速在30%左右。

分析师预测

根据彭博一致预期,阿里巴巴2022财年第三季度营收2453.76亿元,同比增长11%;调整后净利润441.85亿元,同比减少27.1%;调整后EPS 16.198元,同比减少26.4%。