作者:杨德龙 李赫

相关标的:$黄金主连(GCmain)$ $黄金ETF(159934)$ $微黄金主连(MGCmain)$ $上海黄金(美元)主连(SGUmain)$ $上海黄金(离岸人民币)主连(SGCmain)$

一、黄金的三大资产属性

黄金是种非常复杂的资产,其具有三大属性:货币属性、商品属性、避险属性。这三大属性相互轮动,互相影响,形成了黄金涨跌的路径。

货币属性属于长期属性,黄金与美元呈负相关(图1)。黄金作为货币的历史可谓悠久,中国春秋战国使用的“郢爱”金币、古罗马亚历山大金币、波斯金币,距今都已有超过2000多年的历史。而造就黄金成为一种世界公认的国际性货币是,在1944年5月签订的《布雷顿森林体系》。虽然布雷顿森林体系在1973年完全崩溃,但黄金的世界货币特定和与美元挂钩的特性,被保留了下来。

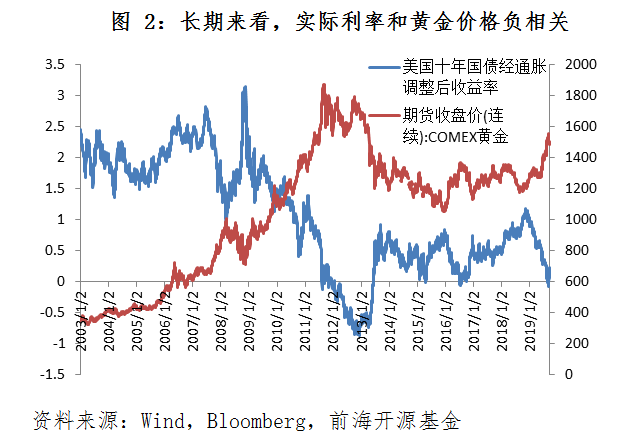

商品属性也属于长期属性,黄金与实际利率呈现负相关(图2)。根据费雪公式,当通胀上行时,实际利率下降;当通胀下降时,实际利率上行。而黄金是种很好的抗通胀资产:通胀向上时,黄金价格随之上升;通胀下降时,黄金价格回落。所以,黄金与实际利率呈现负相关。

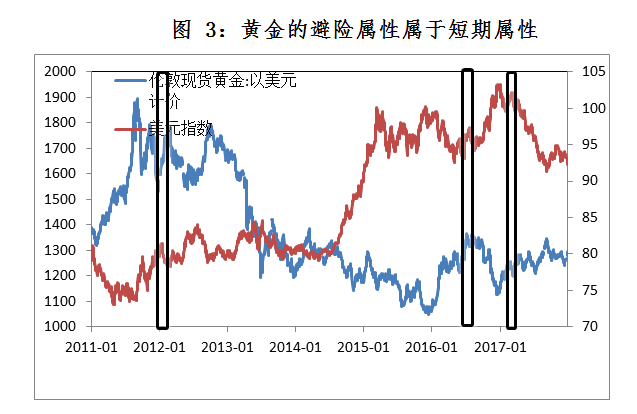

避险属性属于短期属性,短期内决定了黄金价格的走势(图3)。从历史数据来看,2008年后,受到欧盟经济波动(英国脱欧、欧债危机)、地缘政治因素、美联储货币政策等“黑天鹅”事件影响,黄金体现出避险属性,都出现过短期的上行,同时伴随着美元指数的上行,这是由于美元指数也是避险资产的一种。2011年11月,欧债危机持续演化,加深了避险情绪,金价上行;2016年6月到7月,受到英国脱欧公投通过的影响,市场对于英国和欧盟的经济前景持悲观态度,全球避险情绪浓厚,黄金价格从1200美元/盎司附近上行至超过1300美元/盎司;2017年2月,特朗普正式宣誓就职美国总统,其有关汇率、贸易和移民等方面的言论引发了对贸易的担忧,同时美国新政府减税和增加开支议程还有待批准,在美国国内政策和贸易不确定性加深的背景下,投资者对于避险资产偏好有所提升,金价上行。

二、从黄金三大属性转变,来分析本轮上涨的推动因素

从2019年初至2020年2月24日(图4),黄金率创新高,涨幅高达30.3%。如此大的涨幅,历史上仅次于2007年美国发生次贷危机时的30.98%。如此好的涨幅到底是由什么样的因素推动起来的呢?

第一阶段是2019年1月到3月,黄金价格微涨1.7%,主要是由于商品属性。2019年1月到3月,黄金价格波动区间在-0.3%到5%之间,可以看出有一定的上升动力。这一阶段由于2018年12月的“习特会”后,中美贸易关系出现缓和,避险属性并不是主要驱动因素;美元指数在这一阶段,波动区间在-1%到1.5%之间,平均波动在0.3%附近,比较稳定,显示出货币属性也不是这一阶段的黄金的主要属性;从美国实际利率来看,这一阶段美国10年期国债实际收益率下降43个bp,可以看出黄金价格这一阶段微涨主要是由于实际利率的下调,商品属性成为这一阶段的主要表现属性。

第二阶段是2019年4月到5月,黄金价格整体偏弱(平均涨幅-0.7%),是由其货币属性确定的。2019年4月到5月,黄金价格波动区间在-1.9%到1%之间,出现了2019年最弱的黄金价格(1269.5美元/盎司),上涨动力较弱。商品属性不再是这一阶段主要影响属性,美国10年国债实际收益率平均变动在0bp上下;避险属性来看,这一阶段也并未发生较大的“黑天鹅”事件;由于2019年4月公布的美国第一季度的GDP增速超预期(3.1%),并远超其他发达经济体(欧盟0.4%、日本1.2%),导致美元指数这段时间比较强势,回升了大概1个百分点左右。

第三阶段是2019年6月到10月,黄金价格大涨10%,主要是由于避险属性决定的。2019年6月到10月,黄金价格波动区间在0.5%在17%之间,很强的上涨动力。这一阶段主要是由于中美贸易谈判再起波折,市场避险情绪明显上升所致。由于美元也属于避险资产的一种,所以当黄金价格主要是由避险属性主导时,美元指数也会出现上涨。2019年6月到10月,美元从6月初96.12迅速上涨到2019年全年最高点的99.4。

第四阶段是2019年11月到12月上旬,黄金下跌2.7%,这段时间黄金价格主要是技术回调。2019年11月到12月上旬,黄金价格波动区间在-4%到0%,整体比较弱,主要是由于前一阶段价格上涨速度过快,出现技术回调。从三大属性来看,美元指数从高点回落至97.5附近波动;美国10年国债实际利率变动幅度也比较小,在0.15%附近波动;中美关系再次缓和,并在12月13日确认第一阶段协议达成。

第五阶段是2019年12月下旬至今(2020年2月24日),黄金上涨5.8%,主要是由避险属性和商品属性决定的。2019年12月下旬至今,黄金价格波动区间在0.1%至14%,上涨动力较强。美元指数这段时间也比较强势,从97上涨至100附近。美元指数和黄金价格共同上升是避险属性的特征,这段时间也是“黑天鹅”不断:美伊冲突、疫情扩散、美国**党大选候选人等。美国10年期国债实际利率下降39个bp,体现了市场对经济下行的担忧和未来货币政策宽松的预期。整体来看,第五阶段是由避险属性和商品属性共同作用下。

三、未来黄金能否再创新高?

进入2020年,随着伊朗事件、疫情扩散的冲击,避险情绪再次短暂上行,黄金上涨到了历史高点1689美元/盎司。未来黄金如何变化?关键还是要看资产属性如何改变。

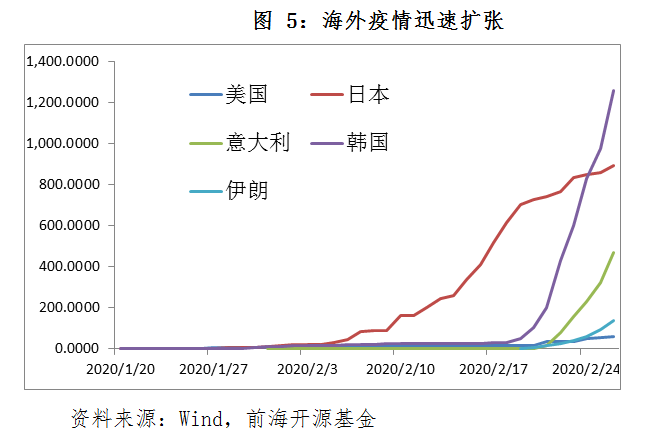

海外疫情迅速扩散,避险属性短期看影响较大(至少将维持整个一季度);从长期来看,2020年可能是长期动荡的开端。从2月17日后,日本、韩国、意大利、伊朗等国疫情迅速爆发,短短一周时间确诊人数增加2322人(图5),造成海外股市大幅度下跌,市场避险情绪上升。如果把时间尺度放大,目前我们可能处于技术周期下行的末端。从中周期角度来看,缺乏新技术创新会导致国际原有的分工和利益格局被打破,因为蛋糕小了,摩擦大了,比如中美贸易摩擦。这通常会造成国际局势紧张,甚至战争。所以,未来随着各国、各地区摩擦的增大,避险情绪会不断冲击。

从货币属性和商品属性来看,各国维持增长的主要手段依旧是货币政策,手段没有太多新意,就是降息、扩表、负利率等。无论哪种手段,都会导致实际利率的下行;长期来看,实际利率与黄金是负相关的,有利于黄金上涨。但降息、扩表等货币政策操作则会导致美元指数下跌。另外,本轮美国经济经历了历史最长的扩张周期,开启于2009年6月已经走过了126个月,而美元指数也随着经济的扩张一路上升至历史高点;然而2018年底以来,受贸易摩擦、政府关门和融资成本上升等多方面因素影响,美国工业生产、企业投资等数据开始放缓,经济景气度有所回落,只有失业率还比较强势,未来美国经济大概率下行,将拖累美元指数。

所以,从资产表现上看,最确定能够受益的可能就是黄金。以1973-1982年为例,股票基本10年没有上涨、美元指数下跌了22%、黄金价格上涨4倍多。这一现象在未来可能会再现,只不过形式不同。未来美国为了保证其“美元霸权”,会越发频繁的对弃用美元的国家进行制裁;但越是通过制裁和武力来维持,越说明这个信用已经松动。而一旦美元逐步遭到弃用,美元对非美货币以及黄金将出现趋势性的贬值。

精彩评论