有利的不对称性说的是:当一件事情发生时,它带给你的获益比损失多,带给你的好处比坏处多。

杠铃投资组合 =极度安全的资产+高风险高回报资产

其中极度安全的资产占总资产比重为90%,而高风险资产占比10%。在保证安全的前提下,用很小一部分去搏更大的收益。这个组合损失有限,但收益是敞口的。

你可以按照这个逻辑去设置自己的理财计划:把一小部分资金(比如10%),放到那些当黑天鹅事件发生时从中获益比损失大很多的金融产品上,比如期权。假如黑天鹅事件最终没有发生,你的损失就是早已锁定的10%;但如果黑天鹅事件发生了,你的获益就远远超过了10%。

在生活中,保证稳妥的情况下,用少部分时间,少部分钱来冒险,来获取更高额的收益。一定要参与一些小赌博,冒一些小风险,让自己始终处于学习区,保持对这个世界的好奇与敏感。

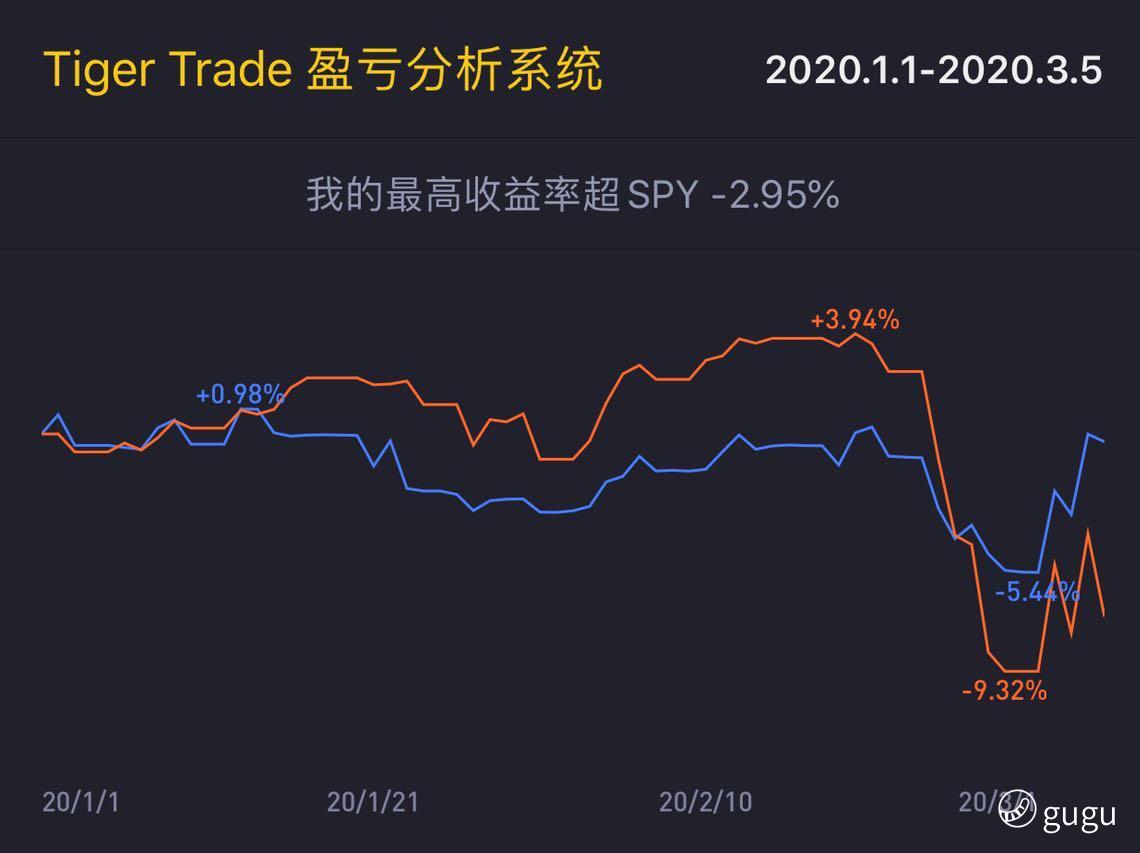

可惜最近有点忙,一直没空读完《黑天鹅》和《反脆弱》。如果早点理解到这些,在2月12日晚上我估计会加大Gild的期权仓位。难得遇到如此波动的市场。2020年前2个月不亏不盈利,如此平坦的收益线,boring呀。1%的对冲仓位,是个保险锁。

投资大师都是哲学和思想大师,他们用书和自己的投资模型,呈现了各自观察世界的方法。我们大多数人的世界观是被原生家庭、个人经验&体验、周围人,灌输和同化。投资做的好的人,特别是天才们,都会有一套自己的观察和总结。他们能告诉你一个不一样的世界,在你原先的世界里从来没有领略过的世界。他们能告诉不一样去观察世界的维度,让你用全新视角去思考。

我一直很喜欢历史学家格兰特的一句话“历史大多数是猜测,还有少部分是偏见。”实际上,现实的世界也是如此。很多时候,我们对于身边的事的判断,也都是我们每个人的猜测而已。

年轻气盛的时候,我就觉得,我的老板只是因为掌握更多公司层面信息,所以比我牛。后来等我开始带团队的时候,我尽量做到信息公开透明,希望团队每个人都很牛。但是慢慢发现,“信息”只是表面,同样一件事,在同样的信息面前,每个人的行动是不一样的。实际上,决定我们行动的,都是底层的认知和世界观,只是我们大多数时候不自知而已。想要打破这一切,阅读大师亲笔撰写和叙述的文字,可能是我知道的最平坦的捷径。

$吉利德科学(GILD)$$阿里巴巴(BABA)$$Zoom(ZM)$$Beyond Meat, Inc.(BYND)$$瑞幸咖啡(LK)$$1.5倍做多波动率指数短期期货ETF-ProShares(UVXY)$$Moderna, Inc.(MRNA)$

精彩评论