Gary Antonacci在2014年出版了《Dual Momentum Investing: An Innovative Strategy for Higher Returns with Lower Risk》,引起了投资界的剧烈反向。该书在国内有中译版本,书名叫《双动量投资:高回报低风险策略》。双动量投资是Fama and French关于“premier anomaly”理论的重要延伸。

双动量投资现在已成为对冲基金和长线投资者青睐的策略,曾经有过这样比喻:如果把量化策略比作一颗长满苹果的苹果树,双动量无疑就是这棵树上长得最低的里面最甜的那个苹果。因为其原理简单,操作易懂方便,历史表现也非常吸引人。portfoliovisualizer也将该策略收录其中,成为长线投资的一个典型的timing model(时机模型)。有兴趣的朋友可以在国内购买中译版本学习,该书共240页,从动量原理、资产选择、beta和风险管理、历史表现等各方面进行阐述,本帖旨在将其精华部分做个浅显易懂的教程和大家分享。

双动量顾名思义含有动量:绝对动量和相对动量。我们先说绝对动量。

1、相对动量:

1、建立一个股票池,放入你心仪的一篮子股票。

2、选取一个基准标的,可以是任意股票。

3、选取几段特定的时间作为动量的考核。

4、将股票池内的所有股票与基准进行比较,得出股票动量的排名。

5、选出动量排名前N的股票进行投资(N可以自由选取)。

6、如果股票的动量都低于基准,则用基准物进行投资。

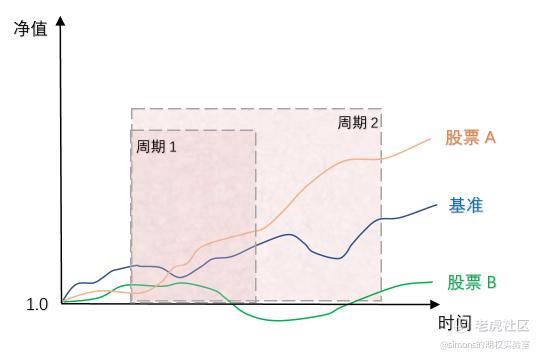

假定我们设定2个考察周期,对股票A、股票B、基准物在这2段时期内进行动量考量,得出相对动量最佳的股票。在图上我们应该能得出:股票A动能>基准动能>股票B动能,在周期2结束后,买入股票A。

注:这里看上去似乎是买入前期涨得好的股票。其实动量计算方式比较复杂,考察周期跟权重可以根据自己喜好和经验设定。但所有这些都不需要自己计算,我们可以借助portfoliovisualizer。

2、绝对动量:

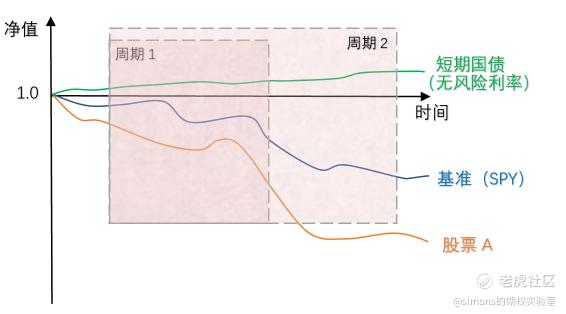

1、选取一个绝对动量基准物,一般为SPY。

2、当绝对动量基准物考察周期内表现不如短期国债利率时(一般为大盘下跌的时期),买入特定的资产。这里买入的一般为与大盘负相关的资产(TLT、IEF等)或者是持有现金。

3、实测

Portfoliovisualizer提供了双动量Dual Momentum的回测工具。网址是https://www.portfoliovisualizer.com/test-market-timing-model#analysisResults

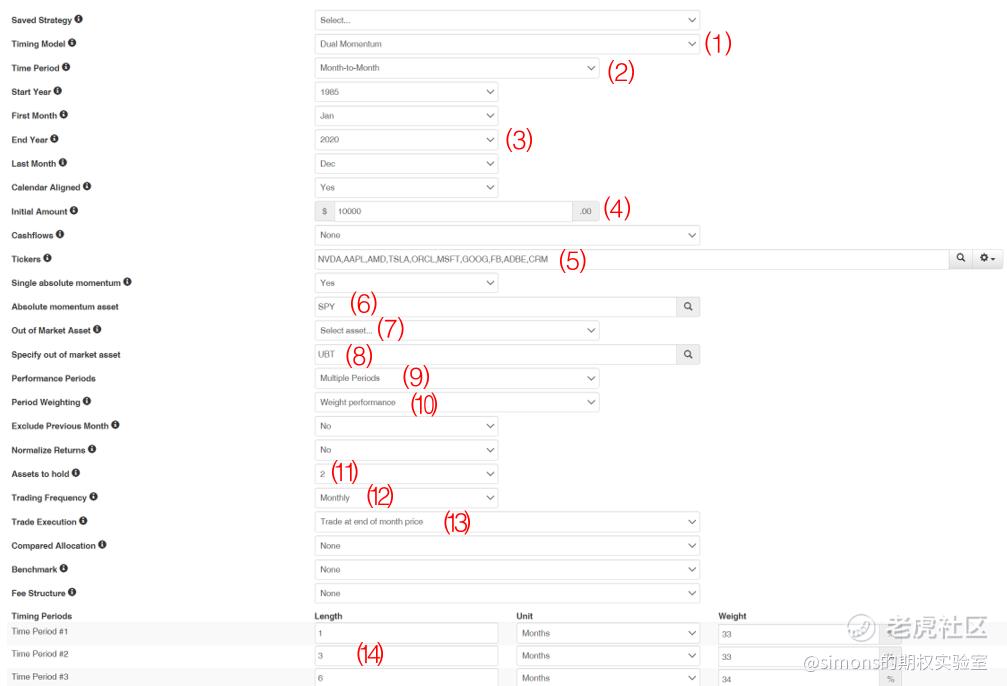

在工具界面,我们进行如下设置:

1、选择dual momentum模式。

2、选择month to month,按月进行计算。

3、选择时间,最早可以选择1985年,但是计算的数据取决于最晚上市的那只股票时间。

4、设置起始的资金量。

5、输入股票代码。我们挑选十大科技股:NVDA、AAPL、AMD、TSLA、ORCL、MSFT、GOOG、FB、ADBE、CRM作为我们的股票池。

6、输入绝对基准物的代码,这里选SPY。

7、选择绝对基准动量不足购买标的。

8、这里选UBT,2倍做多国债。

9、选择动量的考察周期,这里选多周期。

10、选择周期内表现的权重,这里选Weight performance。

11、在股票池内选择2只相对动能最强的股票。

12、选择每月调一次仓。

13、选择动能考察的周期,这里选择三个周期,分别为1个月、3个月、6个月,每周期占权重为1/3。

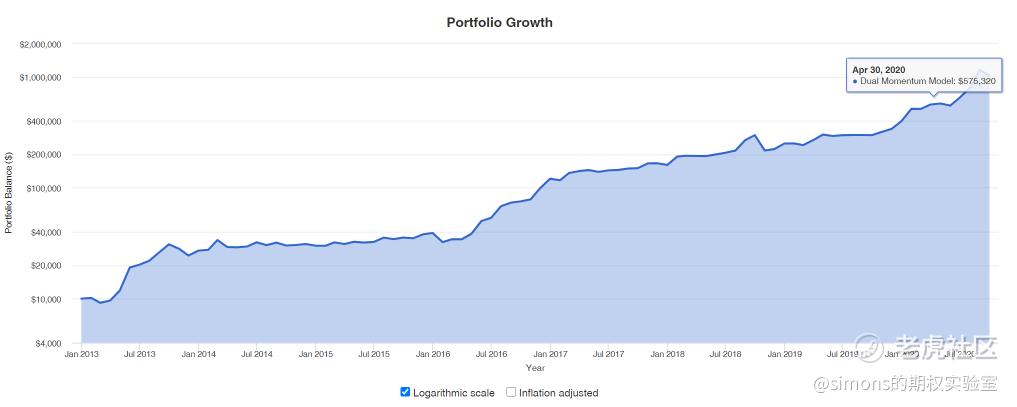

回测结果可以看到从2013年1月至今双动量策略每年的复合年化可以达到令人惊喜的 86%,击败了所有单独长线持有科技股的表现,第二名为特斯拉只有75%。风险方面也得到了相当的控制,没有亏损的年,最差的年收益也有11%,最大回撤居中,夏普比率达到最高。(以上不构成投资建议)。

双动量策略就介绍到这里,有兴趣的小伙伴可以留言讨论,后面还有更多有趣的策略和模型送出,请大家点击关注。

精彩评论