推荐4个长期观察和跟踪美股场内ETF

纳指100指数ETF(QQQ)、标普500指数ETF(VOO)、罗素2000指数ETF(IWM)、半导体指数ETF(SMH),这4只美股场内ETF,是我一直长期观察和跟踪的指标。其中,罗素2000指数代表美国市场上的中小型股,是一支专门涵盖有巨大增长潜力的小型公司的股票指数长。与成分股都是美国大市值公司的标普500指数或纳斯达克100指数不同的是,罗素2000指数的成分股都是小市值公司。纳斯达克100指数和标普500指数代表的是美国最具代表性的大公司,包括耳熟能详的知名大企业如苹果、谷歌、微软、亚马逊和Facebook等,其中有些公司的市值最高可达几千亿美元。而罗素2000指数中仅有2只股市值超过100亿美元,平均市值仅为10亿美元左右。

在小盘股指数罗素2000指数中,根据老虎最新数据显示,金融20%、医疗保健20%、信息技术14%、可选消费占13%、工业13%,其他包含能源、材料、公共事业、消费品、通信等,共20%。

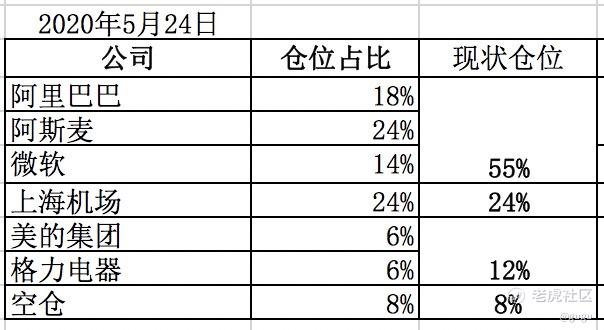

如果不清楚美股买什么的话,这4只ETF都是不错的配置。我自己目前没有持仓任何场内ETF,比如我看好半导体全球发展,我直接配置是阿斯麦,芯片股的上游龙头企业。选股的风险是比较大,ASML长期滚动市盈率50倍,之前一直没有找到合适的时机进入,这次因为疫情,给了我一个不错的买入时机。但是从我一开始买入,一直跌,回头看看能够坚持完成建仓,这次我给自己70分。过程和结果都是满意的。

A股最具成长性的科技公司,场外基金要不要配置一些?

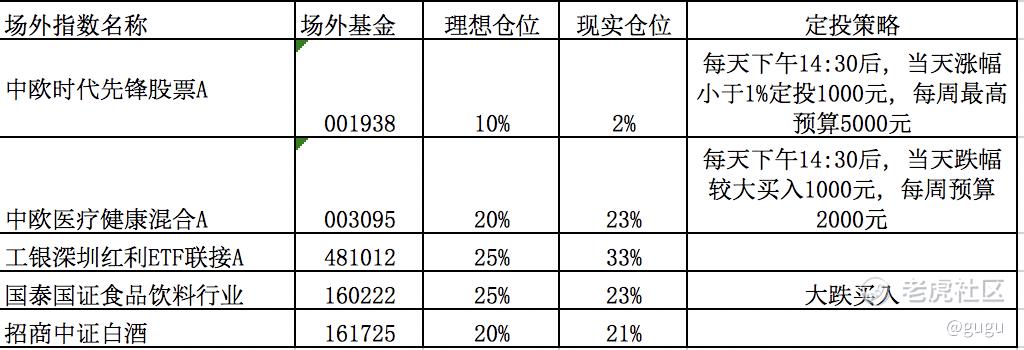

一直以来,我做A股场外基金定投,都聚焦在大消费、白酒、食品和医疗。也许有人要问作为宽指的深圳红利呢?深圳红利的行业分布60%在消费。最近一直在考虑,A股最具成长性的科技公司,要不要配置一些?

A股的科技基金选哪只,我在主动基金、中证500、创业板指数中犹豫了一阵。整体上创业板100比中证500表现更好,更能代表新兴成长板块,ROE更高,盈利能力更强,不过因为行业分布更集中,收益更好的同时,风险波动也更大。

中证500成份中科技股含量较高,前100家公司不错。从市值排名第101-到第500期间的公司,质地比较差。以下是排名101-110的10家公司,排名201-210的10家公司。大家看看净利润和roe,差到极致。像我这样喜欢白酒和消费的投资者,怎么能下手选择中证500呢。如果有中证500前100家组合的产品,我还是比较愿意选的。研究了半天,国内没有中证500的前100家公司的组合,最后只能放弃,

而创业板100,估值整体偏高、净利润等核心指标偏差、商誉比例过高、股权质押风险凸显。整体来看,中国中小企业的活力,与美国相比,差距还是比较明显的。

选了半天,最终还是决定选择主动基金,让优秀的基金经理帮我挑选科技公司。大致研究一下,我选定了周应波的科技主动性基金中欧时代先锋股票A。

中欧投资大咖云集

葛兰·中欧医疗健康混合,当下最火的医药主动基金。我自己一直买入她的产品,具体不展开说,今天重点推荐下面这位。

周应波,擅长TMT、高端设备等新兴产业的投资,协助科创股票投研。投资框架和投资理念,整体上我对他认同度比较高。网上他最新的一次访谈是2020年3月30日《致时代先锋持有人,这是一份周应波的投资实录!》,大家感兴趣自己搜索看看。

时代先锋选股逻辑和标准:受益于科技进步而产生的新兴产业。这些产业是以重大技术突破和重大发展需求为基础,对经济社会全局和长远发展具有重大引领带动作用的产业,具备知识技术密集、物质资源消耗少、成长潜力大、综合效益好等特征,

从资产配置角度,消费60:医疗20:科技10:其他10,还是个不错选择。最近我还会继续找找科技类场外基金,如果有好的产品,也欢迎大家推荐。

中国消费+美国科技,我的股票基金投资大方向一直没有变过。当前中美局势愈发激烈,后期必将逼的国内各个行业,科技创新自力更生。加仓中国科技,也是最近的一点点有感而发。

最后,同步一下我股票组合,整体上空仓10%。期权赚了一点小钱。A股仓位已满,国旅90元抛掉,加仓了美的和格力。港股打新康方生物,吃了点肉。接下来,股票持仓没啥可分享,一直如此,变化很小。最近开始看美团,先拿了一点,等看完财报后再决定。

精彩评论