volatility targeting是一个当今对冲基金普遍采用的头寸管理策略,原理也比较简单复杂,涉及到波动率聚集原理、几何布朗运动、反马丁格尔理论等,这里不展开。

Volatility一词做期权的朋友不会感到陌生,期权的IV即为implied volatility,隐含波动率。那么volatility就是波动率的意思,实际上它就是资产收益率的标准偏差。

举个例子,AAPL过去4天每天的收益率为2%、1%、-0.5%、-1%。那么AAPL过去4天的标准就是这4个值求标准偏差,记为Std(4)。这个值可以表征AAPL过去4天的波动率volatility。

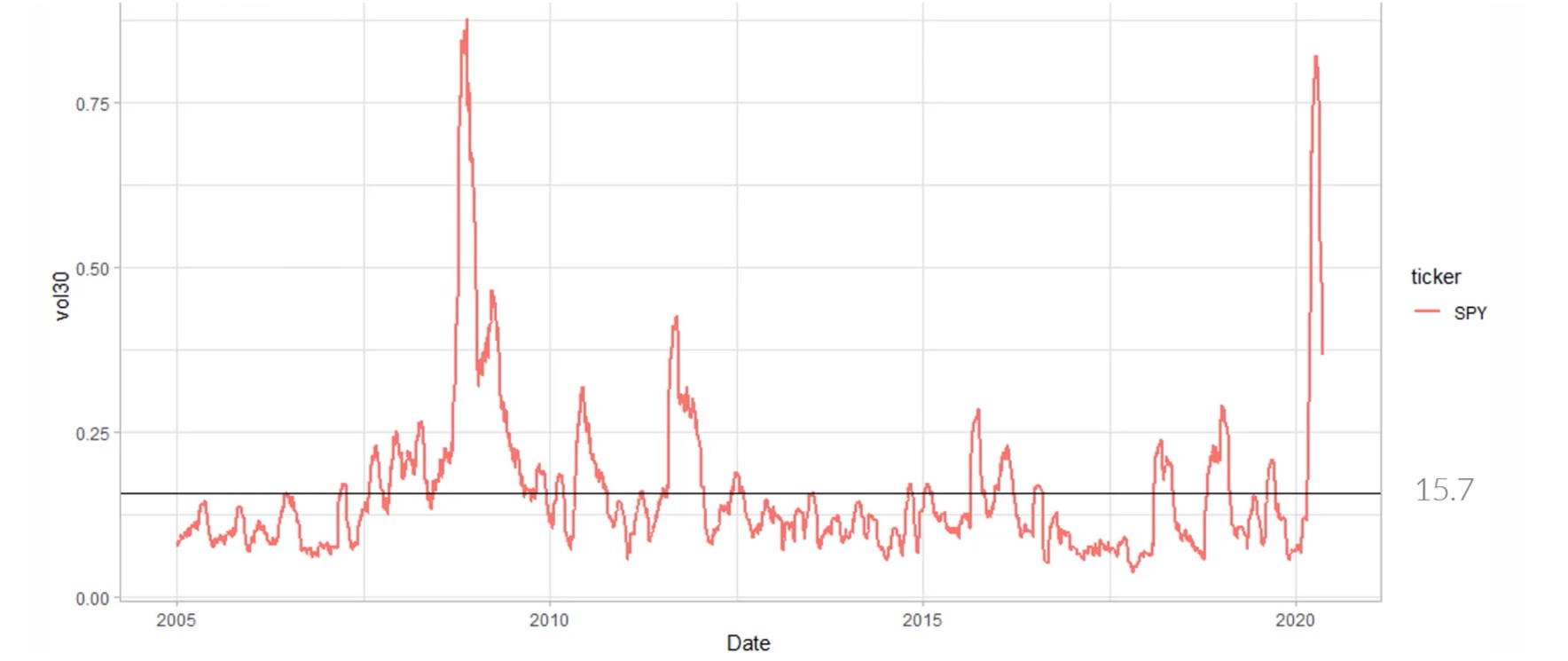

从上面看出volatility是衡量资产波动剧烈程度的指标,其实volatility是最重要的一个风险指标。SPY常年的volatility(年化)在15%左右,VXX在50%左右。做VXX的更容易比SPY亏光,这是一个简单的道理。

我们知道了volatility,那么volatility targeting是怎么回事呢?接下来我们用SPY举例。

图上是SPY从2005年开始至今的volatility图表。纵坐标vol30指的是过去30天的日收益率的标准差,横轴表示时间。从这图可以看出,SPY并不是一个“平静”的资产,2个波峰代表着08年金融危机及2020年的疫情暴跌。但对所有值进行平均,值为15.7(图中黑色横线),还是属于比较低风险的资产。

现在有一个对冲基金,拥有100k的资金,想做多SPY。我们知道对冲基金都是使用低风险的策略控制最大回撤和volatility,回撤太大会有赎回压力。所以其不会将资金全部投入SPY,会使用volatility targeting策略,将整个头寸的风险控制在15%。假定其建仓SPY的时候vol30为30%,那么其使用的资金为 100k*(15%/30%)=50k。有朋友会问为什么要控制在15%?因为之前图上显示spy2005年至今平均波动率为15%。

这里注意每天收盘后vol30就发生了变化,也意味着如果要锁定15%的volatility,每天都需要调整资金量。

整个策略从2005年开始回测,结果如下:

红色线为直接全仓购买SPY的收益曲线,蓝色为使用volatility targeting策略的收益曲线。2条收益曲线的基本参数如下:

1、全仓持有:复合年化收益率:0.0811;sharpe ratio:0.412; 最大回撤:55.2%。

2、volatility targeting:复合年化收益率:0.106 ;sharpe ratio:0.604; 最大回撤:36.3%。

可以看到使用了volatility target后收益率曲线有了明显的改观,不仅提高了收益率,而且很大程度上控制了风险,降低回测。

以上只是一个初步的例子,其实该策略还有更广阔的空间去挖掘,可以进一步提升收益率和控制风险,有兴趣的朋友可以关注我。

$特斯拉(TSLA)$$标普500ETF(SPY)$$短期VIX期货ETN(VXX)$$英伟达(NVDA)$$阿里巴巴(BABA)$$拼多多(PDD)$$苹果(AAPL)$$谷歌(GOOG)$$Netflix, Inc.(NFLX)$ $${{48ba771a0c8e4ddbbc70538656dadc2b}}

精彩评论