“投资还是要做自己擅长,能把握战场主动权的事情,所谓胜兵先胜而后求战。”

“其实包括我们在内很多美国和亚洲的对冲基金都看到了瑞幸的潜在问题,并做空了这只股票。说到底,这并非一个‘出乎华尔街预料’的作假案子。 ”

“远离现金流和收入严重背离的业务,不管它的增速如何高,独角兽的光环多么炫目。”

“市场对石油中期需求其实没有那么悲观,11月-12月的期货都很稳定在30美金以上,说明市场并不认为石油需求会在2020年崩盘。”

“投资人需要一点想象力,能够在基本面和市场narrative中connect the dots,把隐藏的图案拼出来,发现其中的缝隙(错误定价)- 这个摸索拼图的过程本身就让我乐在其中。”

“凯撒鏖战庞培于希腊, 北非,西班牙各个战场,不管顺风逆风,始终强调三个字:主动权。为了能够制敌而非制于敌,他勇于大踏步的前进,大踏步的后退,具超凡的耐心跟对手周旋,只有在机会出现的时候才会发动致命一击。”

——Stone Forest Capital合伙人兼董事总经理Rob Li

Rob Li是一家位于纽约的全球股权投资管理公司Stone Forest Capital的合伙人兼董事总经理,负责全球科技,消费和工业板块的投资事宜。

在此之前,他曾任职于Slate Path Capital(前老虎基金),摩根士丹利(Morgan Stanley)私募股权投资基金,以及瑞士信贷(Credit Suisse)的投资银行并购部。

Rob Li的投资理念以及策略是front run机器——专注于抓机器无法捕获的机会。作为一名华尔街资深基金经理,他为我们分享了具体的实操方法,以及来自华尔街的最新动态。

左三为:Rob Li

以下是《锐问》专访:

聊投资理念

1、先简单介绍下自己,你在美国呆了多久?

我在重庆长大,中学毕业之后去美国念大学,修历史和国际关系的双学位,耶鲁本科毕业后误打误撞进入华尔街,目前十多年了。

2、你个人整体的投资思路和理念是什么?什么理念对你影响最大?

我的投资理念,归根到底一句话,就是要front run机器。

机器取代人类主导股票交易,是全球股市过去十多年的最大趋势。自2003年以来,机器/量化交易 (quant trading) 在美国股市的市场份额从15% 连续翻了六倍,迄今接近90% 。很多人相信,随着高频另类数据(alternative data)大规模应用,未来必将是机器投资一统天下。然而正如黑格尔所讲, “任何增长的事物必然包含其自我毁灭的因素” , 全球股票市场上目前最重要的一个投资机会,我认识恰恰是机器交易的爆发性增长创造出来的。

我们知道,机器决定买(或者卖)任何一只股票,都依托于大量的硬数据(hard data)。没有足够多样本,足够少噪音,足够高频率的高质量数据来喂机器,再强劲的算法也是无米之炊。

对数据的高度依赖,就是机器交易的阿喀琉斯之踵;而基本面投资者所要做的,不应该是跟机器硬拼有高频数据存在的短期刺刀,而应该采取“非对称战争“的策略,以己之长,攻彼之短,集中火力去抓机器吃不到的机会—那些尚未被硬数据反映的定性基本面变化拐点。机器交易占据的未来市场份额越大,这样的超额收益(alpha)机会反而就会越多。

很多优秀投资前辈的理念都对我有很多启发, 包括Seth Klarman的安全边际和他对概率的理解 ,John Griffin的注重市场叙事(narrative)和错误定价(而非仅仅关注公司基本面本身),以及George Soros的市场反身性。

3、怎么才能front run机器?这对投资者提出了哪些要求?

巴菲特合伙人Charlie Munger 有一句名言 “always invert (永远反转思考)” 我们不妨来从反面入手,先思考一下什么样的机会是机器有绝对优势,我要坚决放弃的。答案是:任何有足够多样本,足够少噪音,足够高频率数据的短期机会。

以$安德玛公司A类股(UAA)$为例,在今天,机器策略可以通过购买高频信用卡数据跟踪Under Armour 每季,每月,甚至每周的销售额,我去跟机器赌Under Armour的短期季度业绩没有任何优势,这样的仗,我坚决不打。

那什么时候Under Armour会变成我能够front-run机器的情形呢?机会发生在2016年下半年,此时Athleisure浪潮已经逐渐席卷全球,而公司管理层始终认为Athleisure是个昙花一现的小浪花,拒绝投入资源开发Atheleisure产品线。虽然此前五六年,Under Armour一直维持着25%CAGR的高增速, 短期的销售数据(机器可以看到)也很不错,但是市场喝彩中,却出现了一个尚未在数据中体现的定性基本面变化拐点 – 公司的发展方向发生重大错误。这个决定的影响, 不会立刻体现在销售的下滑中,但是这个“决策—>数据反映决策失误”的窗口期,就成了做空的最佳窗口。

两个季度之后,自4Q16开始,机器终于发现由于缺乏Athleisure 产品,Under Armour销售数据开始变差,增速急跌到个位数,开始冲进来做空,让我得以成功front run机器,捕获巨大的alpha。

Under Armour股价表现

Under Armour销售增速变化

用Under Armour的例子讨论了哪些机会是我不碰的(但有潜在可能变成优势机会),现在来具体分析一下哪些类型的机会是我专注捕获的(也就是“机器吃不到的” )。

第一类:没有数据可以喂给机器(信息套利)

典型场景:

· 公司转型(Adobe 从卖软件到走到云端卖SAAS Subscription, Shopify从asset light 到asset heavy);

· 管理层或者激励机制的变革导致策略变化( GE换帅后出售non-core 业务, BHC换帅从扩张政策换到收缩政策);

· 颠覆性的长期趋势对业务的冲击(捷安特没有预计到共享单车对业务的冲击,前文中的Under Armour);

在这些场景里,公司业务层面发生了重大变化,但变化拐点需要几个季度才能充分体现在数据中。在中间这个窗口期,由于没有充分的数据用来投喂机器,机器无法抓住这个机会,而我们则可以从容先埋伏其中,等待数据开始反应变化拐点后,让机器来抬轿子。

第二类:机器无法判断短期数据的长期影响(时间套利)

典型场景:

· 机器高估短期数据的长期影响(机器高估贸易战对海康,大华的业务影响;高估苹果-高通诉讼对高通5G业务的影响);

· 机器低估短期数据的长期影响(机器低估亚马逊云业务,Paypal收购Venmo消费者业务的增长潜力);

在这些场景里,短期数据无法给予机器足够的背景信息,导致机器过分依赖短期数据造成误判,要么高估公司短期的挫折,要么低估公司长期的增长潜力。

第三类:机器缺乏connect the dots的想象力(跨区套利)

典型场景:机器无法迅速捕捉跨区域,跨市场的套利机会(全球直销市场,全球化妆品市场);

在这些场景里,机器缺乏 connect the dots的想象力,不理解不同地区,不同市场的公司,可能拥有一个共同的驱动因素(underlying driver)。这导致机器无法迅速做出反应,捕捉跨区域跨市场的套利机会。

聊具体项目:弱水三千,唯饮一瓢

1、你参与很多项目,聊聊最让你兴奋或者印象深刻的一次?为什么?

刚才介绍投资理念时说过, 我专注于抓机器无法捕获的机会, 例如有些时候公司业务层面发生了重大变化,但变化拐点需要几个季度才能充分体现在数据中。

我们用Hello Fresh(HFG)作为案例来分析:HFG是个meal-kit公司,简单来说就是让用户订购净菜到家自己做饭吃。HFG在美国的主要的竞争对手是个独角兽公司叫Blue Apron, 做同样的业务, 比HFG规模大,历史早,名声响,也早于HFG上市。然而Blue Apron一直烧钱,始终没有找到盈利空间,濒临破产,市值也自上市后跌去90%。

$Blue Apron Holdings Inc.(APRN)$股价表现

因为Blue Apron的糟糕数据,绝大部分投资人都觉得meal kit行业是个伪命题,不管谁来做都是死路一条,加上HFG开始起步追赶Blue Apron的时候尚未盈利,机器也看不到任何亮丽的数据,所以没有人相信他能成功。

我在2019年5月会见了HFG创始人,做完功课之后,决定投资。敢投一个没人(包括机器)看好的公司,是因为看到了滞后财务数据没有体现出的公司盈利能力。我做过SaaS startup, 非常了解任何一个消费subscription-based商业模式,最重要的指标不是财务报告里面的数据,而是用户分组留存曲线 (cohort retention curve)。

用户分组留存曲线示意图

一个能够有规模效应(economy of scale)的SaaS盈利模型一定要做到两件事情, 2-3季度之后的留存能稳定维持在25-30%以上;同时每个新的Cohort的用户留存表现都比前一个Cohort要好。如果做不到这两点,业务做得得越大烧的钱越多,越没有任何边际效应(多说一句这也是包括Blue Apron来内很多独角兽永远无法盈利的关键 )。

而HFG的不同在于,公司注重自然增长, 宁可慢一点,但每个cohort都要比上一个cohort至少持平,同时保证6月留存在25%以上,从而踏踏实实做到来“有质量的增长”。

在盈利数据出现之前,机器无法理解这个留存曲线的重要性,也不了解Blue Apron和HFG两个公司虽业务相似但本质却完全不同。当HFG最终在2019年年末实现盈利后,机器终于认识到公司的实力,开始追逐股票,推动大涨。

HelloFresh股价表现

2、长久以来,你选择项目的标准是什么?

3、科技、消费、工业等领域,短期和中长期,你分别关注哪些企业?

我不太关心短期的波动,更关注企业在中长期被低估的价值和错误定价。在某些情况下,短期数据无法给予机器足够背景信息,从而导致“见树木不见森林”的机器造成误判,要么高估公司短期的挫折,要么低估公司长期的增长潜力。

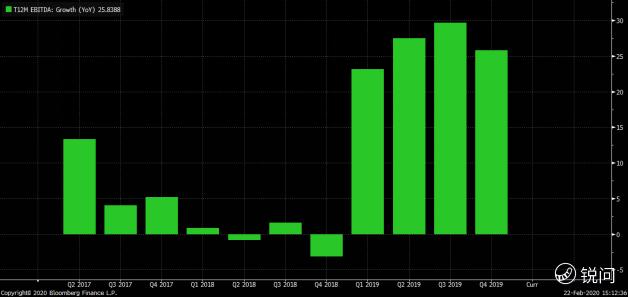

我们用Kornit (KRNT) 作案例来分析: Kornit是个生产3D制衣打印设备的制造商。2018年以前主要给消费级的T-shirt初创企业做下游的成衣图案打印,后来逐渐开始着力进入工业制衣领域上游,做布料图案处理。机器能看到Kornit的利润短期增速在2019年后有个重大提升,但却完全忽视了公司维持长期高增长的潜力。

Kornit EBITDA增速表现

这是因为机器知其然而不知其所以然, 光看到了公司增长短期内开始攀升,却不理解Kornit增长的背景在于全球纺织业的企业近两年全数都开始努力学习Zara, 强调缩短上架周期(shorten cycle lead-time), 而Kornit的3D布料打印技术恰好解决了行业最关键的痛点。在市占率仅为个位数的情况下,Kornit拥有有足够高的天花板以维持业务多年的的高速增长。

4、听起来都很顺理成章。但是有哪些你之前看不懂后面又选择进入的项目?或者说,有没有项目颠覆过你的固有认知?

市场上高回报的机会很多,但弱水三千,我只取一瓢,并不期望把池子里的鱼都吃干净。很多项目和行业,例如生物科技或军工,因我不具备相关专业背景,所以会有意避开,尽量在自己的能力圈(circle of competence)范围里面抓自己拿得住的机会。即使别的基金投了,挣了大钱,我也不羡慕。

投资还是要做自己擅长,能把握战场主动权的事情,所谓胜兵先胜而后求战。否则,即使投了,运气好挣了短期的钱,一旦公司运营环境发生变化,你很难有足够信心来决定是应该割肉离场,还是继续加码。

聊时事:中概股和原油怎么了?

1、中概股发生连续做空事件,华尔街的基金经理们怎么看?你会给中概股投资者什么样的建议?

美国市场做空非常发达,做空(包括高调的做空)是一直持续的,也不仅仅针对中概股。大部分的对冲基金都有活跃的做空策略作为投资策略的一个重要组成部分。包括我也曾跟华尔街日报合作,于2015年12月14日发表了质疑北控水务集团(371 HK)文章“Chinese Water Accounting is Slippery When Wet”,揭露管理层激进的会计处理政策,在三个星期内斩获超过40%的回报。

这次瑞幸事件之所以引发比较大的媒体反应, 主要还是因为瑞幸本身是个非常高调的企业,作假的手法和程度也异常大胆。但媒体没有报道的是,其实包括我们在内很多美国和亚洲的对冲基金都看到了瑞幸的潜在问题,并做空了这只股票。说到底,这并非一个“出乎华尔街预料”的作假案子。

我对中概股投资者的建议是, 第一, 仔细了解公司大股东,高管和sponsor (风投和PE)的背景, 类似瑞幸团队这样有过去不良记录的最好不碰;

第二,远离现金流和收入严重背离的业务,不管它的增速如何高,独角兽的光环多么炫目。

2、近期原油价格大跌,聊聊你的看法?

五月WTI期货跌到负数,主要是受存储能力告罄的短期影响。最近两周(截止四月第三周)油轮报价暴涨了12倍,说明市场上根本没有多余储存能力,而WFI原油跟Brent原油不同之处在于是现货交易,换句话说,交易交割的时候你必须去接收原油实物。这样一来,买下来之后无法储存,又没法烧掉(美国环保非常严格, 擅**烧有巨额罚款),所以跌倒负数理所应当。

但是市场对石油中期需求其实没有那么悲观,11月-12月的期货都很稳定在30美金以上,说明市场并不认为石油需求会在2020年崩盘。

3、疫情对你的冲击是什么?你的应对策略是?

我自己是做一级市场(私募股权PE)投资出身, 虽然现在主要做二级市场,但是整个投资理念还是一脉相承, 相对于绝大多数对冲基金尤其是依赖于机器和算法的量化基金, 我的投资策略不同在于:

第一, 投资看得比较长远(两三年以上),不太关注短期的波动;

第二, 专注于捕获尚未被数据反映的基本面变化拐点,也就是机器无法抓住的机会;

第三, 注重积极参与管理层/股东沟通,把维权投资作为股价催化剂。

这次欧美自二月下旬意大利疫情爆发以来,出现了很多在机器主导的市场里面发生的无差别抛售(indiscriminate selling) ,甚至包括疫情的一些潜在收益股。

举个简单的例子, Costo超市在疫情期间收益于消费者恐慌囤货需求, 销售额跳涨,然而你可以看到这只股票在欧美疫情爆发的前两周(从二月中旬到三月初)跌幅(~12%)基本跟美国大盘指数符合,说明Costo的抛售完全来自大盘ETF的影响。这是一个非常明显的由机器创造出来的错误定价(mispricing)和买入机会。 两周后,市场逐渐反应过来, 所以Costo自三月初开始大幅度跑赢大盘。

Costo 对比S&P 500

类似这样的机会, 疫情期间非常之多: 很多优秀的公司短期受冲击和机器ETF抛售,但是长期的盈利能力没有收到影响,资产负债表也很健康,从而出现了绝佳的买入机会,例如Kornit,Cloudflare,Xilinx,Booking,Dufry,Wynn。总之,在机器交易占市场交易份额九成的今天,基本面投资者不应该是跟机器拼刺刀去抓短期的,有高效高频数据存在的交易机会,而应该着力去捕捉机器吃不到的机会 – 那些尚未被硬数据反映的定性基本面变化拐点, 从而在长期战胜市场和机器交易。

长期来看,我其实更担心的三个疫情相关的因素: 第一,由于美国执行程度远不如中国严格,所以夏天逐步开放之后是否有类似新加坡的疫情反弹,是个未知数;

第二,疫情后经济恢复速度, 这很大程度上取决于财政刺激执行力度, 而至少我看到的手中很多被投企业至今由于执行层面的掣肘,还在等待本该三月底就能收到的中小企业救助贷款(PPP loan);

第三, 今年秋冬季节是否会有第二波更致命的疫情(如果届时疫苗不能投产)。所以个人观点,近期美国大盘可能还是会在2,600-2,800之间震荡,要上述三个因素有答案后才会实现突破。

聊私人生活:投资者需要一点想象力

1、做投资这么多年,一级市场二级市场都待过,这一行吸引你的理由是什么?

做投资让我乐此不疲的原因主要在两点:第一, 我是个充满好奇心的人,投资工作每天跟不同行业的人打交道,学习新的东西,获得认识世界的新角度。这对于我来说是一个非常让人着迷的事情;

第二,我学历史出身,这个专业强调区分开“历史真实“和“历史叙述(narrative)的真实”,同时通过多文本的对比来connect the dots, 把支离破碎的“真相“拼出来。投资也类似,除开理解公司基本面本身,还需要理解市场背景中的主导叙事(narrative),或者平常大家所说的的“风口”/“趋势”。

投资人需要一点想象力,能够在基本面和市场narrative中connect the dots,把隐藏的图案拼出来,发现其中的缝隙(错误定价)- 这个摸索拼图的过程本身就让我乐在其中。

2、对比一二级市场,你觉得他们的区别是什么?

传统的一级市场(PE buyout)更强调两点:第一,更深入的介入公司管理(最好获得董事会决定权,亲自下战场,跟管理层一起解决公司的各种问题);第二, 通过精心设计的投资结构来放大回报或者获得更好的保护条款,而非仅仅依赖公司自身的业绩来获得超额回报。

二级市场投资一般不会强力介入公司运营(当然有时候我也会进行activist investing, 更深入地参与公司发展, 例如雅芳,宝尊和LiveChat的案例), 但会非常强调充分了解市场的预期(而非单纯的公司基本面)。类似赌马的时候, 不仅需要关注你押注的那匹马能跑多快(公司质量),同时也需要对这匹马的赔率(市场预期)有清醒的认识。要持续性的在赌马中获胜,不是要押注跑得最快的马,而是要押注赔率和速度之间有最大鸿沟的马。

3、平时除了投资之外,你喜欢做什么?日常生活中什么事会对投资有启发?

个人爱好包括网球,飞碟射击,手风琴和书法;专业工作之外也在智库(包括Milken Institute青年领袖委员会,Skybridge Alternatives(SALT)青年领袖委员会, Adam Smith Society纽约领袖委员会) 任职推动全球企业治理和创业孵化的工作。

其实不少投资机会的发现都源自生活。举个例子,我2015年回国出差的时候,共享单车刚开始起飞,我试骑之后又跟国内一些风投了解情况,意识到这是个可以至少繁荣数年的主题(即使我无法理解共享单车的盈利模式)。我很熟悉全球最大的单车制造商捷安特,但在跟管理层沟通后发现他们完全没有意识到共享单车对公司即将形成的巨大冲击,反而坚持认为这是个“最多维持几个月的商业把戏“ ,所以我立刻着手做空捷安特。后来不出所料, 捷安特内地销售受共享单车严重挤压,股价也从2015年的300多块, 一直跌到了2018年共享单车泡沫消散时的130块, 让我获得超过 60%的收益。

4、最近在看的书和电影?

投资我觉得很多时候跟打仗类似,需要在战壕里面呆过,打过胜仗也打过败仗, 才能把理论知识变成肌肉记忆, 保证投资动作不会走形。

我最近在重新读凯撒的《内战记》(学生时代就读过多次,每次重读都有新的体会):凯撒鏖战庞培于希腊, 北非,西班牙各个战场,不管顺风逆风,始终强调三个字:主动权。

为了能够制敌而非制于敌,他勇于大踏步的前进,大踏步的后退,具超凡的耐心跟对手周旋,只有在机会出现的时候才会发动致命一击。这些原则, 我也在努力以应用于投资中,不拘泥于短期的波动,也不跟机器拼短期交易的刺刀,而是集中火力(持仓数量和时间精力)攻击机器交易策略的反面(anti-quant trading), 只抓对手吃不到的机会,去front-run机器而非被机器front-run。

作者|林波

编辑|周欣

精彩评论

“其实包括我们在内很多美国和亚洲的对冲基金都看到了瑞幸的潜在问题,并做空了这只股票。说到底,这并非一个‘出乎华尔街预料’的作假案子。 ”

“远离现金流和收入严重背离的业务,不管它的增速如何高,独角兽的光环多么炫目。”