生命太短暂,所以不能空手走过,你必须对某样东西倾注你的深情。

19年诺贝尔物理奖获得者朱棣文的哈佛演讲,这一句话尤其打动我。很幸运,我找到了投资的快乐,倾注深情,快乐地行走在这条财富的康庄大道上。我对投资的顿悟来自于17年上半年阅读的《穷查理宝典》。于是,那年的7月13日,写下了自己第一篇长文《从投资者到所有者,远离风险》,最精髓的领悟就是3个字“所有者”。

我发现自己没有短线炒作的天赋,挣不到涨涨跌跌的快钱,或者也是每次短线操作挣的钱,感觉总是不能匹配我付出的时间和注意力。玩过n种策略,只有打新目前算是保留下来。于是,我想,那就以“所有者的心态”,买入那些值得我一辈子拥有的便宜好公司。我放弃“跟随热点”,也不再眼红一个月翻倍的暴利,踏踏实实地捂着自己的好股。除非价格贵上了天、除非公司基本面有bug、除非看不懂公司的运营了,然后才会抛弃掉他们。要不,他们就一直是我的宝藏。$好未来(TAL)$ $腾讯控股(00700)$

投资是时间隧道里认知的价值变现。

我越来越认可“投资是时间隧道里认知的价值变现,只要认知和价值观是对的,在时间隧道里待得越长,挣得也就越多。”投资的目的不仅仅为了做投资,更要增加自己的内在价值,让自己智慧和洞察力提升,也要让自己每天更加快乐。

17年-19年,这3年来我最自豪的事是,投资的心态非常平稳。回撤25%,先反思自己操作策略,摒弃高风险的操作模型;大涨50%,还是坚定持有。羡慕嫉妒少了,恐惧害怕少了,把关注点全部放在自己投资模型的不断自省和演化上。

2019年投资成绩中规中矩,基本符合预期。

一共交易38只票,其中打新15只+股票23只,盈利36%,

越广泛地阅读,越能使人了解世界的全景,19年读读读,不能停。

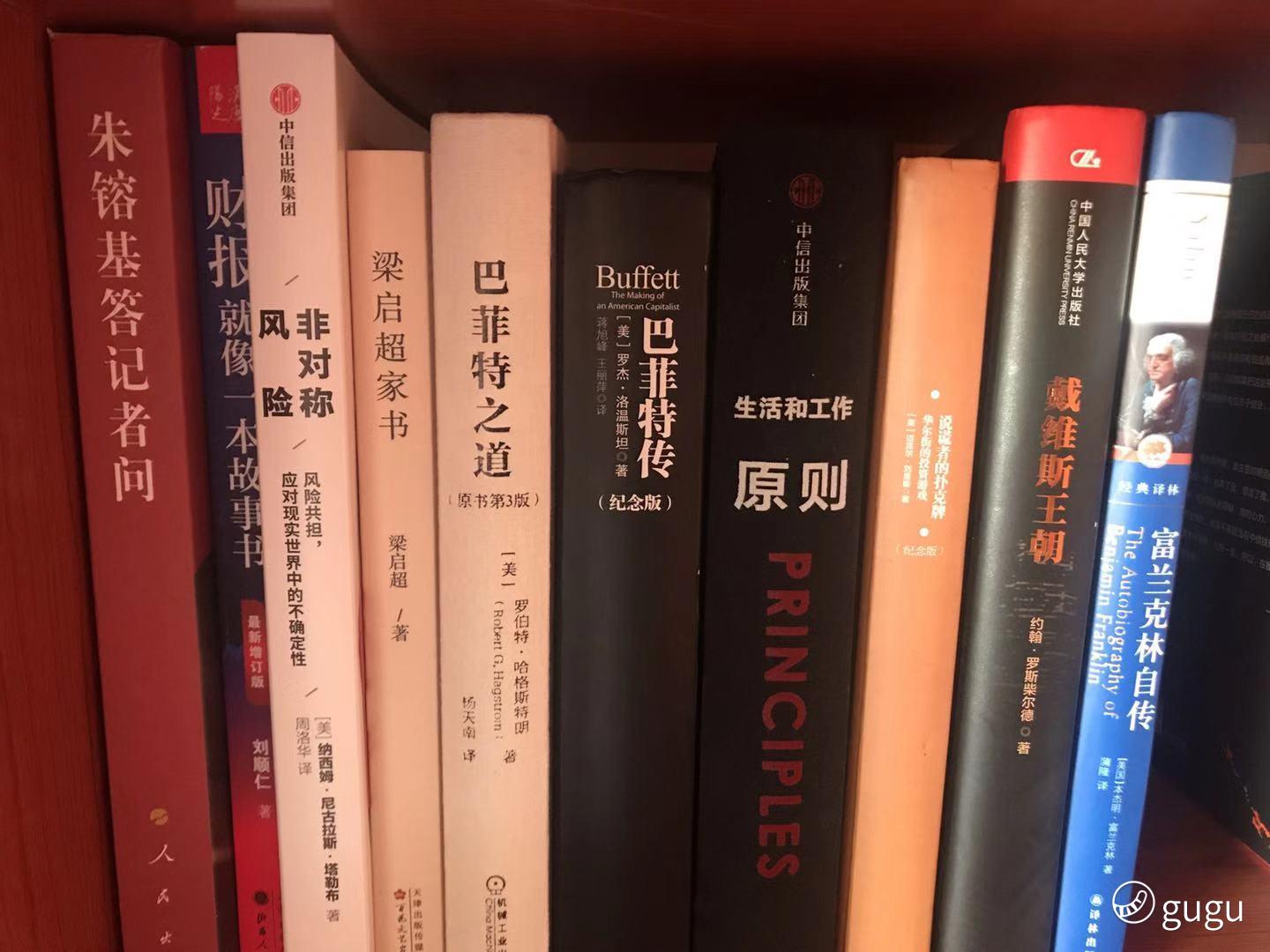

19年继续读读读,上半年读了2本关于日本传统文化的书,了解日本和美国走过的路,有助于理解当前中国经济发展和未来走势。其他大多数都是经济和投资类书籍,先是读了银行螺丝钉的《指数基金投资指南》,后续又关注了美国先锋公司创始人约翰·博格的生平、演讲稿和书籍。实际上,国内基金大V的投资思路,大体上都是来自于约翰博格和格雷厄姆。

除了约翰伯格,我关注到另外一个大师就是大卫 史文森,他是耶鲁基金的首席投资官,耶鲁的捐赠基金决定了他的投资风格异常长期,他已经负责基金投资25年,以20.2%的投资回报率领跑全球高校基金。他2本书都不错,可惜翻译实在很烂。

罗杰·洛温斯坦写的《巴菲特传》,比艾丽斯的《滚**》更加客观和三方视角。后者略微有点像一篇深度软文报道,写了太多得到巴菲特首肯、愿意对外宣传的内容。当然这本的不足之处在于对于投资的理解,不如后者。巴菲特是每个做投资的人,都要花时间和脑细胞去研读的大家,即便你觉得自己学不来价值投资,但是花10天、半个月,读读关于他的书和文章,终会有收获。

每个人交易模型的摸索,是最值得花时间和钱打磨。

19年我交易了23只票,仔细看了一下订单。

期权交易7只,亏6只+盈利1只;

正股交易16只,亏3只+盈利13只;

15年开始交易美港股至今,最深的感悟就是,投资最需要的是建立“属于自己的交易模型”。如果你一直在亏钱,没有摸透市场的时候,建议小资金量买ETF,特别是当你向别人介绍自己的交易模型时,说不出来啥的时候,更是“谨慎为上。”

先从定投场内ETF开始,每月或者每年,找个时间点,定时买入。这是美股和A股市场,我比较认可6个宽指+1个半导体行业指数。定投优秀的宽指,你就能战胜市场上85%的人。当然19年能如此大涨,是因为18年各大市场都非常凄惨。建议可以设置定投1-3年的时长,我自己19年全年至今,一直场外定投深圳红利,目前还在低估中。QQQ是纳斯达克100指数,编制时排除了所有的金融股,只保留了包括苹果、微软、亚马逊、Facebook、谷歌等在内的科技股,所以是实实在在的「高科技行业实业股」。19年因为恐高美股,结果错过了QQQ和SMH,这也是19年最大的遗憾。2020年,打算开始定投,用1-2年的时候,把美股科技和芯片的持仓,维持在总仓位的10-15%

我自己目前有3个交易模型:

1)基金定投优秀宽指

2)美港股打新

3)价格适宜的优秀公司:好公司+好行业+对的使命和好的文化

基金定投买买买,意外的收获

我的基金投资,从17年底开始,刚开始就是买入白酒指数和消费。整个18年比较凄惨的,不过我尽然还是一直坚持定投。开始摸索到门道大约在19年3月底,从《我的基金投资之路》开始,一发不可收拾。之后在6月底,继续不断修正基金投资模型《基金投资模型的迭代,PEG因子进一步修复“价低”》,不停奋笔疾书,又继续写了《基金投资的两低一优(上)》、《基金投资的两低一优(下)》和《指数定投价低也要质优》。于是大体上,我的基金定投模式定型,就是“低估的优秀宽指”和“最强盈利能力的行业指数”2类。

正是这个思路, 2020我的基金投资是“深圳红利+食品饮料+医药”。至于白酒要不要捞回来,还要看老天给不给这个机会。如果一定要说个时间预期的话,我希望是1月。

2020年的A股基金投资方向,感兴趣的可以点击《2020年基金定投大法启动》。

19年美港股打新中签15次,小试身手喝到汤

美股中签7次,4赚3亏,吃肉多点;港股中签8次,4赚4亏50%胜率,都是靠着中烟才吃到肉。2020年港股打新还是需要多多挑选,目测来看医药股、物业股、科技股都是比较受资金追捧。按照这个标准的话,去掉前4,是不是挣钱效果好多了[笑哭]

去除贪念,把一个好主意数年如一日的贯彻。2020年的机会在哪里?

市场永远无法预测,2017年底的时候,我开始看好大消费、白酒概念。结果一直等到19年上半年,才迎来这阵风。心态很重要,在二级市场这个狂躁的名利场,心态比专业更重要。

晒晒我目前的仓位,看看这些个股19年的涨幅,你就能明白,为何我说19年36%的收益合格,但不算出色。

随着中国经济增速降低,绝大部分行业里,盈利比较好的往往就是头部公司。只有个别成长性比较好的新兴行业会是一个整体性的机会。对于投资,要么进入一个有整体机会的新兴行业,比如纳指、芯片半导体、免税、电商;要么选择头部公司,寻找行业中结构性的机会,比如白电。

地产股最近2周,买了一点点。今天看了一下17和18年财报。感觉不可预知因素太多,政策调控问题、一年有息债务成本问题(短期债务比例上升,利息成本支出上升)、非人民币债务受人民币贬值影响(拿出更多利润去还外币债务利息),还会继续研究。

2020年,我会考虑纳指、芯片ETF、300医药ETF加仓。对于医药和芯片这类看不懂的,打算在1年内分5-6次建仓。不做T,不择时,分步骤买入即可。不择时的意思是,只要不过分高估,有钱了、大跌了,就买入。看不懂的行业、理解不如其他人透彻的方向,统统采用ETF场内定投。

2020年,我也会在港股打新上花更多时间研究,医药、物业、科技3类新股重点考量。在一手中签率和乙组之间做一个平衡。

17-19年,老虎+中信账户整体翻了一翻,希望下个3年,继续翻一倍。2020目标:+26%。

$中国国旅(601888)$$上海机场(600009)$ $美的集团(000333)$ $格力电器(000651)$ $阿里巴巴(BABA)$ $纳指ETF(QQQ)$ $半导体指数ETF-HOLDRs(SMH)$ $医药ETF(512010)$ $阿斯麦(ASML)$ $万科A(000002)$

精彩评论