本周有12家公司IPO上市,我们精选出5家公司给大家深入分析,让你对公司有个全面的了解。

上周我们为大家介绍的4家新股IPO公司:要与星巴克竞争的BROS从上市第一天到现在涨幅70%,医疗系统DH从上市第一天到现在涨幅18%,咨询公司TWKS从上市第一天到现在涨幅21.5%,瑞士鞋商ONON从上市第一天到现在涨幅12%。

本周有12家公司IPO上市,我们精选出5家公司给大家深入分析,让你对公司有个全面的了解。

其中 我们关注 餐馆支付软硬件 $Toast, Inc.(TOST)$ ,珠宝商 $Brilliant Earth Group, Inc.(BRLT)$ ,客户关系管理软件 $ENGAGESMART, INC.(ESMT)$, 国际转账 $Remitly Global, Inc.(RELY)$ , 客户管理系统$Freshworks(FRSH)$ ,我们最看好 TOST 和 RELY , 其次是 ESMT。我们需要取决于开盘价再决定是否介入哪个,好的公司开盘价可能很高。另外,我们认为一般般的新股有 KDC SOVO STER THRN。

TOST

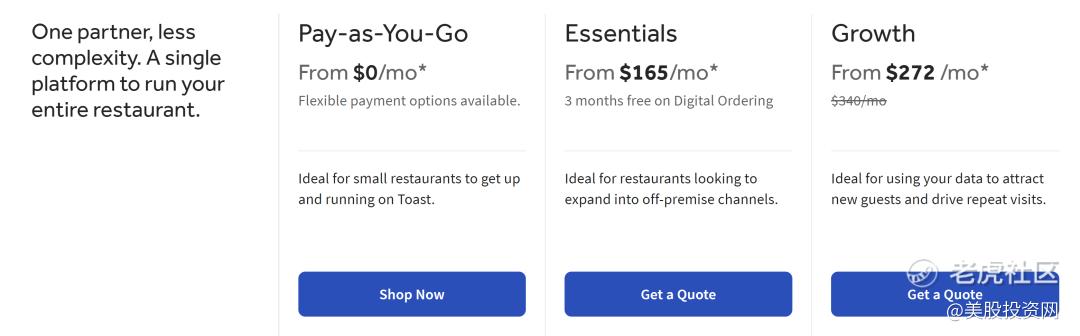

我们来看第一家公司,Toast, 代号 TOST,创立于2011年,为在美国和其他国家提供餐厅支付和管理软件。该平台可以取代之前在支付、订购、发票和运营方面拼凑的传统技术解决方案。

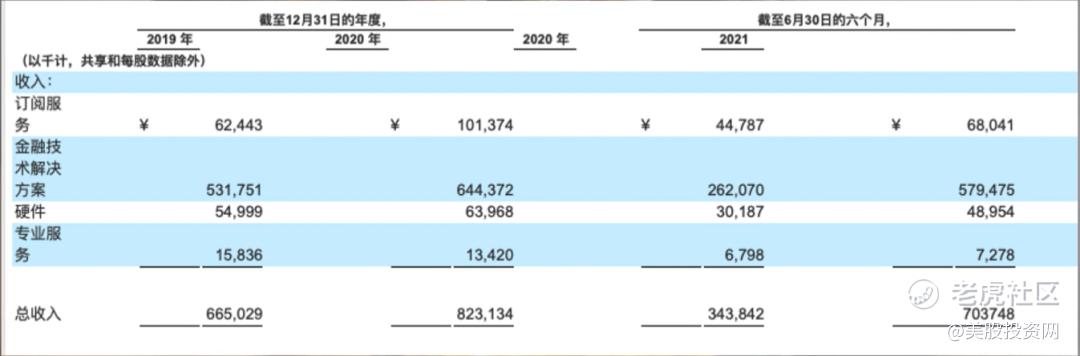

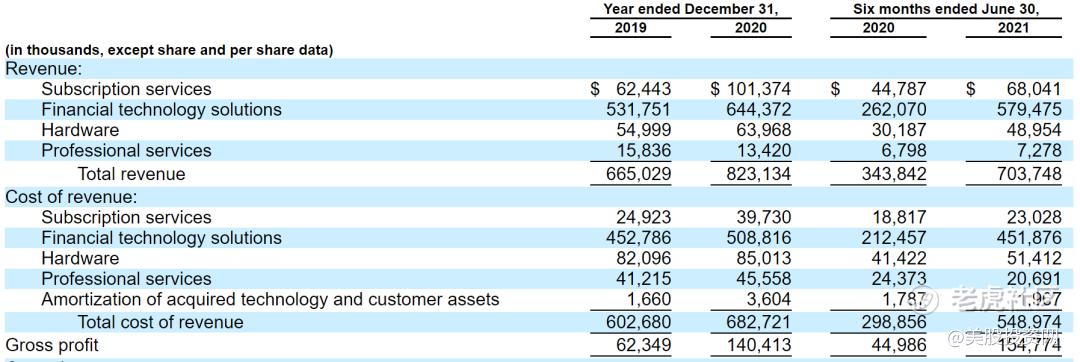

Toast有四个主要收入来源:订阅服务,金融技术解决方案,硬件,专业服务。Toast还为餐厅提供小额贷款,并为其提供收费服务,由银行合作伙伴承担信贷风险。

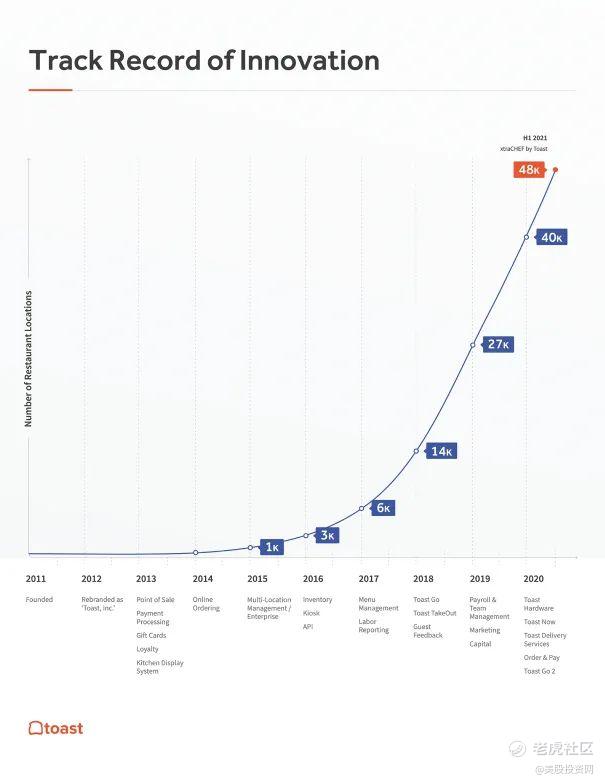

应对去年疫情,Toast通过推出新产品来应对疫情。这些服务包括Toast Delivery Services和Toast Now, Toast称自己为“为各种规模的餐馆快速激活在线订购、配送、礼品卡和电子邮件营销功能的唯一数字平台”。他们甚至暂时免除了订阅费,以便让餐厅尽快使用Toast产品。

Toast目前已经获得了许多投资者的极大关注。最近宣布上调了IPO价格从30至33美元区间到34美元至36美元。估值有望高达180亿美元。由高盛、摩根士丹利、摩根大通领投。

根据Grand View research 的一份市场研究报告,预计到2025年,全球餐厅管理软件市场规模将达到近70亿美元。这意味着,从2019年到2025年,预计复合年增长率为14.6%。预期增长的主要驱动力是餐馆经营者越来越意识到软件系统提高效率的好处。

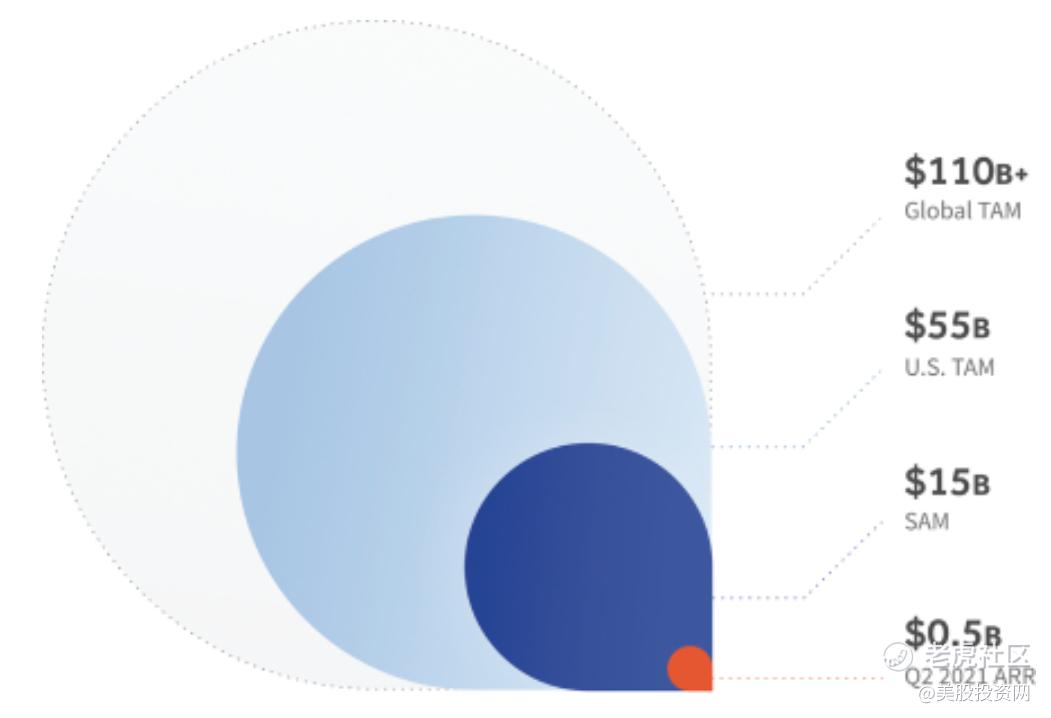

Toast引用的数据显示,美国约有86万家餐厅,2019年这些企业在技术上的支出总计约250亿美元。该公司预计,到2024年,这一支出可能会上升到550亿美元。Toast现在在美国48,000家餐厅,拥有29,000名顾客。而2019年的时候只有不到2万家餐厅使用Toast。

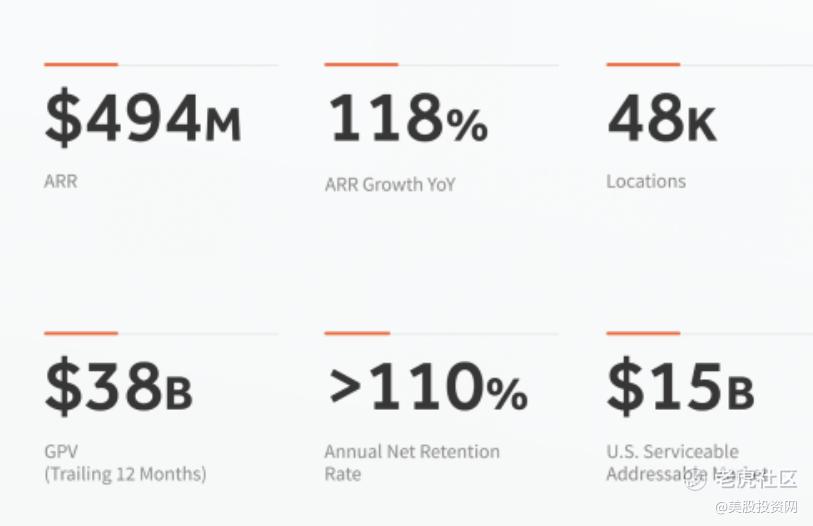

在2021年上半年的收入为234亿美元,远高于2020年前6个月的104亿美元。在2021年前六个月亏损2.35亿美元,而在2020年前六个月亏损1.25亿美元。所以Toast是收入增长,亏损也同时扩大,这让投资者担心它的盈利能力。截至2021年6月30日的12个月自由现金流只有700万美元。

我们细看一下Toast的毛利率,在截至6月份的6个月里,Toast的订阅服务毛利率为66.2%,这是稳定的,但订阅收入只占总收入的9.6%。与此同时,Toast的金融技术解决方案毛利率仅为20%,而金融技术占收入的比例要高得多,为82.3%。总体毛利率为22%——这对一家软件公司来说并不算高。不过,这一数字较上年同期的13%有了强劲增长。

2021年上半年的收入确实从疫情推动的2020年上半年强劲反弹,增长了105%。这可能会引起投资者的注意。然而,该公司不太可能保持这样的增长速度,因为它正赶上疫情的爆发。2020年全年收入比2019年增长23.8%。所以Toast在短期内可能会在这两种速度之间增长。

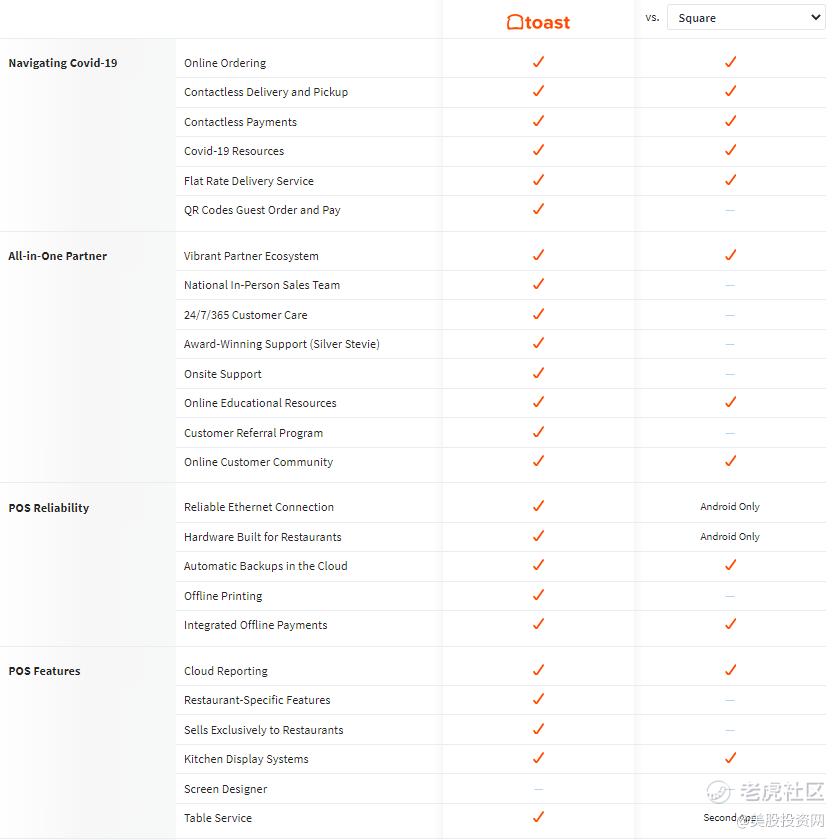

Toast列出了Square(SQ)、甲骨文(ORCL)和Heartland支付系统等竞争对手。虽然这些公司包括大公司,但没有一家公司提供专门为餐厅设计的完整的端到端软件平台。

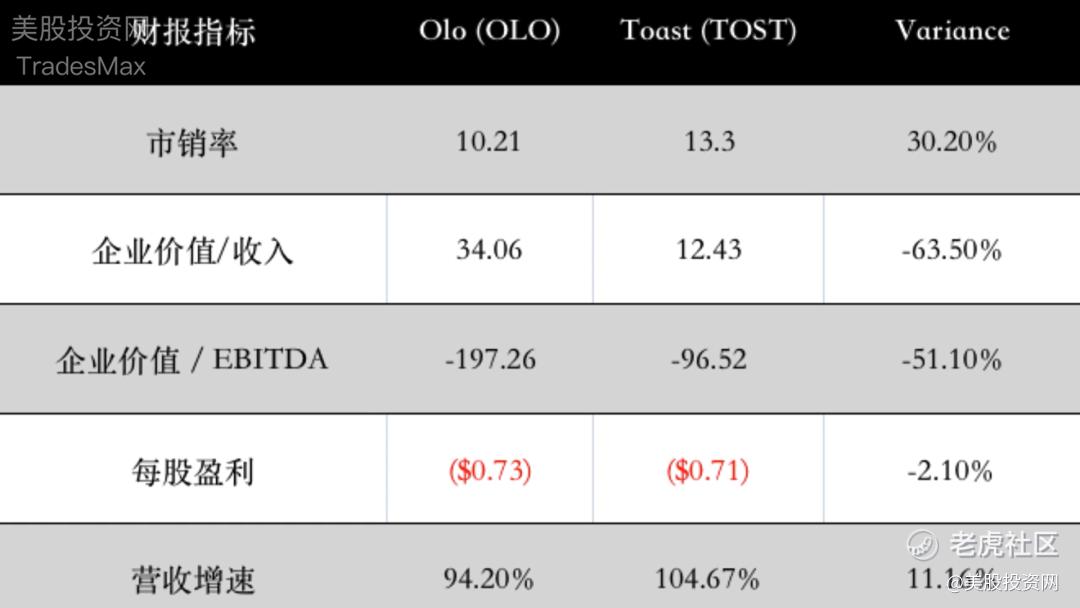

与竞争对手Olo相比,TOST的营收增长率较高,IPO估值预期合理。

Toast也看到了向现有客户销售更多服务的增长空间。客户“越来越多”地采用了Toast的“全套产品”,但该公司列出的商业风险之一是,以目前的价格,它不确定客户是否会继续购买这种更广泛的产品。该公司的目标是让现有客户在所有地点部署Toast技术,因为有些客户一开始只使用一个子产品,而非全套。

提供餐饮软件的市场机会很大,预计在未来几年随着疫情的消退,餐饮行业将大幅增长。Toast绝对是值得我们关注的一家公司,因为它看起来运营得很好,面对去年的疫情,它显示出了惊人的反弹和适应能力。Toast认为,它在美国的潜在市场只渗透了6%,还没有向国际市场扩张。如果这家公司能够成功做到这一点,它的潜在市场就会非常大。另外,我们也应该密切关注Toast在成长过程中能否大幅提高毛利率。

FRSH

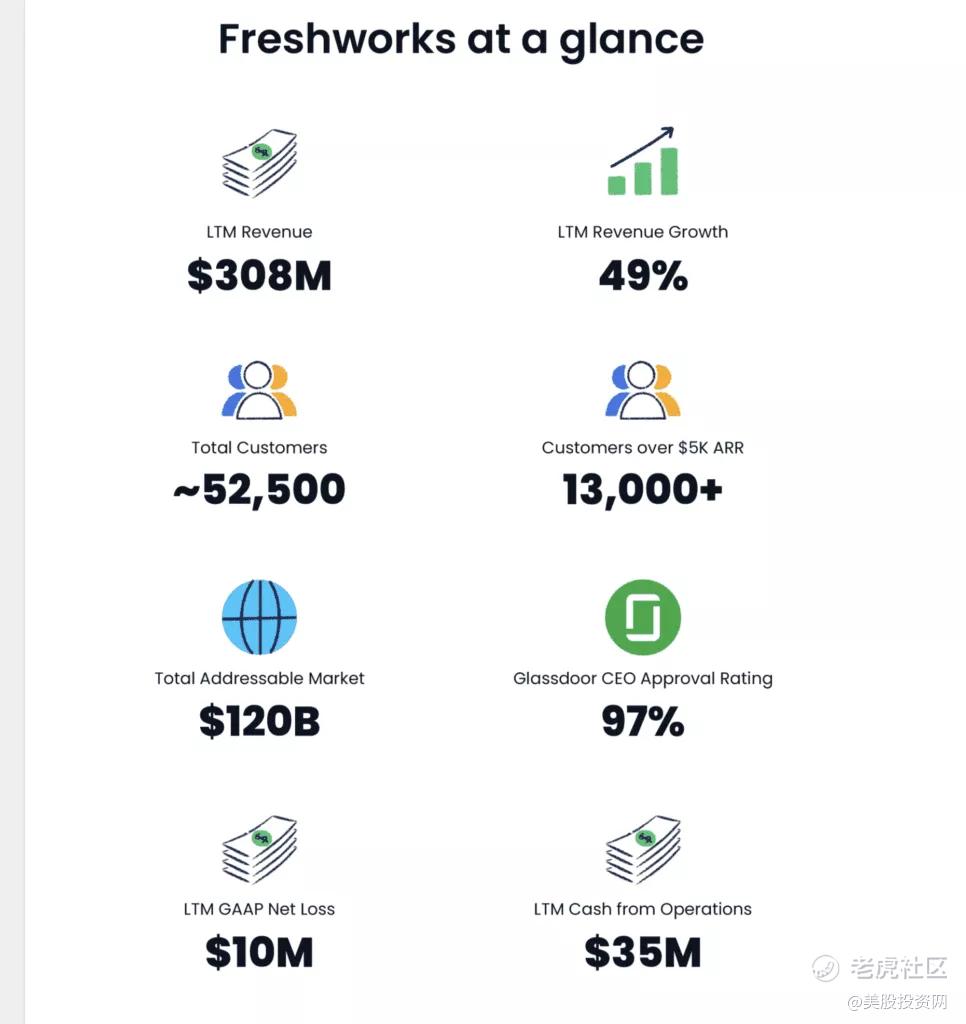

下一家我们来看看堪称Salesforce(CRM)的新任竞争对手Freshworks,也来深扒一下 Freshworks 年度经常性收入ARR 超 4 亿美元的几个秘密。

Freshworks成立的初衷是为全球各种规模的企业提供一套客户关系管理软件解决方案。随后其服务扩展到IT服务管理和其他相关的客户关系管理功能。

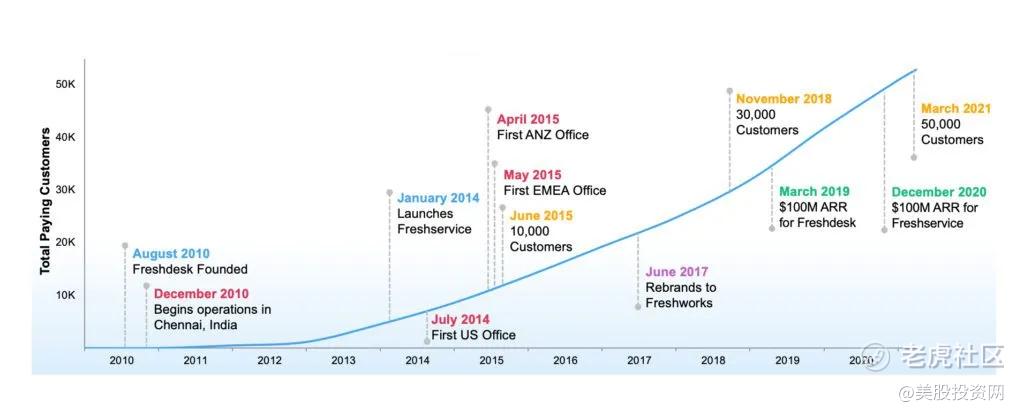

近十年的时间里,Freshworks 的增长成绩相当亮眼,同时也陆续并购了 10 余家企业,包括 Zarget、Konotor、等,也因为这些并购动作,成功扩展了其产品能力。

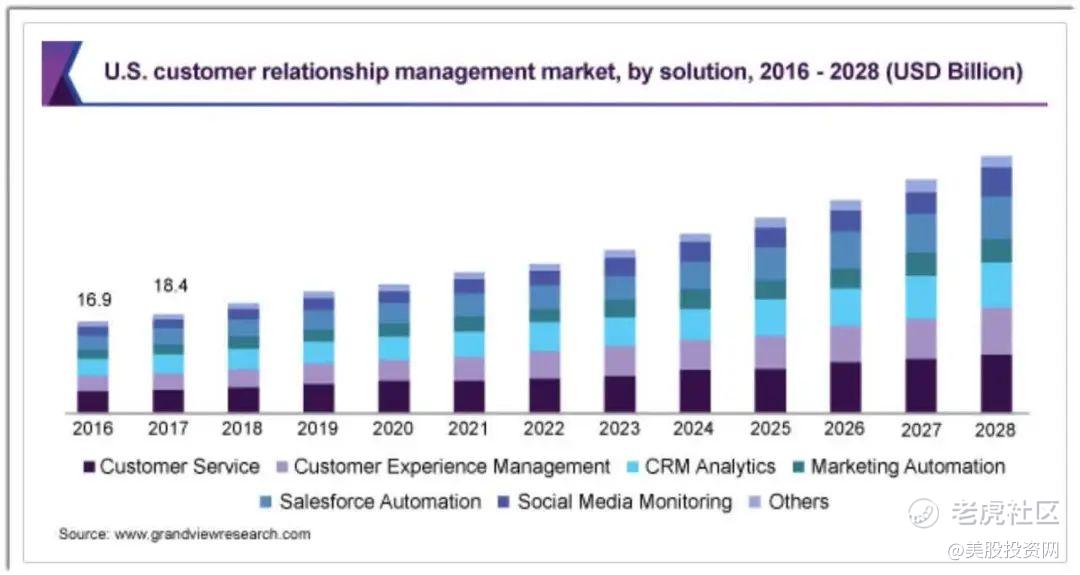

根据Grand View research的2021年市场研究报告,2020年全球客户关系管理市场规模估计为437亿美元,预计到2028年将达到980亿美元。这意味着2021年至2028年的复合年增长率预测为10.6%。对于一个已经很大的行业来说,这是一个强劲的增长率。这种预期增长的主要驱动因素是对集成软件套件的不断增长的需求,这些软件套件可以自动与客户和潜在客户进行沟通。

美国CRM行业从2016年到2028年按解决方案类型划分的历史和预测未来增长轨迹

年度经常性收入ARR 超 4 亿美元的几个秘密

1. ACV (平均合同价值)以 5000 美元稳步增长

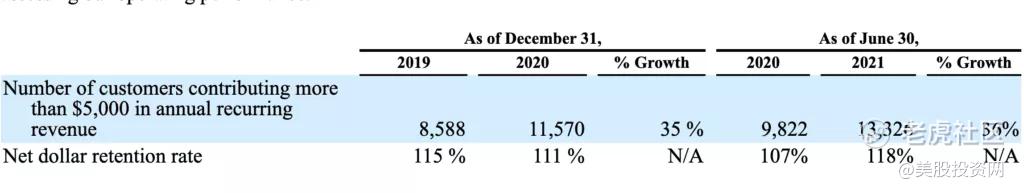

虽然 Freshworks 只有 25% 的客户每年支付超过 5000 美元,但他们占总 ARR 的 84%。而这一数字已从 2019 年的 78% 上升到现在的 84%。Freshworks 还没有成为超级企业。但即使是中小型企业,规模更大的企业也在推动规模增长——目前,其 ARR 的 50% 来自拥有 250 多名员工的客户。最大的客户现在正推动着最快的增长。

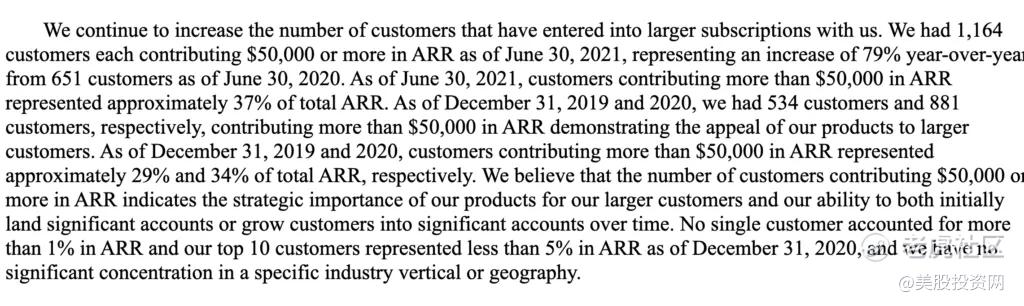

目前,只有 2% 的客户支付 50000 美元或以上的 ARR。但这 2% 的客户所产生的收入占 Freshworks ARR 的 34%,比一年前的 29% 有所上升。进入高端市场是 Freshworks 密集发布大量数据的关键。

2. NRR (净金额留存率)为 118%

这对于 ACV 主要源于中小企业客户的高销售额来说是非常惊喜的,这已经与 Zendesk 现在的销售额不相上下了,达到了 120%。

3. 49% 的收入增长来自 20% 的客户增长

到 2020 年 6 月 31 日,Freshworks 有约 44000 个客户,现在有 52500 个客户,客户数量在一年内增长了 20%, ARR 增长了 49%。值得注意的是,与 Zoom 的模式一样,Freshworks不用强制要求客户按年订阅,也可以按月订阅。从 2019 年的 54%上升到每年 62% ,这是一个很大的推动。但仍然有 38% 的 Freshworks 客户按月付费。

4. Freshservice 和 Freshdesk 产品线的ARR 均超过 1 亿美元

这里需要提到的是:多种产品的重要性。一提起 Freshworks,很多老 SaaS 人都认为 Freshdesk 是它的主要产品,但事实并非如此,此外还有 Freshsales 和 Freshservice 两款产品。Freshservice 在 2020 年 12 月的 ARR 就超过了 1 亿美元。而 Freshsales 是其三大产品中客户规模最小的,即便如此,他们现在也有 6500 个客户,相比之下,Freshservice 有 8900 个客户,Freshdesk 有 35800 个客户。

Freshworks已申请通过首次公开募股(IPO)发行A类普通股筹集8.55亿美元资金。预计IPO定价日期为2021年9月21日,IPO价格将在每股32美元至34美元之间。估值近90亿美元。由摩根士丹利、摩根大通、美国银行领投。

Freshworks的财务显示非常强劲的营收增长,高毛利和毛利率,大幅减少运营亏损。截至2021年6月30日的12个月内,自由现金流为3100万美元。在实现稳定的自由现金流的同时,似乎已经实现了盈亏平衡。

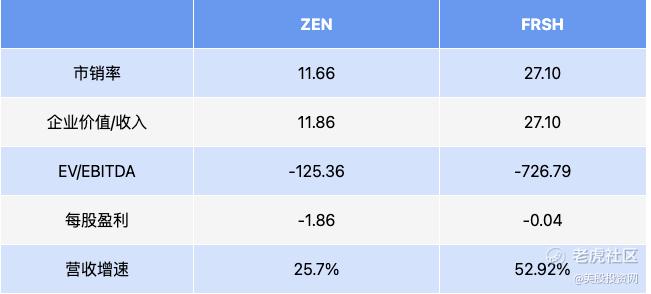

作为参考,一个潜在的公众可比性是Zendesk (ZEN),与竞争对手Zendesk相比,FRSH的IPO定价并不便宜,尽管它的营收增速约为ZEN的两倍。因此,价值投资者可能更喜欢ZEN,而成长型投资者则倾向于FRSH。

RELY

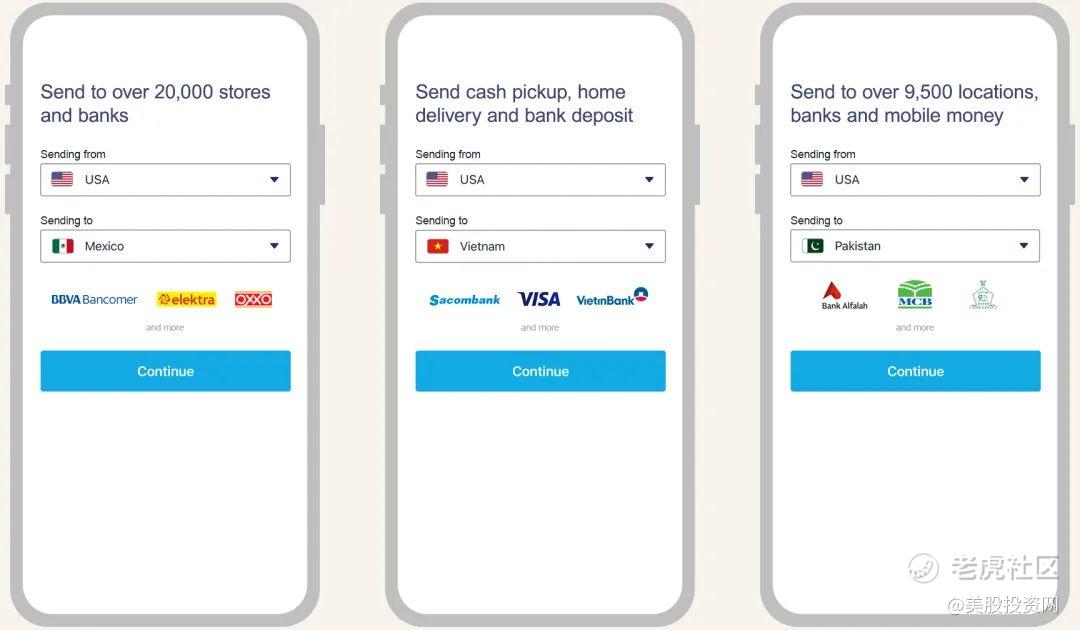

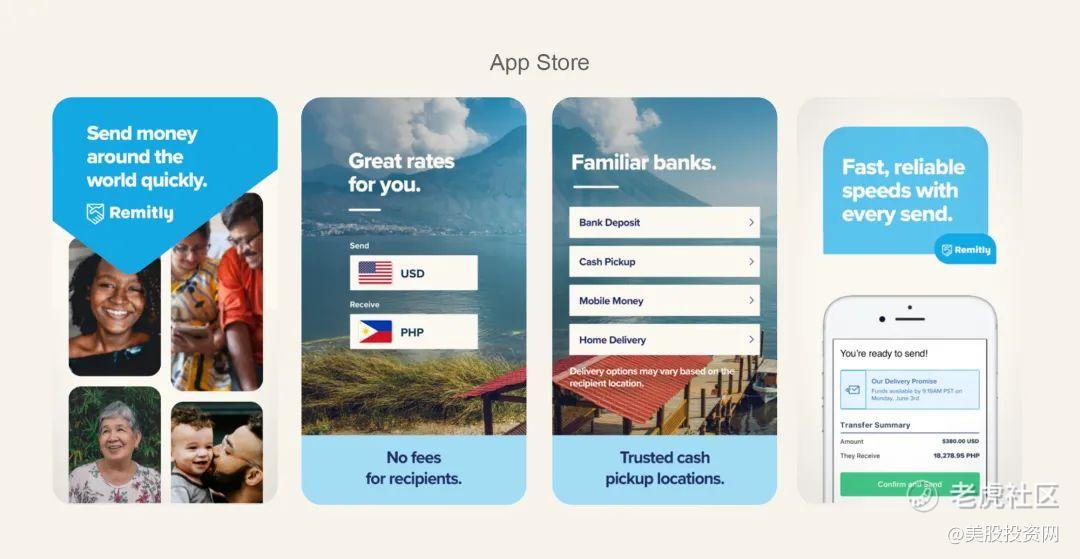

下一家,由高盛,摩根大通领投的北美最大的独立数字汇款公司Remitly Global,代号RELY。为世界各地的个人提供国际汇款金融服务,使人们能够比传统银行服务提供商更容易地以更低的成本进行跨境汇款。

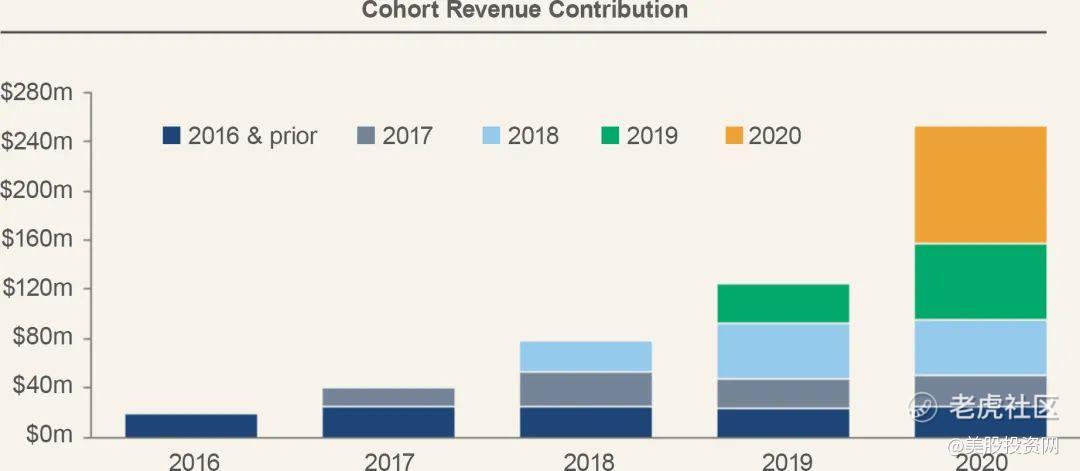

Remitly的发展重点是在全球范围内寻求汇款和接收资金的超过2.8亿移民及其家人。目前85%的用户主要通过手机应用进行交互。

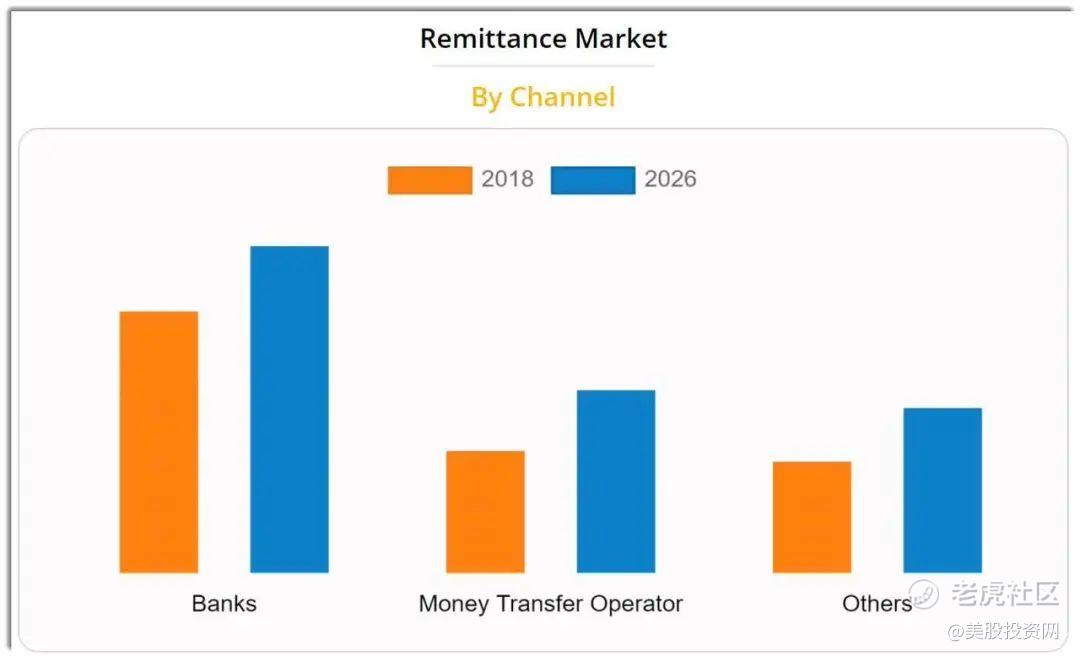

根据联合市场研究公司的市场研究报告,2018年全球汇款市场规模估计为6830亿美元,预计到2026年将达到9300亿美元。这意味着从2019年到2026年,CAGR预测为3.9%。这一预期增长的主要驱动因素是人口迁移的增加和商业汇款的增长,以及更多生产出口商品和服务的企业。此外,下面的图表表明,至少到2026年,银行部门将继续主导全球汇款市场:

所以Remitly的主要竞争对手或其他行业参与者的类型包括:

- 传统供应商和银行

- 数字优先的跨境提供商

- 人与人之间的非正式渠道

- 来自加密货币网络的竞争加剧

Remitly宣布计划于9/23/2021以 38 美元至 42 美元的价格发行 1220 万股,筹资 4.87 亿美元,为公司扩张计划提供资金。在提议范围的中点,市值将达到 75 亿美元。现有股东PayU Fintech已同意以IPO价格同时进行私募,购买价值高达2500万美元的股票。

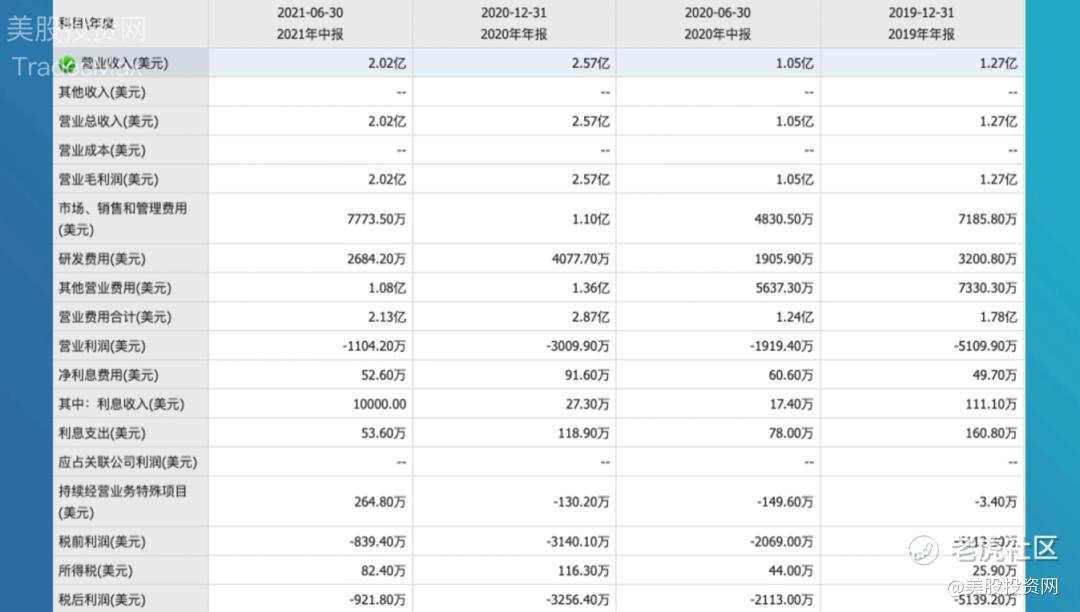

Remitly的财务显示强劲的营收增长,减少了运营亏损,减少营业亏损和负营业毛利,运营现金流急剧转向正,接近盈亏平衡。截至2021年6月30日,汇款持有1.73亿美元现金和1.34亿美元总负债。截至2021年6月30日的12个月中,自由现金流为负(1060万美元)。

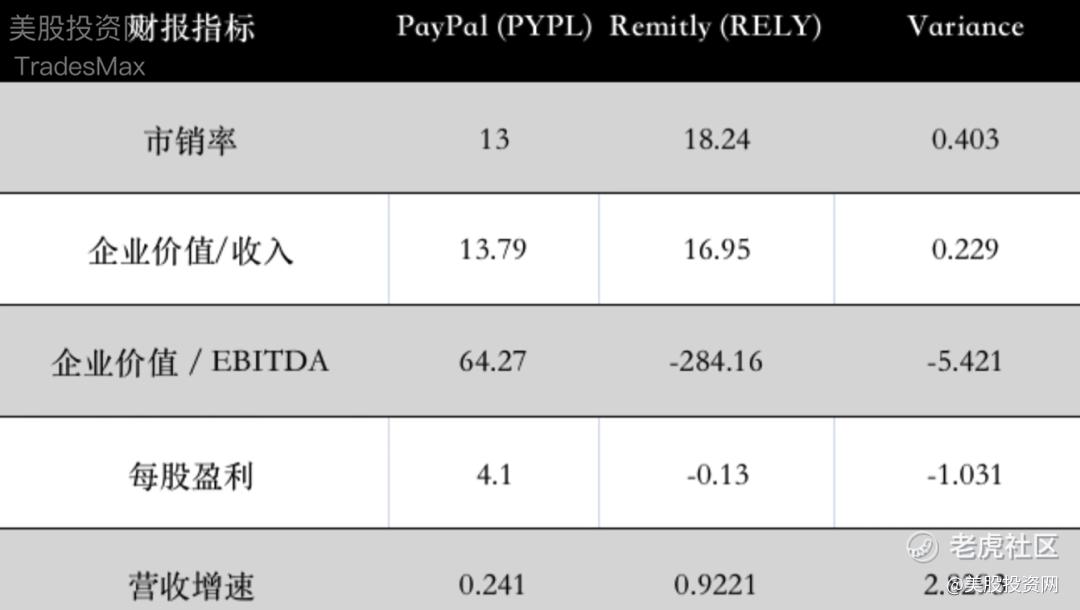

估值方面,与PayPal相比,Remitly的收入预期倍数更高,但Remitly的营收增长速度也高得多,尽管其营收基础低于PayPal。

RELY显然是一家快速增长的公司,正在接近盈亏平衡。提供跨境汇款服务的市场机会非常大,预计随着移民人数持续增加和企业生产更多的出口商品,这一市场机会还会增加。

不过Remitly也面临着来自快速增长的加密货币网络的竞争。由于竞争激烈,Remitly需要展示出自己维持增速的能力。

BRLT

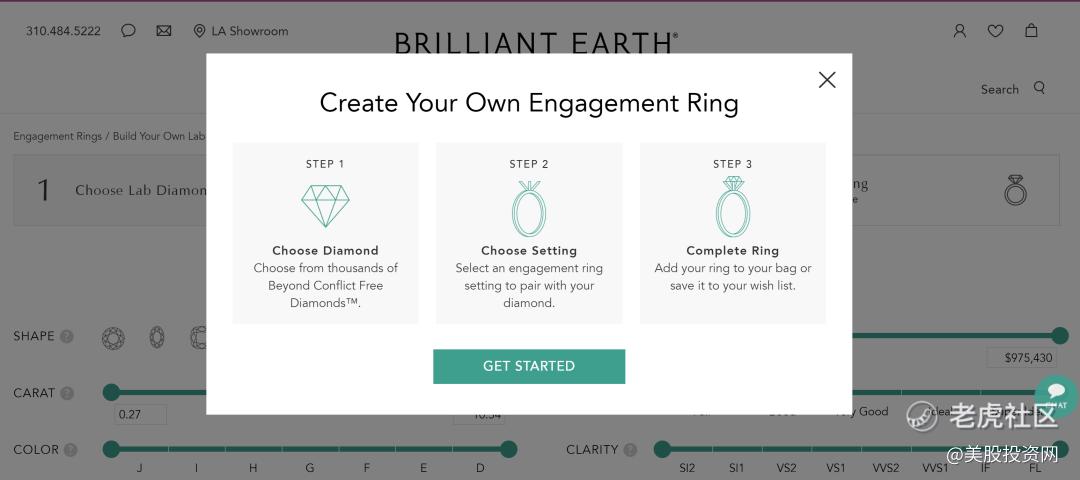

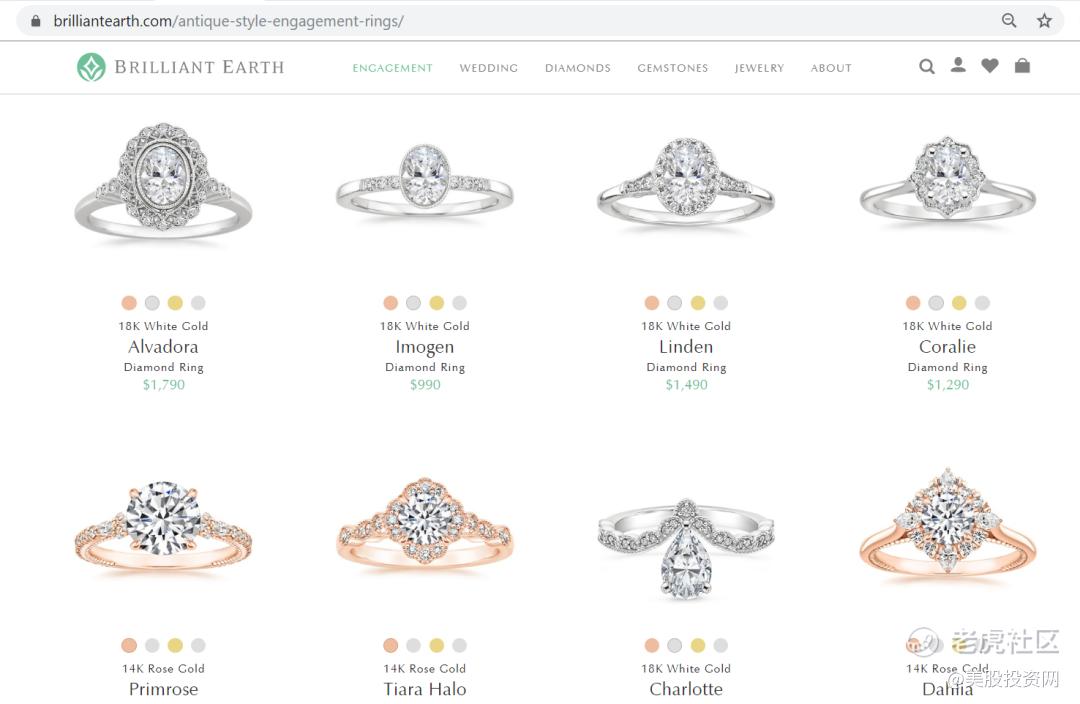

珠宝零售商Brilliant Earth,代号BRLT,是一家以数字为先的创新型珠宝公司,也是道德采购的高级珠宝的全球领导者。该公司通过在线直销和零售展厅销售符合道德标准的珠宝。它既出售开采的钻石,也出售实验室生产的钻石。让消费者能够通过市场上超过10万颗天然和实验室培育的钻石来创造自己的戒指设计。

主要产品是订婚和结婚戒指:宝石戒指和其他精美珠宝。通过在线直接面向消费者(DTC)营销和线下展厅来吸引客户。

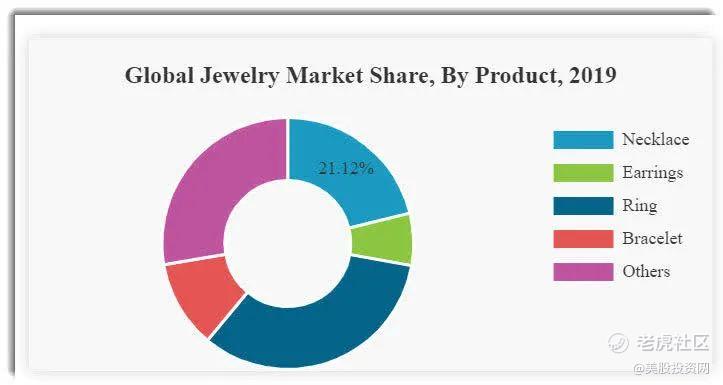

根据《财富商业洞察》市场研究报告,2019年全球珠宝市场规模估计为3300亿美元,预计到2027年将以3.7%的复合年增长率增长。这一预期增长的主要驱动力是可支配收入的增加、消费者品味的改变以及数字媒体平台和在线销售的日益普及。

这是一个饼状图,显示了2019年各珠宝类型的大致市场份额:

Brilliant Earth已申请通过IPO出售其A类普通股筹集2.5亿美元。计划于9/23/2021以 14 至 16 美元的价格发行 1670 万股股票,筹资 2.5 亿美元。在拟议范围的中点,Brilliant Earth Group 的市值将达到 14 亿美元。Brilliant Earth 的发行由摩根大通、瑞士信贷集团、杰富瑞金融集团和 Cowen牵头。

与许多其他在线和奢侈品零售商一样,Brilliant Earth 的销售额在疫情期间有所增长,因为商店和餐厅的关闭让购物者有更多的时间和现金。

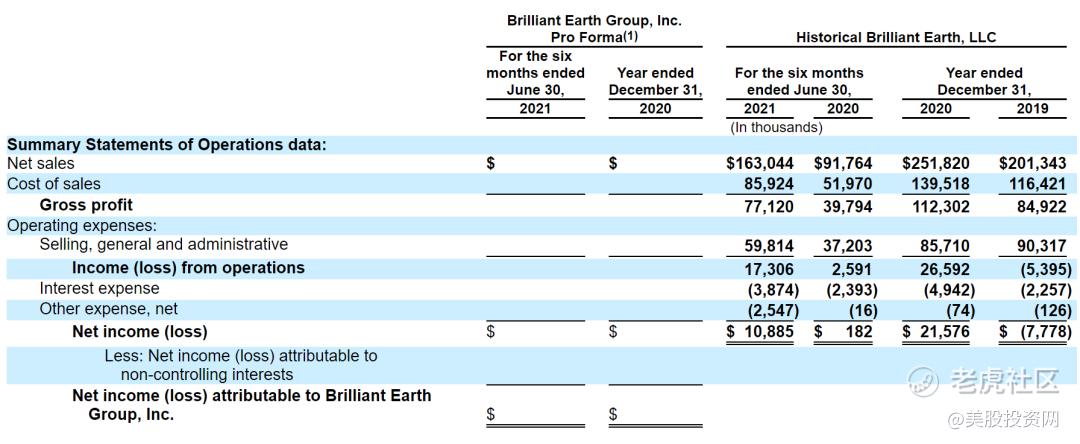

根据其提交的文件,Brilliant Earth 今年上半年的销售额从一年前的 9200 万美元增至 1.63 亿美元。同期,其净收入从 182,000 美元跃升至近 1,100 万美元。

Brilliant Earth的财务数据显示,营收增长强劲,毛利润和毛利率都在增加,营业利润和净收入都在增加,运营现金流也在增加。截至2021年6月30日,Brilliant拥有6500万美元现金和1.19亿美元总负债。截至2021年6月30日的12个月内,自由现金流为3900万美元。

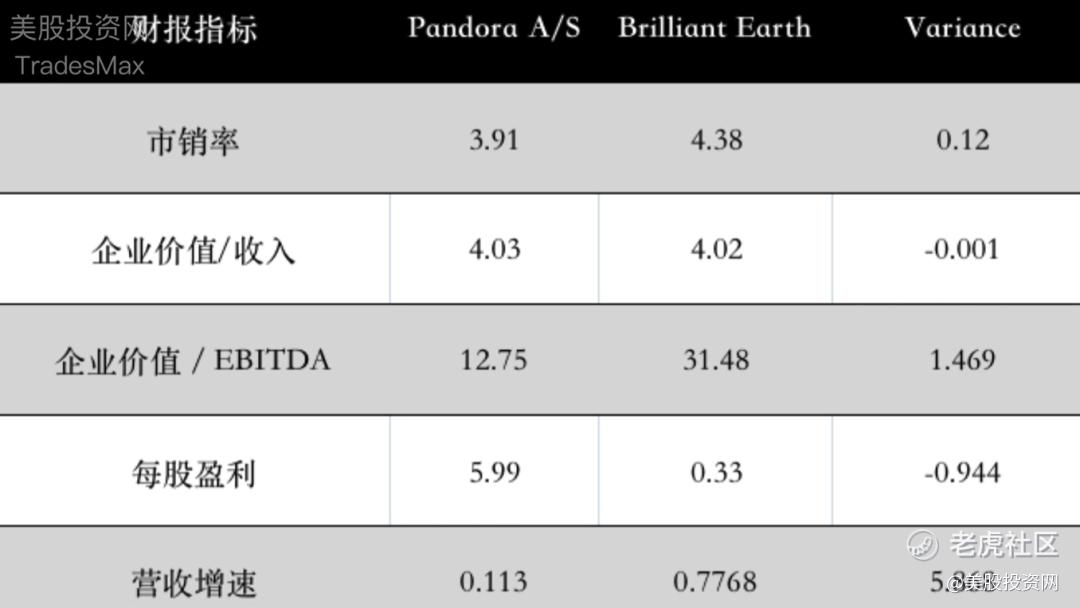

作为参考,一个潜在的公众可比将是潘多拉(OTCPK:PNDZF); 与Pandora相比,Brilliant Earth的营收增长速度要高得多,但此次IPO的估值与Pandora 的营收倍数相当,IPO价格预期合理。

Brilliant Earth前景面临的主要风险是,在其运营实体展厅的一些市场,持续的疫情扰乱了该公司的业务。然而,Brilliant Earth在疫情期间实现了令人印象深刻的增长,也证明了它在零售运营商面临的挑战时期的韧性。

珠宝销售的市场机会相当大,预计到2028年将以3.7%的复合年增长率增长;推动增长的一个领域是消费者向网上购买珠宝的转变,这是Brilliant Earth定位的一个亮点。

Brilliant Earth的营收增长令人印象深刻,在一个不断增长的市场中处于有利地位,IPO估值合理,值得我们密切关注。

ESMT

最后一家,客户参与软件提供商:Engage Smart,代号 ESMT。EngageSmart成立的目的是开发一个平台,为特定行业的垂直行业量身定制,包括SimplePractice,Invoice Cloud,HealthPay24和DonorDrive,旨在通过推动数字化应用和自助服务来以提高客户参与度。

EngageSmart目前为中小型企业解决方案细分市场中的逾6.8万家客户和企业解决方案细分市场中的3,000多家客户提供服务,涵盖五个核心垂直领域:卫生与健康、政府、公用事业、金融服务和捐赠。

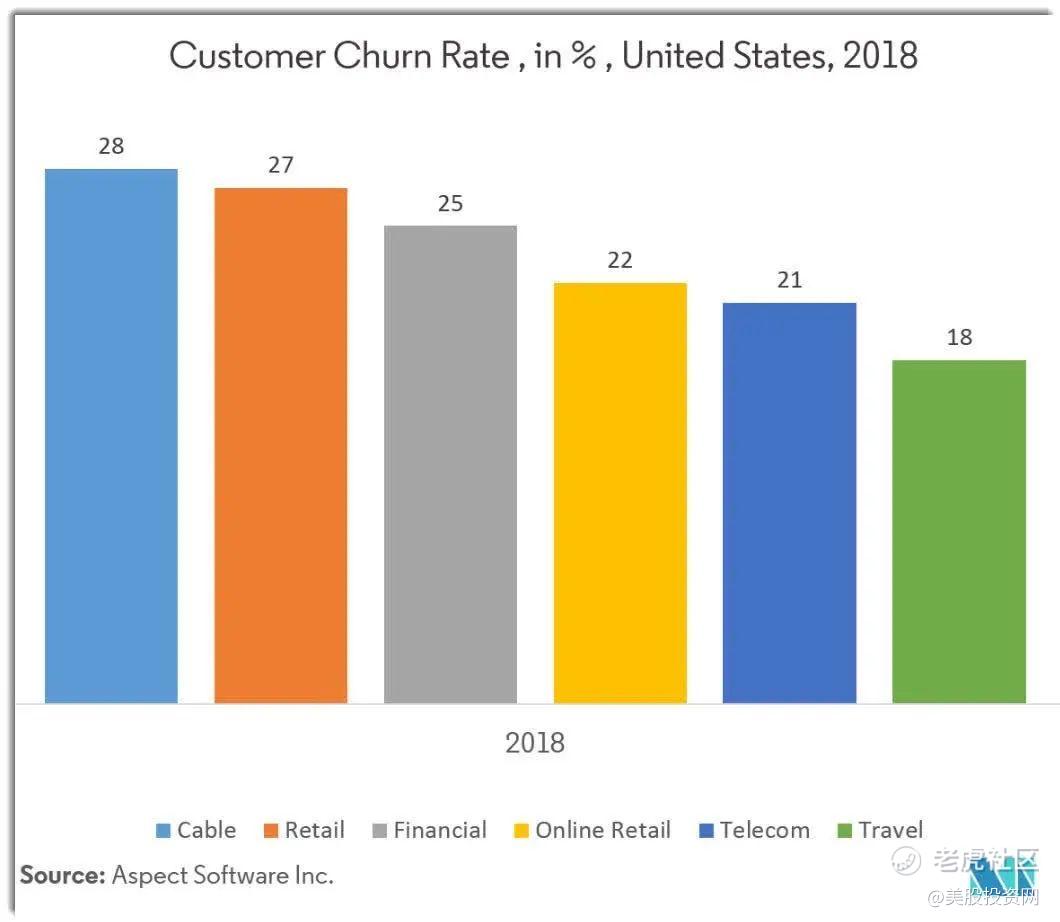

根据Mordor Intelligence的2021年市场研究报告,2020年全球客户参与解决方案市场规模估计为155亿美元,预计到2026年将达到309亿美元。这意味着2021年至2026年的预测复合年增长率为12.65%。这种预期增长的主要驱动因素是技术解决方案的增长,另外,降低客户流失率也会改善企业财务状况并提高估值。

2018年美国不同行业客户流失率的变化情况

EngageSmart宣布计划于9/23/2021以 23 至 25 美元的价格发行 1460 万股,筹集3.49 亿美元,EngageSmart 的市值将达到 41 亿美元。由摩根大通、高盛、美国银行和花旗牵头。

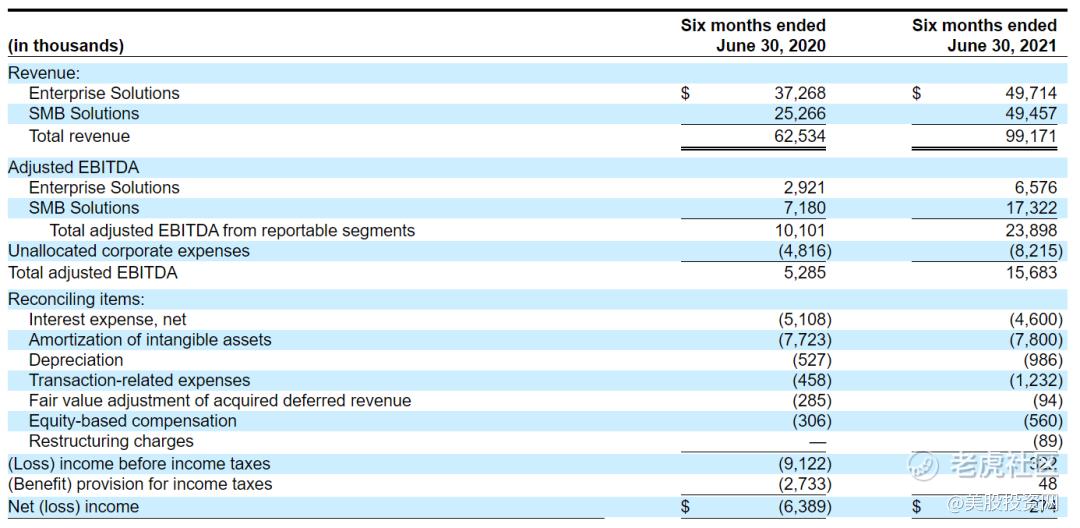

EngageSmart营收增长强劲,在2019年、2020年营收分别为7428万美元、1.47亿美元;在2021年上半年营收为9917万美元,上年同期的营收为6253万美元。

EngageSmart营业利润,净利润略有增长,在2019年、2020年运营利润分别为-1190万美元、64.8万美元;在2021年上半年净利为500万美元,上年同期的净利为404万美元。截至2021年6月30日,EngageSmart拥有3180万美元现金和1.518亿美元总负债。截至2021年6月30日的12个月,自由现金流为2520万美元。

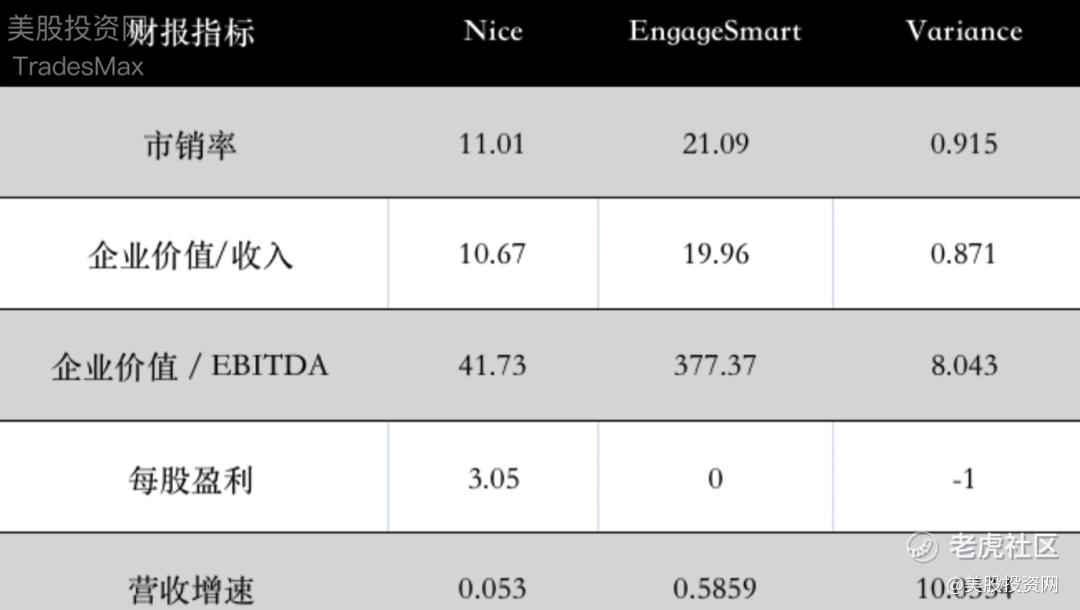

EngageSmart的行业参与者包括:IBM,微软,甲骨文公司,salesforce,Avaya,verint Systems和NICE公司。

作为参考,我们将EngageSmart和Nice相比:EngageSmart的营收增长更快,所以它高得多的营收倍数是合理的。此外,EngageSmart的增长速度比竞争对手Pegasystems快得多,因此EngageSmart似乎正在从这些公司和其他公司手中夺取客户参与市场的份额。

EngageSmart前景面临的主要风险是,大公司可能会将一些服务捆绑到现有服务中,从而导致价格下行压力和更大的竞争。

为企业提供客户参与软件的市场机会很大,预计到2026年底规模将翻倍,因此EngageSmart将受益于强劲的行业增长动力。鉴于EngageSmart相对于竞争对手的强劲增长和运营指标,尽管此次IPO并不便宜,但值得密切关注。

精彩评论