短短2个月粉丝增长了8000+,凭借“Sell Put”交易策略获得几乎稳赚的收益,更豪言“跟我反着做,就是百分百亏钱”!

他就是本期嘉宾@期权小班长 ,跟随虎妞去了解一下他的观点吧!

@期权小班长

互联网老厂码农,具体哪家就不方便多说了。平时就喜欢炒股,相信技术在期权实践有独特优势,周末偶尔也会去爬山户外活动,马上冬天了很期待去滑雪。

T:简单聊聊您的投资背景吧,什么契机让您接触到投资领域的?

早年公司发了一些股票,跟着同事炒股觉得很好玩,之前也玩过一些期权,也写了一些程序发现期权异动去跟,没什么系统,今年在老虎上看到有人说做特斯拉的sell put,研究了一下,很有意思,然后自己跑程序验证可行性觉得很靠谱。

现在也是边学习边完善的阶段,因为没有试过熊市,不知道系统的可抗性,也想看看。

T:开始怎么想到要去做“Sell Put”的?

大家最开始接触期权肯定都是买call对吧,亏损有限收益无限,但你需要投入一百二十分的经历去盯盘。今年有篇社区文章特别触动我,作者讲他从几千刀赚到几十万美金,但过程特别煎熬,一步判断错资产就灰飞烟灭。这点我也很有体会。单边买call这个策略收益期望极高,容错率极低。

后来我就老老实实的买正股,你知道美股从1年跨度来看收益很高,但很多股票,更多时间都在横盘。你看下苹果从去年9月到今年5月,每天打开账户没有区别。

然后我就看到了这个sell put策略。

T:买call,买正股,卖put都是看多,为什么买call就比卖put容错率低了?

期权价值由两部分组成:内在价值和时间价值。价外期权没有内在价值只有时间价值。什么是价外?call的价外,就是没涨到的价格;put的价外,就是没跌到的价格。你看苹果明年到期200块的call,为什么值钱嘛?苹果现在又没有涨到200块,这里面全是时间价值。

时间价值会随着到期日临近而损耗,99%买期权的基本都亏在了时间价值损耗上。那我们反过来做就好了。

这问题看起来简单解释起来还蛮复杂的,建议想了解的可以去系统学一下,老虎我看也有相关课程。

T:“Sell Put”有什么优点让您持续去做呢?

sell put做久了你就会发现,本质上是一种有收入的限价挂单买入策略。周围很多同事也在炒股,每个人对熟悉的股票能愿意买入的价格都有一定的预期,但在等待价格回归到你愿意买入的期间,其实是可以赚点小钱,如果你觉得苹果很好,但现在价格太高了,那你就卖一个你想挂单抄底的行权价,如果到期股价跌到行权价了就正好抄底,到期没到行权价也能捡点硬币

而且遇到横盘或者的时候sell put策略可以每周都带来收益,不用每周看持仓涨不涨,或者持仓俩月了,苹果怎么还一点动静都没有,股价只要不跌到行权价,你每周都赚钱。

T:有人觉得sell put赚钱少,您有什么不一样的见解吗?

你具体算一下收益,正股买入一周也差不多就赚这么多了。我们具体来算一下,拿保证金比较少的蔚来算一下,假设你持仓资金就3000多,每周稳赚17刀,一年就是816,收益27%了,其实真不算少了。

所以主要收益期望的问题吧。我当初做sell put也没抱多大期望,就当是空窗期的聊胜于无。后来发现这个策略其实是合理分配炒股精力最优解,心态也变好了,收益和投入成本十分划算。

稳定这两个字,比大家想的要难的多。

T:感觉sell put名声不太好,您觉得呢?

确实,这个策略我最早了解时,名声确实不好。当初互联网圣经《反脆弱》的作者,他是位美国的基金经理,非常鄙视sell put,认为是压路机前捡硬币。

他的看法是收益有限,亏损无限。但你仔细看会发现,买正股在他看来也是亏损无限的!这位经理他本人只做国债和买vxx波动率期权,极端稳定收益+赌崩盘概率。但这种策略完全不合适我们这些普通投资者啊,可是很多人不懂,也就跟着说亏损无限。

T:您觉得sell put风险是什么?

压路机前捡硬币通常形容sell put风险,具体这个压路机是什么呢?很多人觉得这个压路机是大跌,比如去年3月那种,咔嚓闪崩了,put暴涨,sell

put就亏惨了。但你想想,这种情况,正股持仓策略也扛不住啊,一样被收割的。比如我们行权价135的苹果put,闪崩来了就相当于以135买入了苹果,可能比140成本买入的人亏的还少点。

其实真正的压路机是选股,跟正股选股策略一样,正股都不靠谱,何谈策略靠谱?苹果特斯拉蔚来这些我常做的股票,都是极其优秀的公司,而且市场对于行业和公司的新闻有充分的预期,经常发生的那几种公司事件你都可以找到前因后果以及对应股价走势。所以选股票就要选这种靠谱的,不要选那些公司行动经常出乎你预料的,这个怎么办那个怎么办,怎么会发生这种事,这种公司不适合做sell put,这真的是在压路机前捡硬币。

T:听说您宣称自己目前“100%胜率”,是因为有什么独特的选股(选Sell Put目标)方式吗?

首先没有绝对的100%胜率,我在做sp期间也接盘过了,就是众所周知的今年中概股暴跌。自从9月我把我的策略发出来,到现在确实没有亏,我觉得公开的之后会更加谨慎,因为自己也会怕没把握的真的影响到别人亏钱。

我把自己自选股自己长期观察的标的放到我的系统里面跑程序,这些股票一半中概股一半是美国科技股吧,还会根据最近事件财报或者股价异动什么的临时加入标的看看有什么异常信号提示。至于程序怎么设定就比较细节,根据IV、Delta之类,比如Delta要低于0.3。然后价格要在现价上有一个85折

T:愿意分享一下您整体的收益率吗?

贴一个胜率吧,因为收益率不太体现这个策略,之前有做正股亏损没法单独拉出这期权的收益率,希望老虎可以区分股票和期权的收益统计。

具体看图,实际亏损的有4只,其中有2个亏损是正股,我记得是中概股

还有一些盈亏平衡是因为做了策略老虎好像没计算为盈利

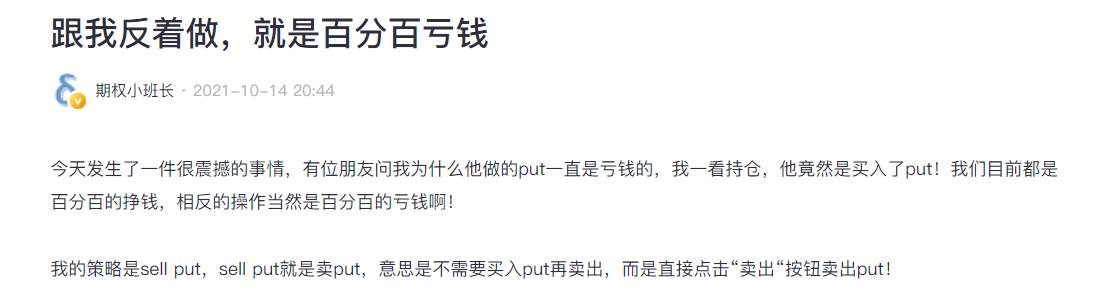

T:在您文章中看到过一件有意思的事情,有位用户“抄作业”,却做了相反的交易。您觉得在正确操作期权的过程中需要重点关注哪些点?

对,来社区分享之前我完全没觉得卖put还需要注意什么操作,跑跑数据然后选标的选行权价,就完了嘛,很简单的。

然后我发现很多朋友不太理解“卖”期权这种操作,老是问买put怎么亏了,以及看了前几天的帖子然后问这个put价格太低了没有收益之类的,我就简单说一下操作注意要点。

1、要有充足的保证金,一手期权对应一百股股票,仓位里大概预留正股价格30%左右的资金吧。

2、选择,我分享的日期和行权价是根据昨天收盘数据跑出来的结果,当天开盘股价波动肯定会影响到put价格,比如bili高开,当周put损耗太大可能就不适合了,选下周的收益更合适。另外帖子里分享的当周到期的期权,最好当天参考,第二天大概率就没有多少利润了。

3、卖出put,不是买入put!不要操作反了!

T:当下已进入财报季,会出现sellput的交易机会吗?

财报季卖期权还是要小心一点吧,股价经常暴涨暴跌,不建议卖财报当周的put。

另外还要考虑同行财报披露对股价的影响。不过苹果特斯拉这些巨头不用太考虑同行影响问题。

T:您认为什么类型的投资群体比较适合做“Sell Put”?

年化预期在10-15%左右的投资群体吧,我知道有些朋友对美股期望很高,眼馋十倍股,我也关注了一些次新股,涨幅真的很诱人,但想获得这样的收益前提是需要投入大量的时间精力去研究。相比之下sell put收益有上限,但胜在精力分配合理。

另外和正股投资相比,sell put时间周期是可预期的

T:好的,感谢您的分享!

欢迎大家关注本期嘉宾@期权小班长 ,想和他交流可以在本帖留言哦~

另外非常欢迎大家来找虎妞聊天、接受采访,一起来玩吧!虎妞的微信号是:tigerbrokers,社区昵称@爱发红包的虎妞

精彩评论

人最大的风险是不知道风险的存在。奉劝小散户不要碰期权,官方更不能提倡小散户进行期权投资。小心亏了起诉你们。

2、楼主说跌了买入股票,事实上你的资金远远不够买入SELL PUT交割的股票。

3、蔚来一直在烧钱根本就不是什么稳定的好公司。

4、期权SELL PUT 85%的胜率真没有什么,很可能还是亏钱。10倍的杠杠,胜率90%才打平。

总结:楼主是初生牛犊不怕虎,在悬崖峭壁上跳舞的大傻子一个。