当你对市场的波动有足够多的观察时,就会发现一个奇怪的现象:

每当价格运行到一个关键位置时,消息面或者资金面上总会出现一些关键性变动,来帮助股市选择方向,这并非偶然,而是投资者们长期以来形成的一种默契,当我们发现这种默契,并把这种时间的和空间的规律记录下来后,就形成了市场上的变盘窗口和斐波那契阻力位。

就像现在,当上证指数,恒指,和标普三大市场来到一个关键阻力位的时候,很多黑天鹅就飞出来了,一如我们之前预料的,这次熊市反弹的红利不会那么轻易的让你拿下。

来看下标普的日线走势

目前标普刚好位于斐波那契0.236的阻力位上,和前低持平,4200这个强阻位在没有绝对利好的情况下很难在短时间内突破,

更何况,在两周前“暂停加息预期”下走高的美股,目前遭遇的是通胀担忧的再次袭扰,投资者们已经醒悟,和引发一场衰退来让通胀回落相比而言,高物价才是更难让执政者们容忍的事情。

通胀和市场的天平又再次倾斜了。

而相比美股的利空压顶,亚太市场要轻松的多,特别是上证指数和恒生。来看他们现在的位置:

上证指数

上证目前正处在变盘窗口期,一波回调在所难免,但上证指数MACD指标已经出现强力买入信号,长时间在零轴以下运行的快慢线已经向上金叉零轴,而且回调并没有让其打回,但在价位上,上证目前也遭遇了前高的强阻力。短期内可能需要更多利好才能突破。

你要注意,目前上证的关键风险来源于人民币,更确切的说,是日元再度暴跌影响下的人民币抛压突然增大。这个将是未来几个月内悬在上证指数头上的一把利剑。

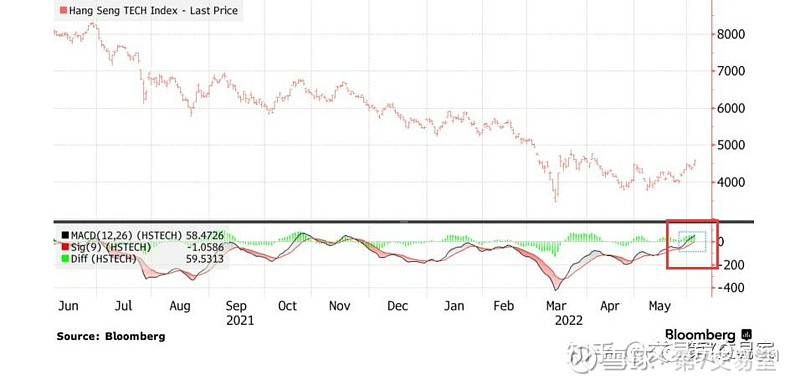

再看恒生指数

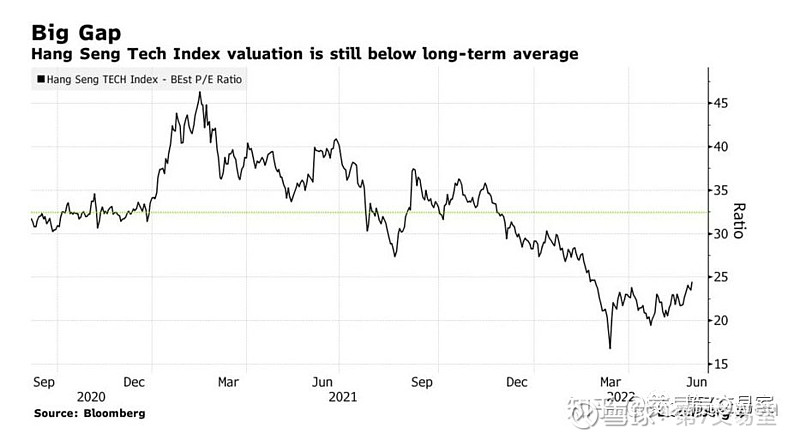

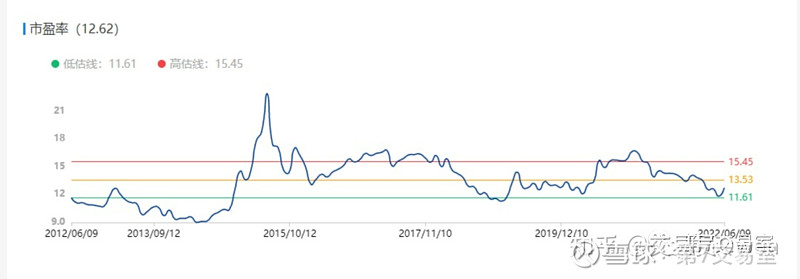

恒生的MACD的形态和上证的优势一样,目前也已经来到了前高的强阻位置,但在估值上的便宜程度却比不上上证,恒生借由前两周的上涨将估值拉到了25PE的位置,而上证指数的PE目前还在11到13之间徘徊

上证指数PE

但就在这样一个关键节点上,美国的加息预期却突然发生变化,原油和天然气这些主要能源价格的上涨动力又莫名其妙的突然出现,这很难让人不怀疑有操控市场的美国ZF人士的影子在,而且他们,也熟知技术分析。

你要当心了!200美元的油价和破3的美债收益

昨晚美股遭遇了这次反弹以来几乎最大幅度的单日回撤,确认0.236的斐波那契强阻位置成立,

能否顺利突破并打开上方空间,唯一的利好就是今晚公布的CPI数据可以淡化美联储的加息预期,甚至让9月暂停加息的炒作再次启动,但这个可能性已经微乎其微了。

自从上周博斯蒂克提出暂停加息的说法后,两周时间里,暂停加息的可能性就埋没在了铺天盖地的否认和通胀担忧论中,甚至财政部部长耶伦已经和拜登探讨要削减新一财年的财政开支的3分之2来减轻发债压力,间接支援美联储的降通胀工作。但拜登对此还没吱声。

看见没,在打通胀方面,耶伦远比老拜登更朴实,带过美联储的耶伦深知目前鲍威尔的不易,但拜登背负着中期选举的压力,恐怕很难同意削减财政支出,他甚至仍保有幻想,想把通胀的锅甩给美联储。

为什么说9月暂停加息的可能性很小?因为经过两周的市场演变,越来越多指标指向的是美国通胀的再度飙升。

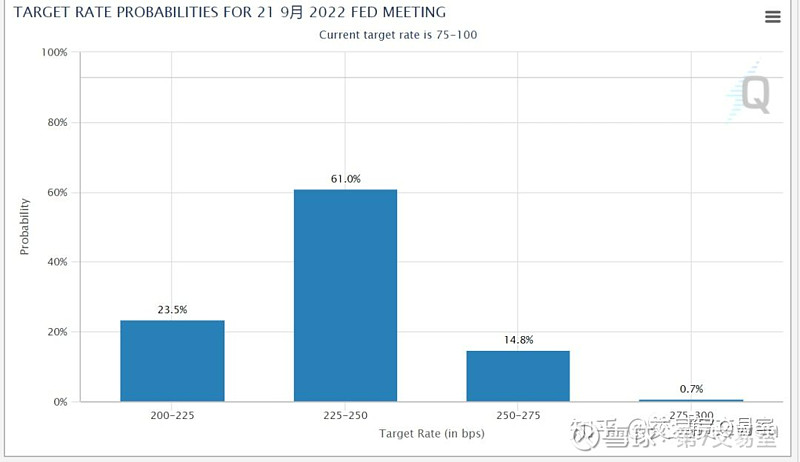

首先根据美联邦基金利率期货的变动显示,目前9月份加息50个基点的概率留在了60%以上,

根据以往经验,两个月多的时间周期,变动的空间还是非常大的。但超过70%的概率就可以视为板上钉钉,从现在的形势看,即便是50个基点概率大跌,25个基点的加息恐怕也很难逃的掉。因为暂停加息的概率目前还没有计价。

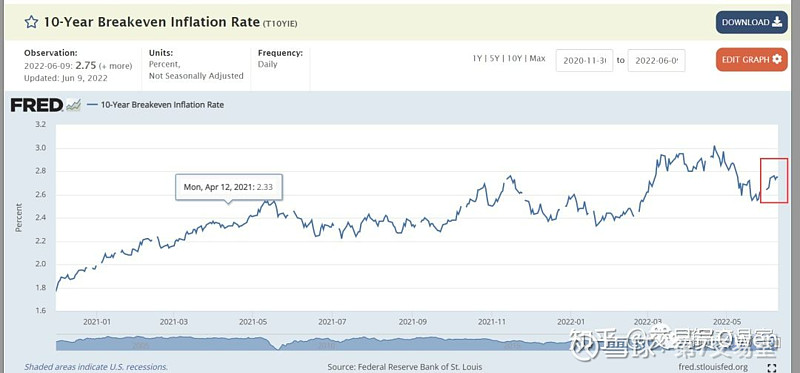

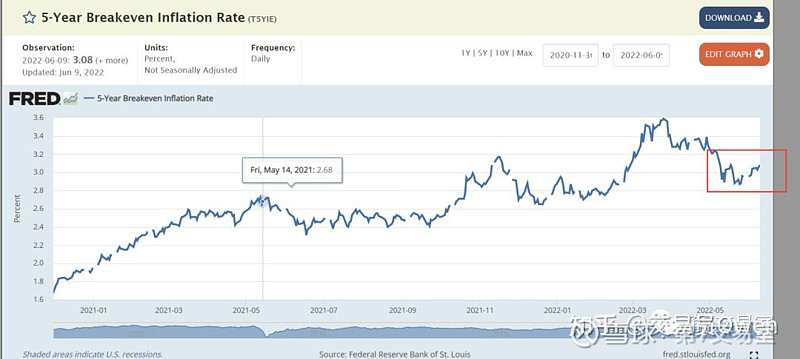

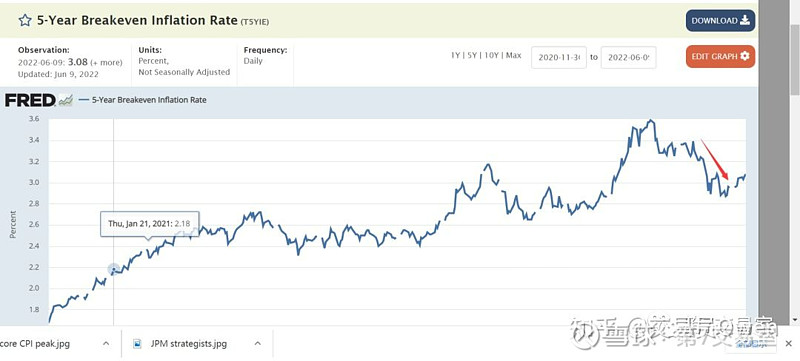

我们再看衍生品市场对未来通胀率的预测,财政部盈亏平衡通胀率,是债券名义收益率和通胀保护债券收益率的差值。代表了市场对未来通胀率的估计。目前10年和5年的盈亏平衡通胀率都已经开始触底反弹。

10年期breakeven inflation rate

5年期breakeven inflation rate

可以说,通胀担忧是昨晚美股暴跌的最大利空因素。准确的说,是摩根大通发布的CPI预测引爆了通胀的担忧情绪。

摩根大通预测,5月份的CPI很可能环比上个月上涨0.8%,高于0.7%的普遍预期,而4月份的CPI环比上月仅上涨0.3%,如果事实真的和小摩预测的一样,那么5月的CPI涨幅则会暴增0.5个百分点。

这一切的归因在于能源价格的上涨,小摩预测能源价格环比录得4.6%的强劲上涨,而食品上涨0.7%,核心上涨0.47%,都不算特别夸张,因为5月的环比价格的大幅上涨,4月到5月间的CPI同比年率保持在8.3%以上,普遍高于8.2%,

通胀见顶论被啪啪打脸。

如果仅从理论上讲,通胀确实是有见顶的迹象的,因为4月核心CPI已经走出了环比增速下降的形态,

这一度让市场兴奋不已,连盈亏平衡通胀利率在4,5月份也配合数据大幅下跌,但谁成想一个月不到就变天了呢?

问题出在核心CPI的统计方式上,核心cpi的统计剔除了食品和能源价格的变动,你可以理解为把生活成本和工业成本的源头影响给去掉了,只统计中下游产品的价格变动。

但问题是,美国目前有着严重的滞涨问题,粮,油的涨价无法顺利传导到其他商品上,更确切的说就是,除了原油和粮食,这些基本消费品以外,其他商品的消费压根就不足!

这就已经显示出非常明显的经济衰退迹象了!

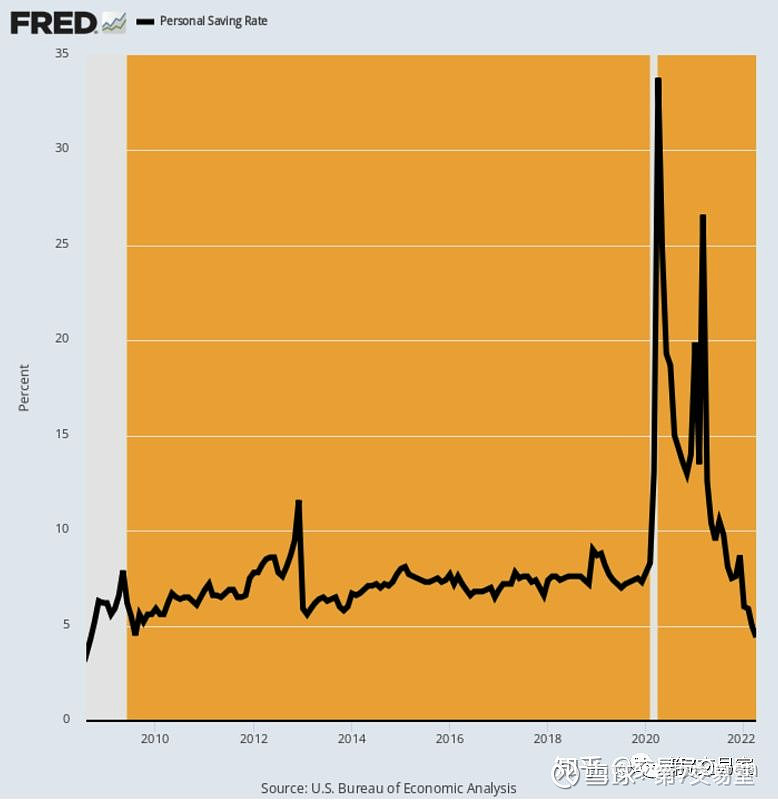

我来给你分享一组数据你就明白了。可见现在的消费者生活在一个怎样巨大压力的环境下。

上图是2008 年 8 月至 2022 年 4 月,个人储蓄占可支配个人收入的百分比,比值已经来到了20年来的新低位置,刨去一些必要的开支,为什么美国人储蓄的钱会越来越少呢,上回美国劳工部数据里,工资增长不是一直挺高的么?

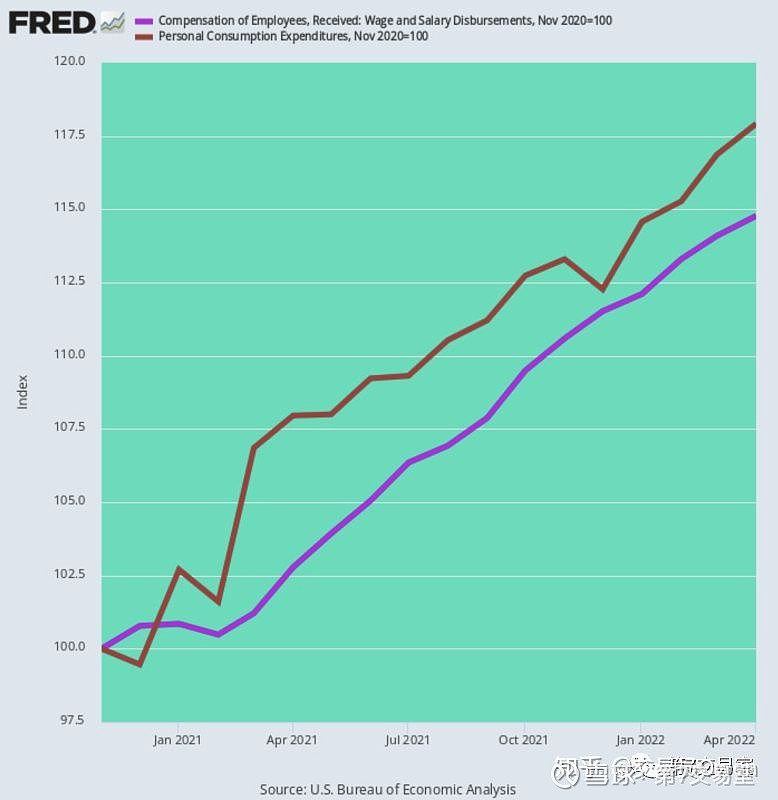

大家的钱确实都花在了吃穿住行上了,再看下图:2020 年 11 月至 2022 年 4 月美国个人消费支出棕线,和家庭工资和薪金补偿(紫色线)的对比

家庭工资和薪金补偿(紫色线)名义上增长了 14.8%,但个人消费支出增长了 21% 以上!对比发现,4 月的 PCE(棕线)比 2020 年 11 月特朗普“刺激”时代的膨胀水平还要高出17.9%。

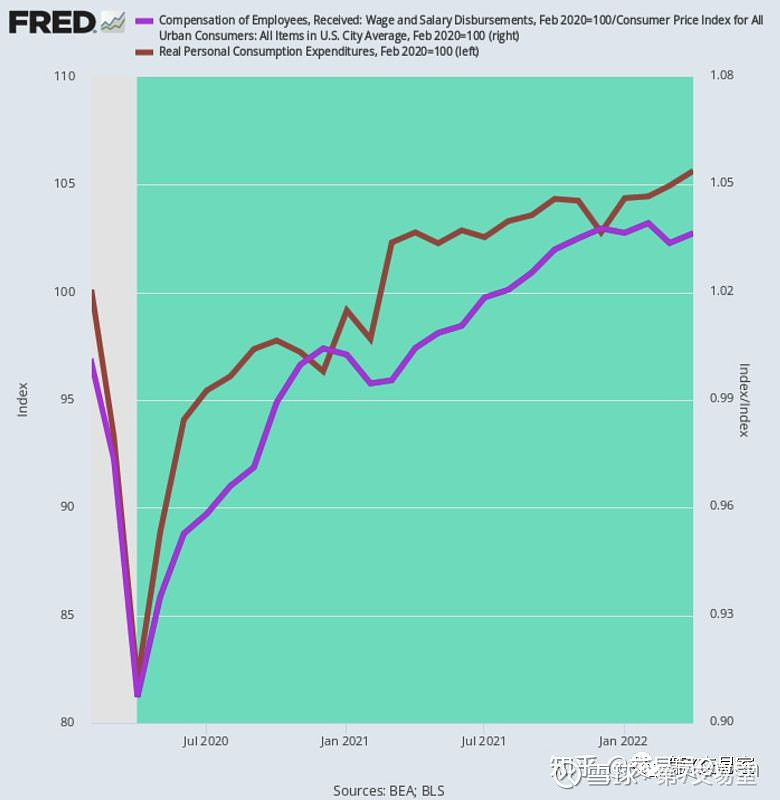

经由通胀调整后的两者差值更大,可见工资的增长已经远远赶不上个人消费的支出

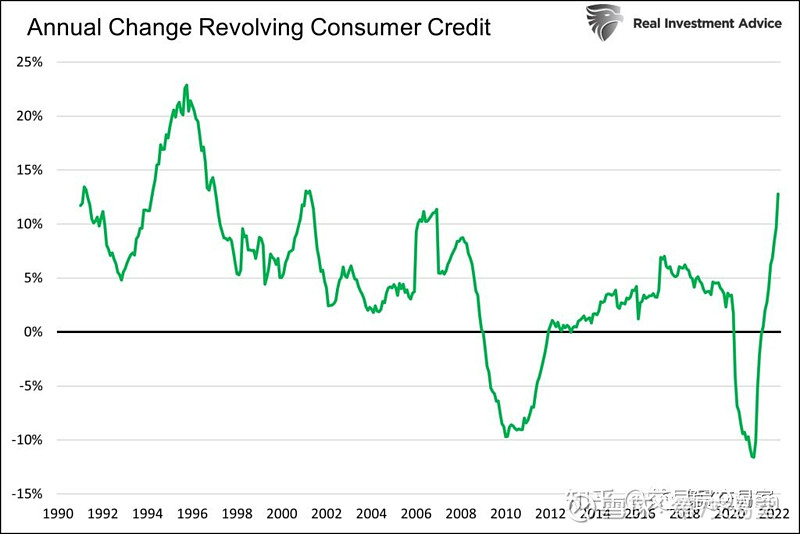

而下图显示了美国消费者的信用卡债务的年度变化,这个数据处于 20 年来的最高水平,人们似乎都在借用信用卡来维持生活,如果利率再次提高,那么信用卡利息和更重的债务会让美国消费的境地雪上加霜

为什么透支的贷款金额会突然猛增呢?只有一个答案:衣食住行,这些最基本的消费成本在不断飞涨,人们已经不堪其重。

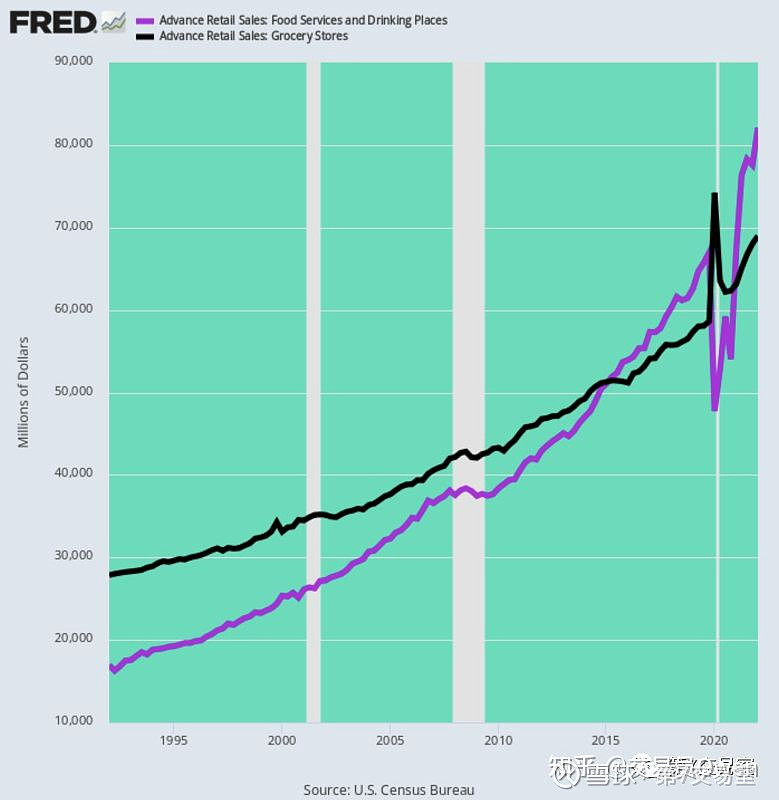

我们看美国每月食品支出:餐厅和杂货项目

1992-2022的变化:

总支出和食物,饮料的支出从没有出现过放缓迹象

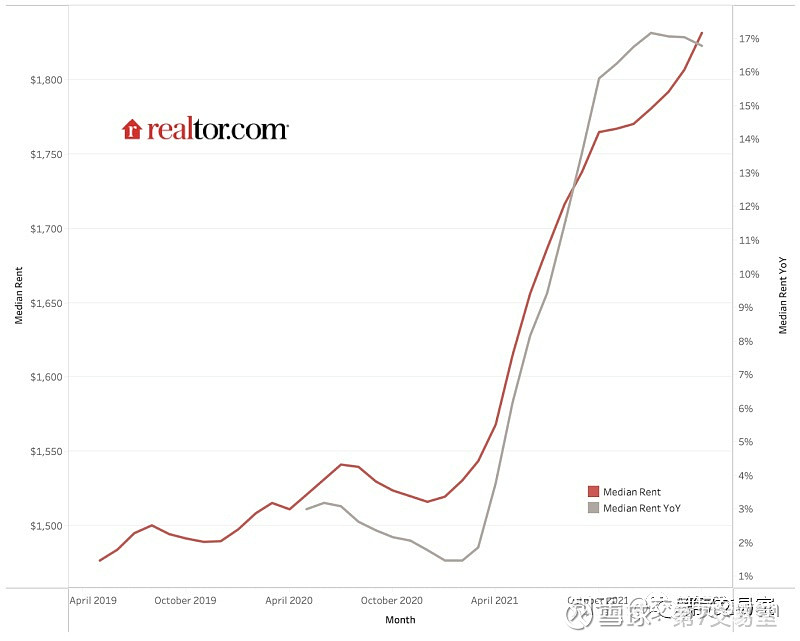

住房的租金支出方面,同比确实是出现放缓,但环比走涨幅还在持续攀高

而能源就更不用说了,打开我们的交易软件,看下月线图上,5月份原油和天然气,燃油,汽油期货的月线涨幅,相信你看不到哪个是阴线

正如我刚才所说,仅仅是活着,就已经让大部分的人不堪其重了,哪里来的闲钱去做其他产品的消费呢,所以剔除了食品和能源项目后的所谓核心CPI确实是在放缓。这非常像之前大萧条前出现的需求归边现象,或者说基尼系数大幅上涨。

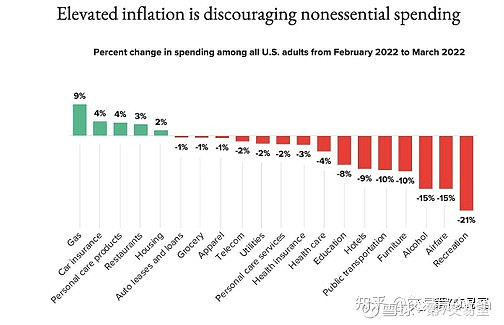

下面这个统计更直观了,个人消费项目占比中,能源,食品,汽车消费是最多的,其他消费都在大幅收缩

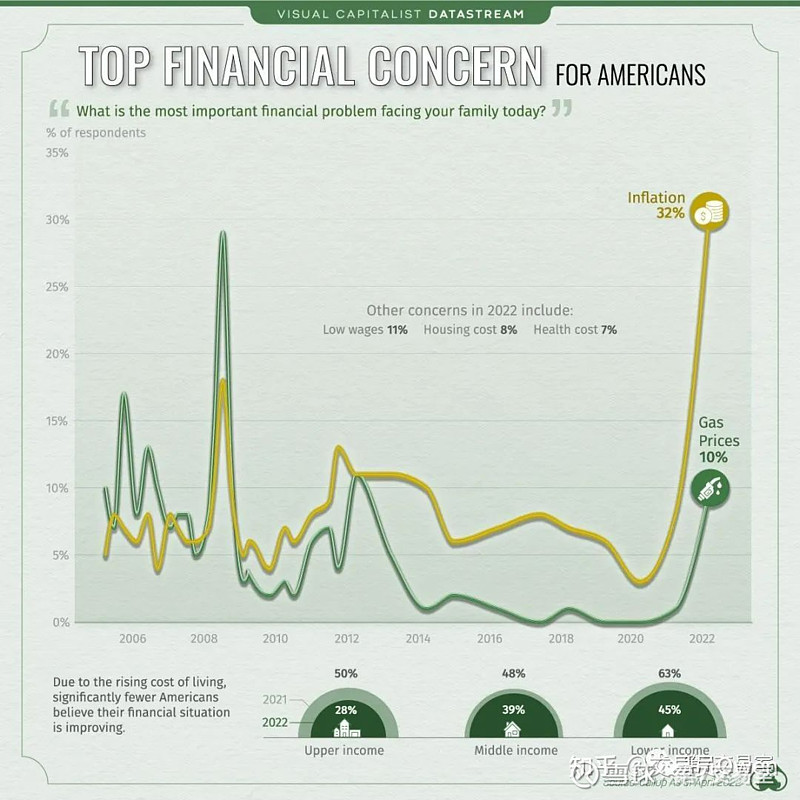

目前,美国人最反感的,就是通货膨胀问题,根据美国知名新闻调查机构 GOLLUP的最新调查显示,美国消费者的财务担忧中,占比最大的,就是通货膨胀,这个占比来到了20年来的历史新高,甚至可能是有数据以来的最高位置。

而气价上涨的担忧占比10%,也是10年来的新高位置,接着低工资和房屋成本,健康问题的担忧占比分别为11% 8% 和 7%. 而且绝大多数人对未来改善不抱希望。

就冲这些数据来看,即便是今晚公布的CPI意外比大摩预期的要好,甚至环比涨幅回落,9月份的25个基点的加息可能也难以逃脱,毕竟11月大选前期准备就要开始,物价再不解决,拜登即将成为一个比特朗普还要难看的执政者。

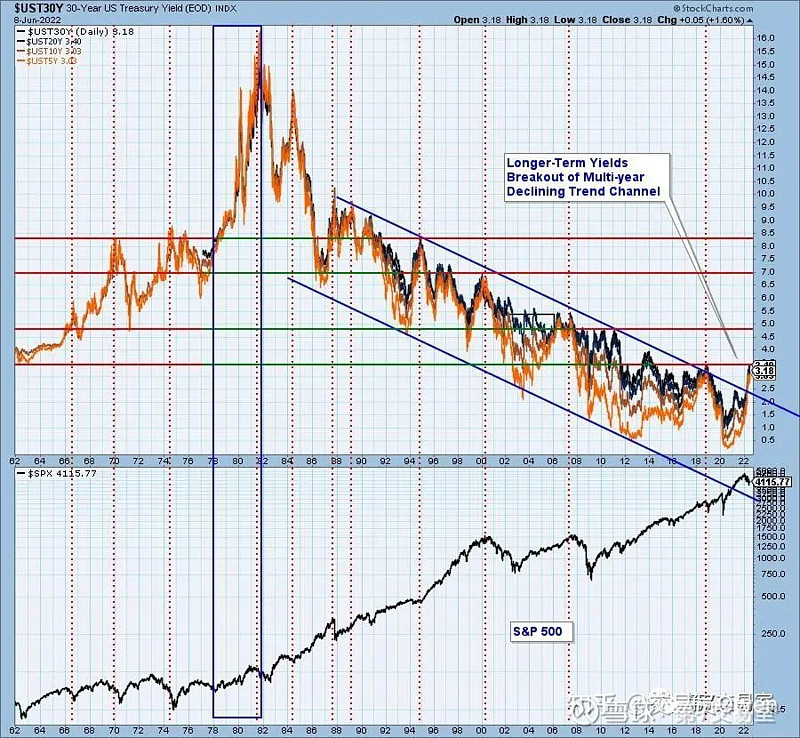

这就怪不得杠杆基金会做空10年美债了,因为如果通胀没有见顶,美债收益率见顶的可能性几乎是天方夜谭。

历史上类似的高通胀、高油价、房价飙升的时期是1978 年至 1981年间,当时的5年,10年,20年,30年的美债利率也和目前的斜率一样向上突破,走出了一个令人吃惊的90度拉升,那么如今的美债利率会重演恐怖的一幕吗?

比较现实的估计是,随着美联储不断加息和通胀上涨的倒逼,近期10年美债破3%的可能性还是非常大的。

最可怕的情况还没有发生,原油有可能涨到200.

拜登政府打油价的谎言已经成了公开的秘密,很明显的,他并不想让油价降低,否则拜登可以动用的政治手段很多,来迫使OPEC国家提高产量,或者让自己国家石油企业提高产量。

而他偏偏选择一个最不疼不痒的手段:释放原油储备来降低油价,要知道,乌俄战争以前,2022年EIA估计的全球原油供需缺口就达到了400万桶一天,以拜登这样,几百万几百万的释放储备有什么意义?

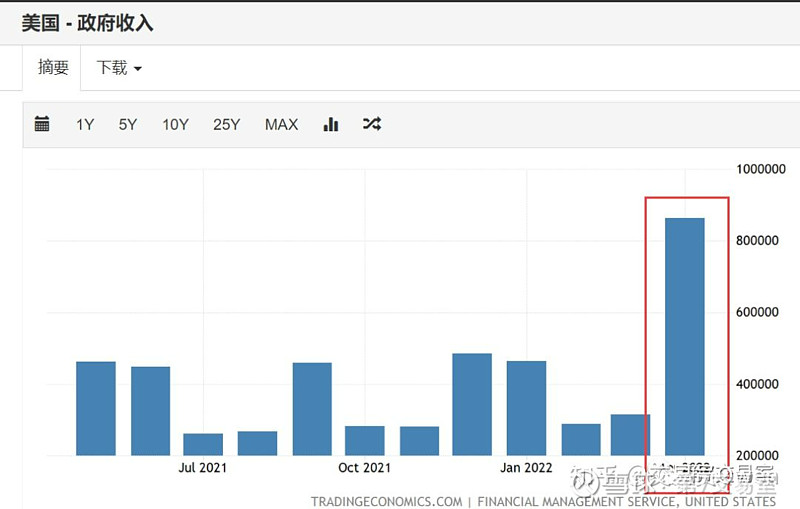

就在欧洲缺油,缺气的4月来,美国的财政收入悄悄来到了多年来的新高

高油价和高气价让美国能源企业赚的盆满钵满,同时也让美国财政收入大涨,这大大缩减了财政赤字,也给了政府推进经济刺激的资金,所以高油价,对于拜登,或者说拜登身后的商业团体而言利大于弊。

同样,俄罗斯也不想降低油价,虽然欧美封锁,但靠折价油的变卖,还有亚洲市场的疯狂收储,俄罗斯最新的经常性账户是盈余的,财政收入甚至在4月提高了40%。所以俄罗斯也不想降低油价,

那么接下来的OPEC这些产油国,他们怎么可能想降低油价呢?只要主要的油价定价国不会去实际伸手打游油价,原油的价格很难被压下来。而期货市场的原油只会回调,不会转跌。

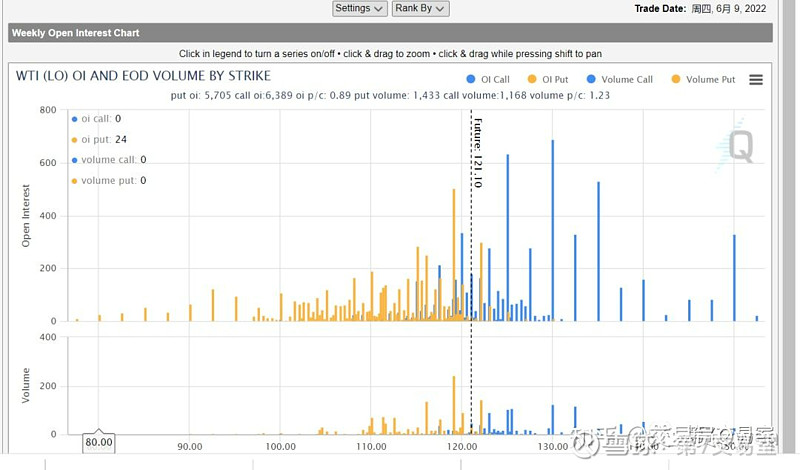

我们看下昨天6月9日期货期权市场上的定价,WTI原油期货期权的call的交易量已经往130以上走了,最高做到150以上,

当我们看长期市场,就会发现,有些人已经押注200美元的原油期货价格。

就在本周二,一位不知名的交易员下注近 800 万美元,押注WTI 将飙升。2023 年 6 月 到期的WTI 150 美元和 200 美元的看涨期权在多个期权价差策略中交易了约 4.35 万次。

难以想象,往后的通胀会成为什么样子。

那么美股呢?

到目前为止,我们还难以对美股短期走势下一个准确的定论,有些身处华尔街的基金经理确实认为美股最糟糕的情况已经过去了,加息缩表的利空已经完全被计价,他们对美国经济有着绝对的信心,但身处大洋彼岸的我们却看不到熊市转牛的迹象。

一个百年难遇的大通胀,更有可能对应着一个百年难遇的市场走势,所以,目前的美股不好做确定的预判,而短期内美股的利好也在增多,比如企业回购的增多,全球资金也在不断流入美股等等,所以走一步看一步吧,老样子,还是看20日均线。

如果你有更多问题,我们评论区见!

$NQ100指数主连(NQmain)$ $道琼斯指数主连(YMmain)$ $SP500指数主连(ESmain)$ $黄金主连 2206(GCmain)$ $WTI原油主连 2206(CLmain)$

精彩评论

2.财政部盈亏平衡通胀率为什么是代表为了通胀率的关键

3.个人支出的图表

都非常专业。

大多数的投资者都只能看懂一半吧?