文/大叔

编辑/大白鹅

很多小伙伴在后台问特斯拉,我们恰好7月末做了一个,分享给大家。

但是要强调,这是个受益有限但风险无穷的方法,请大家理性观看!

01 特斯拉操作

特斯拉的这笔交易发生在7月中下旬。

TSLA于7/20发布Q2季报,通常季报前后call和put价格比平时要高,因为很多投资人都认为季报要么会超预期,要么会低于预期, call和put的价格会比平时要高许多。

我们既不看多也不看空TSLA,但是还想在它身上靠被人为抬高的期权价格赚点钱。

具体做法如下:

当时由于TSLA季报超预期,股价应声大涨。于是,我们在季报发布后的第二天,7/22 TSLA涨到$819时,卖出 7/29到期的905 call。7/25 TSLA降到$808时,又卖出7/29到期的725 put。

7/29到期日,TSLA于891收盘,在两个strikes之间,short strangle安全过期。我们当初卖出的期权费$6变成realized gain,一周收益0.7%,年化38%。

也就是说特斯拉的这比交易是通过卖出同时(7月29日)到期(expiration)的看涨和看跌期权完成的,而且它们的strikes不一样。

这种方法就是stort strangle。

02关于strangle

先说下strangle。Strangle即宽跨式期权,也叫勒式期权,是指以不同的执行价格(strike)同时买进或卖出同时到期(expiration)的看涨和看跌期权。

Strangle也属于混合或者组合期权策略(combination option strategy)的一种,和简单的看涨、看跌期权策略相比,组合期权是由简单的看涨、看跌期权作基础,进行不同的组合。组合期权和简单期权的底层资产(underlying asset)是同一个,都是某一支股票。

Strangle可以有两种做法:long strangle(做多宽跨式期权)和上文讲的short strangle(做空宽跨式期权)。

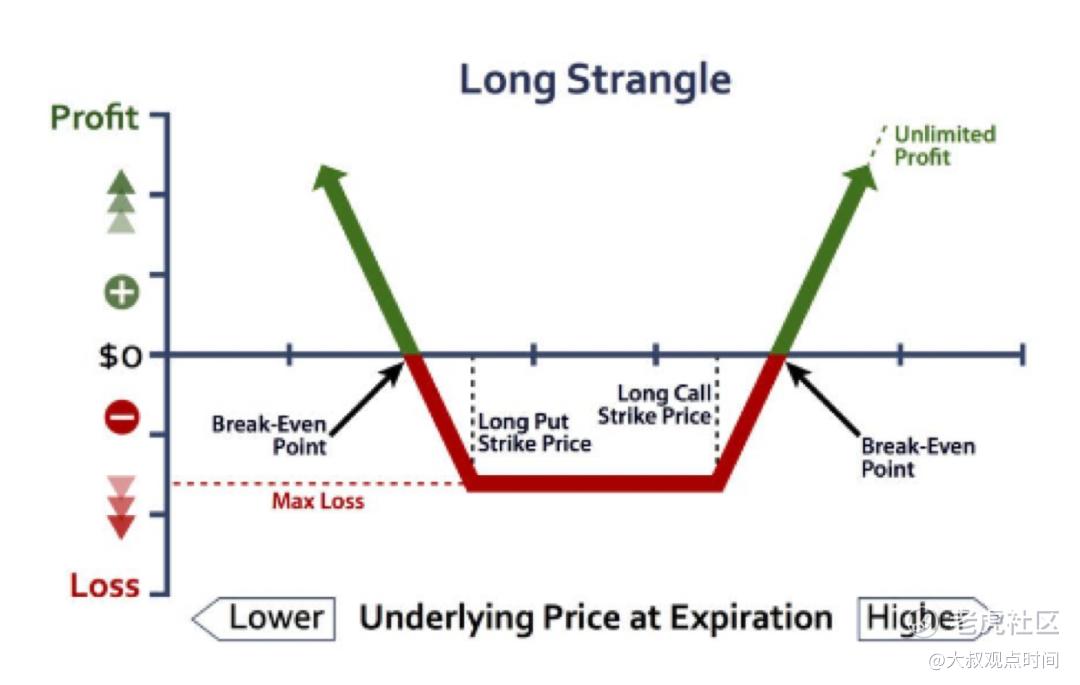

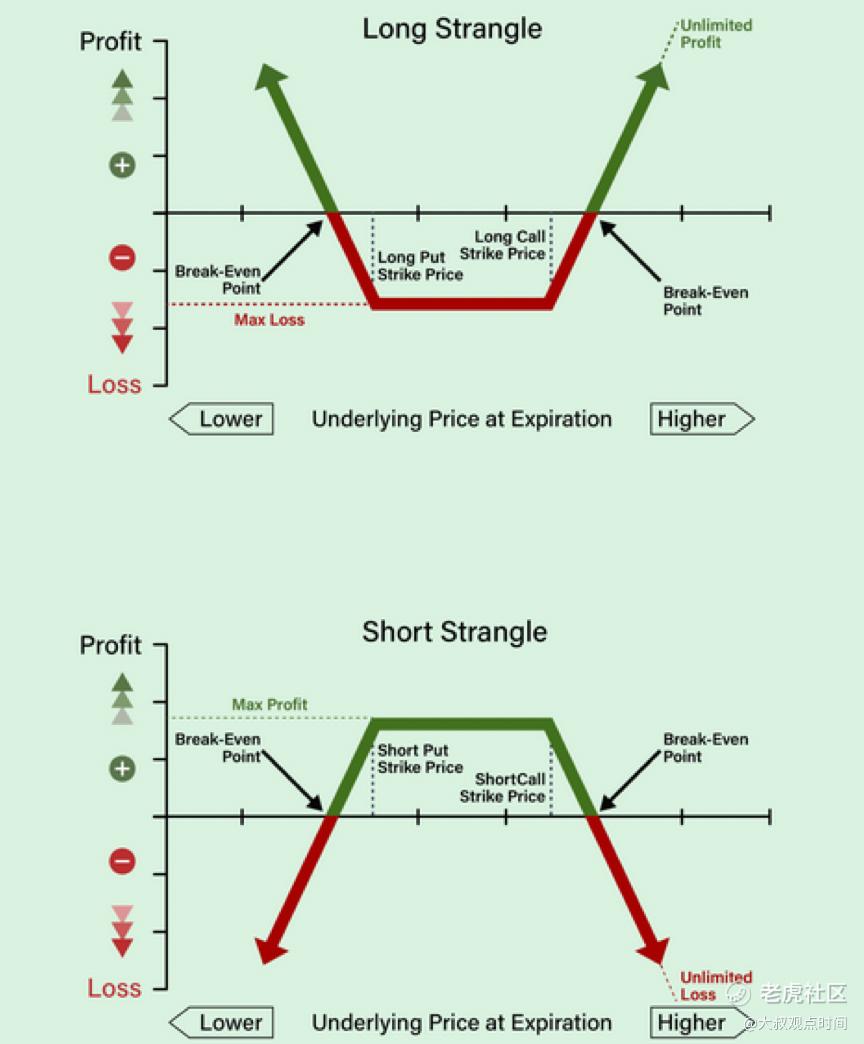

我们先来看看long strangle(做多宽跨式期权)的payoff。到期日的那天,如果股价在两个strikes之间,那么strangle就有亏损,亏损值是固定的,就是当初购买call和put的价钱。如果股价超出了这个区间,那么strangle就开始盈利,盈利程度也取决于远近,越远盈利越大。

Short strangle(做空宽跨式期权)的payoff和long strangle正好相反。股价原地不动的话,就盈利,股价低于put strike或者高于call strike,也就是说,不管是涨还是跌,只要股价波动超出任何一方的strike,都亏。

03什么时候时候适合操作Strangle

当你预期某支股票很快会出现波动时,可以做多宽跨式期权(long strangle)。这种波动指在交易区间外大幅波动,不管股价会走高还是走低,一般情况下strangle都能给出很好的回报。

怎么做多宽跨式期权呢?投资者同时买入到期日的价外(OTM)看涨期权和价外看跌期权,就实施了long straddle。

本质上来说,通过支付了买看涨和看跌期权的期权费,换取了大波动带来的收益。

和straddle计算breakeven point不同的是,strangle有两个breakeven points。当股价上升时,将call premium(期权费用)除以call strike(执行价格)就是上方的breakeven point,代表股价必须上涨%多少才能获利。当股价下跌时,将put premium(期权费用)除以put strike(执行价格)就是下方的breakeven point,代表股价必须下跌%多少才能获利。

举个例子,如果put成本为 10 美元,而put strike为 100 美元,那下面的breakeven point等于10 美元除以 100 美元,即 10%。股价必须从 100 美元的执行价格下跌超过 10%,你才能获利。

相反,当你预期这支股票不会出现大波动,就可以做空宽跨式期权(short strangle),静等期权到期实现收益。

本质上来说,你承受了大波动带来的潜在亏损,换取了没波动带来的收益,这种收益来自于卖看涨和看跌期权的期权费。

上面特斯拉(TSLA)的操作就是short strangle。

04 Strangle的好处和风险

但是,为什么说这是个收益有限、风险无限的操作呢?这就要看看Strangle的好处和风险。

和股票交易相似,strangle做多往往比做空风险小一些。

Long strangle的好处:

1. 亏损有限,最多就是买call和put的钱打了水漂。

2. 盈利无限,只要股价有了大波动,你都可能赚很多钱。

3. 不需要判断方向,不管往上还是往下波动,你都能盈利。

4. 这种价外期权call和put strikes不一样,离开现在的股价有距离,所以premium就比平价期权(ATM)也就是long straddle便宜。

Long strangle的风险:

1. 因为股价大概率不会偏离现在的价位,特别是短期内波动不大。

2. 更为甚者,这个strangle是价外期权,即OTM,put和call的strikes离现在的股价有一定的距离,所以大概率要亏损掉期权费,就像买了彩票一样。

Short strangle的好处和风险正好和long strangle相反。最要命的是,short strangle收益有限、风险无限。

所以,我们这次对于特斯拉(TSLA)short strangle本质上就是个收益有限、风险无限的操作。

05 Strangle大叔观点时间:

和long straddle一样,如果你不知道股价的方向,可是判断未来一定会有巨大的波动,那就适合采用long strangle,押注期权费用,去博两头;

如果你判断股价不会有大波动,那就采用short strangle,你要的赚仅仅是期权费,不希望股价短期内的大波动。

Strangle比straddle更便宜些,因为call和put的strikes和现在的股价有一定的距离,降低了long strangle的成本,或者说,降低了short strangle的收益。

Short strangle比short straddle更安全些。

看多波动性、愿意冒险的投资人,适合long strangle。看衰波动性、不愿意冒险的投资人,可能就更适合short strangle了。

青菜萝卜、各有所好。

但,投资有风险,操作请谨慎!大叔特别要请想short strangle的朋友们注意到潜在的、无限的亏损风险,short之前做好最坏打算。

精彩评论