$苹果(AAPL)$ $立讯精密(002475)$ $歌尔股份(002241)$

看清一件事的本质,往往是从审视另外一件事开始

一、半导体怪象

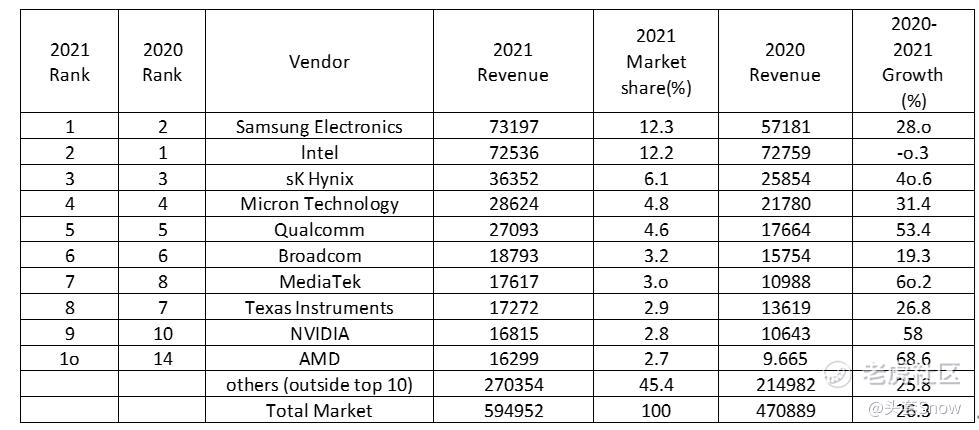

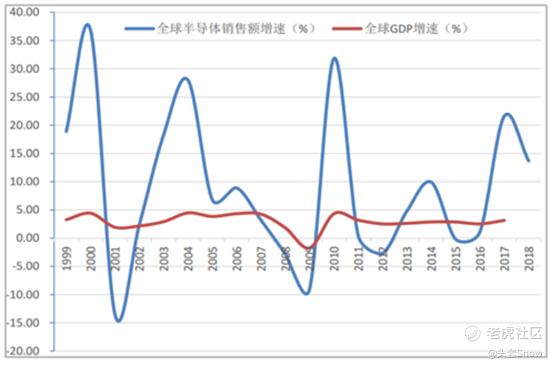

行业数据一片繁荣之景:行业调研机构 Gartner发布最新数据显示,2021年全球半导体收入总计 5950亿美元,比 2020年增长26.3%,Gartner表示,2021年全球芯片短缺的情况影响了全球的半导体厂商,加上全球原物料与物流价格的上涨,都推动了半导体平均出货价格(ASP)的走高。

2021年全球半导体企业营收榜单

Source:Gartner(April 2022)

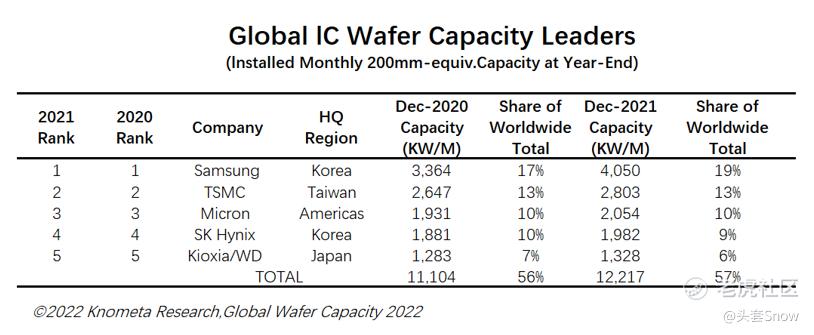

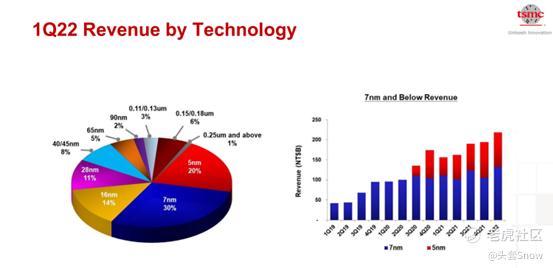

全球晶圆代工产能持续供不应求,22年第一季营收同步创下历史新高纪录。

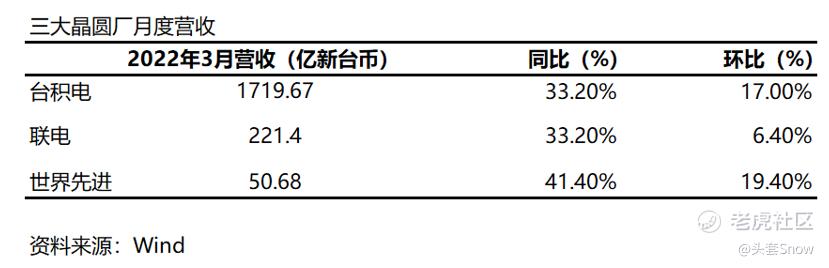

2022年 3月台湾三大晶圆厂(台积电、联电、世界先进)营收共计 1991.75亿新台币,同比增长 33.38%,均创单月营收历史新高;

But,股市确是另一番德行:

·

数据来源:wind

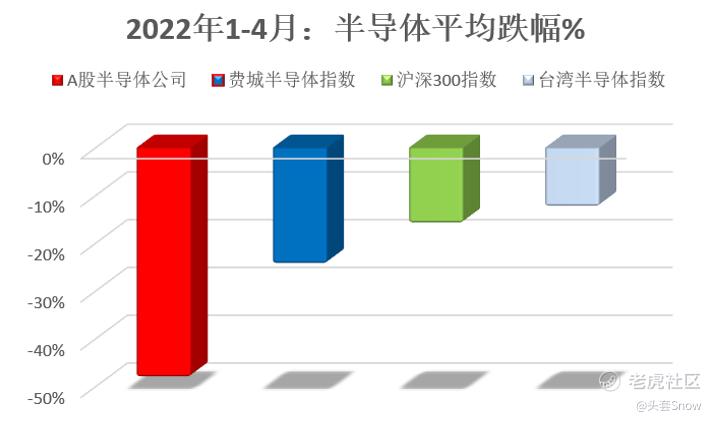

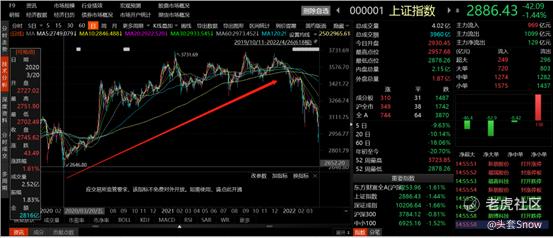

全球市场: 2022年年初至4月,费城半导体指数-24%,台湾半导体指数涨幅分别为-12%;

中国市场:2022年年初至4月,半导体(SW)行业指数涨幅为-30.8%,沪深300指数为-16%,A股半导体公司下跌-48%

2022年以来,A股半导体指数跑输美国费城半导体指数近1倍。

二、半导体周期何时见顶?

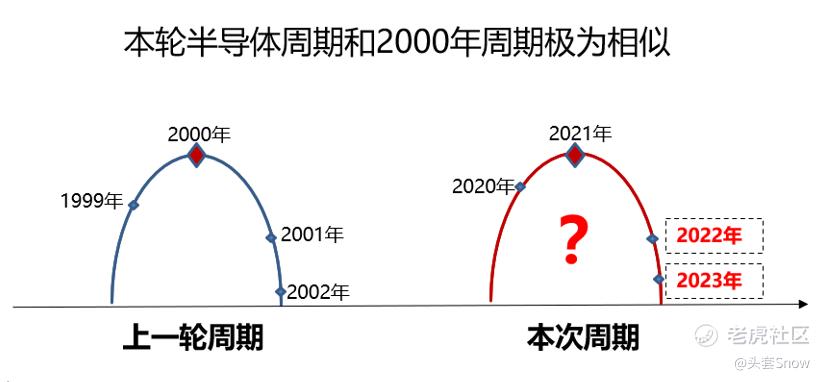

先上结论:个人预测本轮的半导体周期可能在2023年崩盘,甚至提前至2022年底到来。

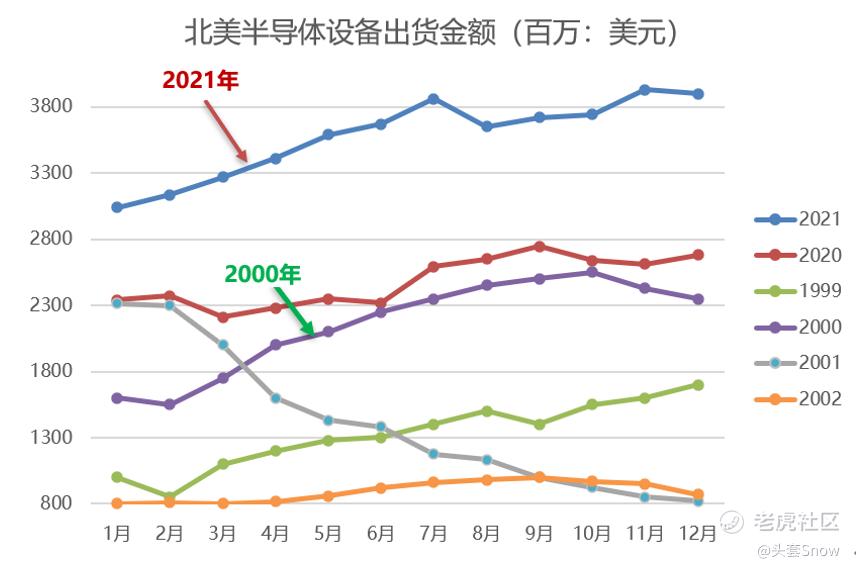

本轮的半导体设备出货走势和2000年极度相似,叠加疫情导致供应链阻碍、对中国半导体的制裁、美国政府的半导体制造业回归支持等,进一步加大了产能扩张的速度,崩盘时间极大概率在2023年发生,甚至提前至2022年底;

注:(1)以2000年顶峰为时点:1999年是其顶峰前一年;2001年是其顶峰后一年;2002年是其顶峰后三年,也是其结束期;

(2)类比,2021年作为新一轮周期的顶峰时点:2020年是其顶峰前一年;2022年是其顶峰后的一年;

芒格说:拥有稳定的情绪对投资至关重要,要学会控制原始的非理性情绪。

回顾历史:2000年半导体的崩盘复盘——情绪的挤兑

1、导火索----下游DRAM短缺误判:1998年,厂家错误预判DRAM短缺,面对缺芯的恐慌情绪,厂商大局买入远超所需的芯片,从而加剧了芯片现有流通供应的短缺。

2、发酵期-----上游半导体制造商疯狂扩产:通过下游的信息反馈,制造商认为短缺情况也许比实际情况更糟,毕竟制造商的投产周期至少要2-3年,提前购买更多设备以增加产能是唯一的方式。最终结果是大约 100亿美元的芯片库存需要数年时间才能解决。

3、崩盘期-----在2000年峰值后的1-2年时间内,半导体产业迅速崩盘;

为何是2023年? 2021年和2000年的对比:生产设备的出货量是核心

数据来源:SEMI+自己整理

通过上表可以看出:

1、2000年半导体设备收入同比增长74%;2021年,设备收入比2020年增长41%。

2、峰值当年年份走势惊人相似:2000年(紫色)和2021年(蓝色)的曲线走势惊人相似,这个年份与任何其他年份都走势均不同;

3、峰值前1年年份走势惊人相似:1999年(绿色)和 2020年(红色)走势非常相似。

4、峰值后1年2001年(灰色)曲线大幅下降;峰值后2年2002年(橙色)全年都很低且持平。

巧合的是:

世界首富马斯克预计2022年春季或者夏季将会发生金融危机,最迟也不会超过2023年。

这是否也有异曲同工共之妙呢?

三、怪象原因

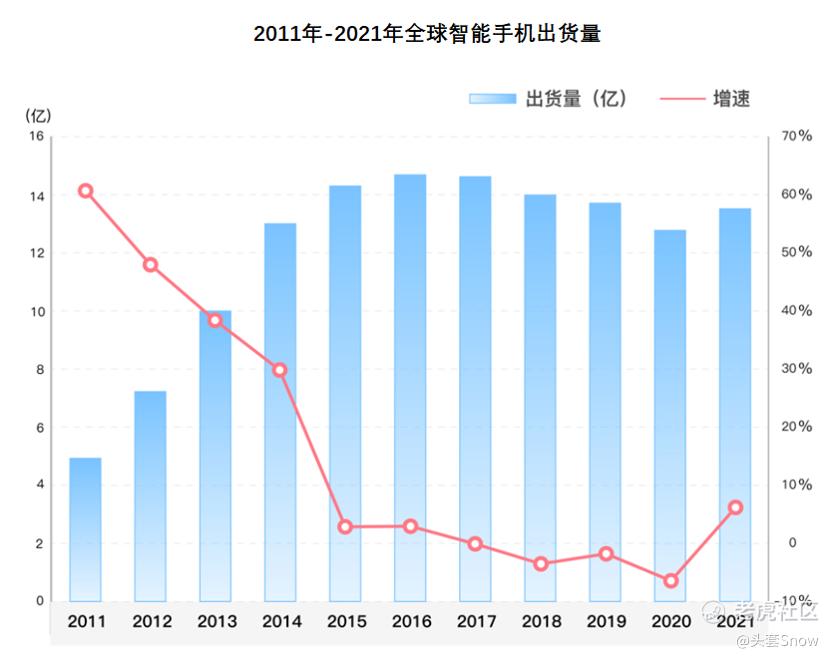

1、手机半导体黄金时代落幕

2021年中国市场的手机出货量为3.1亿部,而2022年预估值为3亿左右,基本认定市场还会继续萎缩,不可能再恢复2018年时4亿部的高峰。手机不再是“一年一换”的易耗品,换机周期从12个月,逐步延长到18-24-36个月。

(1)2007年1月9日,乔布斯在iPhone上打开谷歌地图,定位附近的星巴克,得到门店的电话号码,一键打过去:“早上好,我想要订4000杯拿铁打包。“哈哈哈,骗你的!打错了!拜拜!”,这是iPhone打给世界的第一通电话。

自2007年苹果发布了iPhone之后,智能手机就迎来了高速发展,带动着全球半导体行业稳步增长,到了2010年全球半导体行业更是从PC时代转向智能手机时代,进入新一轮快速成长期。

2009年-2018年期间,全球半导体行业整体增速是全球GDP增速的3倍。

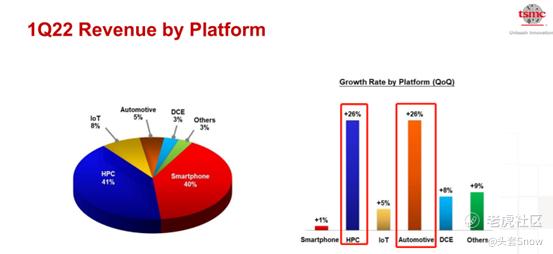

台积电-全球芯片代工之王,近5年智能手机业务占比营收40-50%,图中可以看出,智能手机业务是核心业务。

l 数据

中国智能手机厂商在2022年以来已经砍单高达1.7亿台,占原计划出货量的20%。2月国内手机出货量1486万台,同比-32%,环比-55%,手机消费终端的出货下滑,直接导致了整个半导体市场的恐慌情绪发酵。

台积电22年Q1披露的财报,或许可以看到未来的趋势。财报中,手机贡献的营收在近年来首次跌落神坛,被HPC(全称是High Performance Computing,即高性能计算)超越。而从这份财报中,也看到汽车电子业务增长迅猛。IHS数据显示,到2030年,汽车电子在汽车中所占的成本将由2000年的18%增加至45%。

更为先进的5nm的收入占比大幅提高,属于智能手机半导体的黄金时代落下帷幕,新的HPC和汽车电子时代,即将到来。

l 管中窥豹-华为

华为手机品牌是国内唯一拥有自主知识产权的厂家,从操作系统鸿蒙到海思半导体芯片,均有自主产权并宣称量产,是真正国产手机的王者骄傲。

近日:

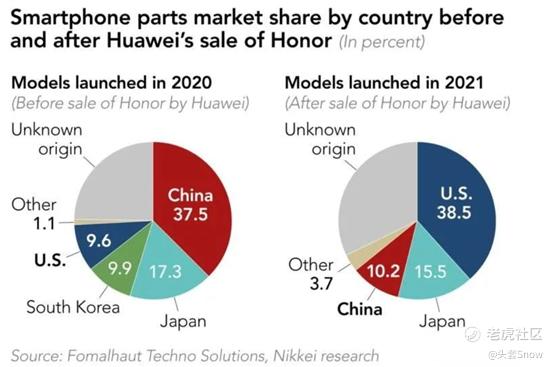

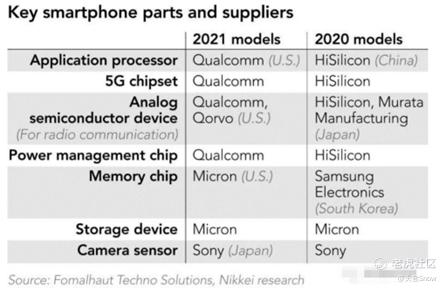

据日经报道,荣耀最新型号智能手机的拆解显示,美国公司制造的零部件占产品制造成本的 40%。这家原本属于华为技术公司的品牌自从脱离出来以后,转向了美国供应商。

而荣耀距离脱离华为的时间仅仅一年半而已(荣耀脱离华为2020年11月17日)

2021年 12月推出的 5G智能手机荣耀 X30中,美国组件的份额从 2020年发布的华为制造的 30S机型的 10%飙升至 39%。X30的大部分核心组件,包括处理器和 5G芯片组,都是由高通等美国制造商提供的,而不是由华为的芯片开发部门海思等中国供应商提供。荣耀于 2020年 11月从华为分拆出来,以逃避美国商务部的制裁,该制裁禁止母公司使用微芯片和操作系统等关键的美国技术。

海思不再是 X30这些组件的供应商之一。除日本零部件外,最新型号的所有通信芯片均由高通和美国另一家主要零部件制造商 Qorvo提供。唯一使用的中国通信芯片部件是基于旧技术的通信信号放大器。

华为自研的操作系统HarmonyOS并未在其分拆的智能手机业务中使用,Honor的X30操作系统仍在Android上运行。

同时,就这

2022年4月26日海外媒体彭博报道:荣耀计划在A股上市,此前以450亿美金的估值寻求上市前融资,虽然后来辟谣了,但是往往越是辟谣的东西越真实。

2、传闻大厂砍单,进一步加剧投资者恐慌心理

2022年3月29日,立讯精密大跌8%,歌尔股份大跌7%,外媒消息称:苹果对AirPods耳机砍单将今年全年产量调降逾1000万组,而立讯精密和歌尔股份正是其AirPods的组装厂。

也是在同一天,半导体史上最强联盟成立:美国已提议与中国台湾、日本和韩国建立“Chip 4联盟”,以建立半导体供应链。业界人士研判,“Chip 4联盟”若成局,其成员当中,中国台湾的联发科、台积电、日月光等三家串连设计、制造到封测的指标厂必当是获邀要角;韩国则以三星、SK海力士为双箭头;日本以东芝、瑞萨、东京威力科创等业者为主;美国则以应材、美光、英特尔、博通、高通等重量级大厂,组成半导体史上最强的联盟。

而再往前算,2019年11月7日,荷兰半导体设备供应商阿斯麦尔(ASML)停止供应极紫外光(EUV)光刻机给中芯国际,“断供”这个词,预示着从此会频繁的出现在我们半导体发展的历史上。

回顾历史,2013年苹果发布5s,同年“最牛打工妹”的立讯精密,正式切入苹果产业链,开始同老东家-富士康正面交锋,也开始了其一路高歌猛进的旅程。巧合的是,也是在2013年,手机淘宝、天猫正式从阿里中独立,移动互联网的大幕,悄然在某一时点从各方向汇聚而来,赶路人没有在意同行之人,但历史记录了披星戴月,奔赴山河的追梦者!

2021年1月21日美国国际贸易委员会(ITC)启动337调查,立讯精密旗下6家公司列名被告。巧合的是就在制裁的前一天,1月20日,拜登正式宣誓就任美国46任总统,正式入主白宫。自此,消费电子龙头代工厂-立讯精密,股价一路下挫。

时隔一年后,纵使有VR.元宇宙等概念加持的歌尔股份,在2022年1月21日也见顶大幅回落,没能逃过时代的浪涛,人口加工的红利优势越发减弱,按照目前的局势发展,订单流向越南、印度等东南亚国家是必然。高科技掌握在西方,他们的需要的是可靠且廉价的加工外包单位,是谁不重要;

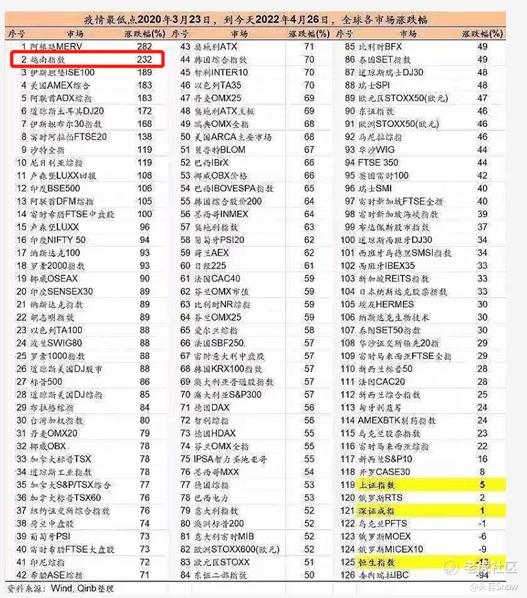

2020年3月,全球疫情后至2022年4月26日,越南股市涨幅232%,全球第二,印度股市涨幅106%,全球12位,当然我们自己也超越了委内瑞拉,成绩卓著。

据越南海关总署公布的数据,越南今年3月份进出口总额为673.7亿美元,环比增长38.1%。甚至有专家预测,两年之内就会超越广东,这侧面反映了东南亚正在承接我们改革开放后的制造业红利,不得不引起警示;

立讯精密不是没有自救过,只不过“时代的一粒尘埃,落在企业身上也是一座大山“,2022年2月15日,立讯精密联手奇瑞汽车进军tier1,意欲苹果代工造车,受此消息立讯大涨8%。同时,立讯精密披露了一份《2月13日投资者关系活动记录表》,称公司并不造车,而是协同奇瑞开拓整车ODM(原始设计制造商)模式,合资公司业务上将由奇瑞主导。这一切还是围绕着:苹果APPLE的动作而布局,身在舔中不知舔,回头已是狗总狗啊,女神的一个眼神儿,语气,都会让舔狗付出巨大,来避免从后备箱中被丢弃的命运。而立讯、歌尔仅仅是300多家“果链”企业的缩影,

在4月29日苹果财报电话会议召开之前,苹果供应链股票在 A股市场飙升。值得注意的是,全球最弱的苹果供应链股票在过去几个月一直在A股市场。.

苹果目前按照原有手机模式找代工厂代工汽车,根本不现实,之前打算合作的韩国现代、现代起亚均宣告合作黄了,主要是苹果在消费电子一直是王,所有的人都听命于他,但是汽车领域的大厂都是百年历史的家族企业,合作可以,舔狗不行。So,只能寄希望于手机代工的厂家奋起直追,达到代工苹果汽车的标准,所以现在很多消费电子代工厂逐步加大和整车汽车厂的合作,以获得苹果汽车的代工权。本质上是代工厂和整车厂两者之间仍有较大差距的,电子代工厂没有造车经验,还想分一杯羹,只能拿小车厂练手赞经验,先进入到这个圈圈里,缩短差距。话说回来,国产的汽车整车厂本质上没啥核心竞争力,也是做代工的;总之立讯精密先占个坑,这并非得到女神,而是让女神记得还有一个人一直很努力呢。

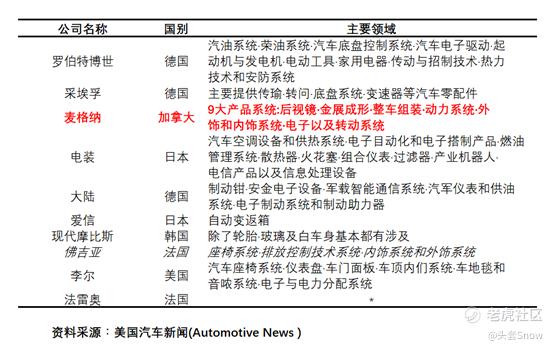

讲真,目前在汽车领域唯一的整车代工企业就是---麦格纳,汽车代工的皇帝

它的历史最早可以追溯到1984年,既生产过汽车也造过军火。1979年,代工生产的第一代奔驰G-Wagen在奥地利格拉茨工厂驶下了生产线。奥地利-格拉茨工厂已经生产了超过300万辆汽车,包括Jeep大切诺基、奔驰M级、宝马X3,以及阿斯顿・马丁等等车型都由此下线。它既是全球第三大汽车零配件供应商,还被人称之为“汽车代工皇帝”。按照苹果的尿性,一定是往高端车型走,麦格纳是个好苗子,也是最有可能搞对象的主;

扯得有点远,继续回到我们的半导体的话题:

3、产业端:频繁上调出货价格,交货周期不能完全体现供需

当前晶圆厂频繁上调出货价格,芯片交货周期在持续延长,但实际上,交货周期并不能完全体现出当前市场的供需情况。早在2020年出现全球缺芯大潮时,芯片交期就已经被延长至半年至一年,而在过去的两年时间里,芯片市场持续的供不应求现象,导致了下游恐慌性备货、抢产能的情况持续了很长一段时间。所以当前晶圆代工厂的产能状况,只能体现出半年甚至是一年前的订单。

按照这个逻辑,2020年在芯片慌大潮下,企业抢21年和22年的产能是必须的,这就像当前的粮食、铀矿价格一路高歌猛进一样:“当粮食短缺5%时,粮食成本既不是由粮食的生产成本决定的,也不是简单地代表粮价上涨5%,而是95%的人为了避免自己成为饿死的5%,能够把价格抬高到什么程度决定的。”so,涨的不是根本不是芯片,而是人担“芯”的情绪。那真到了22年和23年,原本被20年和21年订购的存量产能,叠加受情绪推高的新增产能,在还没有被市场足够消化的情况下,消费端开始down了,可怕的链式反应开始了,最坏的结果就是23年、24年一直去消化21年的产能,为20年的情绪买单。

3、结构性短缺会将是里芯片行业的主旋律,长期看好,短期看衰。

手机、TWS、PC笔电等消费电子终端砍单现象,只能代表部分的芯片需求,汽车、工控是全球半导体近年最重要的增量市场之一,而目前在部分对于晶圆厂而言利润较低的产品,比如电源、信号等模拟芯片,产能恢复会相对延后,所以结构性短缺还会在汽车芯片领域持续一段时间。但是目前有一个更大的黑天鹅时常出没:新冠疫情。

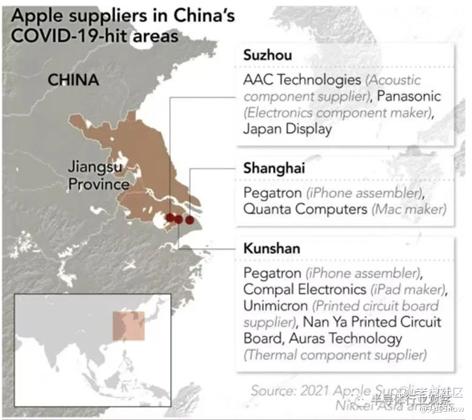

这次上海封城的事情人尽皆知,4月21日,《日经亚洲》分析,苹果的 200家顶级供应商中有50%在上海及其周边地区设有工厂,与 COVID相关的封锁和交通限制正在扰乱大量的商业活动。疫情导致的停产,进一步给车载销量的复苏带来不可控的压力。

正如贝莱德所说的,能源的格局预测:世界向清洁能源转型短期将降速,而长期会提速,同样也适用于半导体行业:

2022年3月24日,全球最大资产管理公司,贝莱德致投资者的信:全球化时代终结,供应链重塑将推高通胀。世界向清洁能源转型短期将降速,而长期会提速。俄乌冲突将重塑世界经济,促使企业撤出全球供应链,从而进一步推高通胀。在保障能源安全的前提下,明年,美国的重点是增加石油和天然气的供应,而欧洲和亚洲的煤炭消费可能会增加。不过,长期来看,这加速了世界向绿色能源转化的进度。

原因有二:首先,政策制定者将推动对可再生能源的投资,将其作为能源安全的重要组成部分。例如,德国就已把实现100%清洁能源的时间点从2050年加速至2035年。其次,过高的化石能源价格使得清洁能源的价格更具竞争力。

例如:英国将在2050年前新建7座核电站,作为保障能源扩张的一部分。日本正式启动开发核聚变发电,核聚变发电被认为是安全性高于核能发电,欧美将其视为脱碳和能源保障的王牌。

引伸下————————————————————

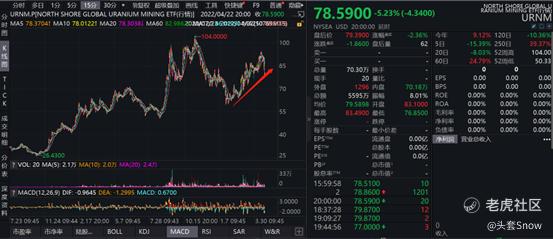

核电一直以备受争议,其是双刃剑,用的好,可以抵挡风电、光伏、水能等新能源的季节波动,用的坏,很可可能切尔诺贝悲剧重新上演。法国绝大部分能源由核电供应,所以这次俄罗斯断供天然气对法国影响很小。欧洲国家看到了眼馋的很,核能,无论是在未来动荡的战争威慑、能源保障安全,都是全球国家要积极布局的,铀(Uranium)作为核的核心材料,价格也是一路高涨:

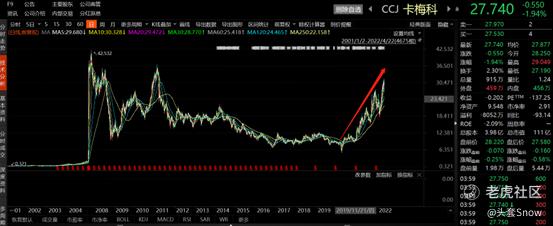

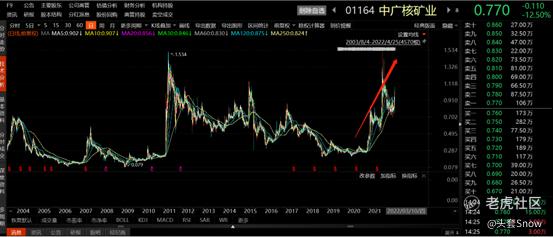

天然铀公司股价参考:NORTH SHORE GLOBAL URANIUM MINING ETF(+3.62%)(指数成分股由全球最具代表性的34家纯天然铀上市公司组成)

美国考虑再加码对俄罗斯的制裁措施,目标是俄罗斯国家原子能集团Rosatom,这家公司是全球核电站的主要燃料和技术供应商,其和子公司贡献了全球约35%的铀浓缩量。今年3月初,铀价涨至2011年日本福岛核事故以来的最高水平,俄罗斯一直在考虑禁止出口铀给美国。,作为亲美的的全球第二大铀矿生产商加拿大Cameco(CCJ.US)的股价也是一路高涨。

3、全球化分工格局结束:

纵观世界格局,新冠肆虐,民粹民族主义思潮汹涌,

(1)新冠肆虐,全球的供应链体系被分割,中国借助强大的体制优势防疫成绩优秀,在2020年西方陷入病毒泥潭中,对外出口,积极生产,全世界的订单都集中在中国的手里;但这宝贵的一年时间不可能让卡脖子的技术“追英赶美30年”,而逐渐恢复正常状态的欧美国家2021年开始加快了本国的生产消费,毕竟每个人都要生存,亲戚之间尚能仇富,安能让你独大?

但是,这宝贵的2020年我们并没有好好把握,去健全我们的医疗挤兑短板,精改医疗体制,反而是抱着:有钱赚先赚了再说的态度。

(2)俄乌战争,乌克兰的命运大概率被肢解,西部亲西方派别加入北约,东部独立或并入俄罗斯联邦。大宗商品价格在原本疫情冲击供应链前提下次次刷新记录,中国和俄罗斯唇亡齿寒的关系,更是让本就被西方围堵制裁的C型包围圈越来越大。3月10日,韩国国民力量党成员尹锡悦担任韩国第20届总统,执政政策是:反华结美,对华强硬派,对日本采取结盟,打压女权运动者;4月10日,巴基斯坦国民议会通过了对总理伊姆兰·汗的不信任动议,他也成为巴基斯坦历史上首位遭罢免的总理。

随着国际社会越来越多地批评中国,因此越来越多地回避中国的产品、芯片和操作系统,这将对中国智能手机制造商的发展构成巨大障碍。未来几年中国制造商将越来越难以采购必要的零部件。

(3)各种黑天鹅事件频出,进一步加剧了经济衰退的恐慌情绪,一点“风吹草动”市场相较过往,更为敏感。

四、中美半导体对比

从华为遇难开始:

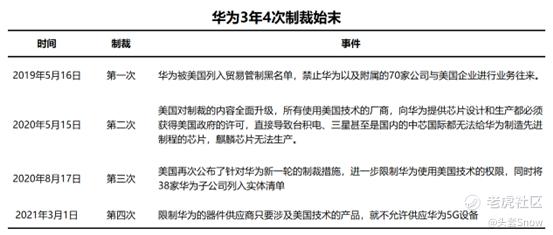

2019年5月16日,华为首次被美国列入贸易管制黑名单,禁止华为以及附属的70家公司与美国企业进行业务往来,导致华为手机无法在海外正常使用;

2019年5月17日凌晨2点,华为海思总裁宣布花费多年心血打造的海思麒麟芯片备胎,一夜之间全部转“正”;

截止目前,华为3年4次受到美国制裁;

正式从此,伴随着爱国主义情绪,政策的积极出台,机构的狂热买单,半导体股票开始了一路疯长的历程。

中国(含香港市场):从2019年5月16日华为受到制裁开始,至2021年7月30日半导体公司股价达到峰值,这期间,A股和港股共计51家上市公司,平均涨幅高达515.5%,中值达到了302%,同期的上证指数涨幅仅为14.9%,同期国外半导体巨头如何呢?

全球市场:从2019年5月16日华为受到制裁开始,至2021年7月30日,这期间,费城半导体指数SOX.GI(由30家半导体全球顶级公司组成的市值加权指数)上涨了134.69%,同期的美股大盘,纳斯达克指数上涨了85.75%,标普500指数上涨了52.81%,道琼斯指数上涨了35.08%

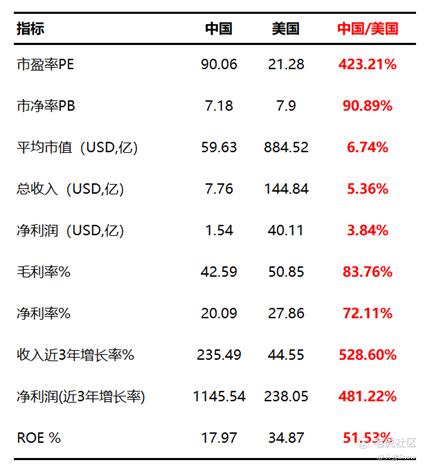

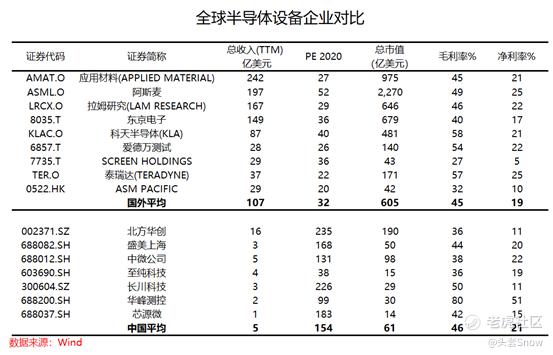

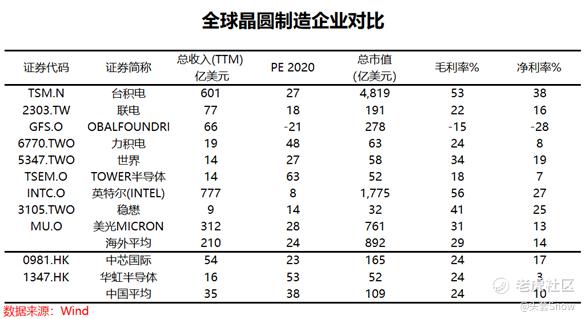

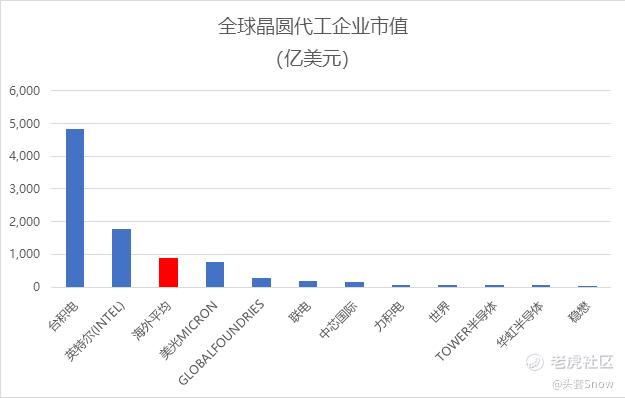

这一期间,中国的半导体公司的平均涨幅是全球巨头半导体涨幅的3.83倍,但是体量上呢?具体我们看下:

注:美国公司选取标的为费城半导体指数的30家公司

中国半导体整体的估值是美股的4.23倍,但是市值仅仅相当于美国的6.74%,收入仅为其5.36%,利润仅为其3.84%。支撑中国半导体的是,在制裁卡脖子的背景下,被迫订单的增长速度,其增速是美国的5.28倍。

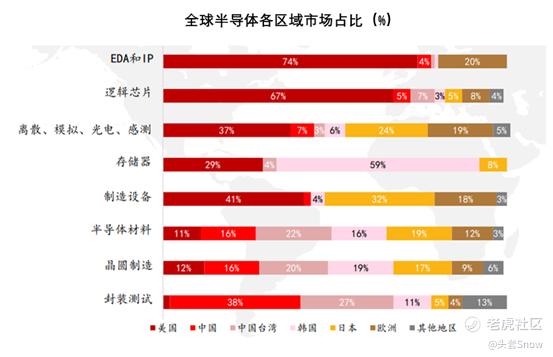

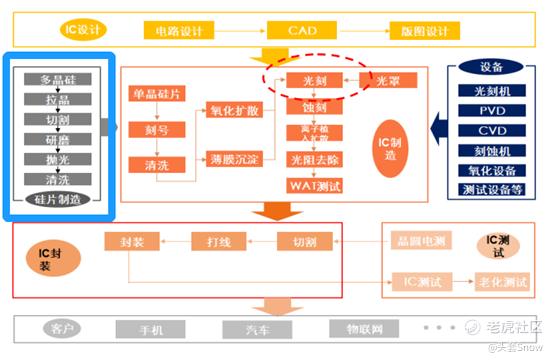

具体看下半导体的产业链细分情况:

美国在半导体产业的多个细分领域占据显著优势,尤其在EDA/IP、逻辑芯片设计、制造设备等领域占比均达到40%以上。从全球其他国家和地区来看,日本在半导体材料方面具有优势,而中国台湾在晶圆制造占据绝对优势。中国大陆目前只在晶圆制造和封装测试等脏累活,尚有一席之地,拼的还是“人脉”。

整体来看:

1、最上游的EDA\IP,国内基本凉凉,不用看了。全球EDA\IP市场,Synopsys、Cadence及Siemens EDA(名字咋念的不重要了)他三合计占据了全球80%的市场份额。这就像手机的操作系统,目前,全球成功的只有苹果的IOS,谷歌的安卓,其余的都是渣渣,杠精要说、鸿蒙、WP、塞班也算。那我信,你开心就好。

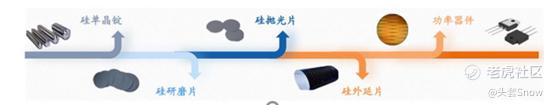

2、材料端:主要包括硅片、 光掩模、光刻胶、湿电子化学品、电子特气、溅射靶材、CMP材料等,其中最有价值的是硅片和光刻胶。

(1)硅片:日本称霸

硅片作为半导体上游核心材料占比33%。为占比最大的材料,全球5大厂占据了硅片市场的92%的份额,均为国外企业。

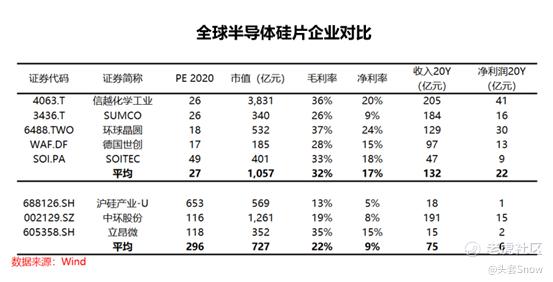

国外半导体硅片企业估值,平均PE为27X,国内的硅片企业平均估值为296X,国内硅片估值是国外估值的10.96X,但国内收入规模仅仅是国外的0.56X。

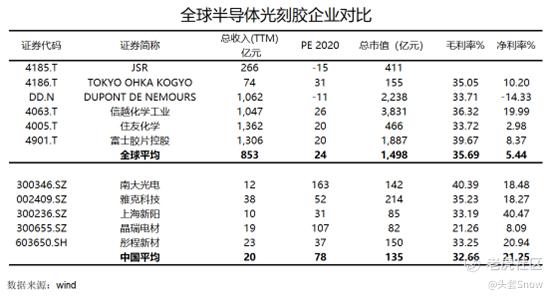

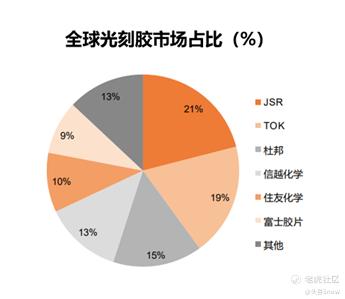

(2)光刻胶:日本称霸

光刻胶做为半导体上游核心材料占比6%,全球光刻胶市场长期被日美高度垄断,数据显示,日本的合成橡胶(JSR)、东京应化(TOK)位居一二,CR5高达87%。EUV光刻胶,国内尚无一家企业有产品问世。光刻胶保质期通常在6个月以内,无法囤货,一旦断供可能会引起停产的严重局面。

国外光刻胶企业估值,平均PE为24X,国内的光刻胶企业平均估值为78X,国内估值是国外估值的3.25X,但国内收入规模仅仅是国外的0.023X。

3、设备端:美日称霸

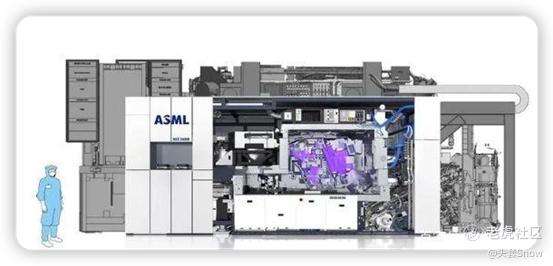

(1)光刻设备:尤其是,EUV光刻机目前全球只有ASML能批量供应;其余市场的都是日本尼康、佳能二手的设备,对就是那个产相机胶片的企业;

(2)蚀刻设备:我国的北方华创、中微公司能出些测试机给下游,但是也是只能进中低端领域,就这还得靠zf面子;传说:中微半导体是国内唯一进入台积电先进制程生产线的国产设备厂商;懂的会懂;

(3)物理薄膜沉积(PVD)设备:我国的北方华创的薄膜沉积设备产品种类最多;

(4)清洗设备:国产的设备主要集中在清洗设备,尚能批量出货;全球市场排名依次是迪恩士、盛美股份、Lam、TEL以及北方华创,所占份额依次是48%、20.5%、20%、6%和1%。

(5)抛光机:华海清科实力强劲,其余国产差距太大;

如图所示,在毛利率、净利率相差无几的情况下,国内半导体设备公司的估值是国外的4.81X,但是国外公司收入规模确是国内公司的21.4X

4、晶圆制造端:日韩称霸

先进的纳米制程应用,如:手机、CPU,GPU等我们依旧做不出来,只够生产物联网的芯片。同时,伴随着中芯国际的内斗,这家中国半导体晶圆制造之光,也让市场渐渐失去了耐心。

5、封测端:

全球前3家公司占全球封测市场近60%,其中TOP3分别是日月光(中国台湾)、安靠(韩国)、长电科技(中国大陆)。长电科技市场占有率11%位列全球第三。中国还有通富微电、华天科技等封测企业。

由于芯片制程越来越高端,下游的封测技术需要同芯片生产相结合,满足摩尔定律的极限,晶圆制造厂商纷纷进军封测行业,同时,模组行业也与封测行业相互渗透。导致未来的封测行业独立性差,被晶圆厂和模组厂共同挤压生存空间。在此就不在多叙了。

注:半导体分销商-卓胜微(300782)、并购拉规模的韦尔股份(603501)、细分领域如CMOS的格科微(688782)等等,由于太过细节,或者门槛太低等原因,均不在本次的谈论话题。

结:

1、半导体产业并不性感,就好像第一次见到海外男女动作片时,乍看惊奇斗艳,实则海外早已成熟,赚的也是空间、数量不对称的钱,而我们乐此不疲付费观影的原因是:片子的发行商不想给我们而引发的物以稀为贵,而不是物品真的珍贵。为了爽,还是要鼓励自己动手,丰衣足食!

2、希望一地鸡毛的结局,不要在举国重器的行业再次发生。潜心修炼内功,忘记资本,忘记减持,以“振兴中华”为星辰,指引企业做“old money”!

王建林给送王思聪出国时的:振兴中华

3、(Gu)民能载舟,亦可覆舟。尤其在当前这个水流湍急的暮色之下

精彩评论