作者 | Wendy

设计 | 马田田

Z Research Factory观点

宜宾市商业银行是中国四川省宜宾市最大的城市商业银行,目前中国银行业已经入缓慢增长阶段。公司致力于银行业务数字化,主营业务有净息差和手续费。背靠五粮液集团,公司营收逐年上涨,但目前预期损失率和不良贷款率不稳定,存在经营风险,后续需要进一步提升盈利能力及降低不良率。

PART.1

公司简介

宜宾市商业银行股份有限公司成立于2006年12月27日。公司是一家位于中国四川省宜宾市的城市商业银行。截至2023年12月31日,公司是以总资产计宜宾市最大的银行,也是以注册资本计宜宾市最大、四川省第二大的城商行。基于公司对当地市场深刻理解,公司为宜宾当地企业和居民提供贴合其具体需求的专属金融服务。

PART.2

投资亮点

股东实力强:公司的前四大股东分别是五粮液集团、宜宾市财政局、宜宾市翠屏区财政局、宜宾市南溪区财政局,国有股权占比达80.7%。最大股东五粮液集团营收及净利润逐年增长,为公司业务规模扩大提供了空间。

差异化市场战略:公司着重于下沉市场的发展,相较于四川省大型商业银行及全国性股份制商业银行不足10%的复合增长率,城市商业银行16.5%的年复合增长率更具发展潜力。

稳定并持续扩大的客户群体:公司依托宜宾市快速增长的人口及内需市场发展银行业务。2021年至2024年上半年,客户数量不断增加,由2021年的15900户上涨至2024年上半年的20790户。

PART.3

产品服务介绍

公司的银行业务主要为客户提供广泛的金融产品及服务,包括公司贷款、票据贴现及再贴现、公司存款和手续费及佣金类产品及服务。公司成立专业支行,包括专门服务白酒产业的五粮液支行及酒圣路支行,专门服务绿色新能源产业的绿色金融支行,以及宜宾唯一一家专门服务科技型企业的科技支行。公司的专业支行配合其计划服务的产业独特特色,并提供定制和创新的产品和服务,以满足不同产业内企业的核心融资需求。

PART.4

销售网络及客户

公司已建立庞大而稳定的公司银行客户群,主要由建筑业、批发和零售业、制造业、租赁和商务服务业等多个行业的国有企业和私营企业组成。截至2021年、2022年及2023年12月31日以及2024年6月30日,我们的公司贷款客户数量分别约为1,400户、1,800户、1,890户及2,190户,公司存款客户数量分别约为14,500户、15,900户、17,400户及18,600户。

五粮液是公司的大股东也是公司的大客户,截至2021年、2022年及2023年12月31日以及2024年6月30日,公司向五粮液集团上下游合作伙伴发行的银行承兑汇票余额分别为48.3亿元、74.7亿元、31.8亿元及37.7亿元,公司对五粮液集团上下游合作伙伴的贷款及垫款总额分别为7.3亿元、5.3亿元、14.8亿元及25.6亿元,分别占贷款及垫款总额的2.1%、1.2%、2.9%及4.7%。截至2021年、2022年及2023年12月31日以及2024年6月30日,公司来自五粮液集团上下游合作伙伴的客户存款分别为18.6亿元、22.3亿元、10.7亿元及12.3亿元,分别占客户存款总额的3.9%、3.8%、1.5%及3.2%。

PART.5

管理层及公司发展历程

公司现任董事长薛峰,毕业于西南财经大学,拥有经济学专业学士学位、工商管理专业硕士学位及经济学博士学位,高级经济师。拥有约25年银行从业的丰富经验,曾在国有大行、全国性股份制商业银行和金融业有关机构任职管理职位,包括中国建设银行、民生银行及四川发展公司下属投资基金公司,非常熟悉银行管理、战略规划和业务布局。

2006年,公司成立。2009年,设立第一家村镇银行。2010年,设立第一家市外分行。2011年,推出线上银行服务。2015年,与白酒产业发展战略合作。2018年,推出钱哗哗平台。2021年,成为四川省注册资本规模最大的市级城市商业银行,国有股权占比达80.7%。

PART.6

历轮融资情况

公司经历数轮融资共计融得约38亿元人民币,投资方包括五粮液集团、宜宾市财政局、宜宾市翠屏区财政局、长江三峡集团、天风证券等。

PART.7

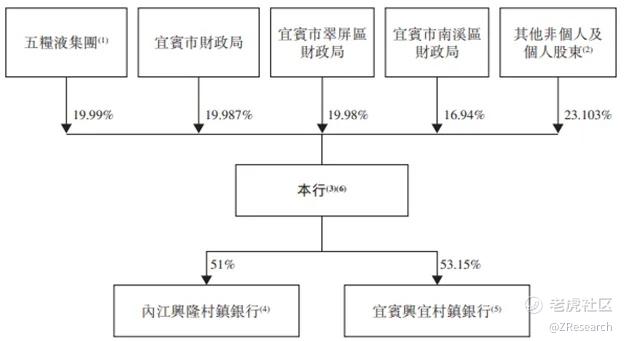

股权结构

IPO前,五粮液集团持股合计约19.99%;宜宾市财政局持股19.99%;宜宾市翠屏区财政局持股19.98%;宜宾市南溪区财政局持股16.94%;天风证券持股5.18%。

PART.8

行业概况

宜宾市商业银行业务银行业,细分赛道为城市商业银行和农村金融机构。

中国银行业是全球最大最具影响力的银行业之一,2023年市场规模达到417.29万亿元人民币,2019-2023年年复合增长率为9.5%。2023年城市商业银行市场规模达到55.20万亿元人民币,2019-2023年年复合增长率为10.3%。2023年农村金融机构市场规模达到54.61万亿元人民币,2019-2023年年复合增长率为10.1%。

宜宾市银行业市场规模2023年达9,870亿元人民币,2019-2023年年复合增长率为16.49%。宜宾市商业银行是宜宾市资产计规模最大的商业银行,拥有48个网点。

PART.9

财务情况

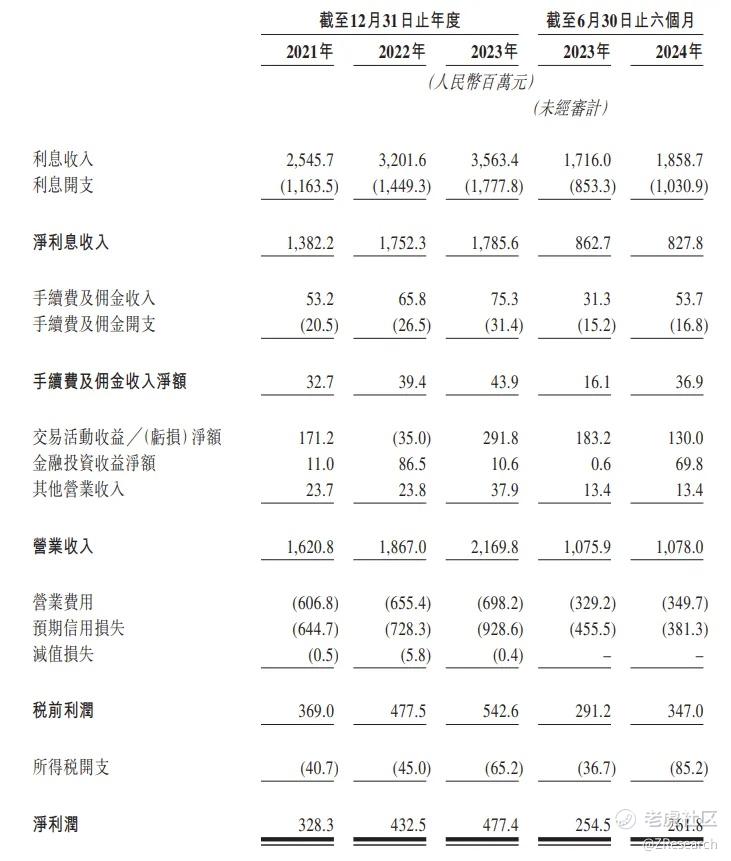

公司收益逐年上涨,由2021年的16.2亿元涨至2023年的21.7亿元,年复合增长率达15.7%,2024年上半年实现收益10.78亿元。净利息收入一直是宜宾市商业银行的主要收入来源,但2023年该项收入增速下滑趋势明显。2021年至2023年,该行净利息收入分别为13.82亿元、17.52亿元及17.86亿元,2023年同比增长仅1.9%远低于2022年26.8%。手续费和佣金净收入在宜宾商业银行营收中占比较低,2021年至2023年分别为0.33亿元、0.39亿元及0.44亿元,总营收占比分别为2%、2.1%及2%。三年来,该项收入的业务量与占比均变化较小。净息差收窄导致净利息收入减少,进而对经营业绩及财务状况造成不利影响,是2023年净利率下降的主要因素。

预期信用损失占收益的比重上涨,由2021年的39.78%上涨至2023年的42.80%,这显示出公司贷款总额及金融投资规模扩大,但营收风险同步增大。

不良贷款率逐渐下降,由2021年的2.27%下降至2024年上半年的1.72%。从贷款构成看,个人贷款不良率较高,尤其是个人商业贷款,2024年上半年高达6.21%。公司不良贷款率较低,2024年上半年仅1.85%,但金融公司的不良高达86.29%,源于一家从事融资租赁的公司借款人的贷款降级,其业务经营受到市况的不利影响。

总体来说,公司业绩稳中向好,但依然需要提高盈利能力,降低风险。

PART.10

可比公司

本文选取贵州银行、泸州银行作为可比公司。两者均已在港股上市。两家银行均与白酒行业高度相关。

贵州银行股份有限公司成立于2012年9月28日。公司是贵州省唯一一家省级城市商业银行,得到了当地政府和股东的大力支持。

泸州银行股份有限公司成立于1997年9月,为泸州市属国有企业,主要股东有泸州老窖集团、四川省佳乐企业集团、泸州市财政局等,2018年12月在香港联交所主板上市,是西部地区地级市中首家上市银行。

从营收看,宜宾市商业银行的营业收入较港股另外两家“酒系”银行较低,仅有贵州银行的1/5、泸州银行的1/2。三家银行的营业收入构成类似,都以利息收入和业务手续费及佣金为主,业绩差异主要因为银行体量的差异,贵州银行依托茅台集团2024年6月底总资产高达5,884.41亿元,泸州银行总资产为1,651.62亿元,而宜宾市商业银行仅达1,001.93亿元。

从利润角度看,宜宾市商业银行毛利率逐年上涨,与其余两家银行的毛利率情况相似。而净利率在2023年略微下滑,三年净利率数值与泸州银行相似,但距离贵州银行还有一定差异。可能源于宜宾市商业银行和泸州银行的不良贷款率高于行业平均,以及银行体量业务规模的差异。

综合对比,宜宾市商业银行较其他“酒系“银行,体量规模较小,营收较低,但毛利率相似,净利率低于贵州银行。未来需要进一步扩大业务规模,并在此基础上提高盈利能力,目前投后估值存在过高的风险。

精彩评论