作者 | Niko

设计 | 马田田

PART.1

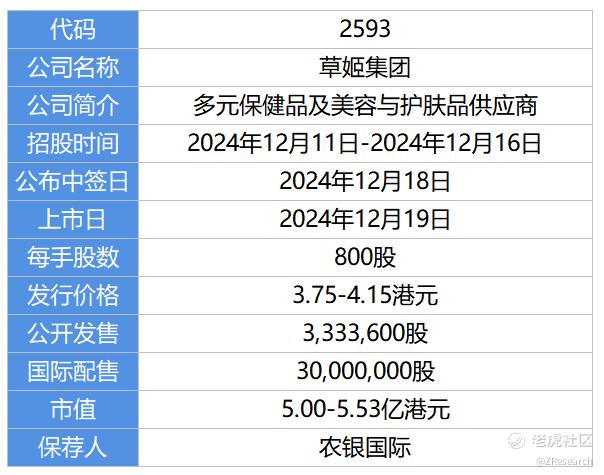

发行情况

详细公司介绍请参考:草姬集团:毛利率超70%,TVB视帝创立的保健品公司拟港股上市

PART.2

财务情况

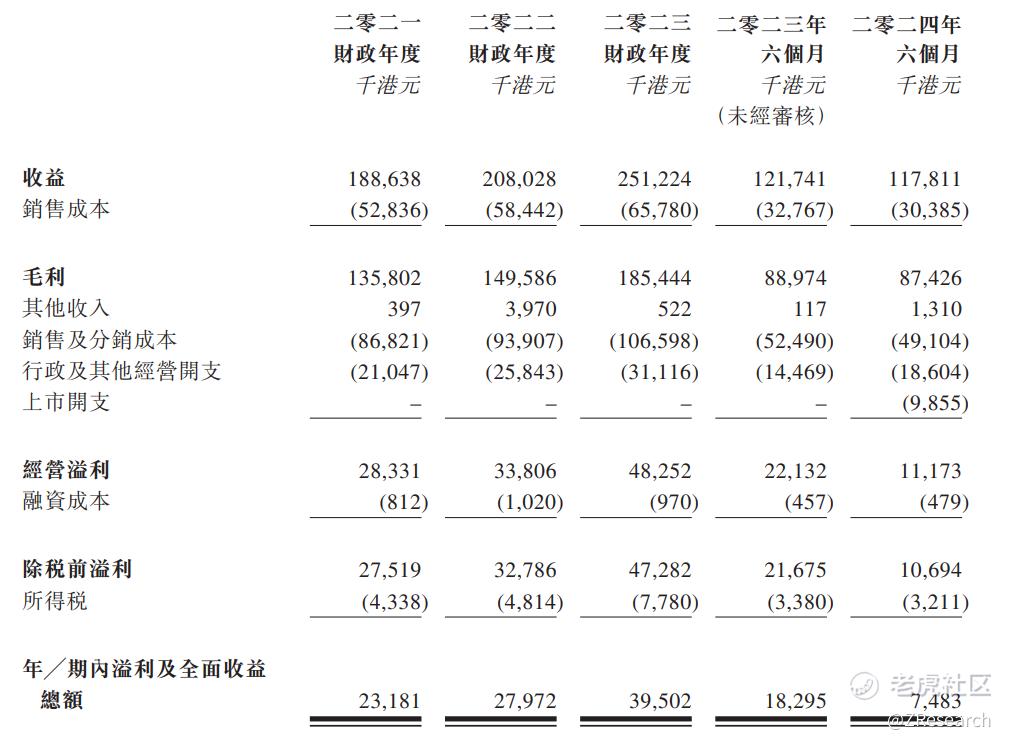

招股书显示,2021年、2022年、2023年及2024年上半年,草姬集团的营业收入分别为1.89亿、2.08亿、2.51亿和1.18亿港元,2022年、2023年及2024年上半年的营收增长率分别为10.28%、20.76%、-3.23%。其中,保健品是公司营收的主要来源,收入占比超过90%。草姬集团的毛利率较高,2021年、2022年、2023年及2024年上半年分别为72.0%、71.9%、73.8%、74.2%,稳中有升。

2024年上半年,公司收入出现负增长,主要是由于客户A的订单减少,使得批发业务的销售额减少了1,299万港元。2021-2024年上半年,公司来自A客户销售的收益占比分别为47.9%、43.3%、44.0%及37.2%,单一客户依赖度较高,风险较大。

PART.3

综合评估

(一)市值

市值:5.00-5.53亿港元,市值上下限幅度10.6%。

(二)可比公司

本文选取国内保健品龙头汤臣倍健、香港百年老品牌位元堂、大型医药工贸企业中智药业、知名阿胶品牌东阿阿胶、著名中药老字号东阿阿胶作为草姬集团的可比公司。

尽管草姬集团的营收规模相比其他几家公司较小,但毛利率却最高,产品盈利能力最强,净利率也排名靠前,仅次于东阿阿胶和汤臣倍健。相较于上表中其他五家的平均市盈率24.9而言,草姬集团仍然有很大的成长空间。

综合来看,虽然草姬集团的产品毛利率较高,业绩尚可,但目前存在着经营规模相对较小,市占率低,单一客户依赖性较强,经营不稳定,营销开支占比较高等诸多问题,若此次能够顺利上市,将有助于其进一步扩大品牌知名度、优化销售网络,增加市场占有率,实现更稳定的业绩增长。

(三)行业&公司

草姬集团是扎根香港超过二十年的多元化保健品及美容与护肤品供应商,采用多渠道销售模式。根据弗若斯特沙利文报告,于2023年,在香港所有国际及本地保健品的供货商中,以免疫系统保健品的零售销货额计,草姬集团名列第五,市场占有率约4.9%;以保健品零售销货额计,草姬集团名列第十,市场占有率约3.6%。

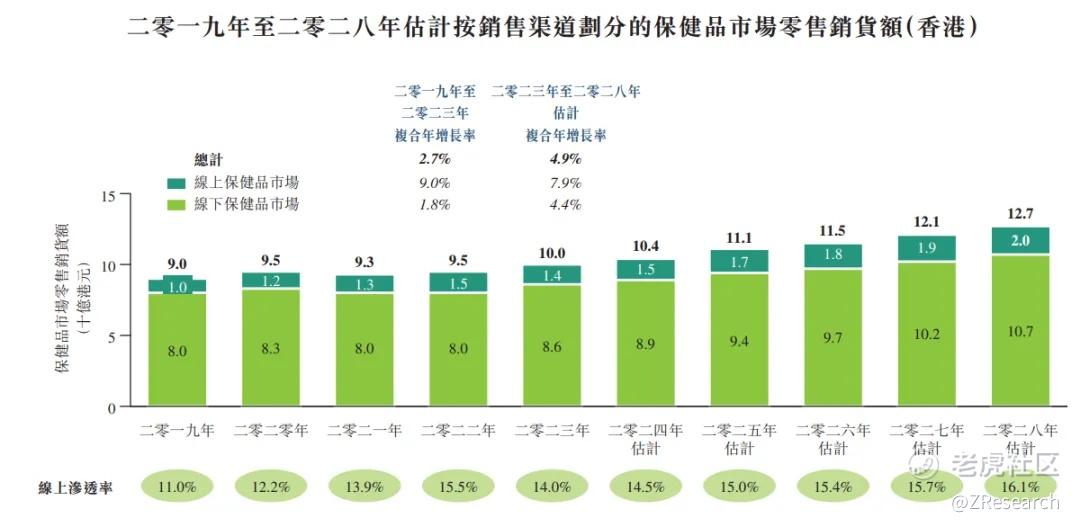

尽管新冠病毒的爆发带来了挑战,但香港保健品市场的零售销货额仍然持续上升,由2019年的90亿港元增至2023年的100亿港元,复合年增长率为2.7%。该增长凸显出(即使在疫情扰乱整体零售市场情况下)人们对健康产品的需求仍在持续增长。弗若斯特沙利文估计,零售销货总额预期将于2028年达到127亿港元,自2023年起的复合年增长率为4.9%。

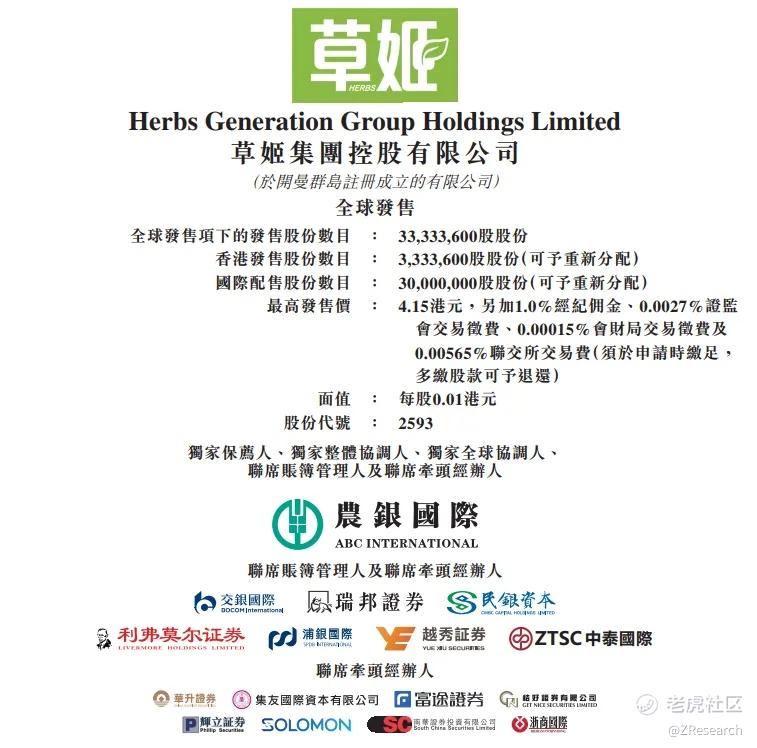

(四)上市团队

独家保荐人:农银国际

承销商及账簿管理人:农银国际、交银国际、瑞邦证券、民银证券、利弗莫尔证券、浦银证券、越秀证券、中泰国际、华升证券、富途证券、结好证券、辉立证券、华赢东方、浙商国际

农银国际历史上作为保荐人参与了40个项目,其中暗盘有18家公司上涨,20家公司下跌,2家公司平盘,破发率50%,保荐人表现一般。

(五)超额配售权

本次发行没有绿鞋机制。

(六)回拨机制

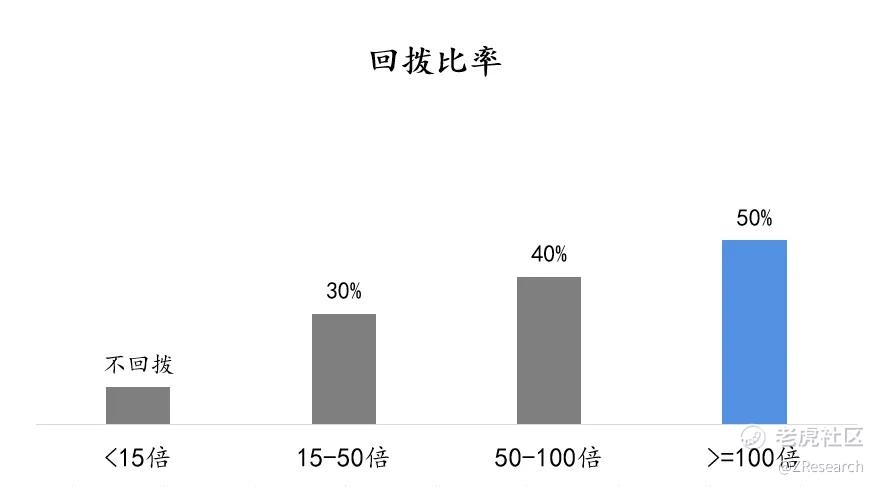

若公开发售认购倍数在15倍至少于50倍区间,公开发售比例将由10%增至30%;

若公开发售认购倍数在50倍至少于100倍区间,公开发售比例将由10%增至40%;

若公开发售认购倍数在100倍或以上,公开发售比例将由10%增至50%;

目前认购倍数573.85倍。

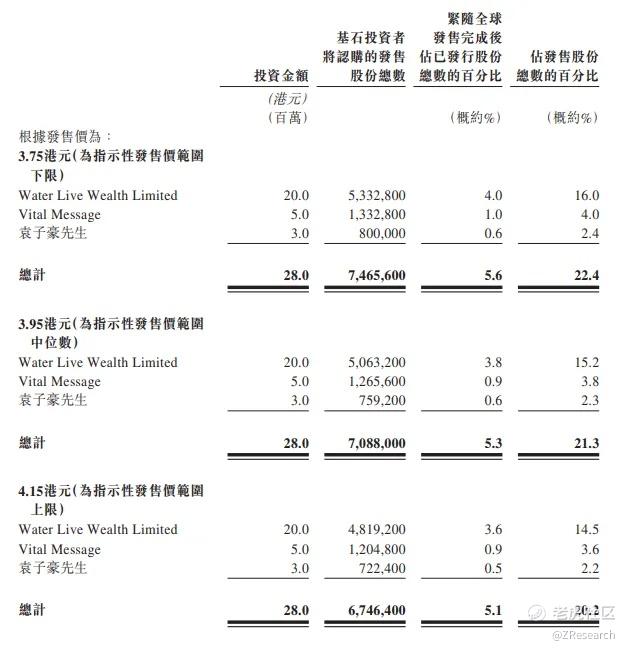

(七)基石投资者

共有三名基石投资者,分别是Water Live Wealth Limited、Vital Message Medical Health CareCentre Limited和袁子豪,认购占比分别为15.2%、3.8%和2.3%。Water Live Wealth Limited由卢志威先生直接全资拥有。卢先生在投资行业拥有逾16年经验,目前担任润淼资产管理有限公司的股东、董事。Vital Message Medical Health CareCentre Limited的母公司广东粤微为草姬集团的五大供应商之一。袁子豪先生从事保健品行业20余年,对行业理解深刻。

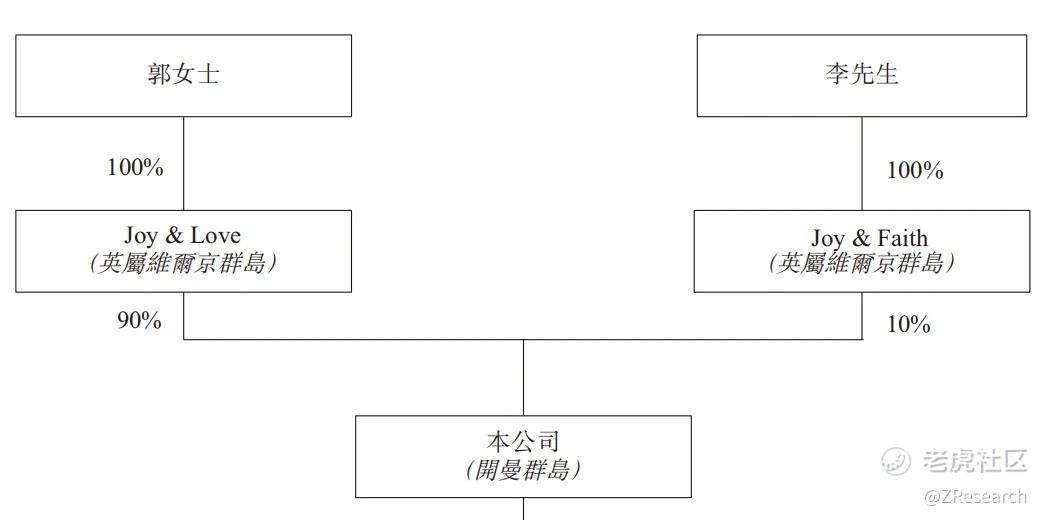

(八)股权结构

郭致因女士和李日胜先生分别通过Joy & Love和Joy & Faith持股90%、10%。郭女士、李先生互为配偶,合计持股100%。

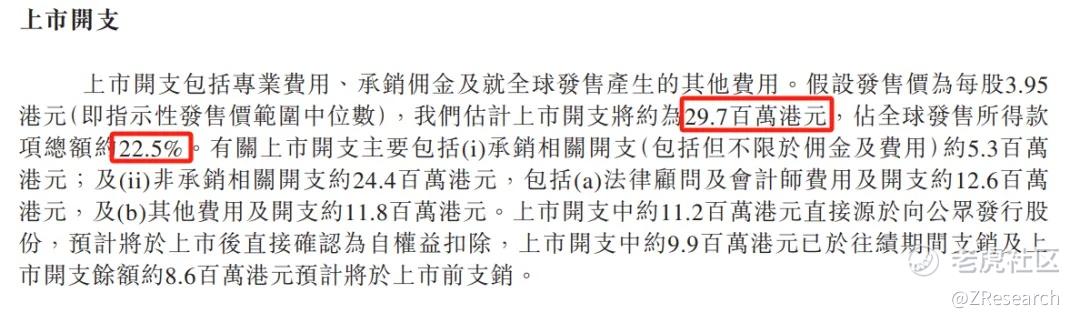

(九)上市开支

此次草姬集团港股上市的开支总额约为0.3亿港元,按发售价格3.95港元计算,开支占比约为22.5%,承销相关开支占总融资金额比例不足5%。

PART.4

是否打新分析

从基本面看,公司营收增长较为稳定。报告期内毛利率均在72%左右,稳中有升,对比国内保健品龙头企业汤臣倍健平均67%的毛利率,可见草姬集团业务还是比较赚钱的。不过,作为一家OEM模式的保健品公司,公司并无研发人员。未来消费者对品质及功效的要求不断提高,能开发出符合安全、品质及科学验证等高标准产品的公司才能够脱颖而出,不断扩张市场份额。

然而,草姬集团的招股书,揭示了其业务模式的潜在隐忧。过于依赖大客户、重营销轻产品的策略、以及信贷风险等问题都成为投资者和市场分析人士关注的焦点。

其一,对单一大客户的过度依赖,这种依赖在2023年体现得尤为明显,大客户A的订单占据了公司总收益的44%,这种集中风险,暴露了其于市场波动中的脆弱性。一旦与客户A的关系恶化,均可能导致客户A减少甚至终止向草姬采购产品。

其二,重营销轻产品,草姬集团的营销支出,占据了公司收入的很大一部分,报告期内销售及分销成本高达总收益的46.0%、45.1%及42.4%,这一比例远超同行业水平,引发了对其产品力的质疑。根据统计,14只港股保健品概念股,2023年的平均销售费用率为20.19%。这种高额的营销投入,虽然在短期内提升了品牌知名度,但长期而言,可能会对公司的净利润造成压力。

其三,信贷风险,草姬集团的贸易应收款项高度集中在大客户A身上,占比高达86.8%,一旦大客户A出现任何信贷问题,将直接影响草姬集团的现金流和财务健康。

从知名度看,草姬集团由TVB著名男星郭晋安及其胞姐郭致因共同创立。郭晋安是香港TVB知名男演员,曾参演电视剧《创世纪》、《憨夫成龙》、《古灵精探》、《阿旺新传》等多部作品,三次获得TVB视帝,IP影响力不言而喻。

从基石投资者看,大多具有丰富的快消行业投资经验,有益于公司拓展全球市场,降低产业链成本。不过本次发行无绿鞋机制,基石投资者占比不高等因素也要考虑。

截至发稿前,股份认购倍数已超500倍。虽然保荐人历史成绩一般,但公司基本面良好,发行价相对合理,公司有希望成为打新市场上的一匹黑马,感兴趣的投资者可以持续关注后续几天的认购情况。

精彩评论