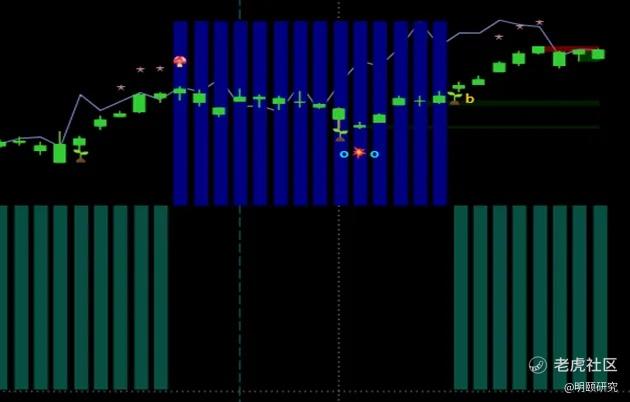

受地缘政治紧张局势、美国大选来临和美联储降息推动,金价上周飙升至历史新高且尚无回调倾向(见图表1,明颐的AI指标图),并且和美股的相关性而非反向性还在持续(图中灰线为标普500指标的走势)。

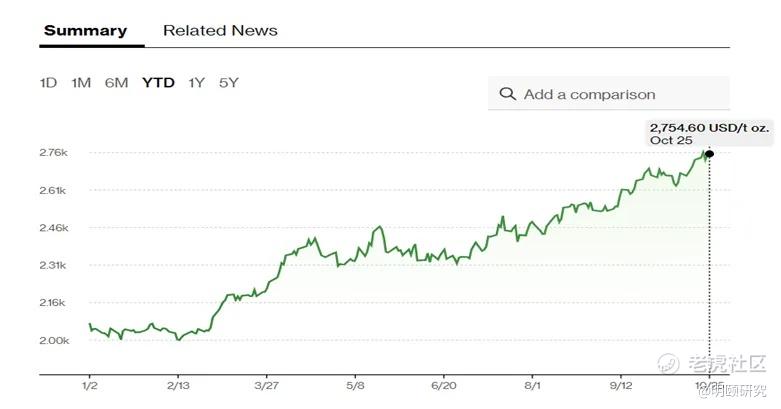

上周五,黄金的价格达到每盎司2754美元,在过去一年上涨了40%。中东冲突的起伏和升级以及市场对下个月美国总统选举结果的不确定性,进一步增强了黄金作为避险资产的吸引力。

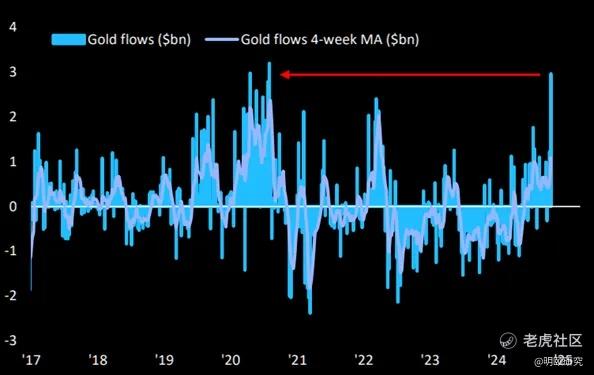

根据世界黄金协会数据,今年上半年,各国中央银行的购买量创下了483吨的历史新高。自夏季以来,西方投资者也大量涌入黄金市场,BoA统计数据显示,投资者对黄金的热情有些过高,黄金市场的资金流入创下自2020年7月以来的新高。

距离美国大选仅剩1周时间,全球投资者在焦虑中密切关注黄金与股票市场波动。

黄金与大选

目前,全球许多中央银行正处于宽松模式,包括欧元区、加拿大和英国等地最近的降息。

对进一步降息的预期,尤其是美联储将于11月6-7日召开会议,也推动了今年黄金价格的上涨。黄金不产生任何利息,因此价格通常受益于利率的下降。

而11月5日的美国总统选举结果将由副总统哈里斯与前总统特朗普之间的竞争决定,目前形势非常接近,增加了不确定性。

华尔街继续看好黄金涨势,主要基于中国GDP增长预期的可能上调对中国的黄金需求产生净利好。房地产行业的结构性挑战和人口结构疲软可能会使中国消费者信心维持在低位,这在高盛的模型中支持了黄金需求。中国零售黄金需求的估计在9月份也再次上升(尽管国际金价非常高),这与他们认为中国零售需求将保持结构性弹性的观点一致。高盛认为新兴市场央行的购买将为黄金提供结构性支持,而降息将为黄金提供周期性支持,直至 2025 年。

分析师们同时指出,在选举期间黄金和美债收益率的无序上涨将会逆转黄金的牛市。投资者对黄金的持有量在未来一年内有很大的增长空间,这将推动价格上涨,预测明年黄金价格将达到每盎司3,000美元。

机构们给出了不同选举结果下的市场推演:如果特朗普获胜,黄金对选举结果的第一反应将是积极的,这主要是由于政策偏离现状带来的不确定性增加,美债增长加快,以及可能忽略关税对黄金影响的复杂性。而如果哈里斯获胜,将意味着风险溢价的缩减,但我们预计黄金的抛售将是短暂的,因为亚洲的进口和中央银行的需求将平衡投机性期货的流出。

VIX与大选

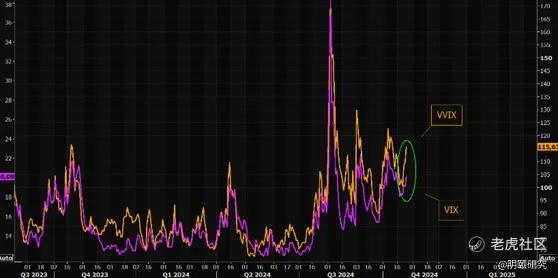

截至上周五收盘,VVIX为117.5,VIX为 20.33,这几乎表明波动率市场对股票“风险”的定价十分平静和放松。

除了口罩后创下的新高之外,VIX 从未在S&P 500创下历史新高时达到如此高位。这种高位会持续吗?有可能,因为全球即将迎来美国大选。在 2020 年和 2016 年大选前一个月,VIX 分别在 25-40 和 13-20 之间。VIX相对于一个月S&P 500实际波动率的比率处于自1992年以来的最高水平。这个比率在选举前通常会增加,因此我们可以预期短期隐波在接下来的几周仍将保持较高位。

资金将流向回报率最高的资产,从历史上看,股票更受青睐,因为与“无风险”的 10 年期美债收益率相比,权益类资产的收益率更高。

当下,美债收益率与股票收益率相当,这引发了人们对未来股票表现的担忧,尤其是在增长潜力和通胀保护的背景下。这一变化凸显了对市场至关重要的宏观辩论,包括美国企业的风险与机遇以及国债利率的真正“无风险”特性。

明颐研究的进一步展望

目前,黄金基本上无视美元走强和美国国债收益率上升的影响,这表明黄金的实物需求在美国之外强劲,主要来自致力于外汇储备去美元化的央行。市场猜测黄金价格持续走强是更广泛的范式转变,包括由金砖国家+央行增加黄金储备以减少对美元的依赖所推动。

但是,或许最有说服力的论据是,黄金最新价格走势是合理的,这是更广泛的“特朗普交易“的一部分,因为市场正在开始调整适配特朗普赢得美国总统大选的概率。

如果特朗普当选意味着美国财政赤字扩张、对金融体系的压制和对美联储独立性的攻击,黄金将是一种有吸引力的资产。

明颐研究对黄金一直以来有准确的时点看法(见图表1)。感谢大家对我们继续关注。

$SPDR黄金ETF(GLD)$ $标普500波动率指数(VIX)$ $白银ETF(iShares)(SLV)$ $特朗普媒体科技集团(DJT)$ $二倍做多黄金ETF(ProShares)(UGL)$

精彩评论