本轮行情里,你买入(加仓)的第一个品种是什么?

图片来源:网络

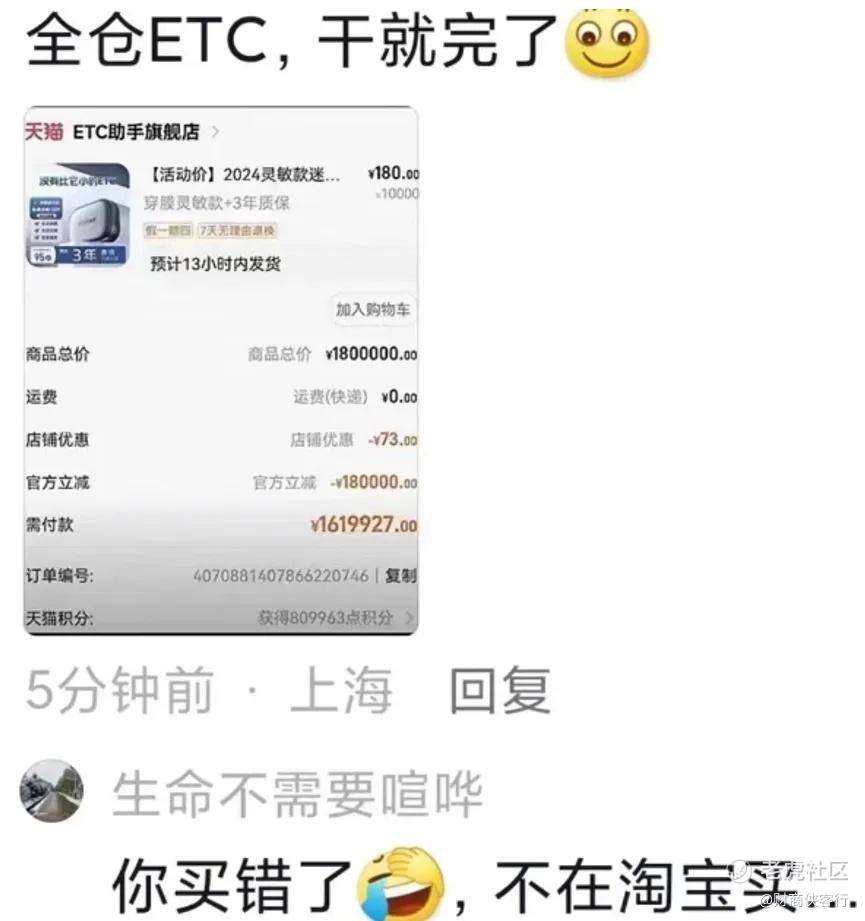

有网友发了这张图,

还有人听说ETF能赚钱,却不知道上哪抢去,直接就往自己的ETC里充值了50W元!

虽然是段子,但是大家肯定看出来了,

ETF已经成功出圈,成为了本轮行情最耀眼的明星。

再说一个不是段子的真事。

一位炒股30年的老股民,国庆假期前直接给我电话,让我“交出”几个ETF代码,说自己打算买一堆ETF放着,然后就出去旅游了。

也就是说,这轮市场里面,无论新股民、老股民甚至机构投资者,都已经把ETF作为行情的入场券。

-

2015年以前的A股是个股的牛市,当时大家追的是民间股神、“带头大哥”、游资总舵主,得十倍股者得天下。

-

2019年~2021年可以说是机构的大牛市,更多投资者通过基金入市。

本轮行情开局却有点不一样。

先是以国家队为代表的机构投资者提前通过ETF布局,之后“924”行情突然爆发,“抢筹”拉开了行情的帷幕,而ETF由于可以高效快捷地抓住市场机会,瞬间出圈,抢过接力棒,成为了资金的主战场。

“ETF行情”呼啸而来。

01

为什么是ETF?

为什么ETF会突然成为资金的主战场?

ETF是Exchange Traded Funds的缩写,即“交易型开放式指数基金”,从名字全称上就可以发现它3个特点:交易型、开放式、指数基金。

简单理解,只要你有证券账户,就可以在证券交易所像买卖股票一样买卖相应指数的ETF。

在这轮行情当中,ETF的优势就非常明显了。

1️⃣ 高效

ETF采用被动化的投资,权益仓位可以接近满仓,在交易时段内,只要输入代码就可以买卖,适合资金快速建仓。

2️⃣ 透明

ETF跟踪的是相应的指数,持仓透明且分散,比投资股票更简单,对很多来不及研究股票或者不擅长研究个股的投资者,ETF就是一种便捷的入市方案。

3️⃣ 流动性好

国庆节前的行情大家都见识到了吧,即便手里有个股代码,也不一定买得到,而ETF则相对好一点,特别是宽基类ETF,流动性相对更好,更容易进出。

再者,现在大家还担心买不到,经历过千股跌停的老股民们更慌的是卖不出,而ETF相对个股流动性更好。

也就是说,ETF可以更加高效快捷地抓住市场机会,自然也成为了本轮入场资金的布局利器。

而在“924”行情当中,ETF也堪当重任,成为了这波行情中最锋利的矛。

这也是ETF高仓位运作的优势所在。在行情上涨阶段,ETF和指数基金或能够跑赢大多数个股和主动权益类基金,显示出了巨大的弹性,是捕捉市场β的投资利器。

国内ETF的规模和品种也进入了爆发期。

据Wind数据统计,截至9月30日,我国境内ETF数量已达986只,其中非货ETF基金总规模已经达到3.24万亿元,规模达到千亿以上的指数挂钩ETF就有6只。

这里面,沪深300指数挂钩ETF市值最大,金额高达1.07万亿,是中国核心资产代表,堪称A股市场的“重器”。

机构投资者更成为ETF最大的拥趸。

大同证券统计显示,近五年ETF持有人中,机构投资者占比稳定居50%以上。

截至6月30日,持有百亿以上ETF规模的机构投资者共计15家,中央汇金公司、巴克莱银行、汇丰银行、招证资本、花旗环球金融、法国巴黎银行分别位居前六甲。

02

哪只指数会成为行情的领航舰?

近千只ETF,怎么选?

本期我们先来聊聊,哪只指数可以作为行情的领航舰?

其实,A股从散户、基金再到ETF(指数基金)这一发展路径,美股历史上已经提前预演过。

在20世纪70年代初,美股行情中最有名的就是“漂亮50”,就像A股此前大热的“茅指数”、“宁指数”,蓝筹白马成为了市场中的YYDS。

这个阶段,美股前赴后继地涌现出一大批基金经理,号称“华尔街金融之王”的蔡志勇、20世纪最成功的基金经理彼得·林奇、还有温莎基金的约翰·聂夫等等。

根据《韦星伯格报告》统计,1965年29支业绩最好的基金资产价值平均增加了40%,而由老牌蓝筹股组成的道琼斯指数仅仅上涨了15%。

正如我们一直在问,“为什么基金赚钱基民不赚钱”?在当时的美国,大部分普通投资者也没有受益于股市的上涨,华尔街有一本书长期被引用,标题是《客户的游艇在哪里》,也是在质疑专业投资机构的能力。

2001年互联网泡沫破裂之后,美国迎来了指数基金大爆发的时期。

其中,诞生于1975年的先锋领航500指数基金经过20年的发展,成为指数基金的领航舰,受到巴菲特、萨缪尔森等多位投资大师的推荐,是美国投资者分享美股牛市红利最重要的工具。

诺贝尔经济学奖得主萨缪尔森甚至把先锋领航500指数基金的诞生,与轮子、字母表、活字印刷机、葡萄酒和奶酪的发明相提并论。

他说过这样一段话:

“巴菲特不能教会我们如何成为一个沃伦·巴菲特;而博格(先锋领航基金的创始人)这些详尽的教诲则能使千百万普通投资者在20年里变成邻居羡慕的对象。同时,在这样一个多事之秋,还使我们可以高枕无忧。”

也就是说,标普500指数基金是适合普通投资者的投资工具,因为它能够更广泛地代表美股的整体回报。

在A股,对应的指数可能就是大家最熟悉的沪深300指数了。

03

沪深300指数的实力如何?

那么,沪深300指数到底实力如何?

1️⃣ A股的代表指数

说沪深300指数是A股的领航舰,一点也不为过。

作为表征A股市场的核心指数之一,沪深300成分股涵盖了沪深两市规模最大、流动性最好的300只股票。

这里面有传统行业的蓝筹股,包括银行、非银金融;也有新兴产业的龙头,包括电子、计算机、医药生物等。

这种分散、多元、均衡的配置,使得沪深300指数能够较好地反映A股市场的整体走势,成为A股的重要风向标。

2️⃣ 市场领航

在反弹初期,大多数投资者可能都跑不赢沪深300。

回测A股历史上4个底部的数据可以发现,当市场从底部反弹一年之后,沪深300指数分别上涨了71.04%、101.21%、-1.74%和39.80%,在大多数情况下,全市场只有不到一半的偏股型基金能够跑赢沪深300指数。

其中,在2008年和2019年的两个历史底部后一年内,能够跑赢沪深300的偏股型基金占比分别只有4.03%和38.06%。

这些还都是专业投资者,散户要战胜沪深300可就难上加难了。

从长期的维度上,沪深300也在一众宽基指数中扮演着稳定领航的角色。

数据来源:Wind,截至2024/10/10

Wind数据统计显示,在过去10个完整年度里面,沪深300指数有5年录得上涨。

截至10月10日,指数近10年年化回报为5.02%,跑赢了上证综指、创业板指和中证500,同时风险相对更低,说明持有体验相对更好。

3️⃣ 性价比有优势

进入实操阶段,我们还应该看看指数的性价比是否合适。

先看市盈率。

Wind数据显示,截至2024年10月10日,沪深300指数的近十年市盈率TTM为12.97倍,处于59.88%的历史分位。也就是说,在经过一波强势反弹之后,沪深300指数当前估值只是回到了中间水平。

再看股债性价比。

股债性价比也就是风险溢价,截至2024年10月10日,沪深300最新的风险溢价值是5.54%,过去十年的中位数是5%,说明当前股票相对于债券仍然具备投资性价比。

最后还有一点,就是沪深300指数当前的股息率为2.85%,在一众宽基指数中属于股息率相对较高,盈利能力也相对更强。

04

沪深300指数怎么买?

目前,市场上跟踪沪深300的产品数量达到612只,其中ETF就有25只,怎么选呢?

有三个思路。

1️⃣ 高效快捷,首选ETF

正如我们前面提到的,ETF是投资沪深300指数最高效快捷的工具,只要有证券账户,就可以像买卖股票一样交易ETF。

目前跟踪沪深300指数的ETF普遍规模都较大,流动性问题相对较小,跟踪误差也都差不多,这种情况下,大家尽量选费率低的就可以了。

比如沪深300ETF鹏华(159673)就在近期公布下调该ETF和联接基金的费率,管理费率由0.5%调低至0.15%,托管费率由0.1%调低至0.05%,成为全市场费率最低的一批基础宽基。

也就是说,如果买沪深300ETF鹏华(159673),相比不降费的产品,一年可以节省0.4%的费用,在仅考虑管理费和托管费率的情况下,100万就能省下4000块钱,省到就是赚到。

2️⃣ 省心省力,选联接基金

没有股票账户,怎么办?

也能买。

大家通过银行、券商、基金销售平台等开通基金账户,就可以直接买入鹏华沪深300ETF联接基金(A类160615/C类006939),但要注意,联接基金在交易日下午3点前买入的话,要等T+1日才能够确认份额。

好处就是门槛更低,1元就能体验,还可以设置定投,适合大部分基民。

3️⃣ “PLUS”版本

一些投资更加积极进取的小伙伴,觉得只拿到市场β太平淡了?

沪深300指数还有不少“PLUS”版本的基金,比如鹏华沪深300指数增强(A类005870/C类016690)就是通过“AI+”智能量化策略,争取从市场中获取α收益。

05

结语:沪深300指数适合我吗?

有小伙伴可能想追问一句:我能买沪深300指数吗?

在当前行情下,沪深300指数能够充分捕捉到市场反弹的贝塔,还是比较适合作为上车的工具的。

具体来看,有三类小伙伴可以重点考虑一下。

1️⃣ 踏空本轮行情,想趁着调整上车,又怕找不准方向的,可以考虑先布局部分沪深300指数作为底仓。

2️⃣ 老股民回本了想调仓的,可以审视一下自己的持仓,考虑将沪深300指数作为仓位的“稳定器”,让组合更加均衡反脆弱。

3️⃣ 刚入市的投资小白,怕踏空又怕当韭菜,与其到处问代码拿不定主意,不如考虑选择沪深300指数作为初体验。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

精彩评论