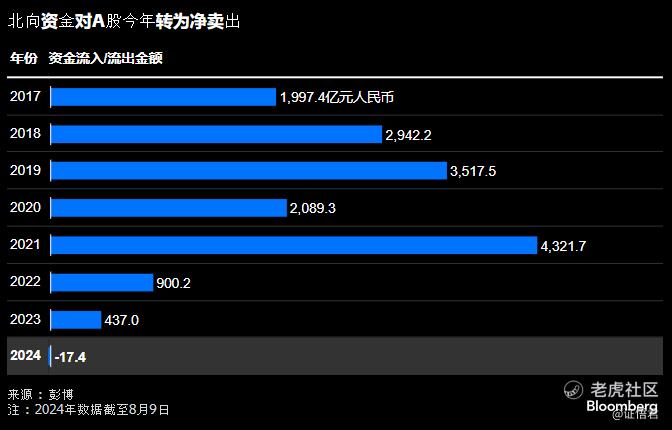

上周陆续看到各大机构二季度的美股持仓。和巴菲特同样减持美股的还有挪威规模1.7万亿美元的主权基金减持了META,诺和诺德,桥水大幅减持 $苹果(AAPL)$ , $英伟达(NVDA)$ 。索罗斯也在减持“七巨头”。但另一方面,美国银行继续加仓,微软成为其第一重仓股。减持苹果的伯克希尔哈撒韦却被领航集团,贝莱德减持了。有点黄雀在后的感觉...中概股方面,拼多多依然是景林资产和高瓴HHLR的头号重仓股,这两家都加仓了阿里巴巴。和美股群雄逐鹿形成鲜明对比的是,A股很"冷"静。上周五个交易日中,有三个交易日成交才四千多亿,创出2019年底以来新低。问题是当年两市才多少只股票?现在多少只股票?换个角度看,当成交量比总市值低于1%的时候,一般意味着阶段性的市场低迷。这么算,上周才0.7%,说明资金都已经退得差不多了。地量对应低价,大家都知道。关键是啥时候能起来?

对比两地股市,突然想明白一个道理:喜欢的反义词不是不喜欢,而是不在乎,不关注。聚光灯中心的股票会同时被某些高人喜欢,也被某些高人讨厌,重点是大家都关注着它们。而聚光灯外,黑暗的角落,静静地躺着一些股票,你说高人们是看得起它们?还是看不起他们?都不是,高人们根本就不看它们。

别误会,我并没有转看空。目前继续憧憬美股科技能突破算力的竞争,进入运用领域。一旦有产品落地,我们跟跑策略的优势就能体现出来。上周,华为宣布即将推出新一代AI芯片“升腾910C”,对标英伟达“H100”,字节跳动、百度、中国移动等公司均有意洽购,预计订单量将超过7万颗。

过去几周,恒生科技的走势比中证1000,中证500稳。尽管MS见到7月以来非美国投资人的资金不停撤离港股,但好消息是南下资金进一步掌控了互联网与消费龙头的定价权。最近看到南下资金在持续加仓腾讯, $小米集团-W(01810)$ ,中移动,中海油等。7月新能源车销量首度超越燃油车也刺激比亚迪,长城汽车周线转阳。基本面上, $腾讯控股(00700)$ ,京东,京东物流,京东健康,联想交出了亮眼的成绩单, $阿里巴巴-SW(09988)$ 即将转变香港主要上市,中移动,中联通,中电信高质量的分红都让市场重拾信心。当前港股市场风险溢价已触及历史均值+2倍标准差极值区域,参考历史经验,对应过往几次港股反弹行情开启前的历史低位。关键还是….啥时候能开启?不确定。

金融世界要区分“不确定性”和“风险”。凯恩斯解释过,所谓风险,是知道会发生什么,只是发生的可能性是随机的,是有一定机率的。比如扔骰子,我们知道结果肯定是六个数字中的一个,且每个数字出现的可能性为1/6。但是,不确定性是我们不知道将会发生什么。因此,相比于风险,不确定性让我们更加恐惧和不安。说回股市,凡是风险都可以定价。比如美联储9月降息的概率与幅度是“风险”;比如MSCI新兴市场指数本周提升多少印度比重是“风险”;再比如腾讯,阿里,京东的业绩也是“风险”。市场用仓位投票,充分博弈,为“风险”定价。就算价一时间偏离了,只要流动性充裕(这点很关键),“风险”定价很快会被修正。比如这周看到腾讯业绩超预期反倒隔天股价跌了,阿里业绩低于预期反倒股价涨了。

但某国打入某国境内是“不确定”,谷歌能否用英伟达的芯片创造出杀手级产品是“不确定”,A股成交是否继续缩量是“不确定”。9月还有啥黑天鹅是“不确定”。这些“不确定”成为股价的驱动力。借用刑事诉讼中的原则:“疑点利益归于被告”。“不确定”利益归于牛市思维中的纳斯达克,“不确定”都会被憧憬成股价上涨的动因。而沪深300则相反,市场会担心各种子虚乌有的“不确定”,形成共识,导致股市螺旋式下跌。区区熊市,你怕什么?他就来什么...

推荐一本书,《柏林日记:二战驻德记者见闻》,它从战地记者的视角描述了二战初期发生的事情。这些二战爆发初期就在战场的记者们,当时根本就不知道发生了什么,也完全不知道希特勒下一步会干嘛。当时的法国、苏联、英国和美国压根就没把希特勒放在眼里,所以二战初期英国和法国那么被动,就是因为当时没人知道会爆发世界级的战争。但是呢,你再看看二战之后,大家就能找到各种细节来证明希特勒的野心,说得头头是道,证明二战的进程都是必然的。其实,二战还是那个二战,但事前看和事后看完全不一样。目前的熊市,看起来,很特别,不寻常。过两年再回过头来看呢?

全网同名:证悟君

精彩评论