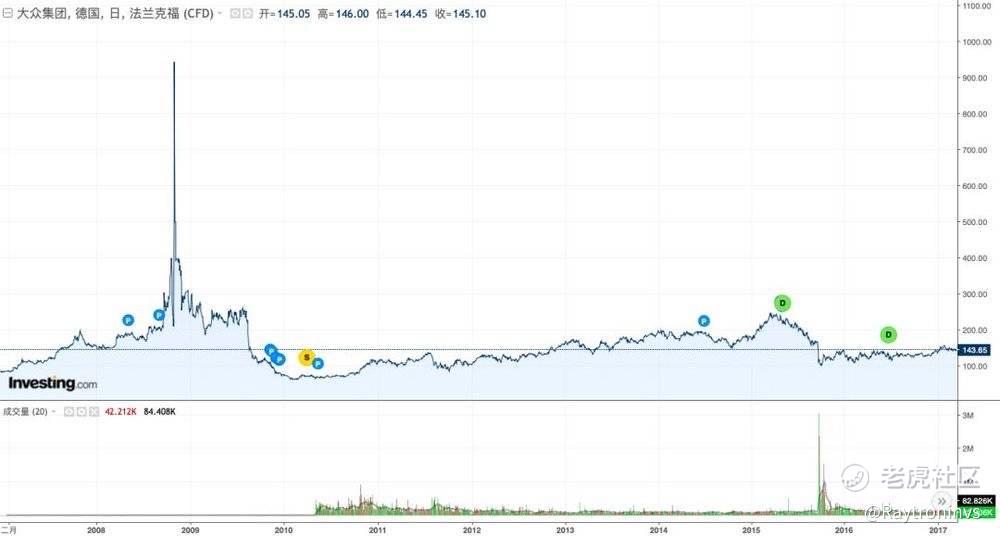

2008年10月27日,位于法兰克福的德意志证券交易所甫一开盘,就成为了欧洲金融圈谈之色变的噩梦。这一天,大众集团的股价直线飙升,截止当日收盘,已经从上一个交易日的210欧元上升至519欧元。

噩梦还在继续。次日,大众盘中创下1005欧元的高价,两天暴涨500%,大众汽车超越埃克森美孚成为世界上最值钱的公司,市值突破3000亿欧元。当天的德国DAX指数因为大众占有17%的权重,被推涨超过10%的幅度,甚至还带动了美国标普指数10%以上的反弹。

2005年9月,保时捷斥资42亿美元增持18.65%的大众集团股份。这是外界第一次传出保时捷欲收购大众的消息。

然而在保时捷看来,一切还言之尚早,于是他矢口否认了收购大众的传言,甚至为了规避“德国证券法持股超过5%必须公示”的规定,联合了美林、德意志银行等投行通过不同的账户进行收购行为,神不知,鬼不觉。

为了精心策划的收购行动,魏德金和波尔舍家族一方面以《大众法》违反欧盟“单一市场资本可以自由流动”原则的理由,游说欧盟推翻《大众法》,一方面在国内散布舆论,将这场保时捷导演的蓄意收购美化成一场民族企业保卫战。

双管齐下。一年后,保时捷手中的大众股份,已经达到了42.6%。

而资本市场上的巨鳄们,早就蠢蠢欲动了。在保时捷的收购战略暴露之后,拥有投票权的大众普通股,从30欧元飙升到240欧元左右,而没有投票权的大众优先股,仍然在每股40欧元左右徘徊。一个铁定的事实是,在保时捷拿到绝对控股权之后,普通股的股价,必然会跌落到它的本来价值附近。

于是他们纷纷选择做空大众的股票,在高价的时候卖出拥有投票权的普通股,在低价的时候买进没有投票权的优先股。希望能在两者价格逼近的时候,两头获益。

可法兰克福交易所存在一条长期被人忽视的规定,那就是“期权是金融衍生品,不属于现股买卖,所以不受控股超过30%时必须公示的规定的制约”。换言之,只要购买股票的期权者愿意按照股价的全额支付期权金,他就可以自行决定在何时公布自己的期权股份持有量。

于是保时捷暗中以全款购买的方式买入了31.5%的大众股份认购期权,加上明面上的42.6%,保时捷手中可以支配的大众股份已经高达74.1%。按照《德国商法典》的规定,当持有者的股份达到75%时,也就在实际上获得了对该公司的控制权。

而此刻,对冲基金还在疯狂做空大众,而此时的空单总量已经高达流通盘的13%,差不多相当于总股本的10.4%。

重申一下大众的股权结构,除去保时捷手中的大众股份,以及大众第二大股东下萨克森州政府持有的20.1%,此时市场上还在流通的大众股份,只剩下5.8%。

相信大家都清楚做空的流程,借入股票,卖出开仓,买入平仓,返还股票。发现哪出问题了吗? 是的,市场没有股票了,空头没无法买平了,这种行情叫“轧空”,一旦遭遇“轧空”,理论上股价可以飙到无限高。

于是就有了我们文章开头的一幕,多少人一夜之间倾家荡产。

次日头条是“基金经理上天台”,就连德国排名第五的老富豪阿道夫·默克也未能幸免,数十亿家产灰飞烟灭,身死道消。

2020年这个行情再次上演,只不过这次主角是$特斯拉(TSLA)$,而多头方换成了自带奶妈的投资者(回顾一下特斯拉这波行情是从什么时候开始的,在美联储以每人每月1200美金救助支票派发时开始,停止派发后结束,由于没有大人小孩的区分,一个4口之家一个月能领到的总额是4800刀)

所以这一路股价飙升的同时也有数不尽的空头们在爆仓,作为$标普500ETF(SPY)$里被做空次数最多的,金额最大的一直股。也在源源不断的吸引空头加入开空,爆仓。

最后,这些空头们带血的资金就成为了股价最殷实的支撑(由于为了平仓而被迫买入却无法卖出的无主资金),这也解释了为什么特斯拉看似不合理的估值,但在有新资金流入时还能再度推高股价,那些估值溢价该有的下跌已经被空头们买过单了。

所以,现在还会觉得特斯拉股价虚高吗?$蔚来(NIO)$$理想汽车(LI)$$小鹏汽车(XPEV)$

精彩评论