“ ARM跟高通都在给AI手机预期降温,

长期继续看好高通的核心地位,AI芯片的另一大赢家地位并不动摇”

7月31日盘后,全球移动芯片巨头高通发布新季度业绩,总体符合预期,下季度与全年展望略上调,下半年消费电子整体出货预期不算太好,也不算太差,结合ARM的业绩,可以看到,前阵子市场对于AI手机的狂热预期需要降降温。

从实际与预期的业绩对比来看,本季度高通业绩不及预期的就是handsets也就是手机业务。高通一直以来在推动智能手机技术进步方面扮演重要角色,尤其是在5G和AI技术的应用上。随着AI技术在智能手机中的逐步应用,市场对AI手机的未来发展充满期待。然而,在最近的财报会议中,高通管理层对AI手机的短期预期进行了谨慎调整。

高通的总裁兼首席执行官Cristiano Amon指出,AI功能在智能手机中的应用不断扩展,从图像处理、语音识别到个性化用户体验等各个方面都在逐步增强。然而,Amon强调,这些AI功能的广泛应用需要时间逐步实现,市场不应过于急切地期待AI手机的全面普及。高通认为,尽管AI技术在智能手机中的应用潜力巨大,但目前市场需求和技术成熟度仍在发展中。AI手机的核心功能尚需进一步优化和完善,以满足消费者的实际需求。

高通指出,在推动AI手机发展的过程中,行业竞争将变得更加激烈。为了在市场中保持竞争力,企业需要在技术研发和成本控制之间找到平衡点。高通表示,将继续投资于AI技术的研发,但同时也要关注市场反应和成本效益。

从第三季度财报数据来看,尽管高通在AI技术方面取得了一定进展,但整体手机业务的收入略低于市场预期,这反映出AI功能尚未成为推动智能手机市场增长的主要动力。手机业务收入:58.99亿美元,略低于市场预期的59.05亿美元。

高通管理层强调,AI技术在智能手机中的应用是一个长期的趋势,未来几年内AI功能将在智能手机中逐步普及并提升用户体验。然而,在短期内,市场应对AI手机的预期保持谨慎乐观,关注技术的实际应用效果和市场反馈。

高通的业绩和管理层的观点对市场预期进行了适当降温,提醒投资者和消费者AI手机的发展需要时间和耐心。尽管AI技术在智能手机中的应用前景广阔,但其广泛普及和成熟应用仍需依赖于技术的进一步发展和市场的逐步接受。在这一过程中,高通将继续致力于推动AI技术的创新和应用,同时保持对市场需求和成本控制的敏锐关注。

01

—

高通新季度财报关键点

财报关键点与亮点总结

财务表现

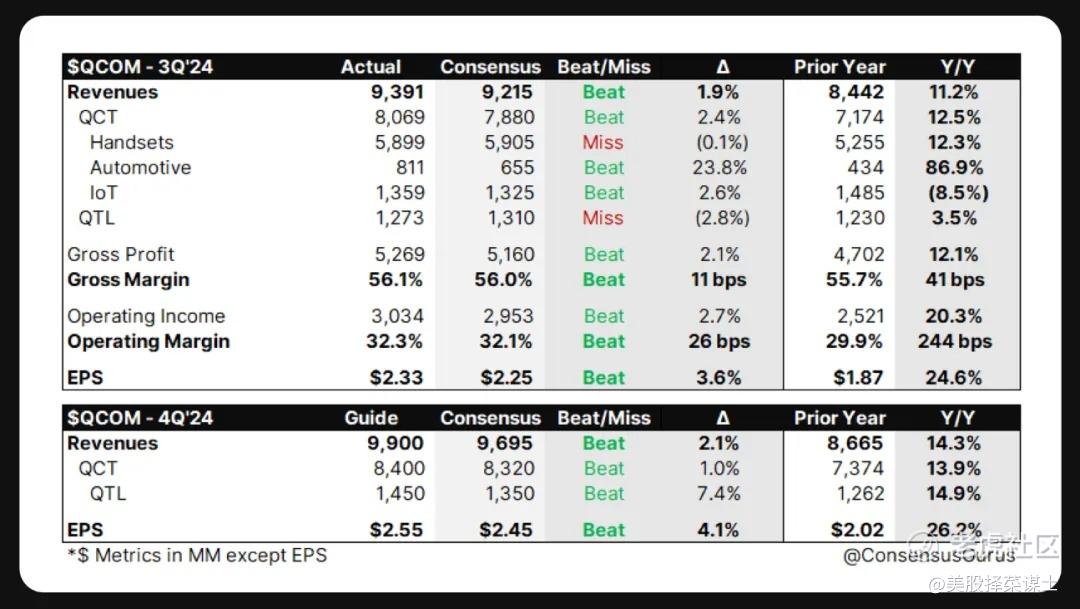

收入:93.91亿美元,超过市场预期的92.15亿美元,增长1.9%;同比增长11.2%(去年同期为84.42亿美元)。

毛利:52.69亿美元,超过市场预期的51.60亿美元,增长2.1%;毛利率为56.1%,高于市场预期的56.0%,同比增长41个基点。

营业收入:30.34亿美元,超过市场预期的29.53亿美元,增长2.7%;营业利润率为32.3%,高于市场预期的32.1%,同比增长244个基点。

每股收益(EPS):2.33美元,超过市场预期的2.25美元,增长3.6%;同比增长24.6%(去年同期为1.87美元)。

业务表现

手机业务:收入58.99亿美元,略低于市场预期的59.05亿美元。

汽车业务:收入8.11亿美元,超过市场预期的6.55亿美元,增长23.8%;同比增长86.9%。

物联网业务:收入13.59亿美元,超过市场预期的13.25亿美元,增长2.6%;但同比下降8.5%。

QCT(芯片业务):收入80.69亿美元,超过市场预期的78.80亿美元,增长2.4%;同比增长12.5%。

QTL(授权业务):收入12.73亿美元,低于市场预期的13.10亿美元,下降2.8%;同比增长3.5%。

下季度及全年收入展望及增速(Business Outlook 业务展望)

第四季度展望

收入预期:99亿美元,超过市场预期的96.95亿美元,增长2.1%;同比增长14.3%(去年同期为86.65亿美元)。

QCT收入预期:84亿美元,超过市场预期的83.20亿美元,增长1.0%;同比增长13.9%。

QTL收入预期:14.50亿美元,超过市场预期的13.50亿美元,增长7.4%;同比增长14.9%。

每股收益(EPS)预期:2.55美元,超过市场预期的2.45美元,增长4.1%。

产品订单情况

汽车业务:获得超过10个全球汽车制造商的新设计订单,涵盖下一代数字驾驶舱、连接性和ADAS及自主驾驶技术。

PC业务:Copilot+ PC在20个国家和47个零售商中销售,一些型号已经售罄,市场反应积极。

客户拓展情况

智能手机客户:Galaxy Z Fold6和Flip6全部搭载骁龙803,为折叠设备提供出色的AI能力和高效性能。中国市场的表现尤为突出,中国OEM厂商贡献了50%以上的同比收入增长。

PC客户:与超过50个全球商业客户合作,推动骁龙在其环境中的应用和推广。

汽车客户:继续赢得全球主要汽车制造商的新设计订单,本季度获得10个新设计订单,进一步巩固了在汽车市场的地位。

授权客户:与中国领先的智能手机OEM公司Honor签署了关键的长期许可协议,进一步扩大了在中国市场的影响力。

对需求展望的讨论

手机市场:预计2024年全球手机市场将保持平稳,甚至略有增长,高端市场的增长尤为显著。

PC市场:Copilot+ PC的推出标志着个人计算机领域的重大转变,预计未来几年内AI PC将占PC总销量的50%。

汽车市场:生成式AI在汽车中的应用,推动用户体验的提升和市场需求的增加。

宏观与行业讨论

5G普及:全球5G网络的建设和推广,推动了对高性能通信芯片的需求。

AI应用扩展:AI技术在各个领域的应用,增加了对AI计算能力的需求。

物联网增长:物联网设备的快速增长,带动了连接和计算芯片的市场需求。

汽车智能化:智能驾驶和电动汽车的发展,增加了对汽车电子和ADAS解决方案的需求。

行业竞争讨论

主要竞争对手:主要竞争对手包括苹果(Apple)、三星(Samsung)、联发科(MediaTek)、英特尔(Intel)。

竞争优势:QUALCOMM在无线通信和移动芯片技术上的领先地位,以及其广泛的专利组合,确保了其在市场上的竞争优势。

公司在AI方面的进展

手机业务:AI技术在智能手机中的应用不断扩展,推动设备体验的升级。

汽车业务:生成式AI在汽车中的应用,如在Snapdragon Ride Flex解决方案中结合数字驾驶舱和ADAS功能。

PC业务:Copilot+ PC全面采用骁龙X系列平台,提供强大的AI计算能力,推动PC市场的转型。

潜在风险

华为出口许可被撤销:对第四财季和2025年第一财季的收入产生负面影响。

宏观经济环境:全球经济不确定性可能影响整体需求,特别是高端智能手机和PC市场。

行业竞争:在AI和移动计算领域面临激烈竞争,可能影响市场份额和利润率。

讨论最多的话题与大家最担心的问题

AI技术的普及和应用:生成式AI在各个业务领域的应用和对未来增长的影响,是管理层和投资者讨论的重点。

汽车和PC业务的长期增长:汽车业务的设计订单和新车型发布,以及PC业务的市场反应和未来扩展计划,是大家最关心的问题。

行业机会与市场扩张情况

生成式AI:AI技术在各个领域的应用将提升设备的价值,推动市场需求增长。

多样化业务:汽车、PC和物联网业务的多样化布局将为公司带来新的收入来源。

战略合作:与大型企业的合作项目,如与沙特阿美的合作,将推动工业物联网市场的扩展。

通过这些分析,可以看出QUALCOMM在本季度表现出色,特别是在汽车和物联网业务上。尽管面临一定的风险和挑战,但通过不断创新和多样化业务布局,QUALCOMM有望在未来实现持续增长。

02

—

高通公司简要介绍

公司所处行业:半导体与无线通信

QUALCOMM 是全球领先的半导体公司,专注于无线通信技术的研发和产品开发。其核心业务涵盖手机芯片组、物联网、汽车电子和计算等领域。

核心产品与服务

芯片业务(QCT)

手机芯片:骁龙系列处理器,主要用于高端智能手机,提供强大的计算能力和先进的AI功能。

物联网芯片:用于连接和计算的芯片,支持广泛的物联网应用。

汽车电子:骁龙数字底盘,涵盖数字驾驶舱、连接性和ADAS技术。

授权业务(QTL)

专利授权:主要通过许可其广泛的专利组合,包括无线通信和其他关键技术,向全球设备制造商收取授权费用。

计算业务

PC处理器:骁龙X系列平台,专为AI PC设计,提供卓越的性能和电池续航能力。

实现的核心功能与核心的know-how

核心功能

无线通信:提供4G/5G调制解调器,实现高速、稳定的无线连接。

AI计算:集成先进的AI处理单元,支持设备端的AI计算能力。

图像处理:高性能的图像处理单元,支持高质量的摄影和视频功能。

低功耗设计:优化的电池管理和功耗控制,延长设备续航时间。

核心know-how

无线通信专利:拥有大量的4G/5G核心专利,涵盖从基站到终端设备的关键技术。

芯片设计与制造:深厚的芯片设计能力和与顶级制造商的合作关系,确保产品性能和生产效率。

AI算法:先进的AI算法和优化技术,使设备能够高效地处理复杂的AI任务。

主要的底层架构

移动平台架构:骁龙平台整合了CPU、GPU、NPU、ISP和调制解调器,提供一体化的解决方案。

数字底盘架构:包括数字驾驶舱、车载通信和ADAS,支持汽车的智能化和互联化。

物联网架构:支持广泛的连接协议(如Wi-Fi、蓝牙、NB-IoT)和多样化的计算能力。

行业发展的主要底层推动力

5G普及:全球5G网络的建设和推广,推动了对高性能通信芯片的需求。

AI应用扩展:AI技术在各个领域的应用,增加了对AI计算能力的需求。

物联网增长:物联网设备的快速增长,带动了连接和计算芯片的市场需求。

汽车智能化:智能驾驶和电动汽车的发展,增加了对汽车电子和ADAS解决方案的需求。

行业发展的核心第一性原理

摩尔定律:芯片性能每两年翻倍,推动了半导体行业的持续创新和进步。

通信技术演进:从2G到5G,通信技术的不断演进推动了设备功能和用户体验的提升。

集成化设计:高度集成的芯片设计,提高了设备的性能和能效。

核心商业模式

专利授权:通过向设备制造商收取专利授权费获取收入。

芯片销售:销售高性能的通信和计算芯片组,主要客户包括智能手机制造商、汽车厂商和物联网设备制造商。

收费标准

专利授权:按设备出货量收取授权费。

芯片销售:按单位销售量收取费用。

所处行业的魔力象限(Gartner Magic Quadrant)

QUALCOMM 在无线通信和移动芯片行业中被认为是“领导者(Leader)”,因其技术领先、市场份额大和创新能力强而广受认可。

行业竞争格局深度分析(Porter's Five Forces Model)

现有竞争者(Industry Rivalry)

竞争强度:高

主要竞争者:苹果(Apple)、三星(Samsung)、联发科(MediaTek)、英特尔(Intel)

潜在进入者(Threat of New Entrants)

进入壁垒:高

原因:高研发投入、技术壁垒和专利保护

替代品威胁(Threat of Substitutes)

替代品:有限

原因:高性能无线通信和计算芯片具有不可替代性

供应商议价能力(Bargaining Power of Suppliers)

议价能力:中等

原因:与顶级芯片制造商(如台积电)合作,确保供应链稳定

买方议价能力(Bargaining Power of Buyers)

议价能力:高

原因:大客户(如苹果和三星)在谈判中具有较强的议价能力

通过以上分析,QUALCOMM在技术和市场上的领导地位得以巩固,但同时也面临着激烈的竞争和市场挑战。公司通过不断创新和多样化业务布局,积极应对市场变化和竞争压力,推动未来的持续增长。

QUALCOMM在本季度表现出色,特别是在汽车和物联网业务上。尽管面临一定的风险和挑战,但通过不断创新和多样化业务布局,QUALCOMM有望在未来实现持续增长。

全文完。

精彩评论