在包括纳斯达克一轮毫无征兆的大跌后,华尔街当下认为这一轮的风险释放将持续多久?

1. 整体上,预计股市在下周初的美联储会议之前会有短期的稳定。

2. 看跌的风险偏好将持续,直到8月份可能出现更大的调整和头寸解除。

3. 如果8月份发生调整,预计年末风险资产将出现强劲反弹。

4. 追踪20个关键资产而建立的风险指数在20天滚动基础上未达到超卖水平,在6个月滚动基础上也远未达到调整水平。

市场中的抛售/轮换/去杠杆已经完成了吗?

摩根大通的头寸专家John Schlegel回答说他和他的团队还不确定。

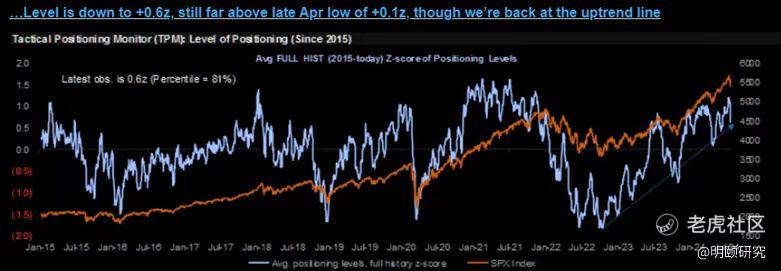

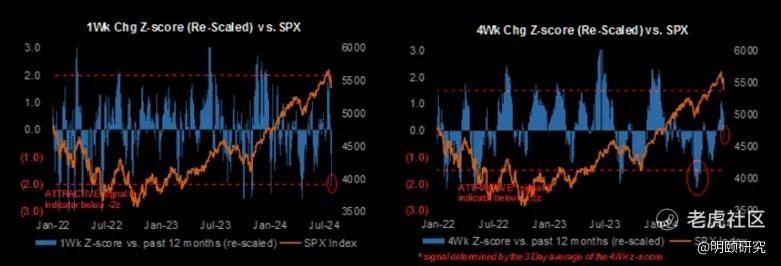

“股票市场中并没有非常明确或巨大的投降迹象,似乎有想要逢低买入的欲望。美国的收益和经济数据总体上表现良好,所以除非有非常负面的意外情况,市场在接下来的几个月里可能会走高。然而,在接下来的几周里,头寸的情况仍然不确定(TPM水平仍处于第80百分位,而4周变化仅为-0.3z,尽管1周变化确实达到了-2.0z)。”

股票市场中的缴枪状态

摩根大通的头寸团队进行了更深入的分析:

1. TPM一周变化现在看起来相当负面,达到了-2.0z(非3天平均),这与今年早些时候的4月底和1月初相差不大。

2. 4周变化仍然只有-0.3z,相比之下,4月底低点时的变化为<-2z。

3. 1周变化比4周变化更大,这类似于去年8月,当时1周变化在8月10日达到了-1.9z,但4周变化直到8月17日才跌至-1.5z以下(标普500指数在8月10日至17日的一周内下跌了2.2%)。

总结一下:自2022年末低点以来,头寸水平一直在上升。Schlegel指出,FOMO情绪可能仍然存在:“如果下周的科技公司收益良好,头寸在短期内可能不会大幅下降(因为我们已经接近趋势线)。”

芯片股的抄底机会?

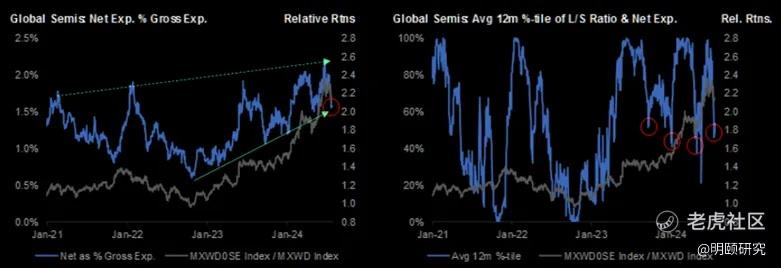

1. 上周美国半导体股的对冲基金资金流动中性;净敞口处于2023年3月以来的最低水平。

2. 美国半导体股的资金流动和头寸综合指标(对冲基金、ETF、散户)自5月初以来首次转为负值,表明泡沫因子减弱。

3. 如果上升趋势和科技公司本季财报保持强劲,半导体股可能很快表现出色。

4. 全球对冲基金对半导体股的净敞口处于上升趋势的低端,净敞口和多空比例的12个月百分位数处于40-50百分位,这是半导体股行情期的水平。

5. 散户投资者活动的大幅波动导致的风险:

- 最近由散户和ETF资金流入引领的购买可能会季节性减弱。

- 散户的看涨与看跌期权交易量从近期的高峰下降,通常预示着近期的高点。

全球半导体股:对冲基金头寸回落至趋势线,头寸处于过去12个月的40-50百分位。

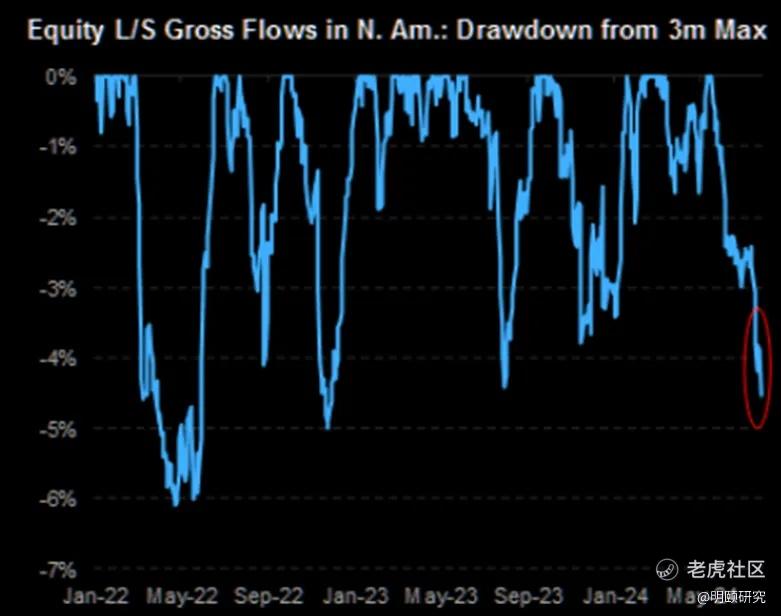

De-gross化进一步展开

股票多空对冲的总流量减少幅度相当大。

3个重大风险需要考虑

高盛认为现在的情况与2018年相似,但与2018年相比有一些关键区别,使得机构现在更加担忧:

1. 机构投资组合经理的VIX空头头寸现在是2018年的3倍。

2. 当下巨大的日元空头头寸。

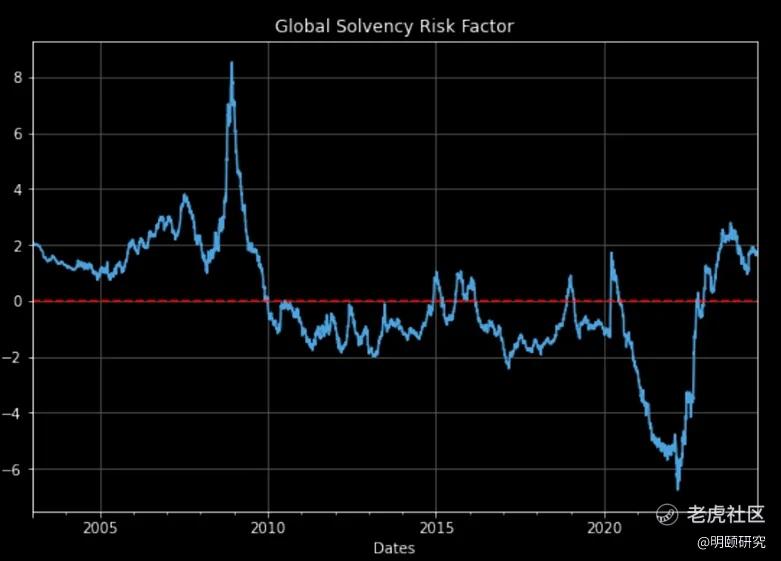

3. 债务清偿因子大约为+2z,而2018年为-2z。要注意2007年和2008年初达到+3z以上的水平,导致庞大的信用收缩压力。

周一,明颐研究将持仓5只华尔街机构推荐的股票(见本期另文),将在财报季发力。

$苹果(AAPL)$ $微软(MSFT)$ $美国超微公司(AMD)$ $Meta Platforms(META)$ $ARM Holdings Ltd(ARM)$

精彩评论