与大多数人的认知不同,“挖矿”很多时候跑不赢“矿”本身,无论是黄金,还是比特币。

自2009年11月以来,实物黄金ETF $SPDR黄金ETF(GLD)$ ,累计涨幅高达99%。同期,追踪金矿巨头的ETF-GDX下跌17.9%,追踪初级金矿公司的ETF-GDXJ下跌40%。

对比实在过于惨烈:

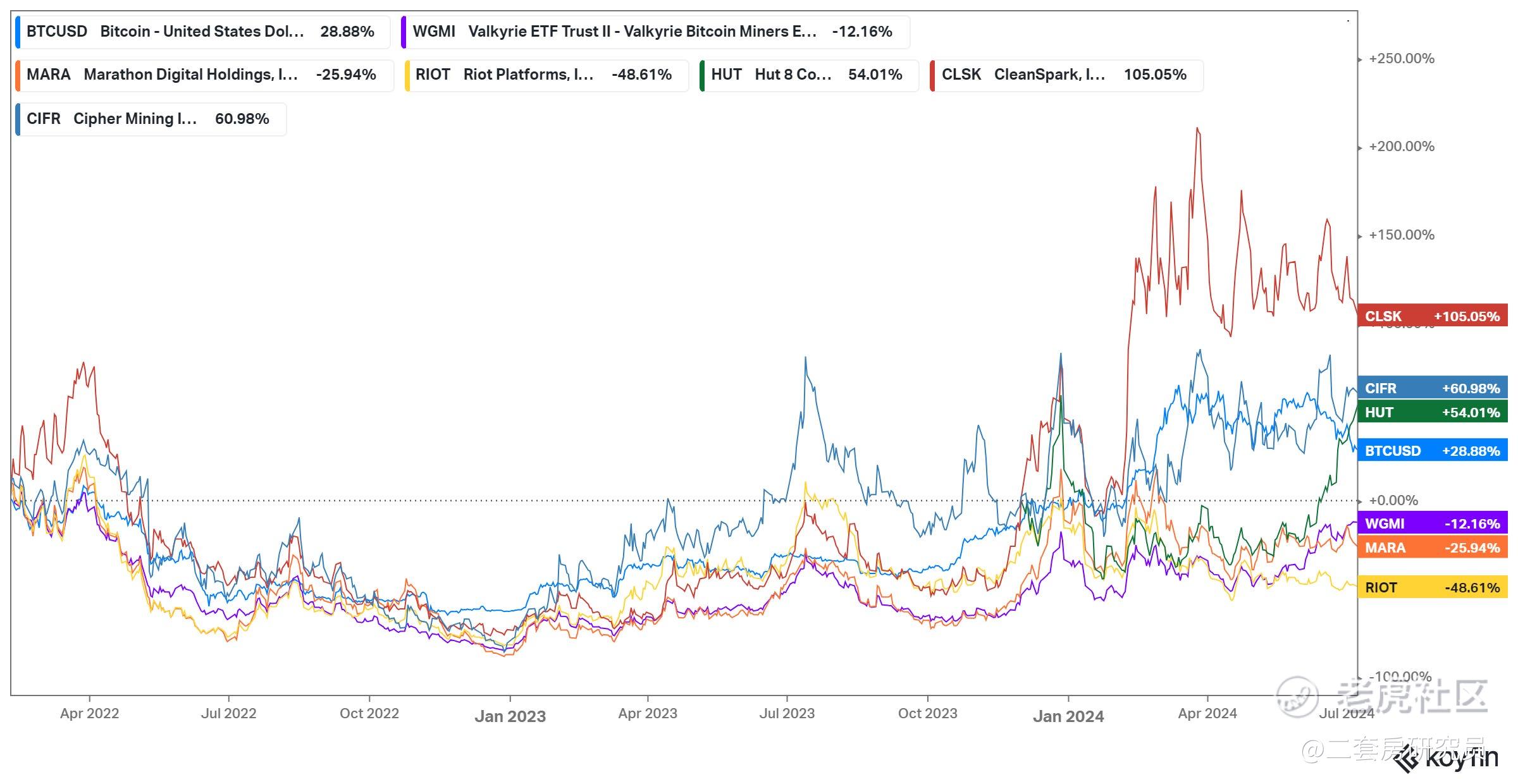

数字货币挖矿业也不例外。自比特币矿工ETF $Valkyrie Bitcoin Miners ETF(WGMI)$ 2022年上市以来,比特币上涨了 29%,而这只 ETF 却下跌了12%。

但最近,情况有点不一样了。

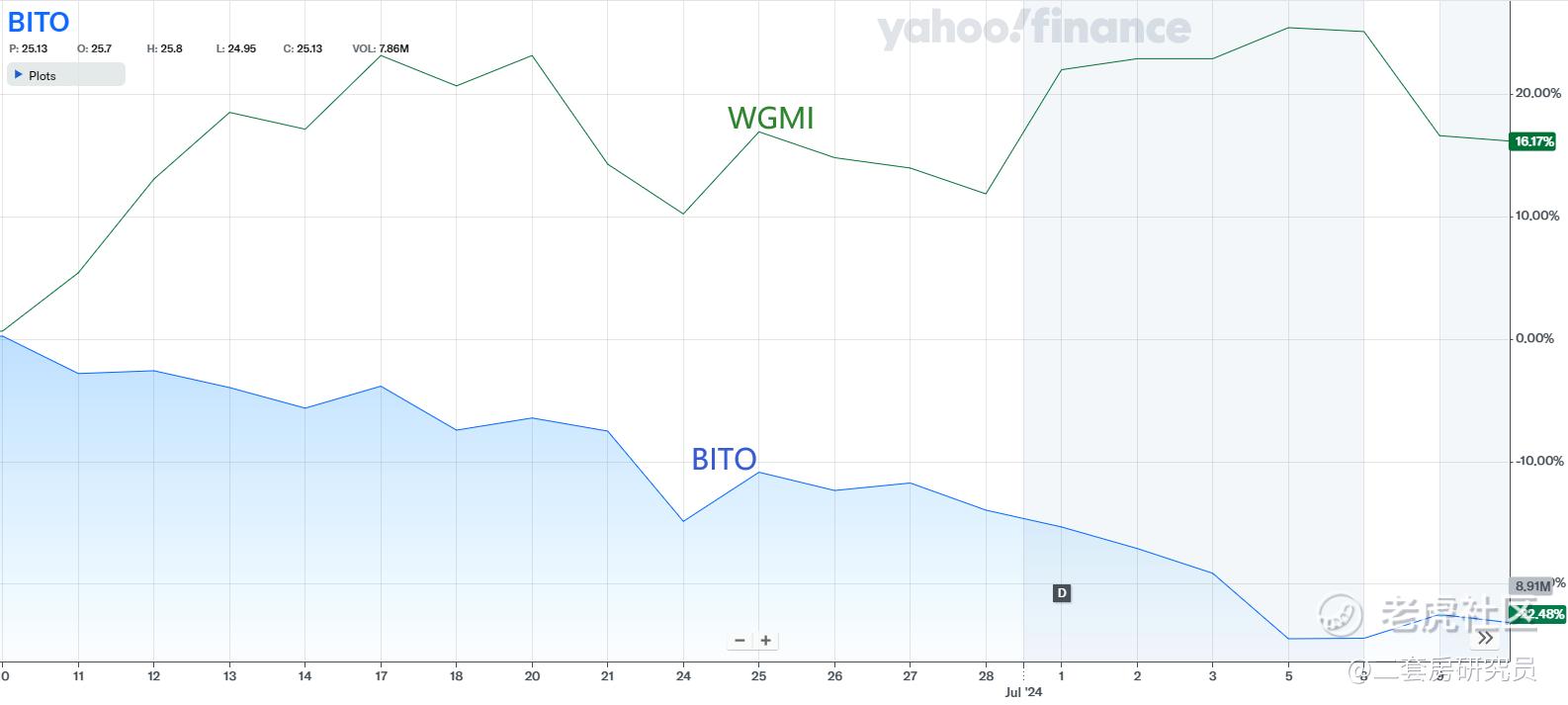

过去一个月,比特币价格崩跌了近23%,同期WGMI却上涨了15%。

这背后的变量是AI,人工智能大潮之下,挖矿公司纷纷向AI赛道切换。今年4月,比特币“减半”,矿工收入减少,进一步推动了转型趋势,挖矿公司纷纷寻找新的赚钱之道。

AI的一个瓶颈是电力和数据中心,这使得拥有电力和数据中心资源的加密矿工在AI大潮中找到了自己的新定位。

比如最近马斯克提到了一家“神秘公司”,透露了这家公司也参与了OpenAI GB200集群的开发,后有媒体报道称这家公司就是美国最大比特币矿企之一的Crusoe Energy。

再比如,上个月比特币挖矿公司Core Scientific宣布与AI超大规模企业CoreWeave达成12年协议,后者将使用Core Scientific的GPU,预计消耗高达200MW的电力。

此外,TeraWulf Inc也在向AI扩展,并在其纽约的Lake Mariner设施进行高性能计算项目;Hut 8 Corp.(HUT)从Coatue Management获得了1.5亿美元投资以建设AI基础设施;

在比特币价格下跌的情况下,这涉足AI的比特币矿工公司股票表现不错。例如,Hut 8的股票在过去30天内上涨了44%,TeraWulf的股票上涨了32%,Core Scientific的股票上涨了1.5%。相比之下,尚未涉足AI领域的主要比特币矿工Riot Platforms Inc的股票在过去30天内下跌了14%。

摩根大通分析认为,加密货币矿工在高性能计算(HPC)托管方面大有作为:

估计1兆瓦(MW)可以为大约800个GPU供电,这相当于每兆瓦320万美元的设备资本支出。HPC数据中心的建设时间可能是传统比特币挖矿设施的3倍(超过18个月),资本支出是其2倍(每兆瓦超过75万美元)。作为参考,比特币矿工可以在短短6-8个月内以每兆瓦低至30万美元的成本(平均更接近50万美元)建造一个新的挖矿设施。

具体来看,有两种HPC托管模型:

一种是资本支出较轻的模型,矿业运营商将数据中心空间租给超大规模企业,后者购买并提供自己的GPU另一种是资本支出更密集的模型,矿业运营商资助并运营GPU,并向AI/HPC客户销售计算能力。

资本密集型模型下,数据中心可以赚取较高的MWh收入,而资本支出较轻的模型下,收入潜力较小,因为客户承担了大部分资本支出。

比特币矿商ETF

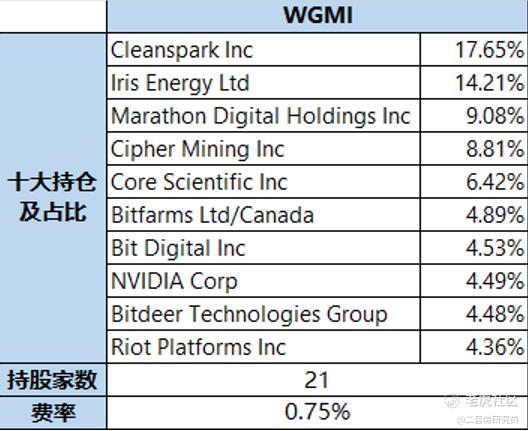

对于想押注这些乘着“AI东风”逆袭的比特币矿商的投资者,可以关注上文提及的WGMI。

Valkyrie Bitcoin Miners ETF(WGMI)

WGMI是一只主动型ETF,将至少80%的净资产投资于比特币挖矿产业链公司,筛选公司的标准是至少50%的收入或利润来自比特币挖矿运营,或提供比特币挖矿专用芯片、硬件和软件或其他服务的公司。

其持仓包括比特币挖矿公司Cleanspark、Iris Energy Ltd和显卡被广泛用于虚拟货币挖矿的 $英伟达(NVDA)$ 。

WGMI费率为0.75%。

Hi, 二套房研究员专注于全球ETF最新动态,从中洞悉市场趋势。点个关注,和我们一起海淘全球ETF~

精彩评论

比特币矿业公司“兼职”AI挖矿,焕然财富新生![[财迷]](https://c1.itigergrowtha.com/community/assets/media/emoji_003_caimi.53908f82.png)

![[财迷]](https://c1.itigergrowtha.com/community/assets/media/emoji_003_caimi.53908f82.png)

![[财迷]](https://c1.itigergrowtha.com/community/assets/media/emoji_003_caimi.53908f82.png)