本波美股从去年10月30日正式走涨翻多以来,到3月14日高点为止,足足涨了约4个半月,三大股指期货牛气冲天,纷纷改写历史新高。若以其中题材最为丰富,涨势最为强劲的Nasdaq股指期货来看,涨幅恰好越过30%,幅度不可谓不大。带动如此强劲的多头走势,除了宏观上有40年来最迅速加息周期即将告终的预期之外,更有号称人类奇异点即将来临的生成式AI题材大举发酵,一鼓将科技创新的想像空间拉到极致,形成了许久不见的追涨大行情。

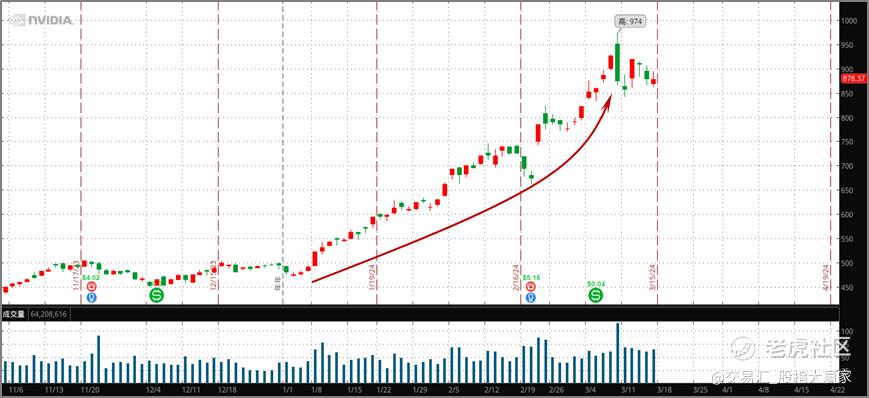

因为驱动力在改变,过去多头战队也面临洗牌,之前的FAANG概念股被最新的“七巨头”所取代,市值排行也正在重写。大家讨论的焦点,不是对未来AI运用场景的怀疑,而是高涨的股价背后,有没有过度反应价值而出现泡沫化。打从卖铲人英伟达Nvidia股价接近500美元开始,市场就不断出现看淡的杂音。早期投资者纷纷套现、未来股价成长空间有限….等流言不断。但随著亮眼财报及财测持续改写投资人认知,仅用了几个月的时间,Nvidia股价于3月8日已来到了974美元,市值一举超越Meta、Amazon、Google,来到微软与苹果之后,位列全球第三大,涨势惊人。

目前市场对美股关注的焦点,其实跟对本波多头领军者Nvidia所面临的问题一样,到底在一波走涨之后,多头行情还有多少空间?

盘点现阶段美国股市多空因素

这个问题看似复杂,但把底层逻辑弄明白,也就没想像中这么难。世事的变化都建立在因果关系上,月晕而风、础润而雨,哪怕偶尔出现突发状况,但趋势不会因为小的杂讯而轻易改变。找出重大关键因素的变化,趋势的拐点与续航力就会清楚浮现。

过去我们曾经提过,每次推动美股出现多空大行情的力量,可大致区分为资金因素与景气因素。资金因素的消长由货币政策所主导,观察美联储的动向可大致抓到脉络。景气因素则主要通过经济数据解读为依归,美股这方面的信息很完整,时时关注与追踪也不难判断。至于地缘因素及科技创新则视为重要配角,是两大关键因素之外的重要补充,能直接掌握及推论最好,就算不行,最终也会反馈到资金及景气上面,即时性或许欠佳,但以较大的格局来看,暇不掩瑜。

如前所述,本波美股的涨势主要是建立在对鸽派的预期及AI场景的想像,因此同时具有资金及景气的双引擎驱动,也就是华尔街喜爱的金发女孩行情。但面对通涨数据降温出现瓶颈,市场原本期待的鸽派降息随之递延,单凭AI无法撑起持续创高的美股多头大期,因此进入2024年之后,那怕多方持续占有优势,但走势却不如过去的剽悍干脆,形成了N型上涨结构。

美联储鸽派政策蓄势待发

由于短线AI题材已反应多时,后续除非有爆炸性应用出现,否则仅仅止于开发AI模型所带来的商机,对于行情激励已师老兵疲。已创新高的多头行情要能强力续航、更上一层楼,目前除了地缘出现破冰大和解之外,仅剩鸽派政策放水。短期地缘破冰有一点难度,建立在软著陆的基础上启动降息循环,再次给市场双引擎加持,是多头现阶段最大的期待,这也是为什么近期CPI、PPI、PCE数据受重视的程度远远大于PMI的理由。

3月7日,美联储主席至美参议院进行重要的听证会。除了老调重弹提出启动降息需要更多的数据支持之外,“美联储距离降息有信心已经不远”这个说法,大大提高了市场对鸽派即将到来的预期,多头信心大振。即使在一周之后接踵而来的CPI及PPI数据不给力,泼了市场一盆冷水,但市场仍不死心的认为6月大概率是首次降息的时间点。

若由路径来看,早在去年12月时,市场就已充分定价今年3月将有机会启动首次降息,但随著美联储官员持续鹰派发言降温,通涨数据也不支持这个论点,市场持续将首次降息时点从3月改到5月、5月改到6月,鸽派可以说是不断的挫败与妥协。可说也奇怪,美股就是未见失望性的卖压修正。你可以说是AI撑起了一片天,另一种可能性却是鸽派虽迟但到,因此美股出现了迂回上涨的格局。

3月20日,最新FOMC会议结果出炉,维持不变的降息次数让资金行情预期再度点燃。更重要的是,美联储提高了美国2024 GDP展望,也就是强化了景气行情。在资金行情有所期待,景气行情方兴未艾的鼓动下,美股三大指数中的标普500及道琼斯股指期货,也双双写下新高。

2024贯穿美股的真正利多

在双引擎之外,市场其实还有一个最坚定的底气存在,那就是下半年的美国大选。众所周知,特朗普来势汹汹,给了拜登及民主党相当大的压力。而目前执政团队之所以民调始终低迷,经济议题是关键。40年来最严重的通涨让人人都有平等一票的大选变得扑朔迷离,在2016年以些微差距败阵的惨痛经验下,市场相信白宫将尽一切力量放在经济层面上以图力挽狂澜,对股市自然也就偏多发展。货币政策能否启动鸽派有一定的通涨因素牵制,非拜登团队所能掌握,但财政政策则有一定的掌握度,在“景气”的道德大旗下,有较大的操作空间。

技术面上美股的机会与挑战

不管宏观因素如何演变,操作及研判还是得把技术层面放在较优先的层级。毕竟大家都知道“涨多就是最大的利空“,但涨到哪里算涨多?现在的行情水位算不算已经涨多?都得要市场来告诉我们,而不是自己主观武断的臆测。标普500及道琼斯股指期货,也双双写下新高。

以之前美股三大期货的走势惯性来看,都是属于迥异于过去强多头的不干脆格局,型态学上为N字型上涨走势。由于不是强攻格局,因此一旦过高后追价买入,往往容易出现短套现象,但整体而言却又偏多发展,拉回接近支撑后多头又展开攻势,尚不宜过度偏空。

但随著最新FOMC政策信息发布,美股再度走扬出现过高格局。能否在双引擎加持下一改过去拉回惯性而出现畅快淋漓的单边市,是观盘重点。

策略上,若真有单边市行情,操作就重在顺势操作、持仓抱牢。可若仍维持之前非单边市的盘坚格局,可以采取小仓位顺势作法,以降低震荡格局下持仓难度增加的人性考验。在多方可用之兵甚多的情况下,顺势操作仍是主流。

适用当下行情的期权策略

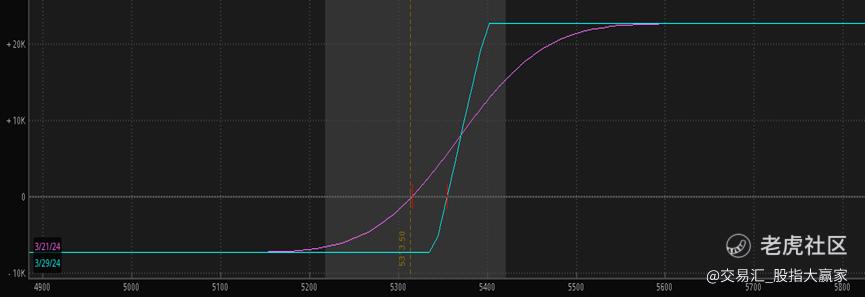

在行情喷出却有追高疑虑的情况下,通过期权工具反脆弱的特性,更能轻松有效掌握行情。举偏多布局为例,若持续看好标普500指数后势,但又担心过高拉回的不甘脆走势,单纯持有标普500股指期货多单将面临重大不确定性,提高了持仓风险及进场难度。此时可用牛市垂直价差来平替,在锁定风险与报酬的情况下,降低了进场布局风险。

进一步以距离到期日尚有7天的标普500股指期权合约做范例说明。买进行权价5340的看涨期权,并同步卖出行权价为5400的看涨期权,组成一组浅虚值的牛市垂直价差(当下期货行情为5310)。根据报价显示,净付出权利金为14.4,在不考虑交易成本下,若于到期时行情能够涨到5400以上结算,则能获取最大利润45.6(60-14.4),报酬率有317%,最大损失则是付出的权利金。以目前标普500股指甫创新高的角度来看,若多方尚有续航力,5400的行权价满足点算是一个相对有机会达成的目标。

特别一提的是,现在的期权合约种类众多,以前面提到的标普500股指为例,芝商所就提供了每季合约、每月合约和每周合约,其中每周合约的到期日包括周一至周五,让投资者更灵活地执行交易策略。相比每季合约和每月合约,每周合约属短期合约,吸引投资者者地地方是期权的买方可以用最小的费用(即期权保证金)来获取最大的利润,所以很受投资者欢迎。

芝商所是首屈一指的股票指数期货和期货期权市场。 通过深度的流动性和基于全球基准指数的产品,包括标准普尔500指数、纳斯达克100指数、富时100指数、日经225指数等,可投资全球股市。与投资个股或指数型股票基金(ETFs)相较,股指期货交易成本较低,并且可涵盖各种投资策略、不同的市场环境与目标。了解更多,请点击下面的链接访问芝商所官网股指专页:

https://www.cmegroup.cn/trading-equity-index/

$SP500指数主连 2406(ESmain)$ $NQ100指数主连 2406(NQmain)$ $道琼斯指数主连 2406(YMmain)$

精彩评论

现在还在单腿期权,你这传授我策略,你是好人

期权用好了是大杀器,用不好是自宫的大杀器

英伟达的走势估计出乎了多数人的意料

我也喜欢标普500股指期权