$耐克(NKE)$ 在12月21日盘后交易大跌超11%,因其截止11月的FQ2财报表现不尽如人意。其中,北美的业绩疲软拖累了整体营收以及利润率,也给投资者蒙上了消费萎靡的阴影,因此信心大失。

公司还下调了下半财年的指引,营收增长仅有1%,小于此前指引的的中间数 (约 4-6%),同样不及市场预期的增长3.8%。

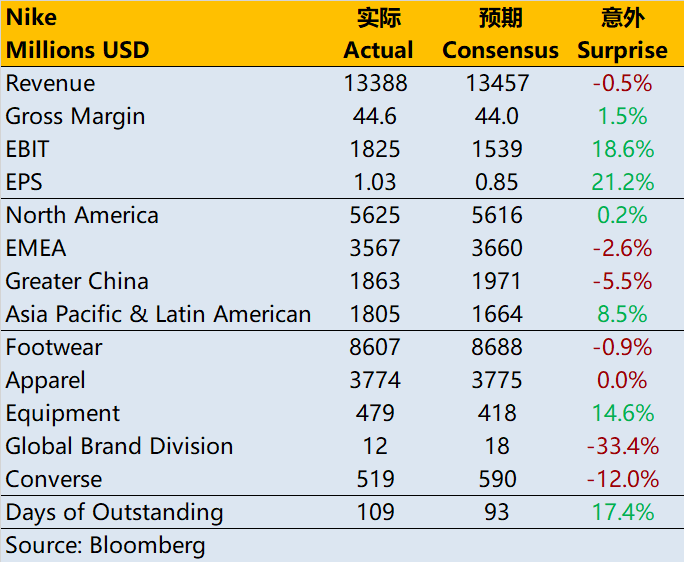

Q2营收133.9亿美元,仅微增1%至,不及市场预期的134.6亿美元,已经是耐克连续两个季度收入不及预期。

从地区上来看,大中华地区的营收同比增长4%,达到18.6亿美元,但仍低于市场预期的19.7亿美元。

亚太和拉丁美洲地区在本季度营收增长了13%,欧洲地区营收增长了2%。

主要阵地但北美地区的营收56.2亿美元,同比下降了4%,且主要是被鞋类所拖累。

从服装品类看,总体鞋类营收同比增长1%,达到86.1亿美元,低于市场预期的86.9亿美元;服装营收同比下降1%,达到37.7亿美元,低于市场预期的37.8亿美元;装备营收同比增长17%,达到4.79亿美元。

耐克直营销售同比增长6%,达到57亿美元,低于市场预期的58.8亿美元,货币中性基础上同比增长4%。

匡威的销售增长在本季度表现疲软,同比下降11%,主要是由于北美和欧洲市场的疲软。

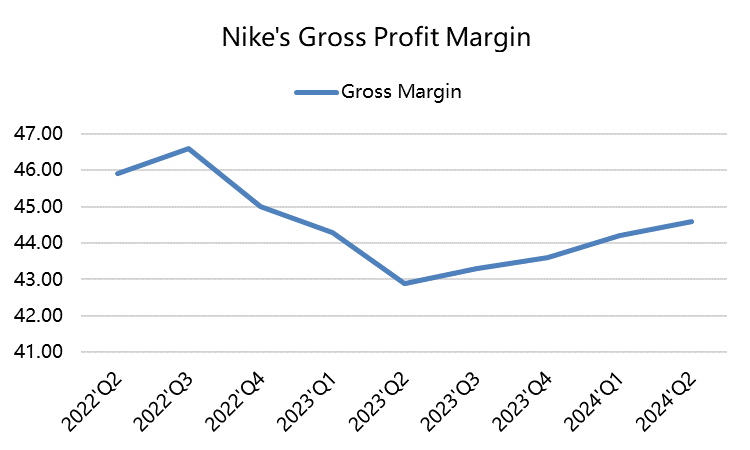

利润方面,毛利率同比增长了140个基点至44.6%,超过了市场预期的43.9%,主要受战略定价行动和海运费率降低的推动,部分抵消了净外币汇率不利变化和产品成本上升。

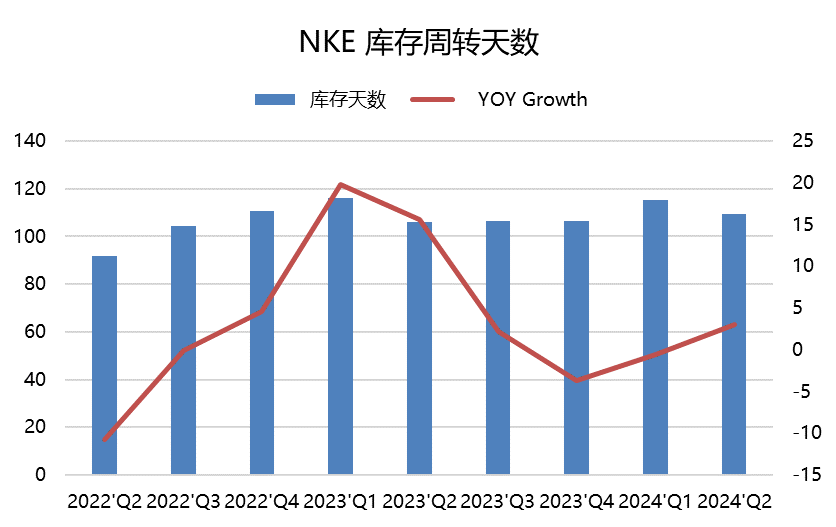

另外,存货同比下降14%,达到80亿美元。季末现金为99亿美元,去年同期为106亿美元。

投资要点

1、北美消费萎靡,且指引疲弱,是投资者不看好消费品的主因。

2、海运成本可能受红海危机而上升,进一步影响东南亚、亚太、欧洲中东等地的销售及成本眼睛。

3、公司在推动成本端改革,希望获得更高的利润率。虽然公司有意在未来三年内实现高达20亿美元的累积成本节约。但越是如此,会让投资者仍未公司的增长乏力,产品缺少市场竞争力。

如果一家公司的利润增长是靠成本缩减来驱动,那显然成长性是被质疑的。

4、竞争对手间的比较。相对来说,刚刚创下新高的 $lululemon athletica(LULU)$ 确又是另一幅光景,不但在北美区继续推动线上销售,抬升利润率,而且在大中华区、亚洲地区的产品销售也继续呈现旺盛的增长。

因此,即便是有意投资运动类消费品的投资者,也会考虑放更多仓位至前景更好的公司。

“Long LULU,Short Nike”这样的配对交易可能会越来越收投资者欢迎。

精彩评论