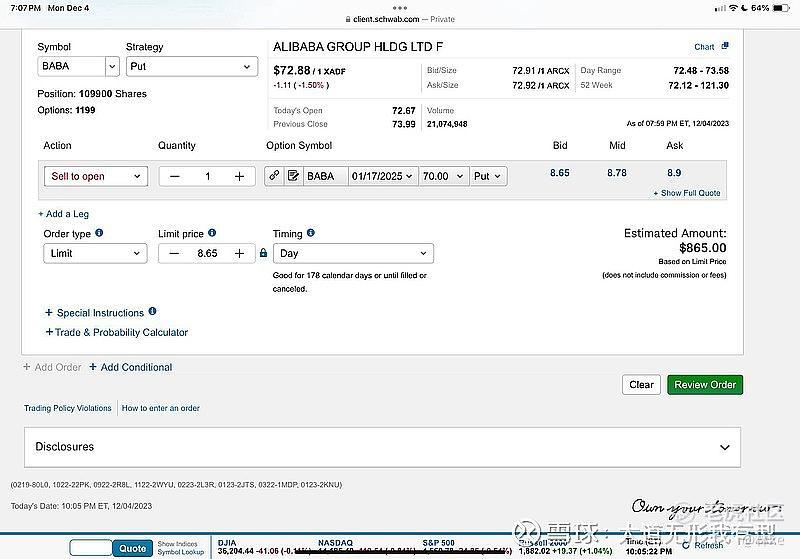

12月5日,段永平晒出了张阿里sell put(卖出看跌期权)截图,我也写文章解读了下,对应的链接:段永平抄底阿里巴巴?该如何解读?

但有朋友指出,因为这份 sell put 因为到期日是25年1月17日,期权的时间较长,对应的时间价值也比较高,即便即便阿里的股价暴跌,只要到期日还远,被行权的可能性也不高。所以段永平的主要想法可能还是想赚权利金。

我之前的期权交易偏短期,最近才开始 sell 一些拼多多的长期put,没怎么注意过长期 put 被提前行权的问题。

所以今天来和大家分享下,就是标题的问题,段永平的这个sell put交易,会被行权吗?或者说行权的可能性有多大?

因为期权作为正股的衍生品,可以call,也可以put,可以买入,也可以卖出。

所以相比正股交易而言,确实很容易搞混,有问题的话,欢迎大家指正。

1、美式期权和欧式期权

这里先介绍下美式和欧式期权,这两种主要的期权类型,它们的主要区别就在于期权行权的时间。

欧式期权很古董,只能到期日那一天行权。

如果段永平卖出的是欧式期权,那他只能等到20250117到期日那天,卖出的put才能被行权。

虽然到期日那天可以行权,但是也不一定会被行权。

取决于到期日的阿里股价,如果价格高于70美金(假设是100美金),行权没有任何好处,也不会有人行权。

这样的话:

段永平就安安稳稳的拿到了对应的权益金(每手865美金),没有任何损失。当然,阿里正股从70美金涨到100美金的巨大收益,也和他没有关系了。

什么情况会被行权呢?

如果到期日的阿里股价低于70美金(假设是40美金),因为即便阿里市价只有40美金了,但是行权是可以以70美金的价格卖给段永平的,所以大家都会行权。

这样的话:

段永平就必须接受以70美金的价格买入大家的股票,不过他之前sell put可以赚取的每手865美金,不会受影响。所以他虽然以70美金买入了这些股票,但是实际成本在62美金左右。

为什么我这里要提欧式期权,因为相比美式期权,欧式期权要简单易懂很多。

我们可以基于欧式期权的概念和原理来学习美式期权。

在美股上交易的期权大多数都是美式期权,特别是和个股相关的期权。

显然,段永平卖出的这份 20250117 PUT 是美式期权。

二、美式期权的价格构成

美式期权在期权合约的整个有效期的任何时间,都可以被行权。

所以理论上,从段永平12月5日sell put开始,到2025年1月17日到期日,buy put(买入看跌期权)的人随时都可以要求段永平以70美金的价格买入自己的阿里股票。

大家经常把 sell put 比做卖保险,是非常形象的比喻。

大道sell put,就像是保险公司。而那些buy put的人,就像投保人。

投保人买入保险,在保期内,除非遭遇损失,不然是不会去找保险公司的。

buy put 也是一样的道理,除非阿里巴巴价格跌过70美金,否则肯定也不会考虑行权的。

但是即便阿里巴巴跌过了70美金,他们也不一定会行权。

因为一份PUT期权的价格,主要由两个组成部分构成:

一个是内在价值:即期权的执行价(70美金)与市场价格之间的差额。

另一个是时间价值:这个时间价值不好理解,大家可以理解成保险的有效期。

保险内容不变,一个保险的有效期越久,这个保险就越贵。而快到期的保险,价值接近归零。期权也是一样的道理,时间价值会随着到期日的临近而减少。

但是需要明确的是,我们购买的保险的时间价值是线性降低的。比如花了100块钱买了价值1000万的一年航空险,可以计算出每天的保费是2毛七。

但是期权的时间价值并不是线性降低的。这是非常不同的一点。

所以即便是阿里的股价已经跌破70的执行价格,假设已经50美金了,因为这份期权的到期日比较久,所以人们即便垂涎这20美金的差价,想要收入囊中,他们通常也不会行权。

因为这样虽然20美金的内在价值赚到手了,但是期权的时间价值等于白白抛弃了。

所以更为常见的做法是,想要落袋为安的人,会选择将自己持有的这份 put卖出,在这个卖出价格中,既可以体现出期权的内在价值(20美金),也可以体现出期权的时间价值(比如3美金),这样就可以实现利润最大化。

这样的话,段永平卖出的这份期权,只是在不同的人手中不停流转,A卖给了B,B又卖给了C,只要时间价值还很明显,大概率不会有人提前行权的。

既然没有人提前行权,段永平就不需要以70美金的买入阿里巴巴,他依然不持有阿里巴巴的正股。

从这个角度上讲,如果PUT的时间价值很明显,段永平确实是不会被买入阿里巴巴股票的。

如果未来阿里巴巴的股价先跌破了50美金,后续又突破了200美金,并再也没有跌下来过。假设在这个过程中,这份期权的时间价值一直很明显。

那么,段永平的这份 sell put 因为没有人行权,所以并没有转化为正股,他的收益也就只有最初的权益金(每手865美金)。

三、什么时候会被行权?

那段永平这份期权就不会被行权吗?当然不是了。

主要有以下几种情况:

一当然是到期日被行权。到了25年1月17日,如果阿里巴巴的股价低于70美金,那段永平肯定是需要以70美金的价格来买入阿里巴巴的。所以我们说段永平愿意以70美金的价格买入阿里巴巴(不考虑权益金),是没有任何问题。

二是即便没有到期,但是股价远低于执行价格(比如30美金),所有人都认为阿里巴巴在剩下的时间,是几乎不可能再回到70美金了,也就是时间价值几乎归零了(在共识上),这种情况下也就会有人提前行权了。

三是期权交易缺乏流动性,如果市场流动性不足,买方就难以以合理的价格卖出期权,这个时候也有可能行权。

其他的还有些比如交易成本、税收考虑、股息等等因素。

总的来说,相比欧式期权,美式期权的行权确实要复杂很多,会受非常多的因素影响。特别是对段永平这份25年才到期的长期期权而言。

所以综合来说,如果未来阿里的股票不发生暴跌,到到期日前,段永平需要以70美金的价格买入阿里的可能性并不大。

四、结语

上面说了这么多,不知道是否解答了我们今天讨论的问题。

期权的知识确实不好理解,倒不是多复杂,主要是有点绕。

但为什么很多大佬喜欢期权呢?特别是sell put?

我之前看到有大佬 @OptionS 分享,我觉得他说的很好:

“很多场景下,正股不足以表达某些认知。期权是一种更高维度认知表达的工具,使得认知的宽度和广度得到很大提高。”

假设,我是假设,如果段永平基于阿里巴巴的未来现金流折现情况,认为阿里巴巴目前的价格低估了,但是对于未来阿里巴巴的现金流能不能提振也没有非常强的信心。

通过这样的期权交易策略,是不是可以实现利益最大化?

这种对阿里未来有些复杂的看法,正股交易是难以表达出这种认知的,使用期权这种衍生品工具会更加合适。

这可能就是期权的魅力所在了。

--------------

以上。

$阿里巴巴(BABA)$ $阿里巴巴-SW(09988)$ $拼多多(PDD)$

精彩评论

拼多多是收取商家的广告费和佣金加各种罚款,投入很大比例和更高频次的补贴到很多商品中,这个补贴比例和频次比淘系大很多。拼多多平台在部份补贴大的商品应该是长期亏损的,目的在于低价引流。<br>

严格上说,这也算一种恶性竞争,并不是什么特别好的创新。<br>

虽然,目前它很成功地实现了引流和增长。<br>

这是我不敢在如今高价继续持有拼多多的顾虑。

段大师可能也看到这一点。

阿里sell put还是很稳的