在之前的文章中,我探讨了Arm的财务状况,根据历史估值判断,Arm留给二级市场的空间并不大。《ARM贵不贵?上市首日能涨多少?》

虽然估值超高,但Arm依然得到资金的疯抢,有传言称,公司已获6倍超额认购,IPO定价或超过上限。

夸赞Arm的文章有很多,赘述毫无新意,这篇文章聊聊Arm的缺点。

Arm在智能手机芯片架构方面处于垄断地位,无论是iOS还是安卓,都是Arm的拥簇,而且在可预见的未来,这种垄断地位难以撼动。

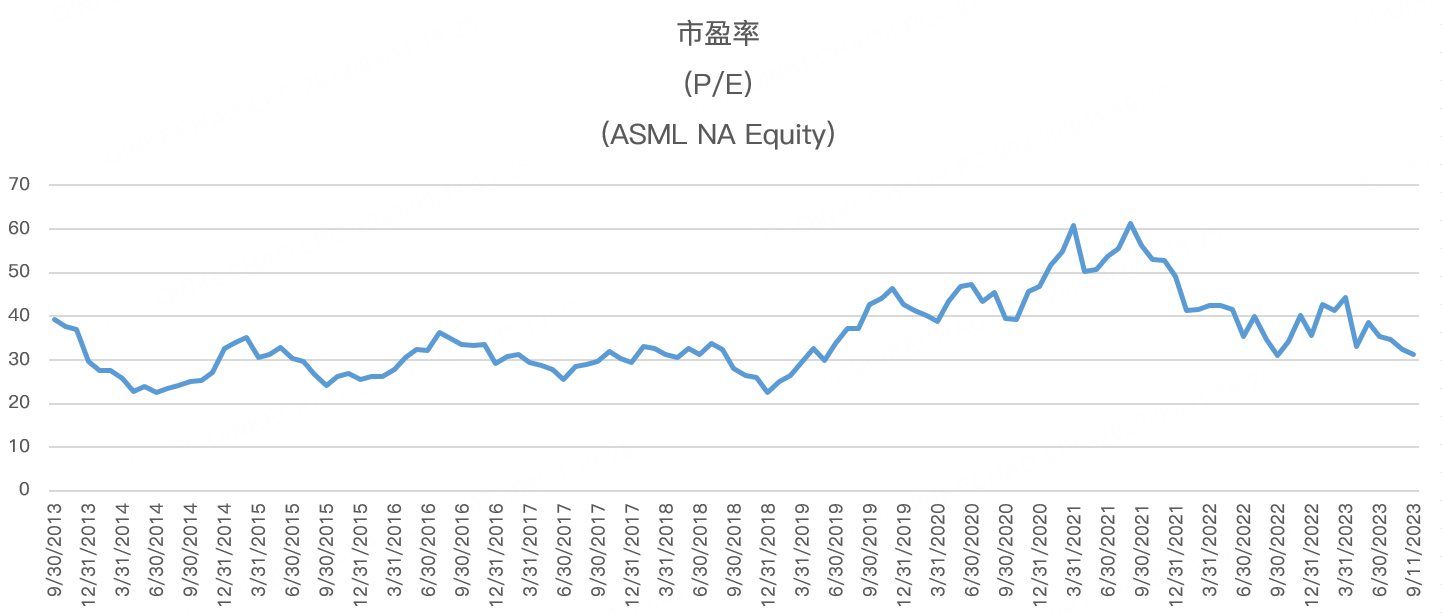

这难免让人想起EUV光刻机霸主阿斯麦,正是得益于这种绝对垄断地位,公司的市盈率常年处于高位:

虽然都是垄断,但细微之处还是有差别的,比如客户关系。

阿斯麦和客户之间的关系非常融洽,甚至光刻机的研发离不开客户的配合,比如上世纪90年代,光刻机的光源波长被卡死在193nm,成为了摆在全产业面前的一道难关。

此时,台积电的工程师林本坚提出在透镜和硅片之间加一层水,将原有的193nm激光经过折射,直接越过157nm的天堑,降低到132nm!

阿斯麦采用了这个建议,与台积电合作研发出浸润式光刻机,一跃成为光刻机老大。

但是,Arm与客户的关系并不融洽,主要是其商业模式属于专利授权,Arm的定价及约束非常严苛,比如今年4月,Arm改变了收费模式。

此前,客户支付技术授权费来购买Arm的IP授权,价格取决于授权技术的复杂程度,并且Arm还会根据芯片厂商的处理器价格抽取一定的版税,版权按照单个芯片售价的1%~2%来计算。

未来,ARM计划不再根据“芯片价值”向厂商收取使用其设计的专利费,而是根据“终端价值”收费,希望以此大幅提振专利收入。

很多终端厂商不由怒批:“Arm是在明目张胆的和客户抢利润,是在吸合作伙伴的血,简直就是蛀虫行径!”

专利霸权也引发了Arm与大客户高通之间的战争,2022年8月,Arm在高通收购Nuvia后陡然翻脸,双方就专利授权问题几乎对簿公堂。

在高通与Arm公司的诉讼案中,被曝出最核心的问题在于,Arm对下游厂商的严格控制,例如Arm公司预计在未来禁止厂商们自由选配GPU核心,这意味着,高通的独家优势将荡然无存。

另外,不仅是GPU的问题,Arm还要求半导体厂商不得采用公版架构之外的任何组态,像是NPU、ISP等负责智慧型手机各项重要功能的核心都只能按照Arm提供的部分进行设定。

因此,高通正在积极布局RISC-V 架构,想办法摆脱Arm的束缚。

RISC-V 架构是基于精简指令集计算(RISC)原理建立的开放指令集架构(ISA),具有低功耗、低成本、开源开放、可模块化、简洁、面积小、速度快等优点。

目前,RISC-V 架构在物联网设备上得到大面积应用,根据RISC-V基金会的统计,2022年7月RISC-V架构芯片的出货量已经突破100亿颗,并有望在2025年突破800亿颗。

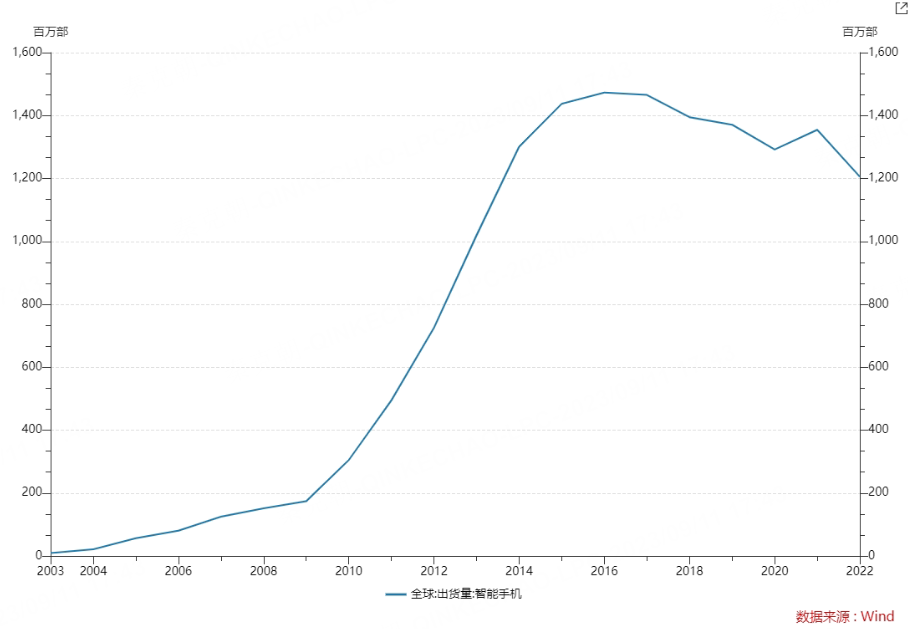

虽然RISC-V架构在智能手机芯片上的应用还不多,但这个行业已经饱满,未来的发展潜力不如物联网。

如根据数据统计,自2015年之后,全球智能手机出货量就开始走下坡路:

展望未来,该趋势难以打破,Arm只能靠增加内核数量和提高专利授权费来提高收入。

在手机市场之外,Arm并不处于垄断地位,如在云计算、网络设备、汽车和消费电子市场,Arm的市场份额分别为10.1%、25.5%、40.8%和32.3%。

考虑到Arm的霸道,在其他设备方面,Arm或面临RISC-V架构的竞争。

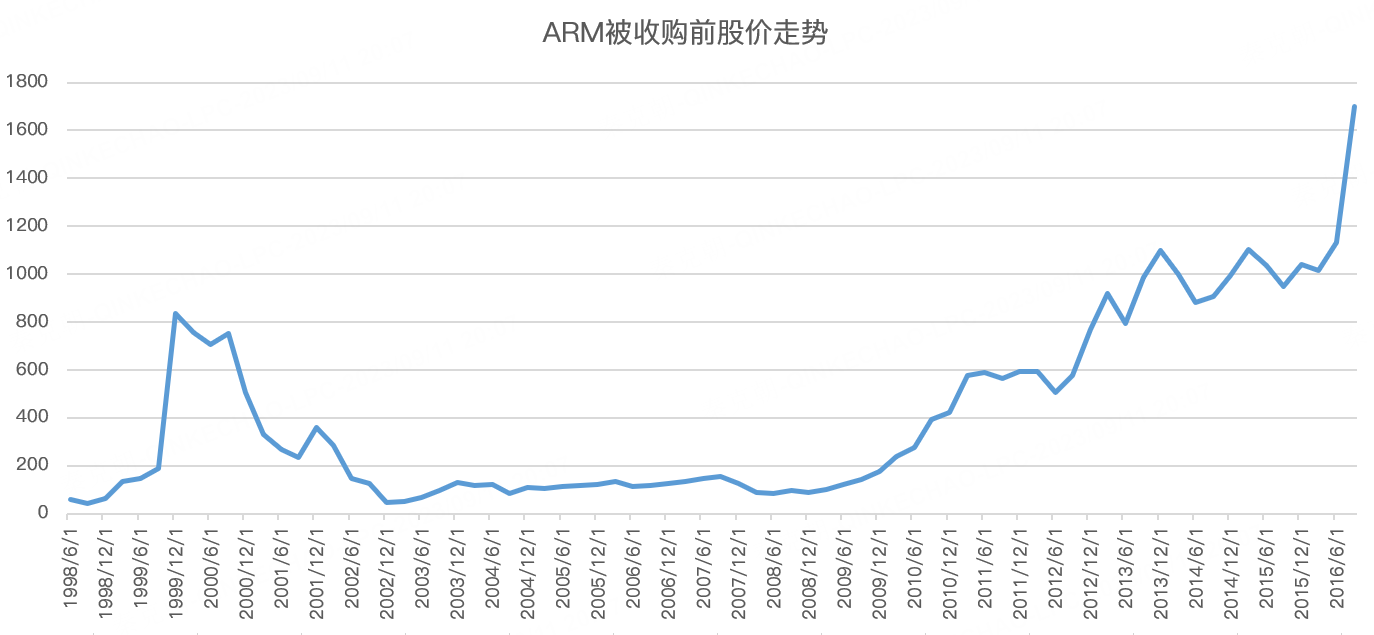

从Arm之前的股价走势来看,其辉煌时刻正是智能手机兴起,而软银收购Arm之后,全球手机出货量就见顶了:

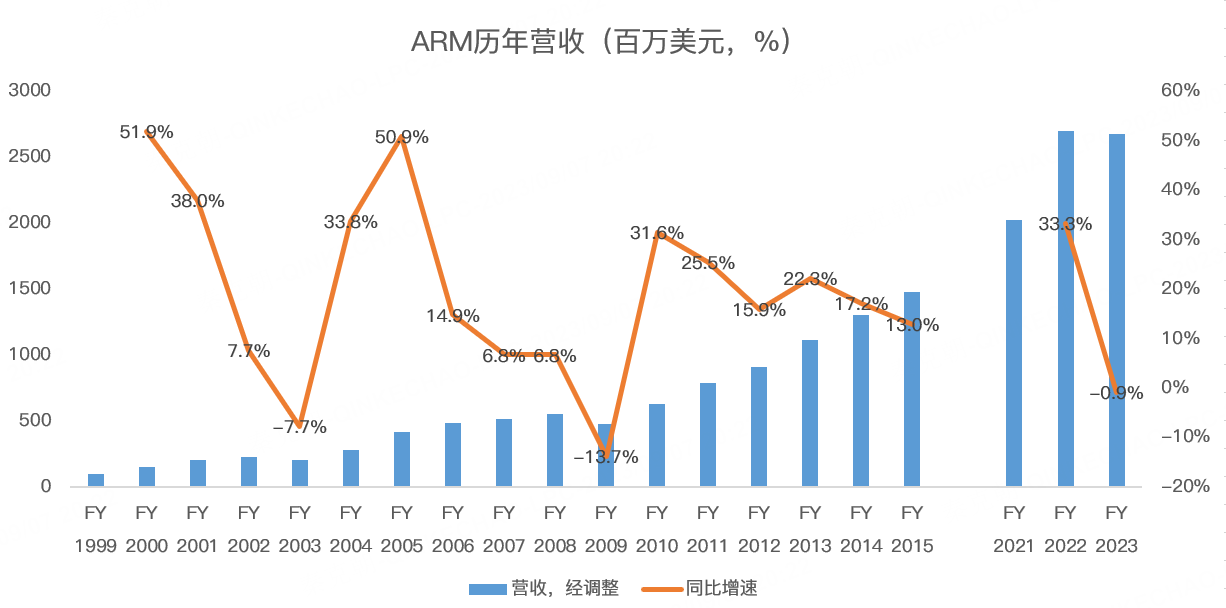

虽然波澜壮阔的移动浪潮趋于平静,但根据Arm路演消息,管理层认为2024财年的营收增速约11%,2025财年为20%,2026财年约15%。

这样的增速和软银收购Arm时相差不大,垄断带来的确定性依然令人惊叹:

精彩评论

恐怖的财政收入,每年的增速确实保持的很好。

垄断带来的利润增长确实很恐怖。

Arm的芯片产业确实是现在最火爆的。

这篇文章不错,转发给大家看看