ARM贵不贵?上市首日能涨多少?

芯片设计巨头ARM即将上市!

这家公司备受投资者关注,一来ARM是移动互联网时代的芯片IP霸主,全球99%的智能手机用的都是它家的芯片架构;二来,ARM是今年全球最大的IPO项目,且苹果、谷歌、英伟达、英特尔和台积电等科技巨头将以IPO价格认购最多7.35亿美元的Arm股票。

根据招股书信息,ARM将发行价定在47-51美元之间,总计发行9550万股ADS,募资额48.7亿美元,市值高达523亿美元。

此前,AI之王英伟达欲耗资400亿美元收购ARM,但因多家行业巨头反对,加上监管机构担忧涉嫌垄断,这笔收购最终“黄了”。

如今,一年多的时间过去了,ARM计划以523亿美元的估值登陆美股,贵不贵?上市首日是涨是跌?

今天的文章暂时抛开ARM的基本面,只聊聊交易价值!

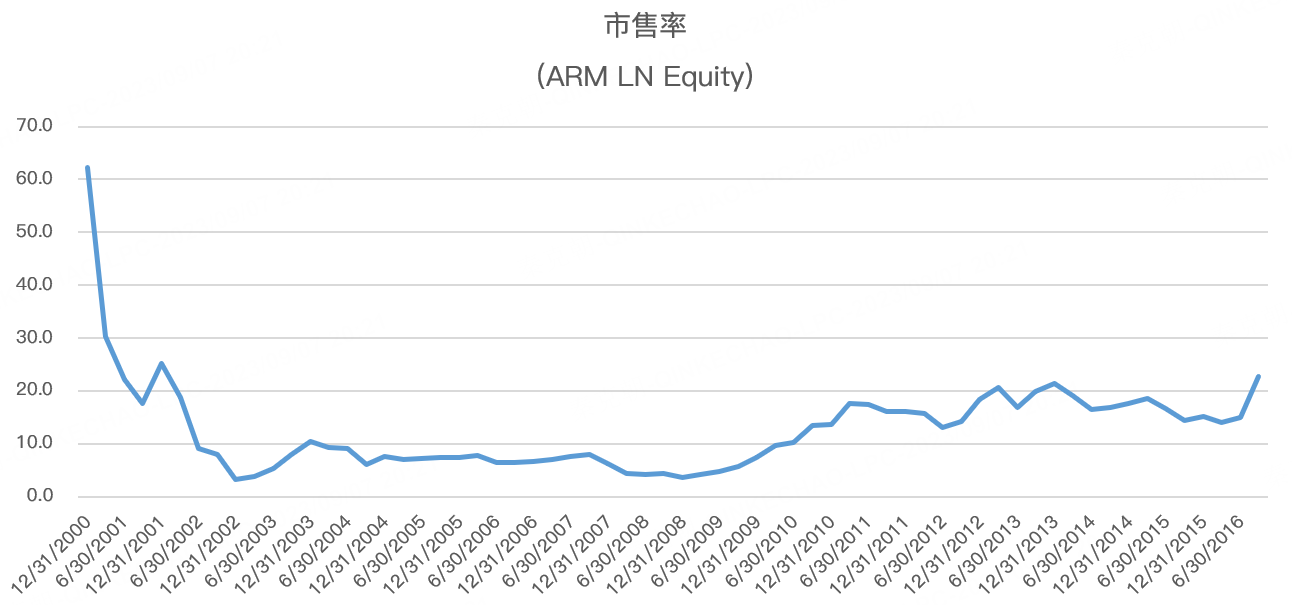

首先,ARM曾经是上市公司,2016年被软银私有化,退市之前,ARM的市销率估值在14-20倍之间:

2023财年(截止3月31日的年度业绩),ARM的营收是26.79亿美元,据此计算,ARM的市销率估值为19.5倍。

这个估值是否合理?

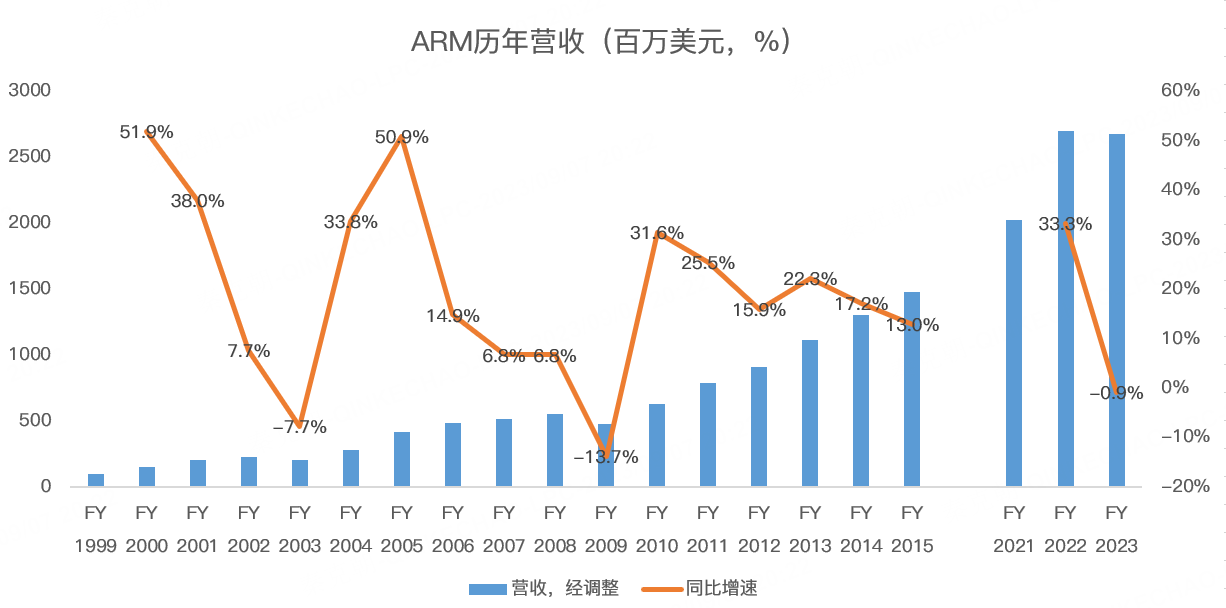

从营收增速来看,ARM2021-2023财年的复合增速为15%,与退市之前增速相近:

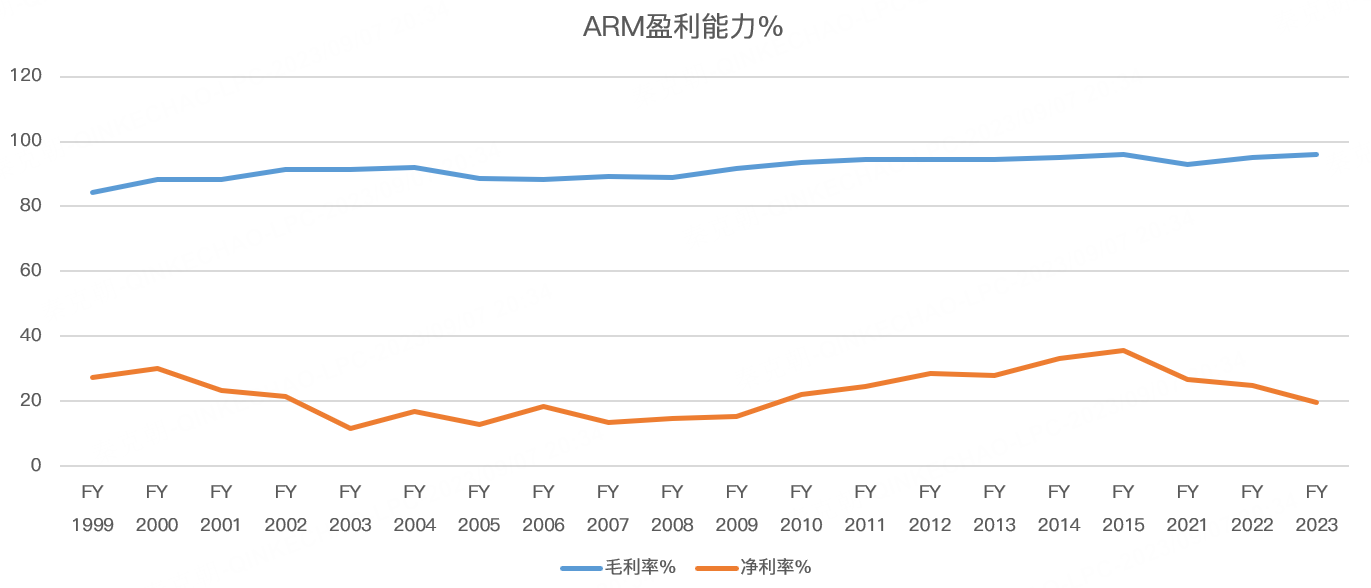

从盈利能力来看,虽然2023财年的毛利率高达96%,创有财务数据以来的记录,但也仅比2015年高了0.1个百分点,而且其2023财年净利率只有19.6%,较私有化前有明显下滑:

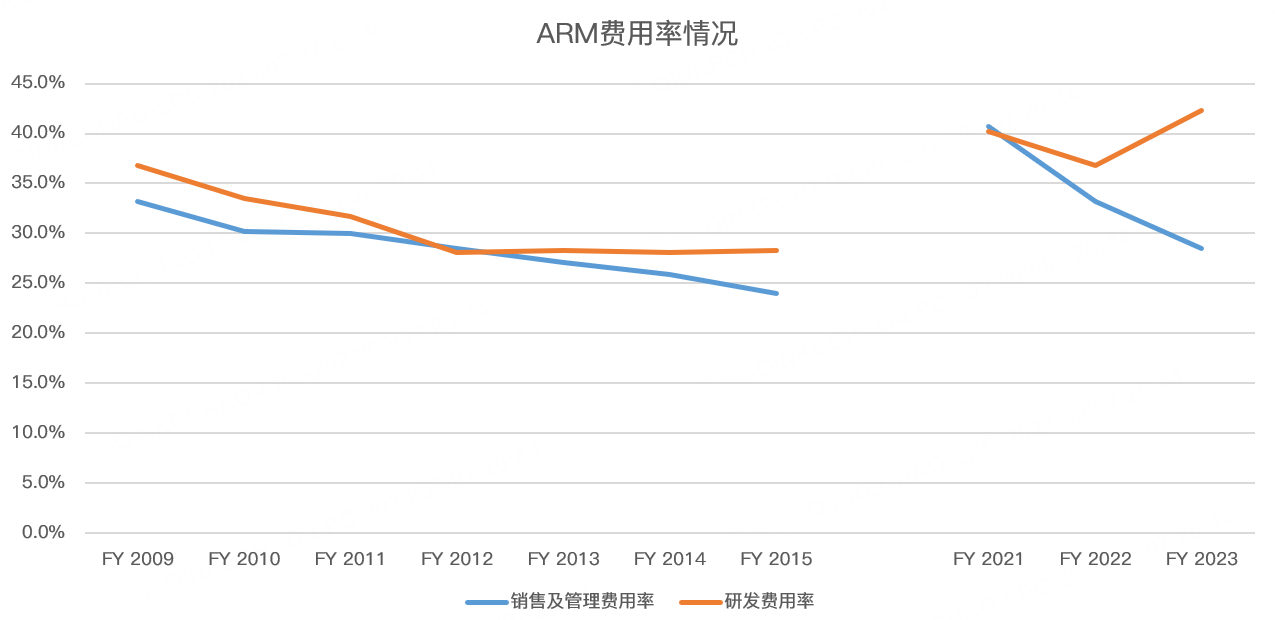

利润率下滑的主要原因是近两年ARM加大了研发投入,2023财年的研发费用率高达42.3%,远高于历史,更远高于其他半导体公司:

如此来看,似乎ARM并没有比私有化之前过得好,但是,2023财年刚好是半导体行业周期性低点,随着行业需求出现改善迹象,行业巨头普遍预期2024年将迎来半导体上行周期,ARM营收增速有望提升。

除此之外,ARM的研发费用率有巨大的下降空间,若降至行业平均14%的水平,意味着ARM的净利率或有高达50%的可能!

一般而言,利润率越高的公司,市销率估值越高,虽然长期来看,ARM的估值有利可图,但不得不说,费用率的下降需要时间,由此来看,软银作为投资机构,十分精明,几乎是贴着估值上限去定价,留给二级市场的肉并不多。

不过,ARM上市首日上涨概率依然较大,主要是此次ARM发行的股份只有9.4%,软银预计在IPO完成后将拥有Arm公司约90.6%的流通股,扣除基石认购的股票,实际流通盘并不大,不排除资金会推高股价。

总的来说,ARM固然是全球最大的IPO项目,但狂欢只属于软银,其他投资者只有喝口汤的份! $ARM Holdings Ltd(ARM)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 黄学惠·2023-09-121点赞举报

- 梓坚·2023-09-08👍👍1举报

- 竺正明·2023-09-088881举报

- 黄学惠·2023-09-0711举报