华鑫证券有限责任公司黎江涛,潘子扬近期对科达利进行研究并发布了研究报告《公司事件点评报告:二季度业绩亮眼,盈利韧性凸显》,本报告对科达利给出买入评级,当前股价为80.21元。

科达利(002850) 事件 科达利发布2024半年度业绩预告:预计实现归母净利润6.1-6.8亿元,同比增长19.9%-33.65%,预计实现扣非归母净利润5.9-6.6亿元,同比增长18.96%-33.07%。 投资要点 二季度业绩亮眼,盈利韧性凸显 公司预计2024年二季度实现归母净利润3.01-3.71亿元/yoy+12.7%-39%,实现扣非归母净利润2.95-3.65亿元/yoy+11.7%-38.3%业绩表现亮眼。公司业绩稳健增长一方面得益于下游需求持续高景气,动力及储能电池销量持续提升,根据中国汽车动力电池产业创新联盟,2024年上半年中国动力电池销量达318.1GWh,同比增长26.6%,其他电池销量84.5GWh,同比增长137.3%;另一方面,公司深化降本增效,在成本挖潜、提升运营效率等方面持续发力,助力实现利润水平的稳定增长。公司归母净利润自2021年一季度以来连续14个季度实现同比正增长,在锂电池产业链整体产能过剩、盈利下行的大背景下,盈利韧性凸显。 加速全球产能布局,持续增长可期 公司实施为大客户就近配套生产基地的战略,一方面有效降低物流成本,另一方面提升对客户的高效服务能力,增强长期稳定的供应链合作关系,公司客户已覆盖宁德时代、中创新航、特斯拉、松下、Northvolt、ACC、LG、三星、亿纬锂能、蜂巢能源等海内外头部动力电池及汽车制造企业。产能方面,公司目前已在国内锂电池行业各大重点区域布局了13个生产基地,并于2024年5月发布公告设立美国子公司,拟投资不超过4900万美元建设美国新能源动力电池精密结构件生产基地,此外,公司2023年向德国科达利增资3000万欧元、向匈牙利科达利增资3200万欧元,近年来持续加大海外产能布局力度,未来公司在匈牙利、德国、瑞典、美国的海外产能基地有望陆续放量,逐步贡献收入弹性。 盈利预测 预计2024/2025/2026年公司归母净利润分别为14/18/21亿元,EPS为5.25/6.55/7.9元,对应PE分别为16/12/10倍。基于公司核心竞争力突出,业绩稳健增长,我们看好公司中长期向上的发展机会,维持“买入”评级。 风险提示 竞争加剧风险;产品价格大幅波动风险;下游需求不及预期;新项目拓展不及预期;原材料价格大幅波动风险。

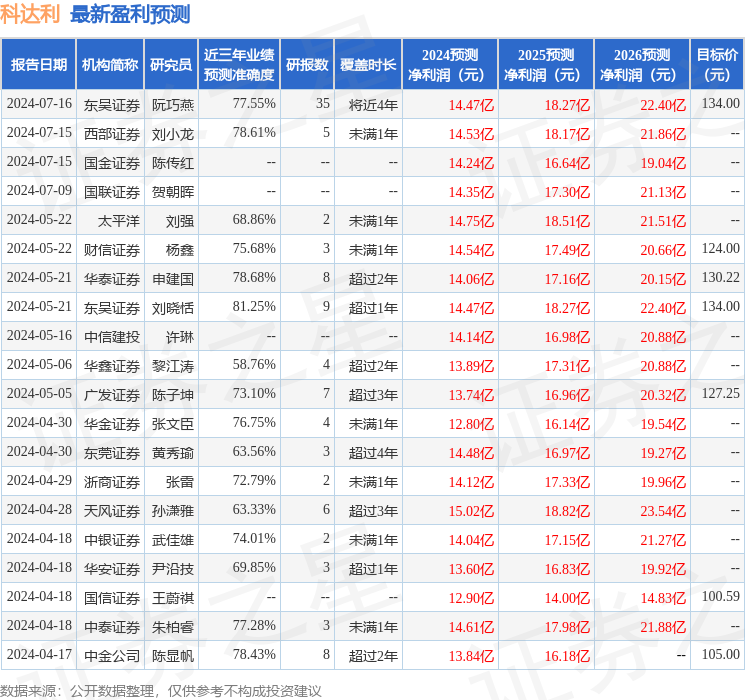

证券之星数据中心根据近三年发布的研报数据计算,东吴证券刘晓恬研究员团队对该股研究较为深入,近三年预测准确度均值高达81.25%,其预测2024年度归属净利润为盈利14.47亿,根据现价换算的预测PE为14.96。

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级17家,增持评级3家;过去90天内机构目标均价为123.12。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论