如果你去年这个时间all in了“宝宝巴士”,现在可以考虑退休了。

观国内、看海外,新能源汽车圈子一旦有点风吹草动总能抢占热搜,新闻与八卦齐飞,好不热闹。

可新能源车主和股票持有者在吃瓜的时候就不那么轻松了,不是降价内卷,就是股票下跌,心脏不好都不敢看新闻。

最近一段时间,特斯拉的股价颇有高歌猛进之势。然而7月11日,特斯拉原计划于下月8号发布的Robotaxi跳票,该报道一经发出后特斯拉股价结束了连续 11 天的上涨势头,应声跌去8%。

在聚光灯之外,美国南方一个不起眼儿的校车公司,默默登顶了全球最赚钱的一支电动车股票。

Blue Bird,这家1927年成立的公司为美国几代人制造标志性的黄色校车。就在2022年,公司还遭遇了全年亏损,而今天Blue Bird已经连续五个季度盈利,股票连续上涨超过52周。这家公司让大多数电动汽车投资者看起来像傻瓜。我们到底错过了什么?

01

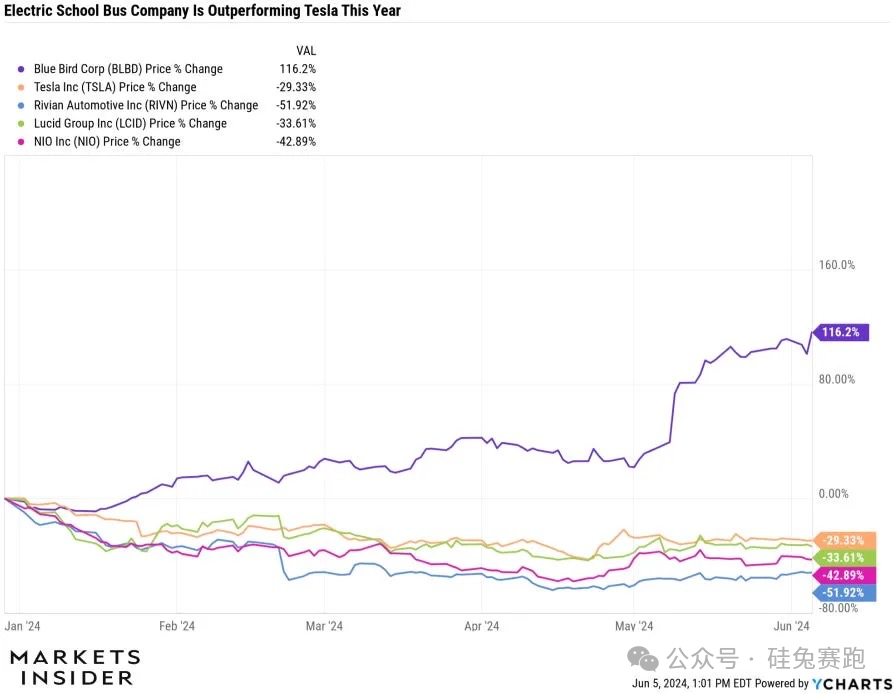

股价翻番,全球独一份的逆势上扬

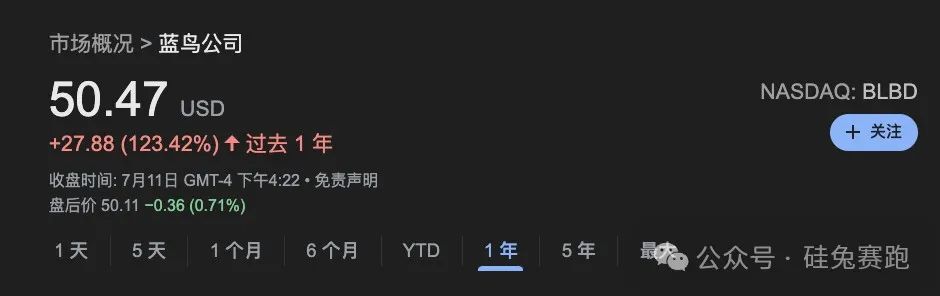

如果你去年这个时候all in特斯拉的股票,那么你将亏损11%。如果你当时买的是Blue Bird的股票,那么你现在正在计划退休。

截至2024年7月12日,Blue Bird的股价是所有电动汽车制造商中表现最好的。

年初至今,该公司股价上涨了91.83%,自去年同期以来上涨了123.42%,推动Blue Bird的市值达到16.3亿美元。Blue Bird发布的第二季度财报表示,其收入同比增长15%至3.46亿美元,比分析师的预期高出近5000万美元,每股收益为0.89美元,比预期翻了将近一倍。

公司称,目前电动校车订单积压量约为500辆,较去年同期飙升56%。随着消息释出,分析师又是一波看涨。(不构成任何投资建议)

02

借政策东风,5年计划创收10亿美元

Blue Bird作为一家将近百年历史的校车制造商,并没有什么独家秘籍。

公司既不打算发射火箭或者殖民火星,也没计划打造科技感未来感的出行方式。Blue Bird自成立以来就一直专注生产校车,它的经典黄色校车也成为了安全可靠的标志,在当今校车市场占有40%以上的份额。

1994年,Blue Bird开始探索燃料替代方案,目前公司在售的校车有4种动力类型,包括燃油、汽油、丙烷和电力。目前电动车在Blue Bird的营收中占9%(去年是6%)。

真正让Blue Bird起飞的是美国环境保护署2021年发起的“清洁校车计划”。

为了让每个孩子都能享受安全、清洁、健康的上学路,“清洁校车计划”预计在5年内投入50亿美元,旨在到2026年用零排放环保车辆取代现有的燃料校车。不过,安静、清洁的新能源校车成本高昂,给学区预算带来了沉重的负担。为了激励更多学校购买电动校车,环保署为购买零排放校车提供高达30万美元的补贴,为低排放校车提供高达15万美元的补贴。Blue Bird完美地乘上了这一千载难逢的机遇。

2022年,该项计划已经发放了10亿美元的补贴资金,推动产生了500到700辆电动校车的订单。Blue Bird预计,短期内可获得2亿美元营收,五年计划期间能产生超过10亿美元的潜在收入。

至于长期发展,Blue Bird估计,美国和加拿大有超过60万辆校车,其中95%是柴油车;公司认为未来20年电动校车的潜在市场规模将达到1500亿美元,他们希望借政策东风快速占领市场。

不得不说,Blue Bird的策略挺成功。如今新能源车行业遭遇滑铁卢,响应政策的号召、跟紧政府的步子也不失为企业的一条相对好走的路。例如同样是聚焦在新能源公共交通的Glydways,通过为其电动车修建小型的专用道路,使车辆在行驶中无需停车或减速,不仅提升出行效率,还比Uber、地铁便宜。目前,Glydways已经累计融资1150万美元,并与加州的康特拉科斯塔县、圣何塞机场达成合作,项目正在落地中。

03

新能源车热潮从哪里来到哪里去

真令人惋惜,把新能源车的市值和历史最高位做个对比,除了特斯拉之外,其他绝大部分厂商都缩水了90%以上。那小部分厂商并没有更幸运,而是直接破产退市了。

这几年一直霸屏占据话题中心的新能源车,为什么被投资者抛弃了?

全球电动车第一股特斯拉于2010年上市,第二股蔚来2018年上市,两家公司都不被投资者看好,股价并不美丽。直到2019年,特斯拉突破了规模化生产瓶颈,交付量超过30万辆。在美股大牛市和新冠疫情的双重背景下,以特斯拉为代表的电动车股票成为投资者追逐的目标。

在之后的两年里,一共有22家电动车企业登陆美股,其中只有5家通过传统IPO上市,大多数企业采用了SPAC交易的方式上市,比如Nikola、Fisker、Lordstown Motors、Lucid Motors等知名的企业,还有再次为梦想窒息的法拉第未来。(当然,它们也都在上图中)

当时这波SPAC潮有多疯狂呢?

举个例子。Nikola宣布SPAC交易完成后几天,股价就从10美元飙升至90美元,而那时候他们甚至没有一台完整的原型车。公司官方发布的宣传片被网友发现造假,影片中的Nikola One并非自驱行驶,而是在斜坡上无动力溜车。这样的骗局在当年的电动车上市潮里层出不穷。

Nikola的丑闻动摇了投资者的信心,更重要的是,很多上市的企业其实远远没有验证自己的产品和商业模式,研发能力、生产能力以及整个配套的供应链体系都没有经受过市场的考验,在猛然上市后,产能不足无法交付等问题暴露无疑。随着全球经济放缓、美联储加息等宏观因素的变化,新能源车企面临极大的压力。

去年5月马斯克曾预言电动车破产潮即将到来,如今看来这一预言并不夸张。新能源车3年泡沫,中间有暴富、有破产、有兴奋、有疲态、有身价倍增、有锒铛入狱,一切竟围绕着“交付”二字:狂欢因为特斯拉能量产交付而起,又因新势力们无法交付而破。

唏嘘之余,也不免庆幸这一天总算来了,退潮之后,方能给企业、消费者和投资者真正沉淀和成长的空间,希望新能源车们能在残酷现实中稳扎稳打越来越好。

精彩评论