摘要

我们相信,成长型投资是一项长期努力。通货膨胀和供应链故障等短期不利因素将随着时间的推移而恢复正常。

因此,成长型投资者需要为他们的投资组合进行适当的长期定位。

我们讨论哪些是我们最喜欢的2022年的成长型股票。

对于2021年的市场来说,这是不平凡的一年,因为它在2020年COVID-19市场底部的强劲复苏中堆积了大量的资金。尽管如此,许多高增长的股票在年底时遭遇了深度的价值压缩。但我们对这种修正并不感到不安。在经历了从2020年4月开始的辉煌之后,这种大幅回调给了高增长股票喘息的机会。这将允许这些股票进行整合,让做市商在随后将其拉高之前再次悄悄积累。

我们对成长型投资的偏好是考虑采取平衡的方法。一些投资者只选择了高增长的道路,而没有过多地关注"大科技"类型的股票。然而,我们认为,这些股票对于帮助减少整体投资组合的波动性至关重要。鉴于其高度竞争的护城河和强大的基本驱动力,它们也有明显的长期上升趋势。因此,我们认为,从长远来看,成长型投资者应该谨慎地将他们的投资组合与高增长和大科技股进行良好的组合。

我们讨论一下哪些是我们2022年的十大选择。

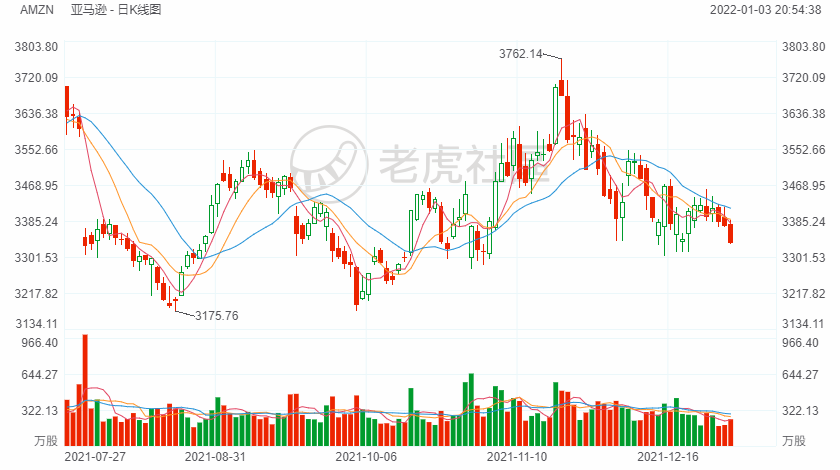

亚马逊(AMZN)的股票在2021年表现不佳,因为它跑输了市场。然而,随着2021年的结束,我们相信首席执行官安迪-贾西和公司正在寻求重新调整其电子商务驱动因素,因为该公司已经从2020年艰难的comps中走出来。除此之外,广告将继续成为一个令人兴奋的驱动力。在围墙花园三者之间,AMZN估计将在未来三年内取得显著的份额收益。此外,其市场广告业务也不受苹果(NASDAQ:AAPL)IDFA变化的影响。

此外,AWS继续为该公司的盈利能力提供动力。该股的EV/NTM EBITDA仅为22.7倍(3年平均22.7倍)。我们的公允价值估计指向了一只被低估的股票。

苹果

在12月初超越之前,苹果股价全年落后于大盘,并保持到2021年底。我们一直认为,AAPL股票具有明确无误的长期上升趋势的倾向。看空苹果的投资者永远无法理解其股票如何能继续保持令人难以置信的上升势头。估计苹果将在22年第四季度的某个时候发布其AR/VR设备。可以说,苹果总是在其产品发布时进行重大炒作,并配以出色的执行。它的AR/VR设备很可能是它进入元空间的切入点。我们认为,首席执行官蒂姆-库克和公司不可能没有一个元空间战略。其超过10亿的快乐iOS用户的安装基础是一个强大的资产。Sensor Tower估计,在未来五年内,App Store收入的年复合增长率为20.7%。有如此多的世俗驱动力支撑着苹果的增长故事。

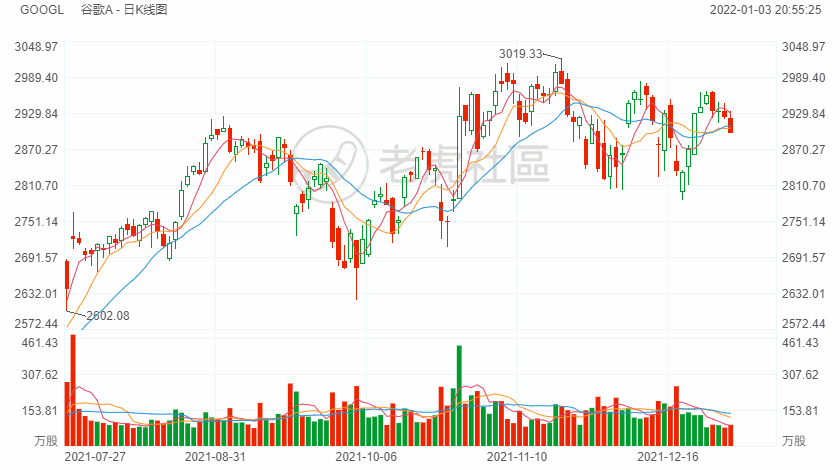

Alphabet

Alphabet (GOOGL) (GOOG)在2021年的大科技同行中轻松领跑,因为它在这一年的回报率达到65.3%。该股有一个非凡的运行,全年从未受到威胁,因为它从头到尾都在领先。它的搜索广告业务仍然是美国数字广告市场上最有优势的参与者。它也有望在未来几年内保持其市场领导地位,尽管其份额估计会随着时间的推移而下降。此外,YouTube加强了其在广告支持的视频点播(AVOD)市场的控制力。

此外,首席执行官托马斯-库里安(Thomas Kurian)领导的谷歌云正在加强其软件能力,以对抗AWS和Azure(MSFT)。此外,根据我们的内部公平价值估计,其股票也被低估了。它的交易价格远远没有达到其最高估值15.7倍的NTM EBITDA。因此,我们认为GOOGL的股票将在2022年继续处于领先地位。

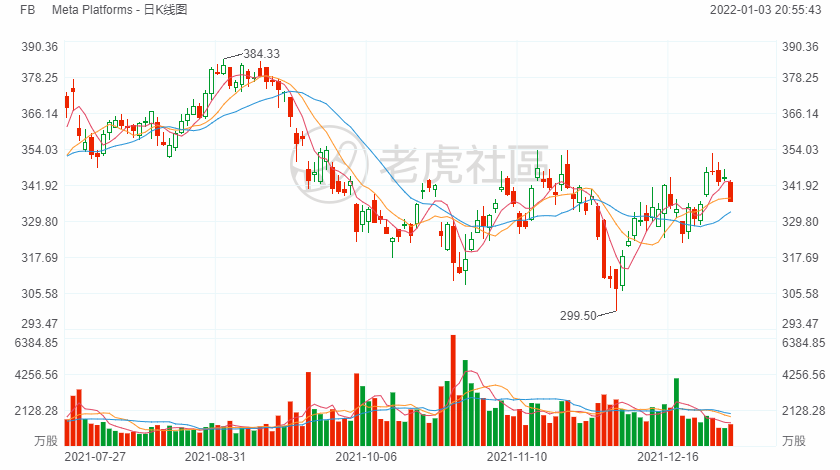

Meta Platforms

Meta Platforms (FB)在元数据领域的机会自其10月份改名以来一直被讨论。可以说,由于其高利润的商业模式,FB将是未来十年最重要的元气股之一。它将继续为自己的雄心壮志和资本支出投资提供动力,很少有人能够也愿意与之匹敌。尽管面临着来自苹果新的应用程序跟踪透明框架的阻力,但它一直在努力克服这些阻力。此外,广告商继续涌向Instagram,因为其月度活跃用户(MAU)最近超过了2B。鉴于其交易价格仅为13.7倍的EBITDA,根据我们的公平价值估计,FB的价值也被低估了。

首席执行官埃隆-马斯克(Elon Musk & Co.)又度过了值得庆祝的一年。特斯拉(TSLA)股价在2021年结束时取得了令人印象深刻的49.8%的收益,这是继2020年696%的惊人回报之后的又一次。鉴于该股的EV/NTM EBITDA为69.6倍,该股当然不便宜。尽管如此,当特斯拉在电动车市场上发挥其领导力时,其估值从未真正阻碍其发展。其年化运行率在2021年超过了100万辆,估计在2022年将超过200万辆(根据Wedbush)。此外,根据共识估计,其2022年的交付量也有望达到130万至140万。随着Giga Berlin的上线和Giga Austin的加入,特斯拉现在可以将Giga Shanghai的70万辆运行率集中在中国的需求上。新工厂的初期运行可能会影响特斯拉的汽车毛利率。然而,我们认为,特斯拉已经通过其软件工程专长和令人印象深刻的平台再利用证明了其电动车制造能力。如果有一只股票能够在2022年将电动车的领导地位提升到新的高度,我们相信TSLA股票将继续藐视怀疑者。

英伟达(NVDA)在2021年一直是其半导体同行中表现最好的股票之一。但是,如今称其为半导体股票似乎低估了该公司潜力的巨大规模。我们认为,该公司已经将自己转变为世界领先的全栈人工智能技术公司之一。加上其在硬件方面的加速计算领导地位,该公司已经开发了一个领先的软件引擎,供创作者在元宇宙中构建他们的虚拟世界。鉴于其事业的惊人规模,我们相信NVDA未来有一条漫长而清晰的跑道。再加上其无可争议的领导地位,我们对其股票看起来昂贵的58倍NTM EBITDA(3年平均43.9倍)并不惊讶。然而,我们不认为它的价值被严重高估,正如一些熊市所哀叹的那样。我们相信英伟达的软件收入流仍处于早期阶段。

蔚来(NIO)是中国领先的纯电动汽车(NEV)企业之一。与小鹏(XPEV)和理想汽车(LI)一起,这个三人组在中国被亲切地称为"蔚小理",代表着"NIO-XPeng-Li Auto"。该公司的车辆主要是为了取代中国的"BBA "市场,即"宝马-奔驰-奥迪"。毫无疑问,NIO已经取得了令人难以置信的进展,因为它在中国(世界第一大电动车市场)12月的交付量又一次强劲。此外,该公司已开始渗透到欧洲(世界第二大电动车市场),并计划在2025年前进入25个国家和地区。鉴于其交易价格仅为NTM收入的6倍(与特斯拉的15.5倍相比),我们认为NIO的增长故事仍处于早期阶段。

Sea Limited

总部设在新加坡的Sea Limited(SE)的股票最近受到了强烈的关注,因为它跌回了5月的低点。该股在11月的回调中,原本有望成为今年的一个亮点,但却在11月的回调中被抹杀了,因为其2021年底的年收益率从80%下降到了12.4%。对于《自由之火》背后的公司来说,这的确是一个显著的跌落,根据Sensor Tower的数据,《自由之火》是世界十大移动游戏之一,总收入。该公司还经营着东南亚第一大电子商务公司Shopee,其规模远超其他公司。再加上它最近进入拉丁美洲和欧洲,该公司的增长速度令人难以置信。因此,我们认为深度回调为投资者提供了另一个绝好的机会,以仅为8.7倍的NTM收入(3年平均值:9.9倍)抢购其股票。

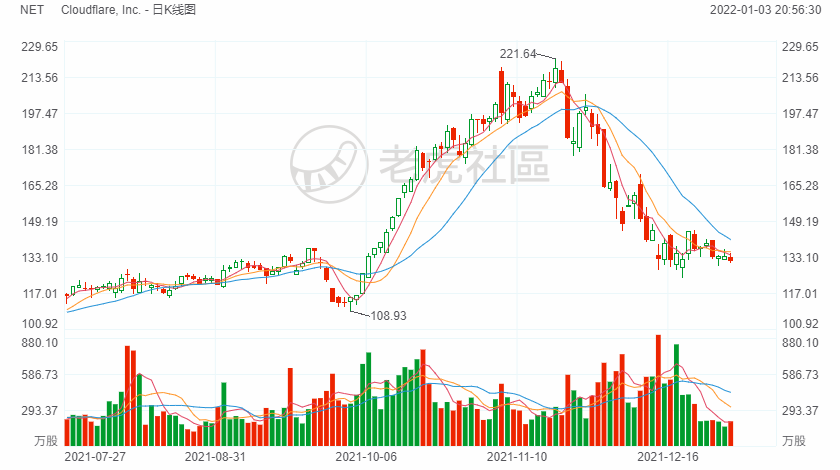

Cloudflare

Cloudflare(NET)是我们覆盖范围内最昂贵的SaaS股票之一,交易价格为50.4倍收入。在卖家消化其势头飙升之前,它在11月曾涨至82倍之高。然而,我们仍然对首席执行官马修-普林斯和公司非常有信心。该公司正在追求其"思科即服务"的战略愿景,因为它试图通过提供综合网络战略来颠覆其传统的内部部署的同行和云端的竞争对手。云络科技仍然由其两位联合创始人干练地领导着,我们认为该公司拥有一个巨大的TAM,但在很大程度上仍未被开发。我们认为Cloudflare将成为未来十年的重要科技公司之一。

拉丁美洲领先的电子商务企业MercadoLibre(MELI),最近也受到了抨击。随着投资者对其估值的关注,政治和通货膨胀的不利因素有可能使该股与长期上升趋势脱钩。虽然它仍然以7.9倍NTM收入的溢价估值交易,但远远低于其11.8倍的3年平均值。此外,该公司仍有望快速增长,不仅在电子商务领域,而且在其金融技术领域也会取得进展。此外,该公司在GAAP EBIT基础上也是盈利的,因为它继续获得显著的杠杆效应。

经验之谈

我们认为,2021年成长型股票的年底回调为成长型股票在2022年夺回其上升势头奠定了基础。供应链瓶颈和通货膨胀等近期不利因素可能会威胁到它们的估值。然而,我们认为这些都是过渡性的,因此是长期成长型投资者增加风险的机会。

精彩评论